مقايضة الائتمان الافتراضي

مبادلة مخاطر الائتمان (CDS)

إذا تمت تأدية السند المرجعي دون التوقف عن سداده، فإن مشتري الحماية يُسدد دفعات كل أربعة أشهر للبائع حتى الاستحقاق.[1][2]

إذا تم التوقف عن سداد السند المرجعي، فإن بائع الحماية يُسدد القيمة الاسمية للسندات إلى المشتري، وينقل المشتري ملكية السند للبائع.

مبادلة مخاطر الائتمان السيادية (CDS)

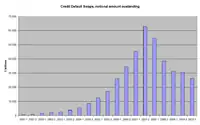

أسعار مبادلة مخاطر الائتمان (CDS) السيادية الخاصة بالدول الأوروبية المختارة (2010-2011). والمحور الأيسر عبارة عن نقط الأساس أو 100 في المائة؛ والمستوى 1000 يعني أنه يكلف مليون دولار أمريكي لحماية 10 ملايين دولار أمريكي من الديون لمدة خمس سنوات. وتعتبر مبادلة مخاطر الائتمان (CDS) اتفاق على المبادلة المالية حيث يعوض بائع مبادلة مخاطر الائتمان (CDS) المشتري في حالة عدم سداد القرض أو غيرها من حالات الائتمان. ويسدد مشتري مبادلة مخاطر الائتمان (CDS) سلسلة من الدفعات («رسم» أو «هامش» مبادلة مخاطر الائتمان (CDS)) للبائع، وفي المقابل، يتلقى فائدة في حالة عدم سداد القرض. وفي حالة عدم السداد، يتلقى مشتري مبادلة مخاطر الائتمان (CDS) تعويضات (عادة ما تكون القيمة الاسمية للقرض)، ويستحوذ بائع مبادلة مخاطر الائتمان (CDS) على القرض المتعثر. ومع ذلك، يمكن لأي شخص شراء مبادلة مخاطر الائتمان (CDS) وإن كان من المشترين الذين لا يحملون صك قرض أو ليس لديهم مصلحة مباشرة قابلة للتأمين (ويطلق على هذا «مبادلة مخاطر الائتمان (CDS)»). وإذا كان هناك عقود مبادلة مخاطر الائتمان (CDS) مستحقة أكثر من السندات فيكون هناك بروتوكول لإقامة مزاد علني لحالة الائتمان وعادة ما تكون الدفعة المستلمة أقل بكثير من القيمة الاسمية للقرض. وقد اعتمد البرلمان الأوروبي حظراً على مبادلة مخاطر الائتمان (CDS)، منذ 1 ديسمبر 2011، ولكن هذا الحظر لا يسري إلا على ديون الدول ذات السيادة.

مراجع

- "معلومات عن مقايضة الائتمان الافتراضي على موقع jstor.org"، jstor.org، مؤرشف من الأصل في 24 أغسطس 2020.

- "معلومات عن مقايضة الائتمان الافتراضي على موقع nytimes.com"، nytimes.com، مؤرشف من الأصل في 27 أكتوبر 2020.

- بوابة الاقتصاد