Simulador de hipotecas

Un simulador de hipoteca, calculador de hipoteca o calculadora de amortización es una herramienta de cálculo financiera que permite conocer las cifras de las cuotas de préstamo, simulación de la amortización, interés –interés variable o interés fijo– y capital de un préstamo hipotecario solicitado para la compra de vivienda.[1][2][3]

- Advertencia: Un simulador de hipotecas habitualmente no incluye los gastos (gastos de compraventa, gastos de la constitución de la hipoteca, impuestos, notario, registro, etcétera) que pueden suponer un 15% del capital solicitado dependiendo de las condiciones del banco, los gastos de notarias, registros, así como los impuestos que deben pagarse en cada país. Además la entidad bancaria puede exigir contratar seguro del hogar y seguro de vida que deben considerarse como gastos.

Variables en los simuladores de hipotecas

Existen varios modelos de simuladores de hipoteca dependiendo de las variables, el tipo de moneda, etc. Suelen ofrecer simuladores los bancos y también portales inmobiliarios. Existen simuladores más complejos que te permiten cambiar diferentes condiciones de la hipoteca como:

- Importe solicitado (normalmente un porcentaje del total de la vivienda)

- Duración del préstamo (plazo en años para la devolución del préstamo hipotecario)

- Valor de la vivienda (en la moneda de curso legal en el país)

- Cuota mensual (a pagar según el interés en la fecha de firma del contrato)

- Tipo de interés (euribor en Europa u otro índice + diferencial del banco) - El interés puede ser fijo o variable.

- Sistema de amortización por el que se calculará el cuadro de amortización del préstamo.

Tipo de simuladores de hipotecas

- Simulador de hipotecas con cuadros de amortización

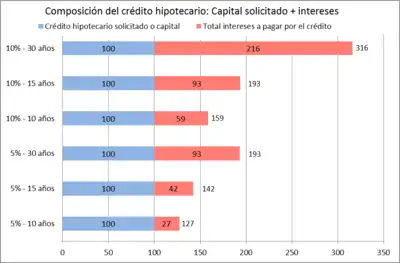

Son los simuladores denominados calculadoras de amortización, son más completos ya que nos muestran los cuadros de amortización y los totales pagados a la finalización de la hipoteca, en ocasiones también el diferencial del banco que ofrece su calculador, gráficas de evolución del pago de crédito e interés así como gastos de firma de la hipoteca y del contrato de compraventa de la vivienda.[1][2]

- Simulador de hipoteca sencillo o básico

En esta clase de simuladores, puedes hacer modificaciones en la duración o plazo de la hipoteca para reducir o aumentar la cuota mensual y adaptarla a tu propia capacidad de pago, aunque hace los cálculos considerando un Interés fijo. Es importante tener en mente que las entidades financieras difícilmente te concederán un préstamo en el que la cuota de la hipoteca (sumada al pago mensual del resto de tus deudas pendientes) supere entre el 30% de tus ingresos.

- Simuladores de inmobiliarias y bancos

Estos simuladores incluyen otras condiciones -piso nuevo, segunda mano, interés euribor, etc-, las ofertas de los propios bancos así como los tipos de interés y TAE que ofrecen en dicho momento. Casi ninguno ofrece cuadros de amortización y totales de intereses pagados a la finalización del préstamo.

- Simuladores de revisión de hipoteca

En las hipotecas a interés variable no solamente nos resultan útiles los simuladores de hipoteca básico o el simulador de amortización parcial de la hipoteca, sino que también necesitaremos el simulador de revisión de hipoteca, ya que las cuotas mensuales de estas hipotecas varían tras un tiempo determinado en el contrato hipotecario para ajustar el tipo de interés a la evolución de los índices hipotecarios, como el IRPH o el Euríbor.[7]

- Simuladores de cambio de hipoteca o simulador de subrogación

Este tipo de simuladores nos permiten conocer el ahorro potencial que podemos conseguir al trasladar una hipoteca existente a otro banco, teniendo en cuenta las condiciones de la hipoteca con las que se manejan en el mercado hipotecario actual. Es útil en situaciones favorables de mercado o cuando se trata de una hipoteca variable cuyo diferencial es más alto que el tipo variable medio más bajo ofrecido en la actualidad.[8]

Gastos de compraventa

Un calculador o simulador de hipotecas habitualmente no incluye los gastos de compraventa (escritura de compraventa, escritura de constitución de hipoteca, impuestos, gastos de notaria y registro, gastos de intermediarios -inmobiliaria-) que suelen suponer un 15% del capital solicitado dependiendo de las condiciones y legislación impositiva de cada país. Además hay que tener en cuenta los gastos de mudanza y los gastos, en su caso, de obras y reformas para habitar la vivienda.

Cláusulas abusivas y cláusulas suelo

El simulador no advierte de las cláusulas abusivas como la cláusula suelo ni tampoco del impacto de otros gastos asociados a la hipoteca –seguro de vida–. Tampoco puede considerar los cambios de tipo en el interés variable, aspecto muy importante cuando la hipoteca se ha firmado con ese interés y a muchos años ya que puede variar sustancialmente

Adecuación del precio de la vivienda a la capacidad de pago

El comprador tiene que valorar la adecuación del precio de la vivienda a sus posibilidades económicas. La capacidad de endeudamiento, que se suele establecer en el 30 %, es el porcentaje de los ingresos que puede destinarse al pago de deudas, con sus correspondientes intereses, sin comprometer seriamente la seguridad económica de su familia. La capacidad de endeudamiento es clave para realizar con éxito la compra de la vivienda y en el caso de ser necesaria la suscripción de hipoteca debe asegurarse que la capacidad de endeudamiento no disminuye y pueden hacerse los pagos de las cuotas hipotecarias durante toda la duración del préstamo.[5][6]

Existen simuladores que permiten calcular el valor máximo de la vivienda que nos podemos permitir[9] en base a nuestros ingresos, nuestra capacidad de endeudamiento y los valores de mercado en cuanto a tipo de interés, porcentaje de financiación concedido habitualmente por los bancos y media de gastos que deben afrontarse en la compra de una vivienda. La información que nos proporciona incluye:

- El valor máximo de la vivienda

- La cuota máxima que podríamos afrontar

- La cantidad restante disponible para afrontar otros gastos

- Los ahorros que debemos tener para poder afrontar la compra de esa vivienda (teniendo en cuenta la entrada, gastos e impuestos)

Véase también

Referencias

- «Calcular Hipoteca». LetraNIF.com. Consultado el 28 de julio de 2023.

- «TABLA AMORTIZACIÓN | Simulador de Hipoteca con Cuadro de Amortización». www.tabla-amortizacion.es. Consultado el 28 de julio de 2023.

- «Portal del Cliente Bancario - Simuladores». app.bde.es. Consultado el 28 de julio de 2023.

- Simulador de hipoteca con cuadro de amortización, capital e interés.

- El derecho a una vivienda adecuada, pág. 3 y 4, CESCR-ONU

- Siete elementos de una vivienda adecuada, ONU - Asequibilidad

- Simulador de revisión de hipoteca. Help My Cash

- Simulador de subrogación. Hel My Cash

- Calcula qué casa te puedes permitir. Help My Cash

Enlaces externos

- Simuladores de hipotecas con tablas de amortización (no bancarios ni publicitarios)