Fondo soberano de inversión

Un fondo soberano de inversión (abreviado FSI; del inglés sovereign wealth fund, expresión acuñada en 2005 por Andrew Rozanov) [1] es un vehículo de inversión de propiedad estatal que controla una cartera de activos financieros nacionales e internacionales.[2] Generalmente, el capital proviene de la exportación de materias primas, como gas o petróleo y sus inversiones se componen de bonos, acciones, derivados financieros, aunque también cuentan con inversiones de otro tipo, como propiedades inmobiliarias. A causa de la contracción del crédito originada por la crisis de 2007, los FSI han adquirido notoriedad mediática en los rescates de importantes grupos bancarios cotizados en Wall Street como Citigroup o Merrill Lynch, sacando a la luz sus cuantiosos recursos financieros. El más grande, el Abu Dhabi Investment Authority (ADIA), maneja activos estimados en $875.000 millones, cerca de tres veces el PIB suizo en 2007.[3] La toma de posiciones en sectores considerados estratégicos -como el bancario- y la opacidad de su gestión preocupa a algunos gobiernos y organismos internacionales, que empiezan a limitar y regular el margen de maniobra de los FSI.[4]

Naturaleza de los FSI

Atendiendo a la definición de la Comisión Europea y según varios expertos, la diferenciación entre FSIs y otros fondos de propiedad estatal como fondos de pensiones o de reservas internacionales es complicada, pues todos ellos son controlados por los bancos centrales, sirven como instrumento de transferencia de renta intergeneracional y excepto por los fondos de pensiones, se prevé utilizarlos como estabilizador en caso de complicaciones coyunturales.

Se ha intentado diferenciar los FSI de los fondos de reservas internacionales, basándose en la tendencia de los primeros a maximizar el beneficio en el largo plazo y el uso habitual de los últimos como instrumento de política monetaria a corto plazo. La línea de separación sin embargo, es difusa, pues la tenencia de activos altamente líquidos -fácilmente convertibles en dinero- es muy común en los FSI y otros fondos de pensiones como forma de diversificar el riesgo.[5][6] Además, muchos FSI no tienen un objetivo declarado, y en algunos casos, aun cuando lo tienen pueden presentar comportamientos poco en línea con los mismos. Comúnmente se sospecha (se teme) que los FSI son un instrumento político más que un instrumento financiero, y por tanto que sus criterios de inversión están marcados más por los intereses del gobierno que lo posee que por metas financieras.

Sin embargo, a pesar de la sospechosa naturaleza de los FSI, no se han dado escándalos significativos -toma de control de "campeones nacionales" y/o su traslado al país del fondo- temidos por gobiernos occidentales. Sí se han dado casos, como apunta The Economist, de restricciones preventivas a las inversiones los FSI, como la negativa de EE. UU. a una empresa controlada por el FSI dubaití Investment Corporation of Dubai a la gestión de los puertos de Nueva York, Nueva Jersey, Filadelfia, Baltimore, Nueva Orleans y Miami.[7] O mucho antes, cuando en 1987 el gobierno de Margaret Thatcher obligó a KIA a vender más de la mitad del 22% de participación que el fondo kuwaití había adquirido en British Petroleum.[8] Según The Economist:

Sovereign-wealth funds are large and growing fast. Secretive and possibly manipulative, they are almost designed to raise suspicions. That is why the chief threat they pose is of financial protectionism. And it is why today's grand rescue on Wall Street is likely to lead to a backlash in Washington tomorrow. Los Fondos soberanos son grandes y crecen rápido. Rodeados de secretismo y posiblemente manipuladores, están diseñados casi a propósito para levantar sospechas. Es por eso que la amenaza principal que suponen, es la del proteccionismo financiero. Y es por eso que el gran rescate de hoy en Wall Street probablemente provocará una reacción (negativa) en Washington mañana.[3]

El error más común es pensar que los FSI son producto exclusivamente de la explotación de recursos naturales, si bien la mayoría se ajusta a este patrón.[9] Concretamente el 62% de los fondos estudiados por el Sovereign Wealth Fund Institute (SWFI) se basan en gas y petróleo.[10]

Opacidad

Los fondos soberanos provocan cierta desconfianza en los circuitos financieros y en algunos gobiernos debido a la cuantía de sus inversiones —que en ocasiones conlleva también la toma de control de importantes empresas y bancos— y a los procedimientos poco transparentes en su gestión, como la falta de un reporte anual o de criterios conocidos de inversión. Por otro lado, no todos los fondos de inversión de propiedad estatal cumplen con el estereotipo (instrumento financiero con finalidades políticas en manos de gobiernos poco democráticos). Muchos fondos son propiedad de gobiernos occidentales y su capital procede de cotizaciones pensionísticas.[11] Otro elemento que se supone común a los FSI y que los diferencia de otros fondos es la opacidad en torno a su tamaño verdadero, sus criterios de gestión y sus planes de futuro. En realidad, el grado de transparencia varía mucho dentro de los FSI. El más transparente sin duda es el Government Pension Fund of Norway, más conocido por sus siglas GPF, conocido por retirar inversiones en empresas que no cumplían con los estándares éticos del fondo como la fabricación de armamento o haber causado daños al medioambiente. Otros, como el China Investment Corporation (CIC) o el mayor del mundo, el Abu Dhabi Investment Authority (ADIA), obtienen una puntuación baja (respectivamente 1 y 4 en una escala de 10) en el Índice de Transparencia de 2008 del SWFI, una institución dedicada al estudio de los fondos soberanos. Informaciones como el tamaño de los fondos o la falta de auditorías externas independientes conocidas son algunas de las carencias más en cuanto a transparencia por parte de los FSI.[12] En septiembre de 2008, 26 fondos soberanos se adhirieron en Santiago de Chile a un código de conducta voluntario redactado en colaboración con el FMI; el cual aconseja evitar inversiones en «sectores sensibles» pero no obliga a revelar su tamaño, ni sus intenciones respecto a las empresas controladas.[13]

Historia

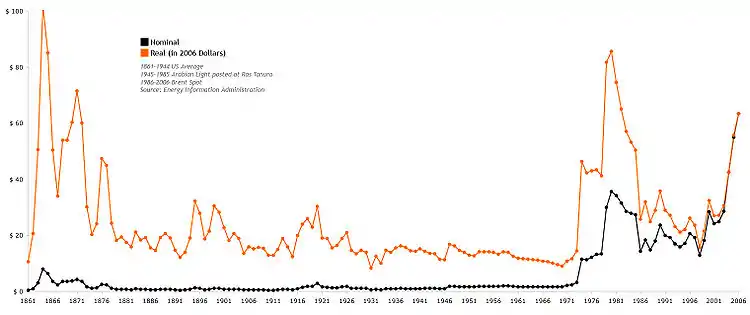

La mayor parte de los fondos de los FSI provienen de la acumulación de divisas -provengan de la exportación de petróleo o de cualquier otra mercancía o servicio- almacenadas y gestionadas por los bancos centrales. En el pasado, estas reservas estaban compuestas por oro o activos fácilmente convertibles en oro, normalmente libras esterlinas y después, dólares estadounidenses, pues los bancos centrales de Reino Unido y Estados Unidos fueron en su tiempo los mayores poseedores de reservas auríferas, con las cuales respaldaban el valor de su moneda. Este sistema, conocido como Patrón oro, tuvo vigencia hasta 1914 y después de la Segunda Guerra Mundial, fue consolidado en los Acuerdos de Bretton Woods que garantizaban la convertibilidad del dólar en oro hasta 1973. A partir de entonces el dólar ha continuado siendo la divisa más importante, en la que se basan las reservas internacionales de los bancos centrales. A medida que las reservas han ido creciendo, se ha cambiado la manera de invertirlas, pasando de deuda pública a otros valores más rentables -y arriesgados- como la renta variable. Para ello se han creado dentro de los mismos bancos centrales, entidades dedicadas a la inversión de parte de estos activos.[14]

Si bien el término Sovereign Wealth Fund data de 2005, los primeros vehículos de inversión que hoy podemos denominar como fondos soberanos se originan en la década de 1950, si bien existe un precedente, la Caisse des Dépôts et Consignations francesa creada en 1816.[15] Normalmente se considera que el primero fue el Kuwait Investment Authority (KIA), creado en 1953 para gestionar la riqueza generada por el petróleo. Curiosamente, Kuwait aún no se había independizado del Reino Unido. En 1956, le sigue Kiribati, también dependiente entonces del Reino Unido, con la creación del Revenue Equalization Reserve Fund de Kiribati, cuya fuente de financiación era un impuesto sobre la exportación de fosfatos, generados a partir de excrementos de pájaro.[16] Otros fondos importantes se fundaron a lo largo de las siguientes décadas, especialmente en los años 1970 con los shocks petrolíferos de 1973 y 1979, cuando algunos gobiernos deciden aprovechar la coyuntura para crear una especie de "cuenta de ahorro", que gestionase los ingresos extraordinarios. En 1990, Noruega hace lo propio en previsión de las mermantes reservas petrolíferas del Mar del Norte. Singapur, a través del Government of Singapore Investment Corporation (GIC) en 1981 empieza a gestionar las reservas internacionales procedentes de su superávit comercial; probablemente ha servido de modelo para los fondos soberanos de Corea del Sur y China, también sin ninguna dependencia del petróleo, fundados a finales de los 90 y en la década de 2000 —no es casual que esto suceda después de la crisis asiática de 2007, causada por la falta de reservas internacionales— cuando se produce un boom en el nacimiento de fondos soberanos y el fenómeno empieza a recibir la atención de los medios y los expertos, aunque hasta 2007/2008 han pasado relativamente desapercibidos.[17] A finales de 2008, la idea de crear uno o varios FSI en manos de gobiernos europeos o de la propia Unión Europea empieza a tomar forma, y pese a las reticencias de algunos gobiernos como el alemán, el presidente francés Nicolás Sarkozy anuncia la creación de un FSI francés para financiar proyectos innovadores y para evitar la compra de empresas galas por extranjeros.[18]

Por ejemplo, los hedge funds o fondos de inversión libre, con un patrimonio menor a nivel mundial, han recibido mucha más atención.[19] El ápice de la notoriedad de los FSI se ha alcanzado en 2008, con la entrada en el capital de UBS, Merrill Lynch, Citigroup, la compra del Manchester City o del edificio Chrysler.[20][21] Se espera que a medida que las dificultades del credit crunch pongan en dificultades a más empresas -en especial a bancos- y el barril de petróleo continúe en máximos históricos, o por encima de los 100$, la influencia de los fondos soberanos en la economía internacional seguirá creciendo. En 2008, el SWFI estimaba su tamaño en unos 3,8 billones de dólares, cifra superior al PIB de Alemania en 2007 o más de dos veces el PIB español para el mismo año.[10]

Tamaño

Según estimaciones del 2008, los FSI suponían alrededor de 3,8 billones de dólares, con crecimientos de dos dígitos de año en año y previsiones de alcanzar más de 10 billones en el 2012. La cifra actual supone aproximadamente un 2% del total de valores negociados a nivel mundial, por encima de otros instrumentos, como los hedge funds, pero muy por debajo de los más de 18 billones que manejan los fondos comunes o de los 20 billones que manejan los fondos de pensiones.[3]

Algunas magnitudes interesantes, aparte del valor absoluto de los fondos, son la proporción respecto al PIB y respecto a las reservas internacionales. La primera indica cuán importante es el fondo en relación con el tamaño de la economía nacional. ADIA, el kuwaití KIA, el catarí QIA y el GIC de Singapur lideran la clasificación en este aspecto.

Por otra parte, la proporción FSI/reservas internacionales es una medida de la agresividad de la inversión, pues los FSI suponen una inversión más arriesgada -y supuestamente mucho más rentable- que la acumulación de divisas. ADIA (29,5 veces), el irlandés NPRF (36,6) o el noruego GPF (7 veces el valor de las reservas acumuladas por el banco central) son algunos de los más importantes. China, Rusia o Corea del Sur, aun teniendo FSI de cierta magnitud, presentan comportamientos más conservadores, y destinan a sus FSI entre el 10 y el 20 por ciento del valor de sus reservas internacionales.[10]

Estabilidad y agotamiento de los FSI

Numerosos FSI han fracasado a lo largo de la historia. Los más notables han sido el FRR de Argelia, el FSB de Brasil, los complejos FSI de Ecuador, el MRSF de Papúa Nueva Guinea y el FIEM y FONDEN de Venezuela. La principal razón por la que estos fondos se han agotado se debe a la inestabilidad política, mientras que los determinantes económicos generalmente desempeñan un papel importante pero mayormente inconsecuente.[22] Los FSI en países inestables pueden provocar riesgos para los estados receptores de las inversiones de estos fondos, dado que la inestabilidad en los países patrocinadores de FSI hace que esas inversiones sean inciertas y es probable que se desinviertan para minimizar los efectos de inestabilidad política a corto plazo.

En países altamente estables, como Dinamarca, Catar, China o Australia, es extremadamente improbable que sus FSI experimenten un agotamiento precisamente debido a su estabilidad política.

Lista de los principales FSI

|

Referencias

- Andrew Rozanov. «Who Hold the Wealth of the Nations?». Archivado desde el original el 10 de septiembre de 2008. Consultado el 15 de septiembre de 2008. «...a different type of public-sector player has started to register on the radar screen - we shall refer to them as sovereign wealth managers. These are neither traditional public-pension funds nor reserve assets supporting national currencies, but a different type of entity altogether ».

- ¿Qué son los fondos soberanos de inversión? Siguiendo a la Comisión Europea, los fondos soberanos de inversión (FSI) son "vehículos de inversión de propiedad estatal que controlan una cartera de activos financieros nacionales e internacionales". Legaltoday.com

- «Asset-backed insecurity». The Economist. 17 de enero de 2008.

- Concretamente, Alemanía y Estados UnidosAlemania podrá vetar la entrada de fondos extranjeros en sus empresas/El País 21/08/2008 Sovereign funds involve issues of securities law enforcement, SEC says The Times February 7, 2008

- I identify sovereign wealth funds (SWFs) as separate pools of government-owned or government-controlled financial assets that include some international assets, which total at least $4 trillion by my latest count. Sovereign wealth funds take many forms and are designed to achieve a variety of economic and financial objectives – from stabilisation to intergenerational wealth transfer. They properly include government pension funds to the extent that they invest in marketable international assets. The very diversity of sovereign wealth funds may be one reason why they are poorly understood. Four Myths about SWF, Edwin M. Truman.

- Andrew Rozanov. «Who Hold the Wealth of the Nations?». Archivado desde el original el 10 de septiembre de 2008. Consultado el 15 de septiembre de 2008. «However, as is discussed later in the article, the line separating sovereign wealth managers and central bank reserve assets is starting to blur. ».

- New York Times. «Under Pressure, Dubai Company Drops Port Deal». Consultado el 15 de septiembre de 2008.

- The Economist. «Asset-backed insecurity». Consultado el 3 de noviembre de 2008. «The first sovereign-wealth fund, the Kuwait Investment Office, created in 1953, ran into trouble in Britain two decades ago. In 1987 it bought more than 20% of British Petroleum, then recently privatised. The British government, headed by Margaret Thatcher, was in no mood to see so much of a national treasure owned by a foreign government—and an oil producer at that. Never mind the free market: the Kuwaitis had to sell more than half their stake. ».

- Andrew Rozanov. «Who Hold the Wealth of the Nations?». Archivado desde el original el 10 de septiembre de 2008. Consultado el 15 de septiembre de 2008. «Some experts call them oil or natural resource funds because the overwhelming majority were created with excess budget revenues from the exports of oil, gas, copper, diamonds, phosphates and so on. ».

- Sovereign Wealth Fund Institute. «SWFI-Fund Rankings». Consultado el 15 de septiembre de 2008.

- Sovereign wealth funds take many forms and are designed to achieve a variety of economic and financial objectives – from stabilisation to intergenerational wealth transfer. They properly include government pension funds to the extent that they invest in marketable international assets. The very diversity of sovereign wealth funds may be one reason why they are poorly understood. Edwin M. Truman: Four myths about SWF 14 Agosto 2008

- SWFI 2008 Linaburg-Maduell Transparency Index

- The Times (septiembre de 2008). «Sovereign wealth funds develop guidelines for behaviour». Consultado el 15 de septiembre de 2008.

- Antonio Mascaró Rotger. «¿Qué es el patrón oro?». Consultado el 18 de septiembre de 2008.

- Philipp M. Hildebrand. «The challenge of sovereign wealth funds». Consultado el 26 de octubre de 2008. «Sovereign wealth funds (SWFs) are not a new phenomenon. With its Caisse des Dépots et Consignations, France essentially set up a SWF in 1816! »

- Vuelven los petrodólares El País 14/09/2008

- Andrew Rozanov. «Who Hold the Wealth of the Nations?». Archivado desde el original el 10 de septiembre de 2008. Consultado el 15 de septiembre de 2008. «'The proposed entity appears to be modelled on Singapore's GIC, and has as its main objective - apart from delivering competitive and attractive returns - to help develop Korea as a major regional financial hub and asset management centre. ».

- EUROPA PRESS. «Sarkozy creará un fondo soberano para proteger la industria francesa». Archivado desde el original el 7 de mayo de 2015. Consultado el 26 de octubre de 2008.

- Andrew Rozanov. «Who Hold the Wealth of the Nations?». Archivado desde el original el 10 de septiembre de 2008. Consultado el 15 de septiembre de 2008. «To put this asset base in perspective, it is still less than a quarter of the $3.8 trillion of the total reserves managed by central banks or a third of the $3 trillion of American public pension money. On the other hand, it is roughly on a par with the hedge fund industry, which has arguably attracted more attention in the last few years than any other area of global finance. And like hedge funds, sovereign wealth assets continue growing at a very rapid pace. ».

- Abu Dhabi Fund Acquires Chrysler Building - CPN 9th July, 2008 (enlace roto disponible en Internet Archive; véase el historial, la primera versión y la última).

- Un fondo de los Emiratos compra el club de fútbol Manchester City - Cincodías 3/09/2008

- «The demise of sovereign wealth funds." Leonardo Di Bonaventura Altuve. Retrieved 2023-04-04». Archivado desde el original el 5 de abril de 2023. Consultado el 5 de abril de 2023. Parámetro desconocido

|url-status=ignorado (ayuda) - «SWFI». Consultado el 24 de diciembre de 2020.

- «Investment results for 3Q of fiscal 2021(update report)».

- «Market value».

- MENAFN. «Visualizing The World's Largest Sovereign Wealth Funds». menafn.com. Consultado el 10 de diciembre de 2021.

- «Top 100 Largest Sovereign Wealth Fund Rankings by Total Assets - SWFI». www.swfinstitute.org.

- «Abu Dhabi Investment Authority (ADIA) - Sovereign Wealth Fund, United Arab Emirates - SWFI». www.swfinstitute.org. Consultado el 28 de diciembre de 2021.

- «Hong Kong Monetary Authority Investment Portfolio (HKMA IP) - Sovereign Wealth Fund, Hong Kong - SWFI». www.swfinstitute.org. Consultado el 28 de diciembre de 2021.

- «Temasek Holdings (Temasek) - Sovereign Wealth Fund, Singapore - SWFI». www.swfinstitute.org. Consultado el 29 de diciembre de 2021.

- «Qatar Investment Authority (QIA)». Top1000Funds.com (en inglés estadounidense). Archivado desde el original el 5 de noviembre de 2021. Consultado el 5 de noviembre de 2021.

- «You are an investor».

- «National Welfare Fund (National Wealth Fund) - Sovereign Wealth Fund, Russia - SWFI». www.swfinstitute.org. Consultado el 29 de enero de 2022.

- «Korea Investment Corporation (KIC) - Sovereign Wealth Fund, South Korea - SWFI». www.swfinstitute.org. Consultado el 28 de diciembre de 2021.

- «Future Fund». Future Fund. Consultado el 5 de octubre de 2016.

- «Future Fund - Sovereign Wealth Fund, Australia - SWFI». www.swfinstitute.org access-date=2021-12-29.

- «We achieved the best investment performanc in the history of the institution». Consultado el 23 de junio de 2021.

- «PIFSS GUIDE». Archivado desde el original el 1 de agosto de 2021. Consultado el 22 de septiembre de 2021.

- «National Development Fund of Iran (NDFI) - Sovereign Wealth Fund, Iran - SWFI». www.swfinstitute.org. Consultado el 31 de diciembre de 2021.

- «Samruk-Kazyna (Samruk Kazyna) - Sovereign Wealth Fund, Kazakhstan - SWFI». www.swfinstitute.org. Consultado el 30 de enero de 2022.

- «Alaska Permanent Fund Corporation web site». Apfc.org. Consultado el 5 de octubre de 2016.

- «Financial Statements and Independent Auditors' Report». The University of Texas. Consultado el 10 de diciembre de 2021.

- «ARDNF – Azərbaycan Respublikası Dövlət Neft Fondu – Home». oilfund.az. Consultado el 7 de agosto de 2018.

- «Portfolio».

- «Khazanah Nasional (Khazanah) - Sovereign Wealth Fund, Malaysia - SWFI». www.swfinstitute.org. Consultado el 29 de enero de 2022.

- «Home». New Mexico State Investment Council (en inglés estadounidense). Consultado el 15 de septiembre de 2021.

- «Economic and Social Stabilization Fund (2 contenidos)». Ministerio de Hacienda (en inglés). Consultado el 22 de septiembre de 2021.

- «Government of Alberta – Finance (AHSTF)». Finance.alberta.ca. 1 de abril de 2015. Consultado el 5 de octubre de 2016.

- «Homepage | ISIF». ISIF (en inglés). Consultado el 17 de septiembre de 2021.

- «State Fiscal Stabilization Fund | U.S. Department of Education». U.S. Department of Education. Consultado el 16 de septiembre de 2021.

- «CDP Equity». CDP Equity (en italiano). Consultado el 16 de septiembre de 2021.

- «Pula Fund (Pula Fund) - Sovereign Wealth Fund, Botswana - SWFI». www.swfinstitute.org. Consultado el 31 de diciembre de 2021.

- «Heritage and Stabilization Fund – Ministry of Finance» (en inglés estadounidense). Consultado el 15 de septiembre de 2021.

- «SITFO». UTAH SCHOOL & INSTITUTIONAL TRUST FUNDS OFFICE. Consultado el 15 de septiembre de 2021.

- Idaho, Access. «Home». Endowment Fund Investment Board (en inglés). Consultado el 15 de septiembre de 2021.

- «Nigeria Sovereign Investment Authority (NSIA) - Sovereign Wealth Fund, Nigeria - SWFI». www.swfinstitute.org. Consultado el 31 de diciembre de 2021.

- «إلى 150 مليون دينار خسارة محفظة الأوقاف». Consultado el 4 de julio de 2016.

- «Investments | Louisiana State Treasurer | Louisiana». Louisiana Treasury (en inglés). Consultado el 14 de septiembre de 2021.

- «Fondo de Ahorro de Panama». Fondo de Ahorro de Panama. Consultado el 25 de agosto de 2021.

- «Ley del Fondo para la Revolución Industrial Productiva (FINPRO),...». bivica.org (en inglés). Consultado el 24 de agosto de 2021.

- «Fonds Souverain d'Investissements Stratégiques (FONSIS)». Fonsis. Consultado el 24 de agosto de 2021.

- «Монгол Улсын Сангийн яам». Монгол Улсын Сангийн яам (en inglés). Consultado el 23 de agosto de 2021.

- «Sharjah Asset Management (Sharjah Asset Management) - Sovereign Wealth Fund, United Arab Emirates - SWFI». www.swfinstitute.org.

- SAMH. «Sharjah Asset Management – The Investment Arm of the Government of Sharjah» (en inglés estadounidense). Consultado el 23 de agosto de 2021.

- «Agaciro Development Fund». Agaciro Development Fund. 24 de noviembre de 2018. Consultado el 24 de noviembre de 2018.

Enlaces externos

- International Forum of Sovereign Wealth Funds

- Sovereign Wealth Fund Institute

- Richard Portes Sovereign Wealth Funds

- Edwin M. Truman, Sovereign Wealth Funds: The Need for Greater Transparency and Accountability, Peterson Institute for International Economics.

- Council on Foreign Relations, Sovereign Wealth Funds

- Aparicio Caicedo, Fondos Soberanos de Inversión: ¿Invasiones Bárbaras en el Siglo XXI?, Gertrude Ryan Law Oservatory.

- Andrew Rozanow Who hold the whealth of the nations? 2005

- Los gestores de fondos soberanos suspenden en sofisticación