Teoría de las Ondas de Elliott

La Teoría de las Ondas de Elliott desarrollada por Ralph Nelson Elliott (1871–1948), se basa en el principio de los movimientos de los precios del mercado financiero a través de las ondas que lo forman y el estudio de su formación gráfica. Está basada en la teoría de Dow y es un avance significativo con respecto a ella.

Tras la muerte de Elliott esta teoría quedó casi en el olvido y años más tarde fue A.J. Frost y Robert Prechter quien con su libro Principio de las Ondas de Elliott (1978) la hizo popular.

Teoría de las Ondas de Elliott

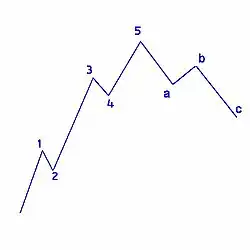

Módulo alcista 5-3. Su teoría consiste en que el mercado tiene un ciclo alcista completo formado por una primera etapa alcista compuesta el modelo 5-3 por 5 ondas denominadas ondas 1, 2, 3, 4 y 5 donde la onda 3 tiende a ser la más grande de todas pero nunca la menor, la onda 3 siempre supera en valor a la 1. La segunda etapa bajista compuesta por 3 ondas denominadas a, b y c. Cada etapa contiene sus propias ondas de impulso y sus ondas correctivas, son de impulso aquellas que van a favor de la tendencia y correctivas las que van en contra de la tendencia. En la primera etapa alcista las ondas 1, 3 y 5 también son alcistas, por lo tanto van a favor de la tendencia y son consideradas ondas de impulso, en cambio, la 2 y la 4 no son alcistas por lo que se consideran ondas correctivas. En la etapa bajista las ondas a y c son bajistas, van a favor de la tendencia, por lo que se consideran de impulso bajista y la b al ser alcista e ir contra la tendencia se considera por tanto, onda correctiva.

No necesariamente las ondas están compuestas por el modelo 5-3 depende del comportamiento del mercado estas pueden ser 6-3 7-3 o más variables pero la más común es el modelo 5-3. y los nudos de las ondas

Descubrió también que las ondas estaban divididas en sub-ondas más pequeñas y éstas a su vez en otras más pequeñas y así sucesivamente. Las definió a cada una de ellas con un nombre para diferenciarlas.

Las ondas por su grado las denominó:

- Gran Superciclo - varias décadas a varias centurias

- Superciclo - varios años a varias décadas

- Ciclo - un año a varios años

- Primario - unos pocos meses a un año

- Intermedio - semanas a meses

- Menor - semanas

- Minute - días

- Minuette - horas

- Subminuette - minutos

Es una teoría [1] fácil de esquematizar, pero a la hora de llevarla a la práctica, es difícil de comprender y de realizar el recuento de las ondas por las irregularidades que presentan los mercados, requiere experiencia en gráficos financieros.

Descripción de las cinco ondas que componen la pauta.

Onda 1: La onda 1 raramente manifiesta su intención, son pocos los que la identifican. Cuando la primera onda de un nuevo mercado alcista empieza, las noticias fundamentales son tremendamente negativas. La tendencia previa está considerada como muy fuerte y los analistas fundamentales siguen revisando sus estimaciones a la baja, la economía se ve muy débil. Los sondeos son decididamente pesimistas. Abundan las opciones put. La volatilidad implícita en el mercado de opciones es alta. El volumen puede aumentar un poco con la subida de precios, pero no lo bastante para alertar a los analistas técnicos.

Onda 2: La onda 2 corrige a la onda 1, pero nunca se extenderá más allá del punto de inicio de la onda 1. Normalmente las noticias siguen siendo malas. Como los precios vuelven a acercarse al mínimo anterior, también vuelve el sentimiento negativo, «la muchedumbre» mantiene su pensamiento de que el mercado está a la baja. Aun así aparecen algunos signos positivos: el volumen debería ser inferior al registrado en el desarrollo de la trón de tres ondas.

Onda 3: Normalmente ésta es la onda más larga y más poderosa de una tendencia (aunque en alguna investigación se sugiere que en mercados de materia prima la onda 5 normalmente es la más grande) Las noticias comienzan a ser positivas y los fundamentales empiezan a realizar estimaciones de ingresos. Los precios suben rápidamente y las correcciones son muy débiles. Seguramente alguien ande buscando un pullback y se quedará fuera del barco. Cuando comienza la onda 3 es posible que las noticias sigan siendo pesimistas y muchos inversores mantengan sus posiciones cortas. Sin embargo, a la altura del punto medio de la onda 3 (el punto de Prechter), «la muchedumbre» se unirá a la nueva tendencia alcista. La onda 3 suele extenderse un ratio de 1.618:1.

Onda 4: La onda 4 también es claramente correctiva. Los precios suelen serpentear durante un periodo largo hasta retroceder el 38,2 de la onda 3 (normalmente es menos). El volumen es aproximadamente el mismo que la onda 3. Por eso, si estamos muy familiarizados con la teoría intuimos que este es un punto especialmente importante para aprovechar la onda 5 y su potencial. Por ejemplo, si deducimos que podría ser extendida (eso queda fuera de este artículo). Otra característica importante es que la onda 4 normalmente es difícil de contear.

Onda 5: La onda 5 es el último tramo en la dirección de la tendencia dominante. Las noticias ahora son tremendamente positivas y todo el mundo es optimista. Lamentablemente, este entusiasmo hará que muchos inversores principiantes compren justo antes de llegar a la cima. El volumen en la onda 5 es inferior a la onda 3 y muchos indicadores comienzan a mostrar divergencias (los precios alcanzarán nuevos máximos mientras los indicadores no consiguen alcanzar nuevos picos) Al final de un mercado alcista, los bajistas suelen ser ridiculizados. Recordemos cómo fueron recibidas las previsiones de una cima en bolsa durante el 2000.

Onda A: Las correcciones son, habitualmente, más difíciles de identificar que los movimientos impulsivos. En la onda A de un mercado a la baja, las noticias fundamentales son todavía positivas en general. La mayor parte de los analistas ven la caída como una corrección en un mercado alcista todavía activo. Los indicadores técnicos acompañan a la onda en su movimiento. Se incrementa el volumen, la volatilidad en los mercados de opciones y, posiblemente, el interés en los mercados de futuros relacionados.

Onda B: Los precios vuelven a girar hacia arriba por lo que muchos ven una reactivación del mercado alcista que aún no creen acabado. Los familiarizados con el análisis técnico pueden ver este pico como el hombro derecho de la figura hombro-cabeza-hombro. El volumen deberá ser inferior al de la onda A. Las noticias fundamentales, probablemente, aún no son negativas.

Onda C: El precio cae formando cinco ondas. El volumen se dispara y en la subonda 3 de la onda ya todo el mundo comprende que estamos en un mercado a la baja. La onda C es al menos tan grande como la A y, a menudo, se extenderá en 1.618.... o más.

Críticas

La premisa de que los mercados se desarrollan en patrones reconocibles está en contradicción con la hipótesis del mercado eficiente, que dice que los precios no se pueden predecir a partir de datos del mercado, como las medias móviles y el volumen. Por este razonamiento, si fuera posible realizar previsiones sobre el mercado con éxito, los inversores comprarían (o venderían) cuando el método predijese un aumento de precios (o disminución), hasta el punto de que los precios subirían (o caerían) de inmediato, destruyendo así la rentabilidad y el poder predictivo del método. En los mercados eficientes, el conocimiento del principio de las ondas de Elliott entre los inversores llevaría a la desaparición de los patrones que tratan de anticipar, lo que hace el método, y todas las formas de análisis técnico, inútil.

Benoit Mandelbrot ha sido uno de los críticos a este tipo de análisis.[2]

Los críticos también dicen que el principio de la onda es demasiado vago como para ser útil ya que no siempre se puede identificar cuándo empieza o termina una onda, y que las previsiones de las ondas de Elliott son propensas a la revisión subjetiva y acientífica.[3]

Véase también

Referencias

- Normas básicas de la Teoría de la Onda de Elliott 29 Diciembre, 2014

- Mandelbrot, Benoit and Richard L. Hudson (2004). The (mis)Behavior of Markets, New York: Basic Books, p. 245

- Aronson, David R. (2006). Evidence-Based Technical Analysis, Hoboken, New Jersey: John Wiley and Sons, p. 61. ISBN 978-0-470-00874-4.

Enlaces externos

- Wikiversidad: Análisis técnico financiero

- Paolucci, Pablo: Teoría de las ondas de Elliott (vídeo)

- Redes, Dario: El Principio de la Onda de Elliott (vídeo)

- TradingWaves Org - Elliott Wave Theory