Pánico financiero de 1907

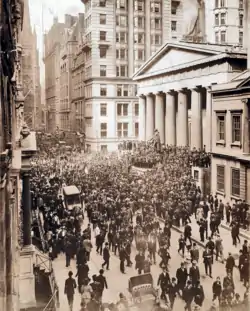

El pánico financiero de 1907, también conocido como el pánico de los banqueros de 1907, fue una crisis financiera que tuvo lugar en los Estados Unidos cuando la Bolsa de Nueva York cayó cerca de un 51% respecto a su máximo del año anterior. El pánico se desencadenó durante un momento de recesión, cuando se produjeron varios episodios de desplome de bancos y de sociedades fiduciarias. El pánico de 1907 se propagó por todo el país cuando numerosos bancos nacionales y locales así como diversos otros negocios entraron en bancarrota.

Como en la mayoría de sucesos económicos, las interpretaciones varían según la escuela de pensamiento:

- Para la mayoría de economistas las causas del pánico incluyeron una retracción de la liquidez en el mercado por parte de varios bancos de Nueva York; una pérdida de confianza entre los depositantes, exacerbada por la falta de regulación; y la ausencia de un prestamista de última instancia.

- Para la escuela austriaca de economía la única causa fue la inflación estimulada por el secretario de tesoro Leslie Shaw durante los pasados 2 años a la crisis. Shaw hizo que el departamento de tesoro funcionara como banco central, realizó compras en el mercado abierto durante los periodos de recesión y violó los estatutos de independencia del tesoro al depositar fondos en grandes bancos nacionales de su cuerda.[1]

La crisis se produjo después del fracaso, en octubre de 1907, de un intento de acaparar el mercado con acciones de la United Copper Company. Cuando esta oferta fracasó, los bancos que habían prestado dinero para la operación de acaparamiento quebraron, y todos sufrieron pérdidas que se propagaron a los bancos y sociedades fiduciarias afiliadas. Como resultado, una semana más tarde la Knickerbocker Trust Company, el tercer fondo más grande de Nueva York, estaba en la ruina. El colapso del Knickerbocker acrecentó el temor en torno a los fondos de la ciudad, mientras que los bancos regionales retiraban sus reservas de los bancos de Nueva York. El pánico se extendió por todo el país, cuando un vasto número de ahorristas retiraron sus depósitos de los bancos regionales.

El pánico podría haberse profundizado si no hubiera sido por la intervención de J. P. Morgan, quien empeñó grandes sumas de su propio dinero y convenció a otros banqueros neoyorquinos para que hicieran lo mismo, apuntalando el sistema financiero. En esa época, los Estados Unidos no contaban con un banco central que pudiera inyectar liquidez al mercado. En noviembre, el contagio había terminado en su mayor parte, aunque surgió una posterior crisis cuando una gran compañía de corretaje prestó importantes cantidades de dinero usando las acciones de la Tennessee Coal, Iron and Railroad Company (TC&I) como garantía. El colapso del precio de las acciones de TC&I fue evitado por una adquisición de emergencia aprobada por el presidente antimonopolista Theodore Roosevelt. Al año siguiente, el senador Nelson W. Aldrich estableció y presidió una comisión para investigar la crisis y propuso soluciones para situaciones futuras, llevando a la creación del La Reserva Federal.

Condiciones económicas

Cuando el presidente Andrew Jackson permitió que la carta fianza del Second Bank of the United States expirara en 1836, los Estados Unidos no contaban con ningún tipo de banco central y la oferta monetaria en Nueva York fluctuaba de acuerdo con el ciclo agrícola anual del país. Cada otoño, el dinero salía de la ciudad cuando las cosechas eran compradas y —en un esfuerzo por atraer nuevamente el dinero— se aumentaban las tasas de interés. Entonces, los inversores extranjeros enviaban su dinero a Nueva York para aprovechar las altas tasas.[2] En enero de 1906, el Dow Jones Industrial Average llegó a un máximo de 103 y comenzó una modesta corrección. La economía de Estados Unidos había estado particularmente inestable desde el terremoto de abril de 1906 que devastó San Francisco, provocando un mayor flujo de dinero de Nueva York a San Francisco para ayudar a la reconstrucción.[3] Otra disminución en la oferta de dinero se produjo a finales de 1906, cuando el Banco de Inglaterra incrementó sus tipos de interés y más fondos de los esperados permanecieron en Londres.[4] Desde su pico alcanzado en enero, los precios de las acciones declinaron en un 18 % en julio de 1906.

El Acta Hepburn, que dio a la Interstate Commerce Commission (ICC) la facultad de fijar tasas máximas de ferrocarril, se convirtió en ley en julio de 1906.[5] Esta regulación depreció los valores del ferrocarril.[6] Entre septiembre de 1906 y marzo de 1907, el mercado de valores cayó, perdiendo el 7,7 % de su capitalización.[7] Entre el 9 y el 26 de marzo, las acciones cayeron otro 9,8 %,[8] colapso que es algunas veces denominado el "pánico de hombre rico".[9] La economía se mantuvo volátil durante todo el verano. Una serie de shocks golpearon el sistema: las acciones del Union Pacific —entre las acciones más comunes usadas como garantía— cayeron 50 puntos; ese junio fracasó una oferta de bonos de la ciudad de Nueva York; en julio, el mercado del cobre colapsó; en agosto, la Standard Oil fue multada con 29 millones de dólares por violaciones antitrust.[9] Durante los primeros nueve meses de 1907, las acciones cayeron en un 24,4 %.[10]

El 27 de julio, el Commercial & Financial Chronicle señalaba que "el mercado sigue inestable".[11] Varios episodios de pánico bancario tuvieron lugar fuera de los Estados Unidos en 1907: en Egipto, en abril y mayo; en Japón, en mayo y junio; en Hamburgo y Chile a inicios de octubre.[5] El otoño siempre era una época vulnerable para el sistema bancario, circunstancia combinada con un mercado de acciones movido, por lo que incluso un pequeño shock podía tener graves repercusiones.[12]

Pánico

Acaparamiento del cobre

| Cronología del pánico de 1907 en la ciudad de Nueva York[13] | |

|---|---|

| Lunes, 14 de octubre |

Otto Heinze empieza a comprar para acaparar las acciones de United Copper. |

| Miércoles, 16 de octubre |

La táctica de acaparamiento de Heinze fracasa de manera espectacular. La casa de corretaje de Heinze, Gross & Kleeberg, se ve forzada a cerrar. Esta fecha es citada tradicionalmente como el momento cuando falló el acaparamiento. |

| Jueves, 17 de octubre |

La Bolsa suspende a Otto Heinze y a su compañía. La caja de compensación de Butte, en Montana, propiedad de F. Augustus Heinze, anuncia su insolvencia. Heinze es forzado a renunciar del Mercantile National Bank. Se inician fugas masivas de capital en los bancos de Heinze y de su socio Charles W. Morse. |

| Domingo, 20 de octubre |

La New York Clearing House obliga a Heinze y a Morse a renunciar a todos sus intereses en la banca. |

| Lunes, 21 de octubre |

Charles T. Barney es obligado a renunciar de la Knickerbocker Trust Company debido a sus vínculos con Morse y Heinze. El National Bank of Commerce sostiene que ya no servirá de caja de compensación. |

| Martes, 22 de octubre |

Una fuga de capital fuerza a Knickerbocker a suspender sus operaciones. |

| Miércoles, 23 de octubre |

J. P. Morgan persuade a otros presidentes de otras sociedades fiduciarias a proveer liquidez para la Trust Company of America, con lo que se aplazó su colapso. |

| Jueves, 24 de octubre |

El Secretario del Tesoro George Cortelyou accede a depositar dinero federal en bancos neoyorkinos. Morgan persuade a los presidentes de los bancos a proveer 23 millones de dólares a la Bolsa de Nueva York para evitar un cierre prematuro. |

| Viernes 25 de octubre |

Se evita nuevamente una crisis en la Bolsa. |

| Domingo, 27 de octubre |

La ciudad de Nueva York dice al socio de Morgan, George Perkins, que si no logran recaudar 20–30 millones para el 1º de noviembre, la ciudad estaría en quiebra. |

| Miércoles, 29 de octubre |

Morgan compra 30 millones de dólares en bonos municipales, evitando discretamente la bancarrota de la ciudad. |

| Sábado, 2 de noviembre |

Moore & Schley, una gran agencia de bolsa, roza la quiebra debido a que sus préstamos eran respaldados por la Compañía Tennessee Coal, Iron & Railroad (TC&I), cuyas acciones tenían un valor incierto. U.S. Steel presenta una propuesta para adquirir TC&I. |

| Domingo, 3 de noviembre |

Se completa el plan para que U.S. Steel tome el control de TC&I. |

| Lunes, 4 de noviembre |

El presidente Theodore Roosevelt aprueba la compra de TC&I por U.S. Steel, a pesar de las posibles situaciones anticompetitivas que se podían generar. |

| Martes, 5 de noviembre |

Los mercados permanecen cerrados debido a ser día de elecciones. |

| Miércoles, 6 de noviembre |

U.S. Steel completa la compra de TC&I. Los mercados se empiezan a recuperar. |

El pánico de 1907 comenzó con un esquema de manipulación de acciones para acaparar el mercado en la United Copper por parte de Fritz Augustus Heinze. Heinze había hecho una fortuna como magnate del cobre en Butte (Montana). En 1906, se mudó a la ciudad de Nueva York, donde formó una relación cercana con el famoso banquero de Wall Street Charles W. Morse. Morse había copado exitosamente el mercado del hielo en la ciudad de Nueva York, y junto con Heinze, logró el control de muchos bancos: por lo menos, seis bancos de nivel nacional, diez bancos de nivel estatal, cinco compañías fiduciarias y cuatro aseguradoras.[14]

El hermano de Heinze, Otto, ideó el esquema para acaparar las acciones de la United Copper, creyendo que la familia Heinze ya controlaba la mayor parte de la compañía. Una cantidad significativa de las acciones de Heinze habían sido tomadas en préstamo y Otto creyó que muchas de ellas habían sido prestadas a inversionistas que esperaban que el precio de las acciones caería y que, por tanto, podrían recomprar las acciones prestadas más baratas, guardándose la diferencia (una técnica conocida como venta corta). Otto propuso un estrangulamiento de posiciones cortas, en la cual los Heinze comprarían agresivamente tantas acciones como fuera posible y, luego, forzarían a los vendedores cortos a pagar por sus acciones prestadas. La compra agresiva elevaría el precio de la acción y, al no poder encontrar acciones en otra parte, los vendedores cortos no tendrían otra opción que acudir a los Heinze quienes pondrían el precio a las acciones.[15]

Para financiar este esquema, Otto, Augustus y Charles Morse se reunieron con Charles T. Barney, presidente del tercer fondo fiduciario más grande de la ciudad, la Knickerbocker Trust Company. Barney había proporcionado financiación para esquemas previos de Morse; sin embargo, Morse advirtió a Otto que necesitaba mucho más dinero del que tenía y Barney declinó otorgar financiación.[16] Otto decidió intentar el acaparamiento de todas maneras. El lunes 14 de octubre comenzó a comprar agresivamente acciones de United Copper, cuyo valor pasó en un día de $39 a $52 por acción. El martes convocó a los vendedores a corto plazo a devolver las acciones prestadas. El precio por acción se incrementó a casi $60, pero los vendedores a corto fueron capaces de encontrar muchas acciones de United Copper de otras fuentes fuera de los Heinze. Otto había interpretado mal el mercado y el precio de las acciones de United Copper empezó a colapsarse.[17]

La acción cayó a 30 dólares el martes y cayó a 10 para el miércoles. Otto Heinze estaba arruinado. Las acciones de United Copper fueron comercializadas fuera de la Bolsa de Nueva York, literalmente en un mercado al aire libre, "en la acera" (este mercado secundario se convertiría más tarde en el American Stock Exchange). Tras el colapso, The Wall Street Journal informó que "nunca ha habido tales escenas salvajes en la acera, por lo que dicen los veteranos más antiguos del mercado exterior".[18]

Propagación del contagio

El fracaso en el acaparamiento dejó a Otto incapaz de cumplir con sus obligaciones y mandó a la casa de corretaje, Gross & Kleeberg, a la bancarrota. El jueves 17 de octubre, la Bolsa de Nueva York suspendió los privilegios de intercambio de Otto. Como resultado del colapso de United Copper, la caja de ahorros de Butte, Montana (propiedad de F. Augustus Heinze) anunció su insolvencia. El banco de Montana había mantenido las acciones de United Copper como garantía contra algunos de sus préstamos y había sido sucursal del Mercantile National Bank en la ciudad de Nueva York, del cual F. Augustus Heinze era entonces presidente.

La asociación de F. Augustus Heinze con la insolvente caja de ahorros fue demasiado para que la Junta Mercantil lo aceptara. Si bien fue forzado a renunciar antes del mediodía,[19] para entonces fue demasiado tarde. Cuando las noticias del colapso se propagaron, los depositantes se agolparon en masa para retirar su dinero del Mercantile National Bank. El Mercantile tenía capital suficiente para soportar algunos días de retiros, pero los depositantes comenzaron a retirar efectivo de los bancos del socio de los Heinze, Charles W. Morse. Tuvieron lugar retiradas masivas en el Banco Nacional de Norte América de Morse y en el New Amsterdam National. Temeroso de las repercusiones en el sistema financiero que tendrían las malas reputaciones de Augustus Heinze y Morse, la casa de compensaciones de Nueva York (un consorcio de bancos de la ciudad) forzó a Morse y a Heinze a renunciar a todos sus intereses financieros.[20] Para el fin de semana posterior al acaparamiento fallido, no se había declarado todavía un pánico sistémico. Se retiraron fondos de los bancos asociados a Heinze solo para ser depositados en otros bancos en la ciudad.[21]

Véase también

Referencias

- #The Case against the FED, p. 108

- Tallman y Moen (1990), p. 3.4

- Odell y Weidenmier (2004)

- Tallman y Moen (1990), p. 4

- Noyes, 1909, p. 361–2

- Edwards, 1907, p. 66

- Medido por un índice de todas las acciones listadas, según Bruner y Carr, 2007, p. 19

- Bruner y Carr, 2007, p. 20

- Kindleberger y Aliber, 2005, p. 102

- Bruner y Carr, 2007, p. 32

- Bruner y Carr, 2007, p. 31

- Tallman y Moen, 1990, p. 4

- Extraído de Bruner y Carr, 2007

- Bruner y Carr, 2007, p. 38–40

- Bruner y Carr, 2007, p. 43–44

- Bruner y Carr, 2007, p. 45

- Bruner y Carr, 2007, p. 47–48

- Bruner y Carr, 2007, p. 49

- Bruner y Carr, 2007, p. 51–55

- Bruner y Carr, 2007, p. 61–62

- Tallman y Moen, 1990, p. 7

Bibliografía

- Rothbard, Murray N. (2007), «Putting a Central Bank Across», The Case against the FED, Auburn: the Ludwig von Mises Institute, ISBN 978-0-945466-17-8.

- Bruner, Robert F.; Carr, Sean D. (2007), The Panic of 1907: Lessons Learned from the Market's Perfect Storm, Hoboken, New Jersey: John Wiley & Sons, ISBN 9780470152638.

- Calomiris, Charles W.; Gorton, Gary (1992), «The Origins of Banking Panics: Models, Facts and Bank regulation», en Hubbard, R. Glenn (ed.), ed., Financial Markets and Financial Crises, Chicago: University of Chicago Press, ISBN 0-226-35588-8.

- Caporale, Tony; McKiernan, Barbara (1998), «Interest Rate Uncertainty and the Founding of the Federal Reserve», The Journal of Economic History 58 (4): 1110-1117, consultado el 17 de septiembre de 2008.

- Carosso, Vincent P. (1987), The Morgans: Private International Bankers, 1854-1913, Cambridge: Harvard University Press, ISBN 0-674-58729-4.

- Chernow, Ron (1990), The House of Morgan: An American Banking Dynasty and the Rise of Modern Finance, Nueva York: Grove Press, ISBN 0-802-13829-2.

- Chernow, Ron (1998), Titan: the life of John D. Rockefeller, Sr., Nueva York: Random House, ISBN 0-679-43808-4.

- Friedman, Milton; Jacobson Schwartz, Anna (1963), A Monetary History of the United States: 1867-1960, Princeton: Princeton University Press, ISBN 0-691-00354-8.

- Gorton, Gary, «Clearinghouses and the Origin of Central Banking in the United States», The Journal of Economic History 45 (2): 277-283, consultado el 17 de septiembre de 2008.

- Gorton, Gary; Huang, Lixin (2006), «Bank panics and the endogeneity of central banking», Journal of Monetary Economics 53 (7): 1613-1629, doi:10.1016/j.jmoneco.2005.05.015.

- Griffin, G. Edward (1998), The Creature from Jekyll Island : A Second Look at the Federal Reserve, American Media, ISBN 0-912-98621-2.

- Herrick, Myron T. (1908), «The Panic of 1907 and Some of Its Lessons», Annals of the American Academy of Political and Social Science 31.

- Kindleberger, Charles P.; Aliber, Robert (2005), Manias, Panics, and Crashes: A History of Financial Crises (5th ed.), Hoboken: John Wiley & Sons, ISBN 978-0-471-46714-4.

- McNelis, Sarah (1969), Copper King at War: The Biography of F. Augustus Heinze (2nd edición), Missoula: University of Montana Press, OCLC 7369533.

- Miron, Jeffrey A. (1986), «Financial Panics, the Seasonality of the Nominal Interest Rate, and the Founding of the Fed», American Economic Review 76 (1): 125-40, archivado desde el original el 26 de marzo de 2009, consultado el 15 de marzo de 2009.

- Moen, Jon; Tallman, Ellis (1992), «The Bank Panic of 1907: The Role of the Trust Companies», The Journal of Economic History 52 (3): 611-30, consultado el 17 de septiembre de 2008.

- Odell, Kerry A.; Weidenmier, Marc D. (2004), «Real Shock, Monetary Aftershock: The 1906 San Francisco Earthquake and the Panic of 1907», The Journal of Economic History 64 (4): 1002-1027, doi:10.1017/S0022050704043062.

- Smith, B. Mark (2004), A History of the Global Stock Market; From Ancient Rome to Silicon Valley (2004 ed.), Chicago: University of Chicago Press, ISBN 0-226-76404-4.

- Sprague, Oliver M.W. (1908), «The American Crisis of 1907», The Economic Journal 18: 353-72, doi:10.2307/2221551.

- Tallman, Ellis W.; Moen, Jon (1990), «Lessons from the Panic of 1907», Federal Reserve Bank of Atlanta Economic Review 75: 2-13, archivado desde el original el 29 de octubre de 2008, consultado el 14 de septiembre de 2008.