Effet de commerce

Un effet de commerce est un titre négociable qui constate, au profit du porteur, une créance de somme d’argent, et sert à son paiement[1]. Cet effet doit suivre un formalisme très rigoureux pour sa validité et son efficacité. Différents moyens (dont l'escompte) permettent de faire circuler l'effet avec la créance incorporée. Les deux principaux effets de commerce sont la lettre de change et le billet à ordre.

Le chèque est aussi un effet de commerce. Cependant, il est payable à vue, si bien que le porteur est en mesure de l’encaisser tout de suite.

Enjeux des effets de commerce

L'effet de commerce est un moyen de paiement qui peut s'échanger et partager la garantie de paiement, car il n'est pas attaché à un compte bancaire.

Son usage remonte au Moyen Âge où les changeurs remettaient ce type de document à leurs clients commerçants pour éviter le transport de fonds à une époque dangereuse. Le change consistait à changer la monnaie d'un pays à un autre. Ce service a été mis au point par les Templiers (XIIe et XIIIe siècles) dans le cadre de leur mission de protection et d'accompagnement des pèlerins chrétiens pour Jérusalem.

Aujourd'hui, le billet à ordre permet surtout à un petit commerçant de ne payer physiquement une marchandise à son grossiste que lorsqu'il en a vendu une partie suffisante pour pouvoir le faire. Dans le cas des supermarchés qui vendent ces marchandises bien avant d'honorer ces billets, ils sont en revanche une source de trésorerie.

Caractéristiques principales des effets de commerce

L'escompte sur un effet de commerce

L'escompte est le mécanisme par lequel un établissement de crédit (une banque généralement) rachète à un bénéficiaire les effets de commerce dont il est porteur.

Le bénéficiaire qui cède ainsi ses effets est appelé le cédant, le débiteur est appelé le cédé. Le banquier devient alors le créancier du cédé. Lors de cette opération, le banquier effectue une avance de trésorerie au cédant : la banque se rémunère alors par des agios (ou intérêts) et des commissions.

Cette opération est appelée " escompte d'un effet de commerce " et le taux d'intérêt appliqué par la banque sur le montant de l'effet en fonction de la période qui reste à courir jusqu'à la date du paiement (appelée l'échéance) du montant de l'effet par le débiteur est dit " taux d'escompte "[2]

L'acceptation

L'acceptation est l'acte par lequel une personne, le souscripteur, s'engage à payer à une époque déterminée, une somme d'argent à un bénéficiaire.

L'endossement

L'endossement est le mécanisme par lequel le bénéficiaire d'un moyen de paiement le transmet à un tiers (pour paiement ou gage). Les effets de commerce (traites) et les chèques sont endossés par une signature respectivement sur le verso et au dos du support papier. L'endossement des chèques a été considéré en France comme un moyen d'évasion fiscale puisque celui qui encaissera in fine le chèque ne connait pas l'émetteur ni la justification initiale du paiement et n'a pas à en expliquer le bien-fondé, et vice-versa. Les chèques sont aujourd'hui par défaut « barrés », c'est-à-dire non endossables. L'endossement de traite se réduit à la transmission par le bénéficiaire d'une traite à son banquier pour obtenir le crédit.

Caractéristiques relatives au type d'effet

Lettre de change

La lettre de change est un écrit par lequel une personne appelée tireur (fournisseur), donne à une autre personne appelée tirée (le client), l'ordre de payer à une époque déterminée une somme d'argent à lui-même ou à un tiers alors appelé bénéficiaire.

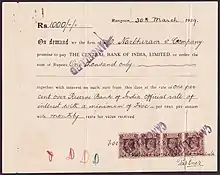

Billet à ordre

Le billet à ordre est un document qui présente certaines caractéristiques d'une lettre de change (engagement de payer à une échéance donnée) et d'autres d'un chèque : c'est le client débiteur (le souscripteur) qui s'engage à payer, qui émet le billet et qui le remet au bénéficiaire, lequel le présentera à l'échéance, en général par le biais du circuit bancaire. Comme les lettres de change relevé, il existe également des billets à ordre relevé ou BOR, forme dématérialisée des billets à ordre.

Conditions de forme

La clause "à ordre" ou la dénomination du titre doit figurer sur le titre dans la langue de rédaction. La promesse pure et simple de payer une somme doit figurer sur le billet à ordre.

Conditions de fond

Il n'est pas nécessaire de prouver qu'il y a des provisions, c'est un simple accord entre le tireur et le tiré. La différence entre la lettre de change et le billet à ordre est que pour un billet à ordre, le tirage se fait à vue alors que pour la lettre de change, le tiré doit accepter le paiement (le tiré peut refuser le paiement ou l'accepter partiellement).

Billet à ordre relevé

Il s'agit d'un billet à ordre dématérialisé, normalisé par le CFONB. Ce fichier envoyé à la banque peut s'apparenter à une remise de chèques en banque.

Le billet à ordre papier doit exister préalablement au BOR.

Dans tous les cas, comme dans le cas d'une lettre de change relevé, le BOR doit être accepté par le tiré (qui reçoit un relevé de la part de sa banque) avant d'être exécuté.

Comptabilisation des effets de commerce

Les enregistrements suivant utilisent des comptes du plan comptable français.

Chez l'entreprise qui reçoit la lettre de change en paiement

Paiement de la facture du client par lettre de change de 100 € :

| Compte | Intitulé | Débit | Crédit |

|---|---|---|---|

| 413 | Clients effets à recevoir | 100 € | |

| 411 | Clients | 100 € |

Alors il y a deux possibilités :

1) "Vente" de la lettre de change à la banque contre un intérêt.

à la remise

| Compte | Intitulé | Débit | Crédit |

|---|---|---|---|

| 5114 | Effets à l'escompte | 100 € | |

| 413 | Clients effets à recevoir | 100 € |

+ encaissement (seules les commissions sont soumises à la TVA).

| Compte | Intitulé | Débit | Crédit |

|---|---|---|---|

| 512 | Banque | 89 € | |

| 661 | Intérêts | 6 € | |

| 627 | Commission | 4 € | |

| 44566 | TVA sur biens et services | 1 € | |

| 5114 | Effets à l'escompte | 100 € |

2) ou l'entreprise récupère son argent à l'échéance

à la remise

| Compte | Intitulé | Débit | Crédit |

|---|---|---|---|

| 5113 | Effets à l'encaissement | 100 € | |

| 413 | Clients effets à recevoir | 100 € |

+ encaissement

| Compte | Intitulé | Débit | Crédit |

|---|---|---|---|

| 512 | Banque | 95 € | |

| 44566 | TVA sur biens et services | 1 € | |

| 627 | Commission | 4 € | |

| 5113 | Effets à l'encaissement | 100 € |

Si la date de remise et la date d'encaissement sont identiques, alors les comptes 5113 et 5114 ne sont plus nécessaires.

Chez l'entreprise qui paye par lettre de change

Lorsque je donne ma lettre de change

| Compte | Intitulé | Débit | Crédit |

|---|---|---|---|

| 401 | Fournisseur | 100 € | |

| 403 | Fournisseurs effets à payer | 100 € |

Lorsque l'argent est prélevé

| Compte | Intitulé | Débit | Crédit |

|---|---|---|---|

| 403 | Fournisseurs effets à payer | 100 € | |

| 512 | Banque | 100 € |

Notes et références

- Hervé CAUSSE, Les titres négociables, Essai sur le contrat négociable, PARIS, LITEC,

- Jean-Marie Albertini, Les rouages de l'économie nationale, Paris, Les éditions ouvrières, , 317 p. (ISBN 2-7082-0663-X), p. 145

Voir aussi

Articles connexes

Bibliographie

- Roover R., L’évolution de la lettre de change XIVe XVIIIe, éditions Armand Colin, Paris, 1953

- Portail du commerce

- Portail du management

- Portail de la finance