Monétique

La monétique désigne l'ensemble des traitements électroniques, informatiques et télématiques nécessaires à la gestion de cartes bancaires ainsi que des transactions associées.

Notions de base

Généralités

Lorsqu'on parle de la « monétique », il est nécessaire aujourd'hui de dissocier l'approche dite traditionnelle du domaine bancaire, c'est-à-dire en rapport avec la « monnaie électronique » et les « systèmes et moyens de paiement électroniques » de la mutation engagée depuis les années 1990 qui étend ses applications à d'autres domaines comme la santé (carte Vitale), le transport (Pass Navigo), la téléphonie mobile (carte SIM), la domotique, le commerce électronique ... etc.

La difficulté actuelle de la définition du mot « monétique » et de son périmètre réside dans la limitation des domaines car la liste des services et de ses applications n'est pas exhaustive aujourd'hui.

Pour exemple, on a coutume d'appeler « monéticien » le professionnel travaillant sur des sujets monétiques. Initialement, le monéticien était un expert traitant de la carte bancaire avec une approche en maitrise d'ouvrage et/ou en maitrise d’œuvre. Cependant, la carte bancaire se transforme en reposant sur des supports électroniques (exemple : « E-Carte Bleue »). Le métier du « monéticien » évolue ainsi depuis l'avènement d'Internet et de l'essor de la vente à distance afin de répondre aux questions posées par la sécurité des transactions en environnements ouverts.

Ainsi, la « monétique » et le métier de « monéticien » évoluent. Une définition de son périmètre basée sur la notion de carte à puce et de traitement des transactions électroniques associées est plus juste et en adéquation avec l'évolution de ce domaine.

Cartes de paiement

La carte de paiement est un moyen de paiement présenté sous forme de carte plastique, équipée d'une bande magnétique et éventuellement d'une puce électronique. Il existe plusieurs sortes de cartes, en fonction de leur vocation :

- La carte de débit est une carte de paiement qui permet différentes options de gestion au choix du porteur[1] : débit immédiat, différé, paiement ou retrait simple en distributeur automatique de billets (DAB), à utilisation nationale ou internationale, etc.

- La carte de crédit, présente généralement les mêmes caractéristiques que la carte de débit, mais elle est associée à une réserve d'argent, dont l'utilisation induit le calcul d'intérêts. En France, la carte bancaire fonctionne en mode débit mais est appelée carte de crédit à raison. Il s'agit en fait d'une carte de débit dont le débit est différé sur le compte du client, c'est-à-dire que tout achat réalisé à « J » passe sur le compte bancaire a posteriori accordant ainsi au client possesseur du compte un crédit de courte durée (30 jours maximum).

- Les porte-monnaie électroniques, ou PME, tels que Monéo en France, Proton en Belgique, ou encore Geldkarte en Allemagne, UBA au Nigéria, OM Visa en Côte d'Ivoire sont des cartes de paiement pré-chargées à puce d'un format proche de celui d'une carte téléphonique et réservées aux petites dépenses. Les PME se réduisent parfois à une simple puce électronique intégrée au téléphone portable, comme au Japon. Ces porte-monnaie sont aussi utilisés de façon très locale comme pour le paiement de prestations dans les entreprises cafés ou restaurant d'entreprise.

Le Porte-monnaie électronique peut prendre deux formes : - celle d'une carte physique assignée à cette fonction (ex : la carte Monéo) ou bien, - voir la fonction de « PME » hébergée dans l'application de la carte bancaire (localisée dans la puce ou micro-processeur). Dans ce dernier cas, un seul support physique permet au possesseur de la carte d'utiliser selon le montant de son achat, l'application paiement de la carte bancaire ou celle du porte-monnaie électronique.

Émetteur

Il s'agit de l'organisme financier (par exemple, une banque) qui met à disposition de son client (le porteur) un support (la carte bancaire).

En France, l'émission de carte bancaire ne peut se faire qu'au sein du Groupement des Cartes Bancaires CB.

La carte bancaire se caractérise par un PAN (Primary Account Number) de 10 à 19 chiffres (typiquement 16 ou 19) dont les 8 premiers appelés IIN (pour Issuer Identification Number autrefois BIN, Bank Identification Number) permettent d'identifier l’établissement émetteur de la carte. Le dernier chiffre appelé la clef de Luhn est utilisé pour le contrôle de la validité du PAN.

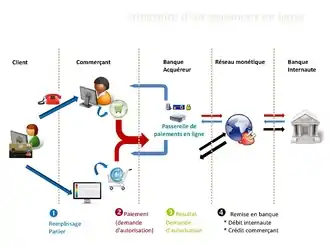

Le circuit de traitement des transactions réalisées avec la carte bancaire passe par le « carré magique » composé de quatre acteurs (le porteur (son titulaire), l'émetteur de la carte bancaire (banque du porteur), l'accepteur (le commerçant ou l'automate bancaire) et l'acquéreur (la banque du commerçant ou la banque gestionnaire de l'automate).

Porteur

Le porteur n'est pas toujours le titulaire du compte courant auquel la carte est adossée (compte sur lequel seront prélevés les débits) :

- une société peut mettre à disposition de certains de ses employés des cartes de paiement (carte affaires ou carte business) ;

- un particulier peut demander une autre carte de paiement pour son conjoint ou un de ses enfants ;

- un commerçant équipé d'un TPE peut demander une carte de paiement sur son compte professionnel (crédité par le TPE)

Acquéreur

Il s'agit de l'organisme financier qui met à disposition de son client (un commerçant, artisan ou profession libérale) des services d'acquisition de transactions de paiement électronique, notamment grâce à un terminal de paiement électronique (TPE). Plus généralement, il s'agit de la banque du commerçant (pour les paiements) ou la banque du GAB/DAB où s'effectue le retrait.

Accepteur

Il s'agit du commerçant, artisan, ou profession libérale qui accepte les moyens de paiement électronique en guise de règlement.

Dans le cas des automates bancaires (GAB, DAB, ARC…) l'accepteur est également l'acquéreur (la banque offrant le service de retrait). En dehors de la France cette position est plus nuancée, notamment aux États-Unis où les automates bancaires sont aussi disponibles dans de simples boutiques (propriété, risques et commissions sont négociés…).

Gestion des flux

Présentation et enjeux

La gestion des flux dans le domaine de la monétique n’est possible qu’à la condition que les différents acteurs (émetteur, porteur, accepteur, acquéreur) adhérent sans réserve aux multiples contraintes imposées par les systèmes de transfert des informations proposés par les établissements financiers.

Le typage des informations obéit à des règles très strictes et normalisées au niveau domestique et international.

Flux domestiques

Il s'agit d'opérations faites dans un pays (par exemple en France) par des porteurs de carte émises par les établissements financiers dudit pays. Ces opérations sont échangées entre émetteur et acquéreur via un système de compensation. En France, il s'agissait du SIT (1992-2008), remplacé par le STET (2004 -2018) puis par SEPA.EU (2016 à ce jour). Ces échanges sont réalisés tous les jours ouvrés (du lundi au vendredi) entre banques « chefs de file ». Les banques chefs de file sont la Banque Populaire (BPCE aujourd'hui), la Banque Postale, BNP-Paribas, la Caisse d'Épargne (BPCE aujourd'hui), le Crédit Agricole, le Crédit Lyonnais, le Crédit Mutuel, HSBC (ex Crédit Commercial de France), la Société Générale,le groupe Crédit du Nord.

Flux internationaux

Il s'agit d'opérations faites soit :

- dans le pays même par des porteurs de carte émises par des établissements étrangers avec un acquéreur et accepteur du pays ;

- à l'étranger par des porteurs de cartes émises par les établissements du pays d'origine.

Ces flux, appelés outgoing et incoming, sont échangés entre banques via la passerelle des réseaux internationaux Visa et EuroCard-MasterCard.

Des schémas privatifs (« private schemes » en anglais) comme American Express peuvent également être utilisés pour les paiements internationaux cartes.

Extensions de la monétique

- La billettique

- La carte téléphonique

- Le prépaiement

- La carte cadeau dématérialisée (ou e-gift)

- Le DCC (Dynamic Currency Conversion)

- Le PME (Porte-Monnaie Électronique)

- Le paiement par téléphone mobile

- Le marketing monétique

- Le paiement sans contact (NFC)

Banques acquéreurs

Voir aussi

Notes et références

- option choisie à la souscription

Il s'agit d'opérations faites soit :

- dans le pays même par des porteurs de carte émises par des établissements étrangers avec un acquéreur et accepteur du pays ;

Liens externes

- Définition du Monéticien

- UPEC-AEI

- Michel UGON, l'un des pères de la monétique. Inventeur de la carte avec processeur.

- Portail de l’informatique

- Portail de la finance