تجنب المخاطر

تجنب المخاطر في الاقتصاد والعلوم المالية، هو نوع من السلوك البشري الذي يعتمده المستهلك أو المستثمر عندما يصيبه الشك تجاه إحدى المسائل فيحاول الحد من شكه. على سبيل المثال المستثمر صاحب هذا السلوك يفضل أن يودع أمواله في حساب مصرفي مع فائدة منخفضة ولكن مضمونة، على أن يودع أمواله في رصيد مصرفي يتضمن فائدة مرتفعة ولكن مع احتمال خسارة قيمة أمواله.

إبراز "تجنب المخاطر" (باللون الأحمر) مقارنة ب"المخاطر المحايدة" (باللون الأصفر) وب"حب المخاطر" (باللون البرتقالي)، في عدة وضعيات:

الرسم البياني في اليسار: معادلة "تجنب المخاطر" تظهر مقعّرة (من الأسفل)، بينما معادلة "حب المخاطر" تظهر محدّبة.

الرسم البياني في الوسط: عند توقع انحراف قيمة السلع، تتحول معادلة "تجنب المخاطر" إلى الانحدار إلى الأعلى.

الرسم البياني على اليمين: في حالة مناصفة الاحتمالات بين الخيارين 1 و2، تكون منحنيات "اللا مبالاة" المتعلقة ب "تجنب المخاطر" بالنسبة للزبائن ذات الشريحة الواحدة، محدّبة إلى الأسفل.

مثال

لشخص ما احتمالان، واحد مع سداد مضمون، وآخر من دون ضمانة. في حالة الاحتمال المضمون، الشخص يحصل على 50 دولار أميركي.في الاحتمال الغير مضمون، تُستعمل الطرة أو النقشة كي يكسب الشخص 100$ أو لا شئ. السداد المحتمل في الحالتين هو 50$. هذا يعني أن الشخص الغير حساس للمخاطر لا يتأثر في حال السداد المضمون أو المراهنة. إنما كل شخص لديه سلوكيات مختلفة تجاه المخاطر.[1] [2] [2]

الشخص يمكن أن يكون:

•متجنب للمخاطر- يقبل بعض السداد أو أقل من 50$ بدل أن يراهن ولا يحصل على أي شئ

•محايد تجاه المخاطر – لا يأبه إذا راهن أو كسب 50$

•يحب المخاطر – يراهن حتى لو كان السداد المضمون أكثر من 50$

السداد المتوقع من المراهنة هو 50$. القيمة الأقل المقبولة بدل المراهنة تسمى الاحتمال المتساوي، والفرق بين القيمة المتوقعة والاحتمال المتساوى تسمى علاوة المخاطرة. للأشخاص المتجنبين للمخاطر العلاوة إى جابية. لللأشخاص المحايدين للمخاطر العلاوة تساوى صفر. للأشخاص محبي المخاطر، العلاوة سلبية.

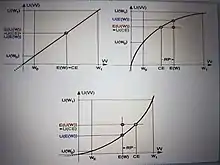

معادلة الفائدة بالنسبة لتقبل المخاطر عند الأشخاص CE = تعادل النسب

(E U(W = القيمة المتوقعة للفائدة نتيجة سداد غير مؤكدة

(E(W = القيمة المتوقعة من سداد غير مؤكد

(U(CE = الفائدة الناتجة من تعادل النسب

((U(E(W = الفائدة من القيمة المتوقعة جراء سداد غير مؤكد

(U(Wo = الفائدة من أدنى سداد

(U(W1 = الفائدة من أقصى سداد

Wo = أدنى سداد

W1 = أقصى سداد

RP = علاوة المخاطرة

الفائدة من المال

استنادا" إلى نظرية الفائدة المتوقعة، شخص ما لديه معادلة الفائدة (u(c حيث (c) تمثل المردود الذي سوف يجنيه من مال أو من بضائع. (في المثل الأعلى (c) يمكن أن تساوي 0$، أو 40$ أو 100$) معادلة الفائدة (u(c تستعمل فقط في التحولات الإيجابية – بمعنى آخر، قيمة ثابتة يمكن أن تضاف إلى قيمة (u(c لكل ال (c)، و/أو (u(c يمكن أن تضاعف بقيمة ثابتة، دون تغيير في النتائج النهائية. شخص ما يسيطر على تجنب المخاطر عندما تكون معادلة الفائدة مقعّرة. مثلا" (u(0 ممكن أن تكون 0، أو (u(100 ممكن أن تكون 10، أو (u(40 ممكن أن تكون 5، والمقارنة (u(50 ممكن أن تكون 6. الفائدة المتوقعة للرهان السابق (50% اكتساب 100 و50% اكتساب 0) هي كالآتي: E(u) = (u (0) + u (100))/2, كما أنه إذا شخص عنده معادلة فائدة ب u(0) = 0، u(40) = 5، وu(100) = 10 فالفائدة المتوقعة من الرهان يساوي 5، التي هي نفس قيمة الفائدة الناتجة من 40. إذا" السياقات المتساوية هي 40. علاوة المخاطر هي (50$ - 40$) = 10$، أو بمصطلح نسبي: (50$ - 40$) / $40 أي 25% (حيث 50$ هي القيمة المتوقعة من الرهان الذي يحتوي على مخاطر: ((1/2 0 + ½ 100). هذه علاوة المخاطر تعني أن شخص ما سوف يسعى للإستغناء مال لحدود 10$ للفائدة المتوقعة، بهدف تحقيق التأكيد الكامل بالنسبة المال الذي سوف يجنيه. بمعنى آخر، الشخص يكون غير مبالي من أن يراهن أو أ، يكسب 40$، وسوف يفضل أي قيمة زائدة عن 40$ بدل أن يراهن. في حال كان الشخص أغنى، خطر خسارة 100$ لا تعوج ذات أهمية، بالنسبة لمثل هذه المبالغ الصغيرة معادلة الفائدة للشخص تكون على نفس المستوى تقريبا". مثلا" إذا u(0) = 0 وu(100) = 10، فإذا" u(40) يمكن أن تكون 4.001 و (u(50 يمكن أن تكون 5.001 معادلة الفائدة للأرباح المتوقعة 2 خصائص رئيسية: منحدر صاعد، ومنحدر مقعّر. المنحدر الصاعد يعني أن الشخص يسعى لكسب أكبر، وفي حالات المراهنات الخطرة يختار المراهنة التي تعطيه فائدة أكبر. أما المنحدر المقعّر يعني أن الشخص متجنب للمخاطر، وفي المراهنة يسعى إلى المراهنة التي تجني له عائد مضمون.

قياسات تجنب المخاطر في ظلّ نظرية الفائدة المتوقعة

هناك عدة قياسات لتجنب المخاطر متعلقة بالفائدة، تجنب المخاطر المطلق كلما كان انحناء u(c) أكبر، كلما كان تجنب المخاطر أكبر. إنما، بما أن وظائف الفائدة المتوقعة غير موحدة التعريف، هناك ضرورة إيجاد قياس ثابت بالنسبة للتغيرات. أحد هذه القياسات هو آرو- برات" لقياس تجنب المخاطر المطلق، نسبة للاقتصاديين "كينيث آرو" و"جون برات"، المعروف أيضا بدرجة تجنب المخاطر المطلق وهو كما يلي:[3] [4]

(A(c) = - u’’(c)/u’(c

حيث (u’(c و (u’’(c يرمزان إلى المشتقات الأولى والثانية ل c و (u(c المصطلحات التالية تتعلق بهذا الموضوع: الفائدة المتصاعدة بشكل U(c)= 1-eac تظهر ثبات تجنب المخاطر المطلق. A(c) = α هي ثابتة بالنسبة ل c تجنب المخاطر المطلق المنحني هو نوع الفائدة الأكثر إستعمالا" في الواقع. قياسها كما يلي: A(c) = - u’’(c) /u’(c) = 1/ac+b الحل لهذه المعادلة هو كما يلي: u(c)= (c-c1)1-R/1-R حيث R=1/a وc=-b/a. يذكر أنه عندما يكون a=0 يكون هناك ثبات في تجنب المخاطر المطلق:[5]

A(c)δ/δc=- u’’(c)*u’(c)- (u’’(c))2 /(u’(c))2<0

وهذا ممكن فقط إذا كانت u’’’(c) > 0.[6] لذلك، تجنب المخاطر المطلق المتلاشي (DARA) يدلّ أن معادلة الفائدة منحرفة إيجابيا"، أي u’’’(c) > 0. بالقياس، تجنب المخاطر المطلق المتزايد (IARA) يمكن أن ينتج من الاتجاهات المعاكسة لعدم المساواة، مما يسمح ولكن لا يفرض معادلة فائدة منحرفة سلبيا" (u’’’(c)< 0) مثال عن تجنب المخاطر المطلق المتلاشي (DARA) هو (u(c) = log (c، مع A(c) = 1/c

بينماu(c)=c2-αc2، α > 0، مع (A(c) = 2α/(1-2αc وهي يمكن أن تمثل معادلة فائدة مربعة تظهر IARA. الدليل التجريبي بمعظم الأحوال ثابت في حال تجنب المخاطر المطلق المتلاشي. بعكس ما ما اعتبرت دراسات سابقة، الثروة ليست العامل الوحيد لتجنب المخاطر، عند دراسة اشتراك المخاطر في بيئة معينة. بالرغم من أن (A(c) = - u’’(c)/u’(c تظهر رتابة في الثروة في حالة DARA أو IARA، [7]وثروة ثابتة في حال الثبات في تجنب المخاطر المطلق CARA، اختبارات المخاطر المشتركة المستندة إلى الثروة كعامل لتجنب المخاطر المطلق ليست عادة محددة.[8]

آثار زيادة أو نقصان "تجنب المخاطر" المطلق أو النسبي

ان الآثار المباشرة لزيادة أو نقصان "تجنب المخاطر" المطلق أو النسبي، والآثار التي تدعو للتركيز على هذه المفاهيم، تحدث في حالة تكوين محفظة تضّم سلعة تحتوي على مخاطر وسلعة لا تحتوي على أية مخاطر. في حال زاد دخل الشخص، سوف يزيد (أو يبقى كما هو، أو ينقص) من شراء السلعة التي تحتوي على مخاطر شرط أن يكون عامل "تجنب المخاطر" المطلق في تدني (أو يبقى كما هو، أو يزيد). لذلك يتجنب علماء الاقتصاد اعتماد معادلة "الحاجة" كأساس وحيد للقياس، والتي تبرز زيادة "تجنب المخاطر" المطلق، لأنها تتأثر بسلوكيات البشر. على هذا الأساس تصبح هذه المعادلة غير واقعية. كذلك، إذا زاد دخل الشخص، سوف يختار زيادة نسبة السلعة التي تحتوي على المخاطر (أو يبقى كما هو، أو يزيد)، في المحفظة، شرط أن يكون عامل "تجنب المخاطر" النسبي في تدني (أو يبقى كما هو، أو يزيد). بالخلاصة، زيادة "تجنب المخاطر" النسبي يزيد من آثار احتجاز المال لدى الأفراد في المجتمع الأقتصادي. بمعنى آخر، كلما زاد "تجنب المخاطر" النسبي، كلما يزيد تأثير صدمات طلب المال على الاقتصاد العام.[9]

حدود الفائدة المتوقعة نتيجة تجنب المخاطر

مبدأ استعمال الفائدة المتوقعة من أجل تحليل تجنب المخاطر يتعرض للانتقاد من قبل الاقتصاد السلوكي ماثيو رابين برهن أن الشخص المتجنب للمخاطر الذي يسعى إلى أقصى فائدة متوقعة هو الشخص الذي يرفض المراهنة بأي حال (إذا كان الربح 110$ مقابل خسارة 100$ أو ربح أي مبلغ مقابل خسارة 1000$).رابين إنتقد نظرية الفائدة المتوقعة القائمة على أسس غير قابلة للتصديق. أحد الحلول للمسألة المطروحة من قبل رابين هي نظرية الاحتمال ونظرية الاحتمال التراكمي، حيث أن النتائج النهائية هي نسبية لنقطة مرجعية محددة (حالة انعدام التغيير)، بدل أن تعنى فقط بالثروة النهائية. حدّ آخر هو تأثير الانعكاس الذي ينتج عنه انعكاس في تجنب المخاطر.[10] هذا التأثير عرض أولا من قبل "كاهنمان" و"تفيرسكي" في سياق نظرية الاحتمال، ومن ضمن الاقتصاد السلوكي. تأثير الانعكاس يتمثل في وجود تفضيلات متناقضة بين احتمالات سلبية مقابل احتمالات إيجابية. بناءا على هذا التأثير، الأشخاص يميلون إلى تجنب المخاطر في بيئة مريحة، ويسعون إلى المخاطر في بيئة خاسرة.[11] هذا يعني أن لا تجنب للمخاطر متوقع في بيئة خاسرة. مثال على ذلك، في بيئة رابحة، معظم الأشخاص يفضلون ربح 3000 على ربح 4000 مع نسبة مخاطرة 80%. أما في بيئة خاسرة، معظم الأشخاص يفضلون خسارة 4000 بنسبة حظ 80% بدل خسارة 3000 تأثير الانعكاس (كما تأثير المؤكد) تتعارض مغ نظرية الفائدة المتوقغة. إن المبدأ النفسي الكامن وراء هذا السلوك، يتغلب غلى المؤكد. بمعنى آخر، الخيارات التي تعتبر مؤكدة تتغلب نسبيا مع الخيارات الغير مؤكدة. هذا النمط هو دليل عن السلوك تجاه المخاطر في آفاق سلبية، وهو يلغي التفسيرات حول تأثير المؤكد مثل تحنب الغير مؤكد أو المتقلب.النتائج الأولية لتأثير الانعكاس واجهت انتقاد بالنسبة لصلاحيتها، كونه لا يوجد إثبات لهذا التأثير على الصعيد الشخصي. بعد ذلك، دراسات معمقة أظهرت حدود هذا التأثير، مقترحة أن التأثير.[12] [13]

في علم النفس

المواقف تجاه المخاطر أدت إلى الاهتمام بالاقتصاديات السلوكية. دراسة لكريستور بولس في 2009 اقترحت أن نشاط منطقة من المخّ (الجانب الأيمن والأسفل للجبهة) يرتبط بتجنب المخاطر، ويؤدي إلى عدد أكبر من الناس الذين يتجنبون المخاطر ولديهم تجاوب أكبر مع الاختيارات الأكثر أمانا.[14] هذه النتيجة تتناسب مع دراسات أخرى، تبيّن أنّ التعديل في عصب منطقة المخّ تؤدي إلى خيارات مختلفة من قبل الناس، واقبالهم على خيارات أكثر أمنا". هذا التعديل يزيد أو ينقص نشاط منطقة الهدف.[15] [16]

تجنب المخاطر في النشاطات الاجتماعية

في العالم الحقيقي، كثير من المؤسسات الحكومية (مثلا التي تعنى بالصحة والأمن) هي أساسا" متجنبة للمخاطر في عملها. هذا يعني أنها تسعى لتخفيض المخاطر، حتى لو اضطرت إلى خسارة الفائدة من أعمال خطرة. من المهم الأخذ بعين الاعتبار الكلفة عند تخفيف المخاطر، كلفة عدم أخذ عمل فيه مخاطر. وضع القوانين ركزت على المخاطر دون الأخذ بعين الاعتبار معادلة الفائدة الغير ممثلة في أهداف المجتمع. المفهوم العام للمخاطر، الذي أثّر على القرارات السياسية، هو موضوع يستاهل التركيز عليه ومناقشته. في العام 2007، أطلقت جامعة كامبريدج "مفهوم المخاطر العام" (Winton Professorship of the Public Understanding)، من قبل David Spiegel halter، الذي يرتكز على الوعي والواقعية بدل الارتكاز على الأبحاث الأكاديمية.[17]

عند الأطفال

خدمات الأطفال كالمدارس والملاعب أصبحت المحور الرئيسي لجميع الدراسات المتعلقة بتحليل المخاطر. ذلك أدى إلى سلب الأطفال عدد من النشاطات الترفيهية. تم تجهيز عدد من الباحات بمواد حماية تخفف من حدة اصطدام الأطفال عند وقوعهم على الأرض.[18] تلك المواد باهظة الثمن ما يحول دون توفر المال لمشاريع أخرى ربما أكثر أهمية تخفيض نسبة حوادث السير في الطريق إلى الباحات على سبيل المثال. كما يطرح البعض فكرة التهور الزائد لدى الأطفال عندما يثقوا بأن المواد الواقية كفيلة بحمايتهم والحفاظ على سلامتهم.المرشدة "شيلا سايج" ترى أطفالا تحافظ على سلامتهم ولا أشخاص سوف تعتمد على نفسها في المستقبل. كما تعيد وتأكد أن على الأطفال أن يتعرضوا لنسبة محددة من المخاطرة لتعلم كيفية مواجهة التحديات التي تواجههم في الحياة.[19]

لقاحات

لقد تم تطوير لقاح من اجل حماية الأطفال من ثلاثة أمراض منتشرة هي "الحصبة، النكاف (أبو كعب) والحصبة الألمانية" وهي موصى بها من قبل الأطباء في جميع أنحاء العالم حتى في بريطانيا. غيرانه هناك من يزعم أن لذلك اللقاح علاقة وطيدة مع مرض الانعزالية، لكن هذه النظرية تم محوها من قبل " وقد تم فصل الطبيب صاحب ذلك الاتدعاء من المجلس الطبي العام. وعلى الرغم من هذا وبعد إبطال تلك النظرية بسنوات، رغب بعض الأهل بتجنب مخاطر مرض الانعزالية لأطفالهم وقرروا اللجوء إلى طرق وقائية أخرى من أطباء خصوصيين.هذه البدائل حملت معها مجازفاتها الخاصة، أهمها أن الأطفال لم يحصلوا على الوقاية اللازمة من الأمراض الثلاث المذكورة أعلاه.

الهواتف المحمولة

الهواتف المحمولة يمكن أن تحتوي على مخاطر صحية.[20] [21] بعض الأشخاص يتقبلون هذه المخاطر الغير مؤكدة من أجل الاستفادة من التخابر المتحسن، بينما أشخاص آخرين يتجنبون هذه المخاطر. (تقوم COSMOS بدراسة مستمرة من أجل تحديد مخاطر الهواتف المحمولة).

عروض الألعاب والإستثمارات

دراسة تجريبية على طالب يلعب في برنامج تلفزيوني Deal or No Deal (أقبل أو لا أقبل) أثبتت أن الناس يتجنبون المخاطر تحت الأضواء أكثر من الحالات حيث يكونون لوحدهم. عندما يكونون لوحدهم قراراتهم تكون شخصية، إنما تحت الأضواء قراراتهم تتأثر الجمهور المتفرج، ومقدم البرنامج، وكاميرات التصوير.[22] كذلك الأمر، أثبتت الدراسات أن الأشخاص يصبحون أكثر تخمينا" وحذرا" عندما انتقلوا من الشراء عبر الهاتف إلى الشراء عبر الإنترنت، [23]ويبقون على استثماراتهم على ما هي بواسطة الوسطاء، إنما يستثمرون بشكل أقلّ عبر الإنترنت (on line).[21]

مراجع

مراجع

- Mr Lev Virine; Mr Michael Trumper (28 October 2013). ProjectThink: Why Good Managers Make Poor Project Choices. Gower Publishing, Ltd. ISBN 978-1-4724-0403-9.

- David Hillson; Ruth Murray-Webster (2007). Understanding and Managing Risk Attitude. Gower Publishing, Ltd. ISBN 978-0-566-08798-1.

- Arrow, K. J. (1965). "Aspects of the Theory of Risk Bearing". The Theory of Risk Aversion. Helsinki: Yrjo Jahnssonin Saatio. Reprinted in: Essays in the Theory of Risk Bearing, Markham Publ. Co., Chicago, 1971, 90–109.

- Pratt, J. W. (1964). "Risk Aversion in the Small and in the Large". Econometrica. 32 (1–2): 122–136. doi:10.2307/1913738. JSTOR 1913738.

- "Zender's lecture notes".

- Levy, Haim (2006). Stochastic Dominance: Investment Decision Making under Uncertainty (Second ed.). New York: Springer. ISBN 978-0-387-29302-8.

- Friend, Irwin; Blume, Marshall (1975). "The Demand for Risky Assets". American Economic Review. 65 (5): 900–922. JSTOR 1806628.

- Bellemare, Marc F.; Brown, Zachary S. (2010). "On the (Mis)Use of Wealth as a Proxy for Risk Aversion". American Journal of Agricultural Economics. 92 (1): 273–282. doi:10.1093/ajae/aap006.

- Benchimol, J., Fourçans, A. (2012), Money and risk in a DSGE framework : A Bayesian application to the Eurozone, Journal of Macroeconomics, vol. 34, pp. 95-111.

- Rabin, Matthew (2000). "Risk Aversion and Expected-Utility Theory: A Calibration Theorem". Econometrica. 68 (5): 1281–1292. CiteSeerX 10.1.1.295.4269. doi:10.1111/1468-0262.00158.

- Kahneman, Daniel; Tversky, Amos (1979). "Prospect theory: An analysis of decision under risk". Econometrica. 47 (2): 263–291. CiteSeerX 10.1.1.407.1910. doi:10.2307/1914185. JSTOR 1914185.

- Hershey, J. C.; Schoemaker, P. J. (1980). "Prospect theory's reflection hypothesis: A critical examination". Organizational Behavior and Human Performance. 25 (3): 395–418. doi:10.1016/0030-5073(80)90037-9.

- Battalio, R. C.; Kagel, J. H.; Jiranyakul, K (1990). "Testing between alternative models of choice under uncertainty: Some initial results". Journal of Risk and Uncertainty. 3 (1): 25–50. doi:10.1007/BF00213259.

- Christopoulos GI, Tobler PN, Bossaerts P, Dolan RJ, Schultz W (2009). "Neural Correlates of Value, Risk, and Risk Aversion Contributing to Decision Making under Risk". J Neurosci. 26 (24): 6469–6472. doi:10.1523/JNEUROSCI.0804-06.2006. PMID 16775134.

- Knoch D, Gianotti LR, Pascual-Leone A, Treyer V, Regard M, Hohmann M, Brugger P; Gianotti; Pascual-Leone; Treyer; Regard; Hohmann; Brugger (2006). "Disruption of right prefrontal cortex by low-frequency repetitive transcranial magnetic stimulation induces risk-taking behavior" (PDF). J Neurosci. 26 (24): 6469–6472. doi:10.1523/JNEUROSCI.0804-06.2006. PMID 16775134.

- Fecteau S, Pascual-Leone A, Zald DH, Liguori P, Théoret H, Boggio PS, Fregni F; Pascual-Leone; Zald; Liguori; Théoret; Boggio; Fregni (2007). "Activation of prefrontal cortex by transcranial direct current stimulation reduces appetite for risk during ambiguous decision making". J Neurosci. 27 (23): 6212–6218. doi:10.1523/JNEUROSCI.0314-07.2007. PMID 17553993.

- Spiegelhalter, David (2009). "Don's Diary" (PDF). CAM - the Cambridge Alumni Magazine. The University of Cambridge Development Office. 58: 3. Archived from the original (PDF) on March 9, 2013.

- Gill, Tim (2007). No fear: Growing up in a Risk Averse society (PDF). Calouste Gulbenkian Foundation. p. 81. ISBN 978-1-903080-08-5. Archived from the original (PDF) on 2009-03-06.

- Sue Durant, Sheila Sage (10 January 2006). Early Years - The Outdoor Environment. Teachers TV.

- "What are the health risks associated with mobile phones and their base stations?". Online Q&A. World Health Organization. 2005-12-05. Retrieved 2008-01-19.

- "Electromagnetic fields and public health: mobile telephones and their base stations". Fact sheet N°193. World Health Organization. June 2000. Retrieved 2008-01-19.

- Baltussen, Guido; van den Assem, Martijn; van Dolder, Dennie (October 2014). "Risky Choice in the Limelight". Review of Economics and Statistics. SSRN 2057134.

- Barber, Brad; Odean, Terrance (2001). "The Internet and the Investor". Journal of Economic Perspectives. 15 (1): 41–54. doi:10.1257/jep.15.1.41.

- بوابة الاقتصاد

- بوابة السياسة