Crisis financiera en Islandia de 2008-2011

La crisis financiera islandesa de 2008-2011 fue una importante crisis económica que implicó el colapso de los tres principales bancos comerciales del país tras sus dificultades en la refinanciación de su deuda a corto plazo y un pánico bancario en el Reino Unido. Comparado con el tamaño de su economía, el colapso bancario de Islandia es el mayor sufrido por cualquier país en la historia económica mundial.[1]

A finales de septiembre de 2008, se anunció que el banco Glitnir sería nacionalizado. Una semana después, se entregó el control de Landsbanki y Glitnir a los receptores nombrados por la Autoridad Supervisora Financiera de Islandia (FME). Poco después, la misma organización declaraba también en suspensión de pagos el mayor banco de Islandia, el Kaupthing. El primer ministro Geir Haarde, al comentar la necesidad de medidas de emergencia, dijo el 6 de octubre: "Existía un peligro muy real... de que la economía islandesa, en el peor de los casos, fuera absorbida con sus bancos y el resultado podría haber sido una bancarrota nacional".[2] También declaró que las medidas adoptadas por el Gobierno habían asegurado que el Estado islandés no iría a la quiebra.[3] Al final del segundo trimestre de 2008, la deuda externa de Islandia era de 9.553.000 millones de coronas islandesas (50.000 millones de euros), más del 80% producida por el sector bancario.[4] Este valor debe compararse con el producto interior bruto nacional de Islandia en el año 2007: 1.293.000 millones coronas (€ 8.500 millones).[5] Los activos de los tres bancos bajo control del FME ascendieron a 14.437.000 millones de coronas al final del segundo trimestre de 2008 (€ 94.907 millones).[6]

La crisis financiera tuvo gravísimas consecuencias para la economía islandesa. La moneda nacional se ha devaluado de forma pronunciada, las transacciones en moneda extranjera se suspendieron virtualmente durante semanas, y la capitalización bursátil de la Bolsa islandesa se redujo en más del 90%. Como resultado de la crisis, Islandia padeció una severa recesión económica; el producto interior bruto del país disminuyó en un 5,5% en términos reales en los primeros seis meses de 2009.[7] El coste de la crisis aún no se puede determinar, pero ya supera el 75% del PIB en 2007. En términos de PIB, Islandia consiguió recuperar su nivel de producción en el año 2017.[8] Fuera de Islandia, más de medio millón de depositantes (mucho más que toda la población de Islandia) tenían sus cuentas bancarias congeladas en medio de una discusión diplomática sobre el seguro de depósitos. El banco alemán BayernLB se enfrentó a pérdidas de hasta 1.500 millones de euros y ha tenido que buscar ayuda del Gobierno Federal Alemán. El Gobierno de la Isla de Man pagó la mitad de sus reservas, lo que equivale al 7,5% del PIB de la isla, en el seguro de depósito.

La crisis financiera provocó todo un movimiento de protesta popular en Islandia, que llevó a la celebración de dos refrendos nacionales sobre la asunción de la deuda externa de los bancos islandeses.[9][10] Una nueva era con un crecimiento positivo del PIB comenzó en 2011, poniendo fin a la crisis.

Desarrollo

Moneda

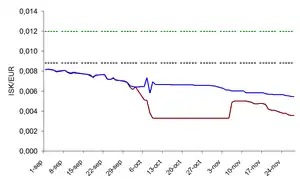

La corona islandesa (abreviada como ISK) había caído más de un 35% contra el euro desde enero hasta septiembre de 2008.[11] La inflación de los precios de consumo se elevaba al 14%,[12] y el tipo de interés de Islandia había ascendido hasta el 15.5% para enfrentarse a la elevada inflación.[13]

La noche del miércoles 8 de octubre de 2008, el Banco Central de Islandia abandonó su intento de fijar la corona islandesa en una paridad de 131 coronas contra un euro tras intentar fijar este tipo fijo el 6 de octubre.[14] El 9 de octubre, la corona islandesa se intercambiaba a 340 contra el euro, cuando la comercialización de la divisa colapsó como consecuencia de la intervención por el FME del último gran banco islandés, llevando a la desaparición de todo intercambio en las cámaras de compensación en coronas.[15] El día siguiente, el banco central introdujo restricciones en la adquisición de moneda extranjera en Islandia.[16] Entre el 9 de octubre y el 5 de noviembre, el Banco Central Europeo estableció un tipo de referencia de 305 coronas contra el euro.[17]

| 2007 | 2008 | |

|---|---|---|

| Sept. | 204.4 (316.3) |

325.0 (323.5) |

| Oct. | 274.6 (370.7) |

310.8 (239.0) |

| Nov. | 346.4 (373.3) |

250.6 (236.7) |

| Bienes excluyendo barcos y aviones. Datos de Estadísticas de Islandia y del Banco Central de Islandia:: conversión del ISK al tipo de cambio medio mensual del Banco Central de Islandia. Para comparaciones, las exportaciones (importaciones) medias mensuales de servicios fueron €139.3M (€185.4M) en Q2/2007; €125.6M (€151.9M) en Q2/2008. | ||

El Banco Central de Islandia estableció un sistema temporal de subastas temporales diarias de divisas el 15 de octubre para facilitar el intercambio de moneda internacional. El valor de la corona se determinaba mediante la oferta y demanda en estas subastas.[18] En la primera subasta se vendieron €25 millones a un tipo de 150 de coronas por cada euro.[19] La comercialización de coronas fuera de Islandia se reanudó el 28 de octubre, a un tipo de cambio de 240 por cada euro, una vez que los tipos de interés en Islandia fueran elevados hasta el 18%.[20] Las reservas en divisa extranjera del Banco Central de Islandia cayeron en torno a $289 millones durante octubre de 2008.[21]

Durante noviembre, el tipo de cambio real (descontando la inflación) de la corona islandesa, tal y como era referenciada por el Banco Central de Islandia, fue aproximadamente un tercio menor que el tipo medio entre 1980 y 2008, y un 20% más bajo que los mínimos históricos durante el mismo período.[22] El tipo de cambio externo tal y como era referenciado por el Banco Central Europeo fue todavía menor.[17] El último día de mercado del mes, el 28 de noviembre, el Banco Central de Islandia daba un valor de 182.5 coronas contra el euro,[11] mientras que el Banco Central Europeo estaba referenciando la corona a 280 unidades por euro.[17]

El 28 de noviembre, el Banco Central de Islandia y el Ministro de Economía acordaron un nuevo conjunto de regulaciones de divisa,[23] remplazando las restricciones del banco central impuestas al comienzo de la crisis.[24] Los movimientos de capital hasta y desde Islandia fueron prohibidos sin licencia del banco central.[25] Se estima que los inversores extranjeros mantienen cerca de €2900 millones en valores denominados en coronas, popularmente conocidos como "bonos glaciares".[26]

Las reglas sobre tipos de cambio extranjeros también obligaron a los residentes en Islandia a depositar cualquier nueva divisa extranjera que recibieran en un banco islandés.[25] Existe evidencia anecdótica de que algunos exportadores islandeses operaron un mercado de divisas extranjeras offshore informal,[27] intercambiando libras esterlinas y euros por coronas fuera del control de cualquier regulador y dejando al mercado interior sin divisas. De ahí que el banco central tuviera que vender €124M de reservas en divisa en noviembre de 2008 para completar la diferencia,[19] comparado con un superávit estimado de €13.9 millones.[28]

La última subasta de divisa se llevó a cabo el 3 de diciembre. El mercado interbancario doméstico de divisas extranjeras reabrió el día siguiente con tres creadores de mercado, todos ellos propiedad del Gobierno.[29] En los primeros dos días de mercado doméstico, la corona ascendió hasta 153.3 contra el euro,[30] un 22% más contra la última cotización de la última subasta.

En enero de 2009, el tipo de cambio de la corona islandesa (ISK) contra el euro pareció estabilizarse en comparación con la situación de octubre de 2008, alcanzándose los tipos más bajo en 177.5 ISK por cada EUR los días 1, 3 y 4 de enero de 2009, y el más alto en 146.8 el 30 de enero de 2009.[31][32] Mientras tanto, no obstante, la inflación de Islandia a 12 meses en enero de 2009 ascendió hasta un máximo récord de 18.6%.[33]

Bancos

En septiembre, documentos internos del Kaupthing, el mayor banco de Islandia, fueron filtrados en WikiLeaks. El 29 de septiembre de 2008, se anunció un plan para nacionalizar el banco Glitnir por el gobierno islandés con la compra de una participación del 75% por un importe de €600 millones.[34][35] El gobierno afirmó que no tenía intención de mantener la propiedad del banco por un período prolongado de tiempo, y que se esperaba que el banco continuara sus operaciones de modo normal. De acuerdo al gobierno, el banco "había cesado de existir" en el plazo de unas semanas si no hubiera sido intervenido.[36] Posteriormente se conoció que Glitnir tenía US$750 millones de deuda con vencimiento en fecha 15 de octubre.[37] No obstante, la nacionalización de Glitnir nunca prosperó, al ser colocado en liquidación por la Autoridad Supervisora Financiera de Islandia (abreviado FME) antes de que se aprobara por los accionistas el plan inicial del gobierno islandés de adquirir el 75% del capital.

La anunciada nacionalización de Glitnir llegó justo después de que el gobierno de Reino Unido se viera obligado a nacionalizar Bradford & Bingley y a vender sus operaciones minoristas y la red de negocio al Grupo Santander. Durante el fin de semana del 4 a 5 de octubre, los periódicos británicos trajeron numerosos artículos detallando la nacionalización de Glitnir y el elevado nivel de apalancamiento de los demás bancos de Islandia.[38] El influyente editor de negocios de BBC, Robert Peston, publicó una pieza de opinión sobre los bancos, afirmando que el aseguramiento de la deuda de Kaupthing requería una prima de £625,000 para poder garantizar la devolución de cada £1 millón: "el peor caso de bromhidrosis financiera que he visto en bastante tiempo" fue su gráfica descripción.[39] The Guardian dijo que "Islandia está en el límite del colapso. La inflación y los tipos de interés se mueven hacia arriba. La corona, la divisa de Islandia, está en caída libre."[40] Estos artículos empujaron a los inversores a hablar de Icesave (el nombre comercial de Landsbanki en el Reino Unido y Holanda) en los foros digitales y varios comenzaron a mover sus ahorros fuera de la sucursal de este banco en Internet.[41] Problemas en el acceso a la página web insinuaron un pánico en los ahorros depositados por depositantes británicos en el banco islandés.

El 6 de octubre, numerosas facilidades de crédito en el mercado interbancario privado hacia bancos islandeses fueron cortadas.[2] El Primer Ministro Geir Haarde se dirigió a la nación, anunciando un paquete de nuevas medidas regulatorias que iban a ser planteadas al Althing, el parlamento de Islandia, inmediatamente, con la cooperación de otros partidos de la oposición.[2] Entre estas se incluían la potestad del FME para hacerse cargo de la gestión de los bancos islandeses sin tener que nacionalizarlos, y un tratamiento preferencial para los depositantes en el caso de que un banco tuviera que ser liquidado.[42] En una medida aparte, los depósitos comerciales en las sucursales islandesas de los bancos islandeses fueron garantizados por completo.[43] Las medidas de emergencia habían sido consideradas como innecesarias por el propio gobierno islandés menos de 24 horas antes.[2]

Esa tarde, la sucursal de Guernsey del Landsbanki entró en concurso voluntario de acreedores con la aprobación de la Comisión de Servicios Financieros de Guernsey.[44] Los administradores afirmarían más tarde que "la principal razón detrás de las dificultades del banco había sido la colocación de fondos para su subsidiaria en Reino Unido, Heritable Bank."[45] El Ministro de Guernsey afirmó que "los directores de Landsbanki Guernsey tomaron los pasos apropiados poniendo el banco en administración."[46]

El FME declaró al Landsbanki en suspensión de pagos a primera hora del 7 de octubre.[47][48] Un comunicado de prensa del FME afirmaba que todas las sucursales domésticas del Landsbanki, call centers, cajeros automáticos y operaciones por internet abrirían y operarían como un día corriente, y que todos los "depósitos domésticos" estaban totalmente garantizados.[49] El gobierno del Reino Unido hizo uso de la ley Banking (Special Provisions) Act 2008,[50] en primer lugar para transferir todos los depósitos comerciales desde el Heritable Bank hasta una empresa de cartera del HM Treasury,[51] y posteriormente para venderlos al banco holandés ING Direct por £1 millón.[52] El mismo día, el FME declaró Glitnir también en suspensión de pagos.[53][54]

Esa tarde, hubo una conversación telefónica entre el Ministro de Finanzas de Islandia Árni Mathiesen y el Ministro de Hacienda del Reino Unido de Reino Unido Alistair Darling.[55] Esa noche, uno de los gobernadores del Banco Central de Islandia, Davíð Oddsson, fue entrevistado en la cadena pública islandesa RÚV y afirmó que "nosotros [el Estado islandés] no tenemos intención de pagar las deudas de los bancos que han sido un poco desatentos". Comparó las medidas del gobierno a la intervención de Estados Unidos en Washington Mutual, y sugirió que los prestamistas extranjeros recibirían "desafortunadamente solo el 5–10–15% de sus reclamaciones". Tradicionalmente opuesto a ser socio de la Unión Europea y a la adopción del euro como moneda nacional, también afirmó que

"si estuviéramos fijados al euro, [...] simplemente tendríamos que sucumbir a las leyes de Alemania y Francia."[56]

Alistair Darling anunció que estaba tomando medidas para congelar los activos de Landsbanki en el Reino Unido.[57] La Orden de Congelación de Landsbanki de 2008 fue aprobada a las 10 a. m. del 8 de octubre de 2008 y entró en vigor diez minutos más tarde. Bajo la orden el Tesoro del Reino Unido congeló los activos de Landsbanki dentro del Reino Unido, e introdujo provisiones para evitar la venta o movimiento de los activos de Landsbanki dentro del Reino Unido, incluso si estuvieran en posesión del Banco Central de Islandia o del Gobierno de Islandia.[58] La orden de congelación se benefició de las disposiciones de las secciones 4 y 14 de ya de la Agenda 3 de la ley antiterrorista británica Anti-terrorism, Crime and Security Act 2001.[59]

El Primer Ministro de Reino Unido, Gordon Brown, anunció que el gobierno británico lanzaría acciones legales contra Islandia como consecuencia de los problemas causados a alrededor de 300.000 ahorradores británicos.[60] Geir Haarde dijo en conferencia de prensa el día siguiente que el gobierno islandés estaba indignado de que el gobierno de Reino Unido hubiera aplicado disposiciones de su legislación antiterrorista contra él en un movimiento que calificó de "acto hostil".[61] El Ministro de Hacienda inglés también afirmó que el gobierno del Reino Unido pagaría toda la factura para compensar a los depositantes británicos,[57] una cuenta que ascendería a en torno a £4 millardos.[62][63] Se ha estimado que más de £4 millardos de activos islandeses en el Reino Unido han sido congelados por el gobierno británico.[64] La Autoridad de Servicios Financieros (FSA) de Reino Unido también declaró a Kaupthing Singer & Friedlander, la subsidiaria británica de Kaupthing Bank, en quiebra de sus obligaciones,[57] vendió Kaupthing Edge, su banco por internet, a ING Direct,[65] y puso Kaupthing Singer & Friedlander bajo administración.[57] Más de £2.5 millardos de depósitos de 160.000 clientes fueron vendidos a ING Direct.[66] La escala del pánico bancario en los depósitos de Kaupthing Edge ha sido de tal calibre que muchas transacciones no fueron completadas hasta el 17 de octubre.[67] Aunque Geir Haarde describió las medidas tomadas por el gobierno de Reino Unido sobre Kaupthing Singer & Friedlander como un "abuso de poder"[68] y "sin precedentes",[69] era la tercera vez que acciones de ese tipo eran tomadas bajo la ley especial Banking (Special Provisions) Act 2008 en menos de diez días en Reino Unido, tras las intervenciones de Bradford & Bingley y Heritable Bank.

El mismo día, el Sveriges Riksbank, banco central de Suecia, llevó a cabo una facilidad de crédito de 5 millardos de coronas suecas (€520 millones) a favor del Kaupthing Bank Sverige AB, la subsidiaria sueca del Kaupthing. El préstamo fue realizado para pagar a los "depositantes y otros prestamistas".[70]

El 9 de octubre, Kaupthing fue declarado en suspensión de pagos por el FME, siguiendo la dimisión de toda el consejo directivo.[71] El banco dijo que estaba en quiebra técnica en sus acuerdos de préstamo tras ser colocada su subsidiaria británica bajo administración.[72] La subsidiaria de Kaupthing en Luxemburgo solicitó, y obtuvo, una suspensión de pagos en la Corte de Distrito de Luxemburgo.[73] La oficina de Kaupthing en Ginebra, que había sido una sucursal de su subsidiaria en Luxemburgo, fue avisada de no realizar ningún pago de más de 5.000 francos suizos por la Comisión Bancaria Federal de Suiza.[74] Los directores de la subsidiaria de Kaupthing en la Isla de Man decidieron liquidar la compañía tras consultar con las autoridades de Man.[75] La Autoridad de Supervisión Finlandesa, Rahoitustarkastus, anunció haber tomado control de la oficina de Kaupthing en Helsinki ya el día 6, para evitar que el dinero fuera sacado del banco y enviado a Islandia.[76]

El mismo día, el Tesoro británico emitió una licencia bajo la Orden de Congelación de Landsbanki 2008 para permitir a la sucursal en Londres de Landsbanki continuar parte de sus negocios.[77] Una segunda licencia fue emitida el 13 de octubre,[78] cuando el Banco de Inglaterra facilitó un préstamo asegurado de £100 millones a Landsbanki "para ayudar a maximizar los retornos de los acreedores británicos."[79]

El 12 de octubre, el gobierno de Noruega tomó control de las operaciones noruegas de Kaupthing, incluyendo "todos los activos y pasivos del banco en Noruega."[80]

El 21 de octubre, el Banco Central de Islandia preguntó a las institucions financieras que todavía quedaban por nuevo colateral contra sus préstamos. Esto fue realizado para reemplazar las acciones en Glitnir, Landsbanki y Kaupthing que habían sido pignoradas como colateral previamente y que ahora tenían un valor muy inferior, si no incluso inexistente.[81] El valor del colateral se estimó en 300 millardos de coronas islandesas (€2 millardos).[81] Uno de los bancos, Sparisjóðabanki (SPB, también conocido como Icebank), afirmó al día siguiente que no podría proveer nuevo colateral para su préstamo de 68 millardos de coronas (€451 millones), y necesitaría acudir al gobierno por ayuda. "Este problema no será resuelto de ningún otro modo", dijo el consejero delegado Agnar Hansson.[82]

El 24 de octubre, se supo que la empresa exportadora noruega Eksportfinans ASA había presentado una queja a la policía noruega en relación con un supuesto desfalco de 415 millones de coronas noruegas (€47 millones) realizado por Glitnir desde 2006. El banco islandés habría actuado como agente para Eksportfinans, administrando préstamos para varias empresas. No obstante, Eksportfinans alega que, cuando los préstamos fueron repagados anticipadamente por los prestatarioss, Glitnir se quedó el dinero y simplemente continuó con los pagos regulares a Eksportfinans, tomando en la práctica y sin autorización un préstamo para sí mismo.[83]

Mercado bursátil

El intercambio de acciones de las seis compañías financieras de la Bolsa de Islandia de OMX fueron suspendidas el 6 de octubre por orden del FME.[84] El jueves 9 de octubre, toda operación en el mercado fue congelada por un plazo de dos días por el gobierno, "en un intento de prevenir que un mayor pánico pueda extenderse a través de los mercados financieros del país." La decisión fue tomada como consecuencia de "condiciones de mercado inusuales",[85] habiendo caído los precios de las acciones en un 30% desde el comienzo del mes. El cierre fue extendido desde el lunes 13 de octubre por la continuación de las "condiciones de mercado inusuales."[87]

El mercado reabrió el 14 de octubre con el principal índice, el OMX Iceland 15, en 678.4, valor que refleja una caída de aproximadamente un 77% comparado con los 3,004.6 puntos previos al cierre. Esto refleja el hecho de que el valor de los tres principales bancos, que formaban el 73.2% del valor del OMX Iceland 15,[88] se habían fijado a cero.[89] Los valores de otros títulos oscilaron entre +8% hasta −15%.[90] Las operaciones en títulos de Exista, SPRON y Straumur-Burðarás (13.66% del OMX Iceland 15) se mantuvieron suspendidas. Tras una semanas de escaso volumen de contratación, el OMX Iceland 15 cerró el 17 de octubre en 643.1, una caída del 93% medida en coronas y del 96% en euros desde su máximo histórico de 9016 (18 de julio de 2007).

Las operaciones con títulos de las dos empresas de servicios financieros, Straumur–Burðarás y Exista, reanudaron el 9 de diciembre. Ambas firmas sumaban el 12.04% del OMX Iceland 15. Los valores de los títulos de ambas empresas cayeron fuertemente, y el índice cerró en 394.88, una caída del 40.17% en un solo día. La cotización de SPRON y Kaupthing se mantiene suspendida, en precios en coronas de 1.90 y ISK 694.00, respectivamente.[91]

Deuda soberana

| Agencia | 29 Sept. | 10 Oct. |

|---|---|---|

| Fitch | A+ | BBB– |

| Moody's | Aa1 | A1 |

| R&I | AA | BBB– |

| S&P | A– | BBB |

Las cuatro agencias de calificación que vigilaban la deuda soberana de Islandia rebajaron su calificación durante la crisis, y su perspectiva de posteriores cambios en la calificación es negativa.[92] El gobierno islandés tenía un presupuesto relativamente saneado, representando la deuda soberana el 28% del PIB y el superávit público el 6% del PIB (2007).[93] La deuda se encontraba en 2011 en el 90% del PIB, teniendo Islandia un déficit fiscal.[94]

Adicionalmente, el valor de los bonos en divisa extranjera que tenían vencimiento en lo que quedaba de 2008 era de solo $600 millones, y el servicio de la divisa extranjera en 2009 fue de solo $215 millones,[95] en línea con la capacidad del gobierno de repagar. No obstante, estas agencias creían que el gobierno tendría que emitir más bonos en divisa extranjera, tanto para cubrir las pérdidas de las operaciones internacionales de los bancos islandeses como para estimular la demanda de la economía islandesa que se dirigía hacia la recesión.[96]

Un equipo de expertos del Fondo Monetario Internacional (FMI) llegaron a Islandia a comienzos de octubre de 2008 para tener conversaciones con el gobierno. El Ministro de Industria Össur Skarphéðinsson afirmó ser "favorable" a la ayuda del FMI para estabilizar la corona y permitir una disminución de los tipos de interés.[97]

El 7 de octubre, el banco central de Islandia anunció que había mantenido conversaciones con el embajador ruso en Islandia, Victor I. Tatarintsev, acerca de un préstamo de €4.000 millones de Rusia. El préstamo sería dado para un plazo de tres a cuatro años, con un tipo de interés de 30 a 50 puntos por encima del LIBOR.[98] El gobernador del Banco Central de Islandia, Davíð Oddsson, posteriormente clarificó que el préstamo todavía estaba siendo negociado.[99] De acuerdo a RÚV, el primer ministro Geir Haarde habría estado investigando la posibilidad de recibir un préstamo de Rusia desde mediados del verano.[100] Cuando fue preguntado por este asunto en una conferencia de prensa, Geir Haarde dijo: "no hemos recibido el tipo de apoyo que estabamos pidiendo a nuestros amigos. Por lo que en una situación como esa uno tiene que buscar nuevos amigos."[101]

Un equipo de negociadores islandeses llegó a Moscú el 14 de octubre para discutir el posible préstamo. El ministro de finanzas ruso Dmitri Pankin dijo que "el encuentro se desarrolló en una atmósfera amistosa... Estamos trabajando a fondo en el asunto para tomar una decisión final".[102] El mismo día, el Banco Central de Islandia desveló sus swaps de divisas con los bancos centrales de Dinamarca y Noruega por €200 millones cada uno. Islandia tenía líneas swap con los demás países nórdicos por un total de €1.500 millones.[103] Islanda también buscaba asistencia del Banco Central Europeo, el cual ya tenía líneas swap con Suiza, otro país no miembro de la Unión Europea.[104]

El 24 de octubre, el FMI acordó preliminarmente un préstamo de €1.58 millardos.[105] No obstante, el préstamo tenía aún que ser aprobado por el Consejo Ejecutivo del FMI el 13 de noviembre.[106] Como consecuencia del retraso, Islandia se encontró a sí misma envuelta en un círculo vicioso, dado que los préstamos de otros países no podían ser formalmente cerrados hasta que el programa del FMI se aprobara. El gobierno islandés habló de un hueco de $500 millones (€376 millones) en sus planes de financiación. El Ministro de Finanzas holandés Wouter Bos afirmó que Holanda se opondría al préstamo a no ser que se alcanzara un acuerdo sobre el seguro de los depósitos para los clientes de Landsbanki en Holanda.[107]

El paquete liderado por el FMI por importe de $4.600 millones fue finalmente aprobado el 19 de noviembre, a la vez que un préstamo del propio FMI de $2.100 y otros $2.500 en préstamos y swaps de divisas de Noruega, Suecia, Finlandia y Dinamarca. Adicionalmente, Polonia había ofrecido prestar $200 millones y las Islas Feroe habían ofrecido $50 millones, cerca del 3% de su PIB.[108] El gobierno islandés también informó de que Rusia había ofrecido $300 millones.[109] Al día siguiente, Alemania, Holanda y el Reino Unido anunciaron un préstamo conjunto de $6.300 millones (€5.000 millones), en relación con la disputa por el seguro de los depósitos.[110][111]

Causas

En 2001, los bancos fueron desregulados en Islandia.[112] Esto permitió a los bancos cargar con deudas cuando se adquirían compañías extranjeras.[112] La crisis se desplegó cuando los bancos pasaron a ser incapaces de refinanciar sus deudas. Se estima que los tres principales bancos mantienen un exceso de deuda externa de 50€ millardos,[4] o cerca de 160.000€ por cada residente islandés, para un producto interior bruto en Islandia de 8.5€ millardos.[5][113] Ya en marzo de 2008, el coste del fondo de garantía de depósitos privado para los depósitos en los bancos Landsbanki y Kaupthing era ya de lejos mayor (6–8½% de la suma depositada) que para cualquier otro banco europeo.[114] La corona, que había sido clasificada por The Economist a comienzos de 2007 como la divisa más sobrevaluada del mundo (basándose en el Índice Big Mac),[115] había sufrido los efectos del carry trading.[116]

Partiendo de un mercado doméstico pequeño, los bancos islandeses habían financiado su expansión con préstamos en el mercado interbancario y, más recientemente, a través de depósitos de fuera de Islandia (lo que es a su vez una forma de deuda externa). Los hogares islandeses también tuvieron una importante participación, endeudándose por un volumen equivalente al 213% de la renta disponible, lo que condujo a la inflación.[117] Esta inflación fue exacerbada por la práctica del Banco Central de Islandia de emitir préstamos de liquidez a los bancos en la base de bonos de nueva emisión y sin cobertura,[118] lo que en la práctica venía a significar imprimir dinero.

En respuesta al alza de los precios (14% en los doce meses desde septiembre de 2008,[12] comparado con un objetivo del 2.5%) el Banco Central de Islandia mantuvo los tipos de interés elevados, al 15.5%.[13] Unos tipos de interés tan altos, comparados con el 5.5% en el Reino Unido o el 4% en la eurozona por ejemplo, estimularon a los inversores internacionales a realizar depósitos en coronas islandesas, lo que condujo a inflación monetaria: la oferta monetaria (M3) islandesa creció en un 56.5% en los doce meses desde septiembre de 2008, comparado con un 5.0% de crecimiento del PIB.[119] La situación era, en la práctica, de burbuja económica, sobreestimando los inversores el valor real de la corona islandesa.

De modo similar a muchos otros bancos en el mundo, los bancos islandeses comenzaron a encontrar cada vez más difícil o imposible el refinanciamiento (roll over) de sus préstamos en el mercado interbancario, de modo que mientras sus prestamistas insistían en la necesidad de pago, ningún otro banco estaba dispuesto a realizar nuevos préstamos. En esta situación, un banco normalmente se ve en la obligación de solicitar un préstamo a su banco central haciendo que este actúe como prestamista de último recurso. Sin embargo, en Islandia los bancos tenían un tamaño tan superior al de la economía nacional que el Banco Central de Islandia y el gobierno islandés no eran capaces de garantizar el pago de las deudas de sus bancos, lo que condujo al colapso de los bancos.[120] Las reservas oficiales del Banco Central de Islandia se mantenían en 374.8 millardos de coronas hacia finales de septiembre de 2008,[121] en comparación con 350.3 millardos de coronas en deuda internacional a corto plazo en manos del sector bancario islandés,[4] y al menos £6.5 millardos (1.250 millardos de coronas) de depósitos comerciales en el Reino Unido.[122]

La situación se vio empeorada por el hecho de que Icesave estaba operando como una sucursal de Landsbanki, y no como una subsidiaria legalmente independiente. Así, era completamente dependiente del Banco Central de Islandia para la recepción de préstamos de emergencia de liquidez, y no podía en cambio acudir al Banco de Inglaterra para solicitar ayuda. La Autoridad de Servicios Financieros (FSA) británica conocía el riesgo, y consideró la imposición de requisitos especiales de liquidez sobre los bancos que tomaran depósitos islandeses durante las semanas anteriores a la crisis.[123] Si embargo, el plan, que nunca fue implementado, habría forzado a los bancos islandeses a recortar los tipos de interés o detener nuevos depósitos, y podrían incluso haber desatado el tipo de pánico bancario para el que estaba diseñado para prevenir. Las autoridades de Guernsey también planearon el establecimiento de restricciones sobre las operaciones de bancos extranjeros operando como sucursales y las transferencias de fondos entre subsidiarias en Guernsey y sus casas madres.[124] Landsbanki operaba en Guernsey a través de una subsidiaria legalmente independiente.

La existencia de un pánico bancario en las cuentas en Reino Unido de Landsbanki en el período hasta el 7 de octubre parece confirmado por una afirmación del banco del 10 de octubre, que dice "Landsbanki Íslands hf. transfirió fondos significativos a su sucursal en Reino Unido durante este tiempo para cumplir con los compromisos de Icesave."[125] La transferencia de fondos desde Landsbanki Guernsey a Heritable Bank,[45] una subsidiaria de Landsbanki en el Reino Unido, también sugiere un pánico bancario en el Reino Unido.

Reestructuración bancaria

La Autoridad de Supervisión Financiera islandesa (FME) ha actuado como para "cercar" las operaciones islandesas de Landsbanki y Glitnir, afirmando su voluntad de "continuar las operaciones bancarias para las familias y negocios islandeses."[126] El banco NBI (originalmente conocido como Nýi Landsbanki) fue creado el 9 de octubre con 200 millardos de coronas en capital y 2300 millardos de coronas en activos.[127] Nýi Glitnir fue establecido el 15 de octubre con 110 millardos de coronas en capital y 1.200 millardos de coronas en activos.[128]

Las conversaciones con fondos de pensiones islandeses para vender Kaupthing se rompieron el 17 de octubre,[129] y Nýja Kaupþing fue establecido el 22 de octubre con 75 millardos de coronas en capital y 700 millardos de coronas en activos.[130]

El capital en los tres nuevos bancos fue suministrado por el gobierno islandés, y equivale al 30% del PIB de Islandia. Los nuevos bancos también tendrán que reembolsar a sus predecesores el valor neto de los activos transferidos. El 14 de noviembre de 2008, se estimaban esos valores netos en:[131] NBI ISK558.1 millardos (€3.87 millardos), Nýi Glitnir ISK442.4 millardos (€2.95 millardos); Nýja Kaupþing ISK172.3 millardos (€1.14 millardos).[132] La deuda total de 1173 millardos de coronas es más del 90% del producto interior bruto de Islandia en 2007.

Glitnir y Kaupthing, despojados de sus operaciones islandesas, obtuvieron una moratoria en el pago a sus prestamistas de la Corte de Distrito de Reykjavík el 24 de noviembre.[133][134]

En abril de 2009, Gylfi Magnússon, ministro islandés de negocios, afirmó que existían similitudes entre el sistema bancario nacional y la compañía estadounidense de energía fallida Enron.[135]

Investigación penal

En abril de 2009, la fiscalía nacional de Islandia contrató a Eva Joly, investigadora nourega francesa que había conducido el mayor proceso en Europa de fraude y corrupción sobre el grupo petrolero Elf Aquitaine, como consultora especial de un "equipo contra el crimen económico" compuesto de 20 miembros para "investigar sospechosos de acción criminal durante el período precedente al colapso de los bancos islandeses" lo que podría abarcar a varios directivos de banca y negocios del país.[136] Joly afirmó que la investigación requeriría un mínimo de 2 a 3 años para recoger la suficiente evidencia para llevar a cabo los procesamientos con seguridad.[135]

Se espera que la investigación se centre en numerosas prácticas financieras cuestionables en las que se embarcaron los bancos islandeses:

- Por lo menos la mitad de todos los créditos concedidos por bancos islandeses se concedían a sociedades de cartera, muchas de las cuales estaban conectadas con los mismos bancos islandeses.

- El dinero fue presuntamente prestado por los bancos a sus empleados y asociados de modo que pudieran comprar acciones en los mismos bancos, utilizando como colateral de los préstamos solamente esas mismas acciones. Los prestamistas eran entonces autorizados a diferir el pago de intereses en el préstamo hasta el final del período, cuando el importe completo más los intereses debía pagarse. Estos mismos préstamos fueron entonces presuntamente dados como pérdidas días antes de que los bancos colapsaran.

- Kaupthing permitió a un inversor catarí adquirir el 5% de sus acciones. Posteriormente se reveló que el inversor quatarí había "comprado" su participación utilizando un préstamo de Kaupthing para sí mismo y una sociedad de cartera asociada con uno de sus empleados (esto es, el banco estaba, de hecho, comprando sus propias acciones).[135]

Detenciones relacionadas

El 9 de marzo de 2011, Robert y Vincent Tchenguiz fueron arrestados en Londres por el Serious Fraud Office de Reino Unido como parte de una investigación llevada a cabo en colaboración con la Oficina del Fiscal Especial de Islandia en relación con el colapso del banco islandés Kaupthing.[137][138]

Repercusiones políticas

Importantes sectores de la población islandesa organizaron protestas contra el Banco Central, el Parlamento y la supuesta falta de responsabilidad del gobierno antes y después de la crisis, congregando a entre 3000 y 6000 personas (entre el 1 y el 2% de la población islandesa) los sábados.[139]

A comienzos de noviembre, el Presidente de Islandia, Ólafur Ragnar Grímsson, en un almuerzo informal con diplomáticos extranjeros, criticó los amigos tradicionales de Islandia (particularmente Reino Unido, Suecia y Dinamarca) así como al Fondo Monetario Internacional. De acuerdo con un memorándum de la embajada Noruega, habría sugerido que los rusos podrían querer hacer uso de la Keflavík Air Base, a lo que el embajador de Rusia replicó que no tenían necesidad de ello. Se cita que el Presidente dijo que Islandia se recuperaría pronto, incluso si tuviera que luchar por sí sola. El Presidente del país no tiene por qué necesariamente estar de acuerdo con el gobierno de Islandia en estos asuntos.[140][141]

En octubre de 2008, el Primer Ministro de Reino Unido Gordon Brown utilizó disposiciones de la parte 2 de la ley contra terroristas inglesa Anti-Terrorism, Crime and Security Act 2001 para congelar los activos de Landsbanki en el Reino Unido.[142] El primer ministro de Islandia Geir Haarde protestó contra lo que describió como "una ley terrorista siendo aplicada contra nosotros", llamándolo un "acto totalmente antipático".[143][144]

El conflicto diplomático con Reino Unido ha amenazado con extenderse hacia los tradicionales vínculos en materia de defensa entre los dos países. Islandia no tiene ejército propio, y depende de la OTAN para su defensa. La Royal Air Force británica iba a tomar su turno patrullando el espacio aéreo islandés desde diciembre de 2008, pero esto fue cancelado.[145]

De acuerdo con una encuesta de finales de noviembre de 2008, el 64% de islandeses estaban a favor de elecciones anticipadas, con solo el 29.3% en contra.[146] Una encuesta del 22 de noviembre de 2008 arrojaba una ventaja como líder de la Alianza Social Demócrata del 33.6%, seguido por la Alianza Verde-Izquierda con el 27.8% y el Partido de la Independencia en el 24.8%; el Partido Progresista y el Partido Liberal se encontraban lejos detrás, con solo el 6.3% y el 4.3%, respectivamente.[147]

Cuando el Parlamento se reunió de nuevo, el 20 de enero de 2009, se repitieron con fuerza las protestas y se vivió una escalada del conflicto entre manifestantes y la Policía. El 22 de enero, la policía utilizó gas lacrimógeno para dispersar a la gente en Austurvöllur, la plaza del Alþingishúsið (sede del Parlamento), el primer uso de ese material desde la protesta contra la OTAN en Islandia en 1949.[148]

Dimisión del Gobierno

El Primer Ministro Geir H. Haarde anunció el 23 de enero de 2009 que dejaría su liderazgo del Partido de la Independencia por motivos de salud: se le había diagnosticado un tumor maligno de esófago. Dijo que viajaría a Holanda hacia finales de enero para recibir tratamiento. El Ministro de Educación y vicepresidente del Partido de la Independencia Þorgerður Katrín Gunnarsdóttir ostentó el cargo de Primer Ministro durante su ausencia. El líder de la Alianza Socialdemócrata, el Ministro de Asuntos Exteriores Ingibjörg Sólrún Gísladóttir, tampoco se encontraba bien, habiendo recibido tratamiento de un tumor cerebral desde septiembre de 2008. El gobierno anunció que se celebrarían elecciones anticipadas el 9 de mayo de 2009.[149]

Björgvin G. Sigurðsson, Ministro de Comercio islandés, dimitió el 25 de enero, aduciendo presiones como consecuencia del colapso económico nacional, y al tiempo que los líderes políticos del país no lograban ponerse de acuerdo sobre cómo llevar el país fuera de su crisis financiera. En uno de sus últimos actos como ministro, despidió al director de la Autoridad Supervisora Financiera de Islandia (FSA). Björgvin reconoció que los islandeses habían perdido la fe en su gobierno y en el sistema político. "Quiero cargar con mi parte de responsabilidad por ello", dijo.[150]

Las negociaciones sobre la continuación de la coalición quedaron rotas al día siguiente, aparentemente como consecuencia de demandas de la Alianza Social Demócrata para hacerse con el liderazgo del gobierno, y Geir Haarde ofreció la dimisión del gobierno al Presidente de Islandia, Ólafur Ragnar Grímsson.[151] El Presidente pidió al gobierno que continuara hasta la formación de un nuevo gobierno,[152] y comenzó conversaciones con las cinco fuerzas políticas representadas en el Althing.[153]

Tras estas discusiones, Ingibjörg Sólrún Gísladóttir, de la Alianza Socialdemócrata, y Steingrímur J. Sigfússon del Movimiento de Izquierda-Verde, fueron solicitados por el Presidente para negociar la formación de un nuevo gobierno de coalición. A una coalición de esas características le faltarían cinco asientos para tener una mayoría en el Althing, pero se esperaba que el Partido Progresista (con siete asientos) apoyara a la coalición sin realmente formar parte del gobierno.[154] Ningún líder de partido fue nombrado primer ministro. En vez de eso, el puesto fue para Jóhanna Sigurðardóttir de la Alianza Socialdemócrata, hasta entonces ministro de Asuntos Sociales y Seguridad Social,[155] quien se convirtió en la nueva presidenta de su partido el 28 de marzo de 2009.

El 8 de abril de 2009, el anterior Primer Ministro Geir H. Haarde afirmó que él era el único responsable por haber aceptado donaciones controvertidas para el Partido de la Independencia Islandés en 2006, ISK 30 millones del grupo de inversión FL Group, y ISK 25 millones del banco islandés Landsbanki.[156]

Geir fue fuertemente criticado en el informe publicado en abril de 2010 de la Comisión Especial de Investigación sobre el colapso financiero, siendo acusado de "negligencia" junto con otros tres ministros de su gobierno.[157][158] El Althing votó 33–30 para acusar a Geir, si bien no a los otros ministros, bajo cargos de negligencia en el cargo en la sesión del 28 de septiembre de 2010.[159] Se enfrentará a juicio ante el Landsdómur, una corte especial que enjuicia casos de mala conducta de cargos gubernamentales: será la primera vez que el Landsdómur se reúne desde su establecimiento en la Constitución de 1905.[160]

Solución de la crisis

La posición financiera de Islandia ha mejorado significativamente desde el crash. La contracción económica y el aumento del desempleo parecían haber sido reconducidos hacia finales de 2010, recuperando la senda del crecimiento económico a mediados de 2011.[161] Se dan tres importantes factores que pueden haber contribuido a ello. En primer lugar, la legislación de emergencia aprobada por el Parlamento islandés en octubre de 2008 sirvió para minimizar el impacto de la crisis financiera global sobre el país. La Autoridad Financiera de Islandia utilizó la autorización concedida por la legislación de emergencia para hacerse cargo de las operaciones domésticas de los tres principales bancos.[162] Las mucho mayores operaciones extranjeras de estos bancos, no obstante, pasaron a suspensión de pagos.

Un segundo factor importante es el éxito del acuerdo Stand-By firmado con el FMI en noviembre de 2008. Este acuerdo incluye tres pilares. El primer pilar es un programa de consolidación fiscal a medio plazo, que supone dolorosas medidas de austeridad y aumentos de impuestos significativos. El resultado ha sido que la deuda del gobierno central quedó estabilizada en torno al 80–90% del PIB. El segundo pilar es la recuperación de un sistema bancario doméstico viable, si bien dramáticamente reducido, construido sobre las ruinas del pantagruélico sistema bancario internacional que el gobierno fue incapaz de rescatar. Un tercer pilar es el establecimiento de controles de capital y el trabajo para su gradual relajamiento hasta restaurar los vínculos normales con el mundo financiero internacional. Un importante resultado de la legislación de emergencia fue y del acuerdo con el FMI es que el país no ha sido afectado seriamente por la crisis de deuda soberana que afecta a Europa desde 2010. A pesar del debate con Reino Unido y Holanda sobre la cuestión de la garantía estatal sobre los depósitos en Icesave de estos países, los credit default swaps en la deuda soberana islandesa han mantenido una progresión estable y descendente desde los 1000 puntos previos al crash de 2008 hasta alrededor de 200 puntos en junio de 2011. El hecho de que los activos de las sucursales del fallido Landsbanki se estima ahora que podrían cubrir la mayor parte de las reclamaciones de los depositantes ha tenido una importante influencia para relajar la preocupación sobre la situación.

Finalmente, el tercer factor importante detrás de la solución de la crisis financiera fue la decisión del gobierno de Islandia de solicitar la adhesión a la Unión Europea en julio de 2009. Si bien las visiones sobre la posibilidad de ser miembro de la UE no están de acuerdo en el caso de Islandia, esta medida sirvió para mejorar la credibilidad del país en los mercados financieros internacionales. Un signo de éxito de los esfuerzos anteriormente mencionados es el hecho de que el gobierno de Islandia fue capaz de levantar con éxito 1$ millardo en una emisión de bonos el 9 de junio de 2011. Esto indica que los inversores internacionales han dado un voto de confianza tanto al nuevo gobierno como al nuevo sistema bancario.[163][164]

Véase también

Referencias

- «Premium content». Economist.com. 11 de diciembre de 2008. Consultado el 11 de noviembre de 2009.

- «Address to the Nation by H.E. Geir H. Haarde, Prime Minister of Iceland». Prime Minister's Office. 6 de octubre de 2008. Consultado el 17 de octubre de 2008.

- Haraldsen, Christian H. (7 de octubre de 2008). «Ikke mulig å veksle penger». E24. Consultado el 10 de octubre de 2008.

- Central Bank of Iceland (4 de septiembre de 2008). «External debt». Archivado desde el original el 17 de noviembre de 2008. Consultado el 11 de octubre de 2008.

- Statistics Iceland (11 de septiembre de 2008). «Gross domestic product 2007 – Revision». Consultado el 13 de octubre de 2008.

- Glitnir ISK 3,863 bn Interim Financial Statement 2008Q2 Archivado el 5 de febrero de 2009 en Wayback Machine.; Landsbanki ISK 3,970 bn Interim Financial Statement 2008Q2; Kaupthing ISK 6,604 bn Interim Financial Statement 2008Q2. The borrowings of the three banks at the same date were: Glitnir ISK 2,242 bn; Landsbanki ISK 1,220 bn; Kaupthing ISK 2,883 bn.

- «Quarterly national accounts, 2nd quarter 2009». Statistics Iceland. Archivado desde el original el 7 de septiembre de 2009. Consultado el 4 de septiembre de 2009.

- Banco Mundial. «Evolución PIB Islandia».

- «Icesave referendum set for 6 March». BBC News. 19 de enero de 2010. Consultado el 19 de enero de 2010.

- «Iceland to hold April referendum on overseas bank compensation plan». Monsters and Critics. 25 de febrero de 2011. Archivado desde el original el 30 de junio de 2012. Consultado el 12 de abril de 2011.

- Central Bank of Iceland. «Exchange rate». Archivado desde el original el 16 de febrero de 2012. Consultado el 3 de febrero de 2012.

- Central Bank of Iceland (September de 2008). «Economic Indicators». Consultado el 3 de febrero de 2012.

- The policy rate was raised from 13.75 percent to 15 percent on 25 March 2008, and to 15.5 percent on 10 April 2008: Central Bank of Iceland (2008Q2). «Monetary Bulletin». Archivado desde el original el 22 de noviembre de 2020. Consultado el 3 de febrero de 2012.

- Central Bank of Iceland (8 de octubre de 2008). «Foreign exchange market». Archivado desde el original el 14 de noviembre de 2008. Consultado el 3 de febrero de 2012.

- Nielson, Bo (9 de octubre de 2008). «Iceland's Krona Currency Trading Halts as Kaupthing Taken Over». Bloomberg. Consultado el 3 de febrero de 2012.

- Central Bank of Iceland (10 de octubre de 2008). «Temporary modifications in currency outflow». Consultado el 3 de febrero de 2012.

- «Euro foreign exchange reference rates». European Central Bank. Consultado el 3 de febrero de 2012.

- Central Bank of Iceland (15 de octubre de 2008). «Temporary foreign exchange arrangements». Archivado desde el original el 14 de noviembre de 2008. Consultado el 3 de febrero de 2012.

- Central Bank of Iceland. «Currency auction». Archivado desde el original el 17 de noviembre de 2008. Consultado el 3 de febrero de 2012.

- Mason, Rowena (28 de octubre de 2008). «Iceland raises rates to 18pc as part of IMF's £1bn rescue». The Daily Telegraph (London). Consultado el 3 de febrero de 2012.

- Central Bank of Iceland (4 de noviembre de 2008). «Balance sheet of the Central Bank». Archivado desde el original el 17 de noviembre de 2008. Consultado el 3 de febrero de 2012.

- Central Bank of Iceland (28 de noviembre de 2008). «Monetary policy statement of the Board of Governors of the Central Bank of Iceland: Of vital importance to stabilise the foreign exchange market and strengthen the króna». Archivado desde el original el 22 de abril de 2009. Consultado el 3 de febrero de 2012.

- Rules on foreign exchange No. 1082 (28 de noviembre de 2008).

- Central Bank of Iceland (28 de noviembre de 2008). «New foreign exchange regulation». Archivado desde el original el 22 de abril de 2009. Consultado el 3 de febrero de 2012.

- Central Bank of Iceland (30 de noviembre de 2008). «Questions and answers about foreign exchange matters». Archivado desde el original el 16 de febrero de 2012. Consultado el 3 de febrero de 2012.

- Floating kronur and flying eggs, IceNews, 3 de diciembre de 2008, archivado desde el original el 27 de octubre de 2012, consultado el 3 de febrero de 2012.

- Moody, Jonas (13 de noviembre de 2008). «Grace under Fire... and Ice». Archivado desde el original el 17 de febrero de 2012. Consultado el 3 de febrero de 2012.

- Statistics Iceland (3 de diciembre de 2008). «External trade, preliminary figures for November 2008». Archivado desde el original el 19 de febrero de 2012. Consultado el 3 de febrero de 2012.

- Central Bank of Iceland (3 de diciembre de 2008). «Interbank foreign exchange market». Archivado desde el original el 16 de febrero de 2012. Consultado el 3 de febrero de 2012.

- Source:Landsbanki Archivado el 10 de noviembre de 2011 en Wayback Machine. Central Bank of Iceland.

- «Iceland interest rates unchanged». BBC News. 29 de enero de 2009. Consultado el 3 de febrero de 2012.

- «Taux de change entre EUR (Euros) ISK (Couronnes islandaises) en date du 31 janvier 2009». Exchange-Rates.org. Archivado desde el original el 7 de junio de 2009. Consultado el 3 de febrero de 2012.

- «Iceland’s inflation hits record 18.6 percent in Jan». FreshPlaza. Archivado desde el original el 7 de junio de 2009. Consultado el 3 de febrero de 2012.

- Glitnir (29 de septiembre de 2008). «The government of Iceland acquires 75 percent share in Glitnir Bank». Archivado desde el original el 26 de diciembre de 2008. Consultado el 3 de febrero de 2012}.

- Prime Minister's Office (29 de septiembre de 2008). «The Government of Iceland provides Glitnir with new equity». Consultado el 3 de febrero de 2012.

- «Iceland nationalises Glitnir bank». BBC News. 29 de septiembre de 2008. Consultado el 3 de febrero de 2012.

- Sherwood, Joel (17 de octubre de 2008). «Iceland Seen Turning to IMF». Wall Street Journal. Consultado el 3 de febrero de 2012.

- Goodman, Matthew (5 de octubre de 2008). «An icy blast cuts deep into Iceland». The Sunday Times (Londres). Consultado el 3 de febrero de 2012.

- Peston, Robert (4 de octubre de 2008). «Markets call time on Iceland». BBC News. Consultado el 3 de febrero de 2012.

- McVeigh, Tracy (5 de octubre de 2008). «The party's over for Iceland, the island that tried to buy the world». The Guardian (Londres). Consultado el 3 de febrero de 2012.

- «How Long Can Icelandic Banks Last?, Will all Icelanders go bankrupt?». HousePriceCrash Forums. 4–5 octubre de 2008. Consultado el 3 de febrero de 2012.

- «Act No. 125/2008 on the Authority for Treasury Disbursements due to Unusual Financial Market Circumstances etc.» (PDF). Archivado desde el original el 17 de diciembre de 2008. Consultado el 3 de febrero de 2012.

- «Deposit Guarantee». Prime Minister's Office. 6 de octubre de 2008. Consultado el 3 de febrero de 2012.

- Guernsey Financial Services Commission (7 de octubre de 2008). «Landsbanki Guernsey Limited in Administration». Archivado desde el original el 4 de febrero de 2013. Consultado el 3 de febrero de 2012.

- Landsbanki Guernsey (11 de octubre de 2008). «Further update on Landsbanki Guernsey in administration». Archivado desde el original el 8 de junio de 2009. Consultado el 3 de febrero de 2012.

- James Falla, for Policy Council (10 de octubre de 2008). «Chief Minister Statement on Landsbanki». Archivado desde el original el 27 de septiembre de 2011. Consultado el 3 de febrero de 2012.

- Teather, David (7 de octubre de 2008). «Iceland government seizes control of Landsbanki». The Guardian (London). Consultado el 3 de febrero de 2012.

- Landsbanki (7 de octubre de 2008). «Landsbanki's Operations Continued Under Unchanged Management». Archivado desde el original el 7 de abril de 2009. Consultado el 3 de febrero de 2012.

- Financial Supervisory Authority (FME) (7 de octubre de 2008). «Based on New Legislation, the Icelandic Financial Supervisory Authority (IFSA) Proceeds to take Control of Landsbanki to ensure Continued Commercial Bank Operations in Iceland». Archivado desde el original el 17 de febrero de 2012. Consultado el 3 de febrero de 2012.

- Banking (Special Provisions) Act 2008 c. 2.

- The Heritable Bank plc Transfer of Certain Rights and Liabilities Order 2008 No. 2644.

- The Transfer of Rights and Liabilities to ING Order 2008 No. 2666.

- Financial Supervisory Authority (FME) (8 de octubre de 2008). «Based on New Legislation, the Icelandic Financial Supervisory Authority (FME) Proceeds to take Control of Glitnir to ensure Continued Commercial Bank Operations in Iceland». Archivado desde el original el 17 de febrero de 2012. Consultado el 3 de febrero de 2012.

- Glitnir (8 de octubre de 2008). «Glitnir's Operations Continued – Lárus Welding to continue as CEO». Archivado desde el original el 14 de octubre de 2008. Consultado el 3 de febrero de 2012.

- «The Darling-Mathiesen Conversation before Britain Used the Anti-Terrorism Legislation against Iceland». Iceland Review. 24 de octubre de 2008. Archivado desde el original el 17 de febrero de 2012. Consultado el 3 de febrero de 2012.

- «Excerpts: Iceland's Oddsson». Wall Street Journal. 17 de octubre de 2008. Consultado el 3 de febrero de 2012.

- Alistair Darling (8 de octubre de 2008). «Statement by the Chancellor on financial stability». HM Treasury. Archivado desde el original el 31 de julio de 2009. Consultado el 3 de febrero de 2012.

- The Landsbanki Freezing Order 2008 No. 2668.

- Anti-terrorism, Crime and Security Act 2001 c. 24.

- Marshall, Chris; Martin, Iain (8 de octubre de 2008). «UK govt launching legal action against Iceland». Citywire. Consultado el 3 de febrero de 2012.

- «Mjög óvinveitt aðgerð». mbl.is. 9 de octubre de 2008. Consultado el 3 de febrero de 2012.

- «Darling's pledge to Icesave savers». Press Association. 8 de octubre de 2008. Archivado desde el original el 12 de octubre de 2008. Consultado el 3 de febrero de 2012.

- «Britain vows to protect savers». AFP. Agence France-Presse. 8 de octubre de 2008. Archivado desde el original el 30 de junio de 2012. Consultado el 3 de febrero de 2012.

- «UK freezes £4bn of Icelandic assets». The Daily Telegraph (Londres). 12 de octubre de 2008. Consultado el 3 de febrero de 2012.

- The Kaupthing Singer & Friedlander Limited Transfer of Certain Rights and Liabilities Order 2008 No. 2674.

- «Icelandic compensation to start». BBC News. 9 de octubre de 2008. Consultado el 3 de febrero de 2012.

- O'Sullivan, Alan (16 de octubre de 2008). «Deadline set for Kaupthing withdrawals». ThisIsMoney. Consultado el 3 de febrero de 2012.

- Guðmundur Sv. Hermannsson (11 de octubre de 2008). «Bretar knésettu stærsta fyrirtæki Íslendinga með valdníðslu». mbl.is. Consultado el 3 de febrero de 2012.

- «Address to the Althing on the economic situation in Iceland by His Excellency the Prime Minister, Mr. Geir H. Haarde». Prime Minister's Office. 16 de octubre de 2008. Consultado el 3 de febrero de 2012.

- Sveriges Riksbank (9 de octubre de 2008). «Kaupthing Edge is being wound up». Archivado desde el original el 27 de septiembre de 2011. Consultado el 3 de febrero de 2012.

- Financial Supervisory Authority (FME) (9 de octubre de 2008). «Based on New Legislation, the Icelandic Financial Supervisory Authority (FME) Proceeds to take Control of Kaupþing to ensure Continued Commercial Bank Operations in Iceland». Archivado desde el original el 17 de febrero de 2012. Consultado el 3 de febrero de 2012.

- Einarsson, Sigurdur (9 de octubre de 2008). «Kaupthing Bank turns to the Icelandic FSA». Kaupthing. Archivado desde el original el 12 de octubre de 2008. Consultado el 3 de febrero de 2012.

- Kaupthing Bank Luxembourg S.A. (12 de octubre de 2008). «Communiqué de Presse / Press Release». Archivado desde el original el 12 de diciembre de 2008. Consultado el 3 de febrero de 2012.

- Swiss Federal Banking Commission (9 de octubre de 2008). «SFBC takes measures to protect investors of the Swiss Branch of Kaupthing Bank». Archivado desde el original el 18 de diciembre de 2008. Consultado el 3 de febrero de 2012.

- Isle of Man Financial Supervision Commission (9 de octubre de 2008). «Kaupthing Singer & Friedlander (Isle of Man) Ltd» (PDF). Consultado el 3 de febrero de 2012.

- «Rajat suljettiin islantilaispankeilta». Kauppalehti. 9 de octubre de 2008. Archivado desde el original el 15 de diciembre de 2013. Consultado el 3 de febrero de 2012.

- The Landsbanki Freezing Order 2008 (General Licence).

- The Landsbanki Freezing Order 2008 (General Licence) (L2).

- Jones, Sam (14 de octubre de 2008). «Landsbanki gets £100m loan to pay UK depositors». The Guardian (London). Consultado el 5 de febrero de 2012.

- Acher, John (12 de octubre de 2008). «Norway takes charge of Kaupthing's Norwegian arm». Reuters. Consultado el 5 de febrero de 2012.

- «Central Bank Calls for Increased Collateral». Iceland Review. 21 de octubre de 2008. Archivado desde el original el 17 de febrero de 2012. Consultado el 5 de febrero de 2012.

- «Financial Companies Get Seven-Day Extension». Iceland Review. 22 de octubre de 2008. Archivado desde el original el 17 de febrero de 2012. Consultado el 5 de febrero de 2012.

- Berglund, Nina (24 de octubre de 2008). «Norway sends aid team to crisis-hit Iceland». Aftenposten. Archivado desde el original el 24 de octubre de 2008. Consultado el 5 de febrero de 2012.

- Financial Supervisory Agency (FME) (6 de octubre de 2008). «Temporary suspension from trading». Archivado desde el original el 17 de febrero de 2012. Consultado el 3 de febrero de 2012.

- «Iceland halts all share trading». BBC News. 9 de octubre de 2008. Consultado el 3 de febrero de 2012.

- «Iceland stock market to stay shut». BBC News. 13 de octubre de 2008. Consultado el 3 de febrero de 2012.

- OMX Nordic Exchange (30 de junio de 2008). «Definitive list of constituents in OMXI15 index».

- OMX Nordic Exchange. «Equities resume trading in Iceland». Consultado el 3 de febrero de 2012.

- «Stock exchange update». IceNews. 14 de octubre de 2008. Archivado desde el original el 16 de octubre de 2008. Consultado el 3 de febrero de 2012.

- «Index info». Nasdaqomxnordic.com. Consultado el 3 de febrero de 2012.

- Central Bank of Iceland. «The Republic of Iceland's sovereign credit rating». Archivado desde el original el 16 de febrero de 2012. Consultado el 3 de febrero de 2012.

- Fitch Ratings (6 de octubre de 2008). «International Credit Update – Republic of Iceland». Consultado el 3 de febrero de 2012.

- «CIA – The World Factbook». Cia.gov. Archivado desde el original el 18 de mayo de 2020. Consultado el 3 de febrero de 2012.

- Fitch Ratings (8 de octubre de 2008). «Fitch downgrades Iceland to 'BBB-'; remains on Rating watch Negative». Consultado el 3 de febrero de 2012.

- Moody's (8 de octubre de 2008). «Moody's downgrades Iceland's ratings to A1 from Aa1; review continues». Consultado el 3 de febrero de 2012.

- Brogger, Tasneem; Einarsdottir, Helga Kristin (12 de octubre de 2008). «Iceland Minister Says IMF Aid Needed to Attract Foreign Loans». Bloomberg. Consultado el 3 de febrero de 2012.

- «Russia Grants Iceland Giant Loan in Euros». Iceland Review. 7 de octubre de 2008. Archivado desde el original el 17 de febrero de 2012. Consultado el 5 de febrero de 2012.

- Brogger, Tasneem (7 de octubre de 2008). «Iceland Seeks Loan From Russia, Pegs Currency». Bloomberg. Consultado el 5 de febrero de 2012.

- «Ísland fær risalán frá Rússlandi». RÚV. 7 de octubre de 2008. Archivado desde el original el 9 de agosto de 2011. Consultado el 5 de febrero de 2012.

Islandia

Islandia - Capell, Kerry (9 de octubre de 2008). «The Stunning Collapse of Iceland». Business Week. Consultado el 5 de febrero de 2012.

- Lannin, Patrick; Valdimarsson, Omar (15 de octubre de 2008). «Iceland slashes rates, Russia studies loan request». Reuters. Consultado el 5 de febrero de 2012.

- Central Bank of Iceland (14 de octubre de 2008). «The Central Bank of Iceland draws on swap facility arrangements». Consultado el 5 de febrero de 2012.

- Kennedy, Simon (16 de octubre de 2008). «ECB Power Grows Beyond Borders as Neighbors Seek Aid». Bloomberg. Consultado el 5 de febrero de 2012.

- «Iceland set for $2.1bn IMF help». Icelandic Government. 19 de octubre de 2008. Archivado desde el original el 15 de octubre de 2009. Consultado el 5 de febrero de 2012.

- «Transcript of Regular Press Briefing by David Hawley, Senior Advisor, External Relations Department». International Monetary Fund. 13 de noviembre de 2008. Consultado el 5 de febrero de 2012.

- Ibison, David (11 de noviembre de 2008). «Iceland’s rescue package flounders». Financial Times. Consultado el 5 de febrero de 2012.

- Brogger, Tasneem; Einarsdottir, Helga Kristin (20 de noviembre de 2008). «Iceland Gets $4.6 Billion Bailout From IMF, Nordics». Bloomberg. Consultado el 5 de febrero de 2012.

- Source: Prime Minister's Office.

- «Dutch €1.3bn loan to Iceland agreed». DutchNews. 20 de noviembre de 2008. Consultado el 5 de febrero de 2012.

- Mason, Rowena (20 de noviembre de 2008). «UK Treasury lends Iceland £2.2bn to compensate Icesave customers». The Daily Telegraph (London). Consultado el 5 de febrero de 2012.

- Robert Jackson (15 de noviembre de 2008). «The Big Chill». Financial Times.

- En comparación, tanto la deuda externa de los bancos islandeses como el PIB de Islandia han tenido que ser convertidos a un tipo de cambio aproximado de ISK 150 = 1 EUR.

- Watkins, Simon (16 de marzo de 2008). «Iceland's banks top 'riskiness league'». ThisIsMoney.co.uk. Consultado el 3 de febrero de 2012.

- «The Big Mac index». The Economist. 1 de febrero de 2007. Consultado el 3 de febrero de 2012.

- Wardell, Jane (7 de octubre de 2008). «Iceland teeters on the brink of bankruptcy». Associated Press. Archivado desde el original el 11 de octubre de 2008. Consultado el 3 de febrero de 2012.

- «Kreppanomics». The Economist. 9 de octubre de 2008. Consultado el 3 de febrero de 2012.

- Para. 19, Letter of Intent to the International Monetary Fund. (3 de noviembre de 2008).

- Banco Central de Islandia. El crecimiento del PIB es para el segundo trimestre de 2008 (anualizado); el crecimiento del tercer trimestre fue de −0.8% (anualizado).

- «Waking up to reality in Iceland». BBC News. 26 de enero de 2009. Consultado el 3 de febrero de 2012.

- Central Bank of Iceland (7 de octubre de 2008). «International reserves and foreign currency liquidity – Septiembre de 2008». Archivado desde el original el 10 de octubre de 2008. Consultado el 3 de febrero de 2012.

- Se calcula que habían además £4 millardos en depósitos en Icesave y £2.5 millardos en depósitos en los bancos Heritable Bank y Kaupthing Singer & Friedlander cuya gestión se había encargado a ING Direct.

- Leftly, Mark; Northedge, Richard (12 de octubre de 2008). «Lawyers head to Iceland to get cash back». The Independent (London). Archivado desde el original el 30 de marzo de 2010. Consultado el 3 de febrero de 2012.

- Guernsey Financial Services Commission (Agosto de 2008). «Consultation on Parental Upstreaming and the Introduction of Depositor Protection and Ombudsman Schemes» (PDF). Archivado desde el original el 25 de marzo de 2009. Consultado el 3 de febrero de 2012.

- Landsbanki Íslands hf (10 de octubre de 2008). «Statement from Landsbanki Íslands hf: Landsbanki did not transfer funds from the UK to Iceland». Archivado desde el original el 12 de octubre de 2008. Consultado el 3 de febrero de 2012.

- Financial Supervisory Authority (FME) (9 de octubre de 2008). «New Landsbanki Takes Over Domestic Operations of Landsbanki Islands hf». Archivado desde el original el 17 de febrero de 2012. Consultado el 3 de febrero de 2012.

- Financial Supervisory Authority (FME) (9 de octubre de 2008). «Decision of the Financial Supervisory Authority (FME) on the disposal of assets and liabilities of Landsbanki Íslands hf., ID no. 540291-2259, to New Landsbanki Íslands hf., ID no. 471008-0280». Consultado el 3 de febrero de 2012.

- Financial Supervisory Authority (FME) (14 de octubre de 2008). «Decision of the Financial Supervisory Authority (FME) on the disposal of assets and liabilities of Glitnir Bank hf., ID no. 550500-3530, to New Glitnir Bank hf., ID no. 491008-0160». Consultado el 3 de febrero de 2012.

- «Tilboð Lífeyrissjóðanna tafði stofnun Nýja Kauþings». Vísir. 17 de octubre de 2008. Consultado el 3 de febrero de 2010.

- Financial Supervisory Authority (FME) (22 de octubre de 2008). «New Kaupthing Bank Takes Over Domestic Operations of Kaupthing banki hf.». Archivado desde el original el 17 de febrero de 2012. Consultado el 3 de febrero de 2012.

- Financial Supervisory Authority (FME) (14 de noviembre de 2008). «The provisional opening balance sheets of the three new banks». Archivado desde el original el 17 de febrero de 2012. Consultado el 3 de febrero de 2012.

- La equivalencia en euros ha sido calculada utilizando el tipo del Banco Central de Islandia de la fecha en la cual el nuevo banco fue creado: Nýi Landsbanki, el 9 de octubre de 2008, EURISK = 144.27; Nýi Glitnir, el 15 de octubre de 2008, EURISK = 150; Nýja Kaupþing, el 21 de octubre de 2008, EURISK = 150.5.

- Glitnir hf. (24 de noviembre de 2008). «Press release – Glitnir banki hf ("Old Glitnir")». Consultado el 3 de febrero de 2012.

- Kaupthing Bank hf. (24 de noviembre de 2008). «Kaupthing Bank hf. granted a moratorium». Archivado desde el original el 24 de noviembre de 2008. Consultado el 3 de febrero de 2012.

- Iceland banking inquiry finds murky geysers runs deep por Rowena Mason, The Telegraph, 14 de abril de 2009.

- Eva Joly hired as a special consultant to the Icelandic Governmentpor K. Mar Hauksson, IceNews, 28 de marzo de 2009..

- "Robert and Vincent Tchenguiz arrested in Iceland probe", BBC News, 9 de marzo de 2011

- "Tchenguiz brothers arrested in SFO Kaupthing investigation", PropertyMall, 9 de marzo de 2011

- Einarsdottir, Helga Kristin; Brogger, Tasneem (15 de noviembre de 2008). «Icelanders Take to Streets to Protest Policy Makers' Failures. On January the third, the thirteenth consecutive protest was held. The protest bringing from 4000–7000 demonstrators(facts vary).». Bloomberg. Consultado el 3 de febrero de 2012.

- Skjeseth, Alf (12 de noviembre de 2008). «Inviterer Russland». Klassekampen. Archivado desde el original el 4 de enero de 2009. Consultado el 3 de febrero de 2012.

- «Iceland: Denmark has turned its back». Politiken. 12 de noviembre de 2008. Consultado el 3 de febrero de 2012.

- Iceland to Britain: 'We're No Terrorists' Archivado el 22 de agosto de 2013 en Wayback Machine., TIME, 3 de noviembre de 2008

- Who are you calling terrorists, Mr Brown?, The Independent, 24 de octubre de 2008

- Relations in deep freeze as Iceland denounces UK’s ‘unfriendly’ action, The Times, 10 de octubre de 2008

- «British air force mission to Iceland scrapped». International Herald Tribune. 14 de noviembre de 2008. Archivado desde el original el 31 de enero de 2009. Consultado el 3 de febrero de 2012.

- english@peopledaily.com.cn (26 de noviembre de 2008). «Poll: Majority of Icelanders want early elections – People's Daily Online». People's Daily. Consultado el 3 de febrero de 2012.

- «Social Alliance Leads Rivals in Iceland: Angus Reid Global Monitor». Angus-reid.com. Archivado desde el original el 27 de diciembre de 2008. Consultado el 3 de febrero de 2012.

- «Táragasi beitt á Austurvelli». mbl.is. Consultado el 3 de febrero de 2012.

- PM of Iceland steps down, elections to take place in May, IceNews, 23 de enero de 2008, consultado el 3 de febrero de 2011.

- Iceland's commerce minister quits, citing meltdown, Associate Press, 25 de enero de 2008, consultado el 3 de febrero de 2012.

- Prime Minister Formally Tenders Government's Resignation, Prime Minister's Office, 26 de enero de 2009.

- Iceland's coalition government resigns, Ministry of Foreign Affairs, 26 de enero de 2009.

- Iceland’s ‘figurehead’ president has important decision to make, IceNews, 26 de enero de 2009, archivado desde el original el 31 de enero de 2009, consultado el 3 de febrero de 2012.

- New Icelandic government under negotiation, IceNews, 27 de enero de 2009, archivado desde el original el 27 de octubre de 2012, consultado el 3 de febrero de 2012.

- Sigurdardóttir Ready to Become Iceland's PM, Iceland Review, 27 de enero de 2009, archivado desde el original el 14 de enero de 2010, consultado el 3 de febrero de 2012.

- Geir Haarde segist bera einn alla ábyrgð á FL Group styrknum, Eyjan, 8 de abril de 2009, archivado desde el original el 11 de abril de 2009, consultado el 3 de febrero de 2012.

- «Crisis Report: Icelandic Ministers Were Negligent», Iceland Review, 14 de abril de 2010, archivado desde el original el 3 de octubre de 2010, consultado el 3 de febrero de 2012.

- Helgason, Gudjon; Dodds, Paisley (28 de septiembre de 2010). «Iceland Ex-PM Faces Possible Charges in Meltdown». ABC News. AP. Consultado el 3 de febrero de 2012.

- «Iceland's Former PM Taken to Court». Iceland Review Online. 28 de septiembre de 2010. Archivado desde el original el 25 de marzo de 2011. Consultado el 3 de febrero de 2012.

- «Islands tidligere statsminister stilles for riksrett». Aftenposten (en noruego) (Oslo, Noruega). NTB. 28 de septiembre de 2010. Archivado desde el original el 1 de octubre de 2010. Consultado el 3 de febrero de 2012.

- OECD Economic Surveys – Iceland, junio de 2011.

- «Gud velsigne Island! ( Finanskrisen , Makro og politkk , Utenriks )». E24.no. 6 de octubre de 2008. Archivado desde el original el 2 de julio de 2012. Consultado el 3 de febrero de 2012.

- «Iceland To Raise $1B In Bond Sale». Institutional Investor. 9 de junio de 2011. Consultado el 3 de febrero de 2012.

- Asgeir Jonsson (16 de junio de 2011). «Iceland's Banks Come in From the Cold». Wall Street Journal. Consultado el 3 de febrero de 2012.

Bibliografía complementaria

- Bagus, Philipp and David Howden (2011). Deep Freeze: Iceland's Economic Collapse, Ludwig von Mises Institute, 2011. ISBN 978-1-933550-34-3

- Boyes, Roger (2009). Meltdown Iceland: Lessons on the World Financial Crisis from a Small Bankrupt Island. Bloomsbury USA. ISBN 978-1608190188.

- Chartier, Daniel (2010). The End of Iceland's Innocence. The Image of Iceland in the Foreign Media during the Financial Crisis. Citizen Press Iceland and University of Ottawa Press. ISBN 978-0-7766-0760-3., título original Chartier, Daniel (2010). La spectaculaire déroute de l'Islande. Presses de l'Université du Québec Canadá. ISBN 978-2760525399.

- Gudmundsson, Már and Thorsteinn Thorgeirsson (2010). Fault lines in Cross-border Banking: Lessons from the Icelandic case, SUERF Studies 05/2010, Viena.

- Jonsson, Asgeir (2008). Why Iceland: How One of the World's Smallest Countries Became the Meltdown's Biggest Casualty. McGraw-Hill Professional. ISBN 978-0071632843.

Enlaces externos

- Esta obra contiene una traducción derivada de «2008–2011 Icelandic financial crisis» de Wikipedia en inglés, publicada por sus editores bajo la Licencia de documentación libre de GNU y la Licencia Creative Commons Atribución-CompartirIgual 4.0 Internacional.

Artículos en Wikinoticias:

Artículos en Wikinoticias:

- Islandia enjaula a sus banqueros en El País.

- Islandia resucita en El País.

- Kreppanomics en The Economist (en inglés).

- What happened to Iceland? en BBC (en inglés).

- The shocking errors of Iceland’s meltdown en Financial Times (en inglés).