Dolarización

La dolarización es el proceso por el cual un país adopta el dólar estadounidense como moneda de curso legal, ya sea de manera oficial o extraoficial.[1][2]

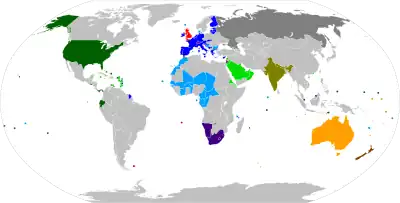

Dólar australiano, incluyendo Australia Rupia india, incluyendo India Dólar neozelandés, incluyendo Nueva Zelanda Libra esterlina, incluyendo el Reino Unido Rublo ruso, incluyendo Rusia y otros territorios Rand sudafricano (AMC), incluyendo Sudáfrica

Tres casos de países que utilizan o vinculan la moneda de un vecino

La dolarización es un tipo de sustitución de moneda. Hay varias maneras de implementarla. El dólar puede adoptarse como moneda de curso legal exclusiva o predominante, perdiendo o cediendo parte de soberanía monetaria. Por ejemplo, en Panamá el dólar coexiste con el balboa a pesar de que para todos los efectos prácticos la moneda utilizada por la población es el dólar. Por otro lado, en Ecuador solo existe el dólar como moneda de curso legal.

Como un tipo de sustitución de moneda, la divisa extranjera estadounidense reemplaza a la moneda nacional (curso legal) en todas sus funciones (reserva de valor, unidad de cuenta, medio de pago).

Con esto dicho, es importante destacar que 5 países adoptaron una dolarización oficial; los propios Estados Unidos, Ecuador, El Salvador, Panamá y Zimbabue. Adicionalmente, 4 territorios de ultramar pertenecientes a la Unión Europea realizaron el mismo proceso. Cuando, en lugar del dólar estadounidense, la moneda adoptada (por un país no perteneciente a la Unión Europea) es el euro, el fenómeno se llama eurización.[3]

Razones o fundamentos para la dolarización

Dos son las razones o fundamentos para realizar la dolarización:

- Al momento de su independencia (por ejemplo, Panamá)

- Como un mecanismo para evitar o salir de una hiperinflación (por ejemplo, Zimbabue)

La dolarización en sí misma no es fenómeno nuevo. A fines del siglo XX y principios del XXI, los siguientes factores contribuyeron al desarrollo de los mercados de capital y a la dolarización real:

- la globalización

- las reducciones arancelarias

- la libre circulación de capitales

- el aumento del volumen del comercio internacional.

También se debate académicamente si la globalización obliga a las pequeñas economías a abandonar sus políticas monetarias y, en caso afirmativo, de qué modo.

La trinidad imposible sugiere que los tres objetivos siguientes son incompatibles:

- Un tipo de cambio fijo.

- Libre movimiento de capitales (ausencia de controles de capital).

- Una política monetaria autónoma.

Otra posible razón para implantar la dolarización en un país pudiera ser la devaluación de la moneda local.[4] Un caso es un país como Zimbabue, el cual eliminó su moneda llamada también Dólar zimbabuense por estar hiperdevaluada. También es el caso de Venezuela, donde impera una dolarización de facto cuya oficialización está aún en estudio debido a la megadevaluación del bolívar soberano.

Países con economías dolarizadas

Hasta ahora, fuera de los Estados Unidos, los países americanos dolarizados oficialmente son:

- El Salvador (aunque mantiene el Colón)

- Panamá (aunque mantiene el Balboa)

Ecuador

Ecuador adoptó oficialmente el dólar como moneda de curso legal en el año 1999, luego de que el país sufriera una gran crisis económica e inflacionaria a finales de la década de 1990. Entre 1998 y 1999 la devaluación de la moneda casi lleva al Ecuador a convertirse en un Estado fallido, además de ir acompañada de una serie de quiebras de bancos y de cooperativas de ahorro y crédito.

Tras décadas de crecimiento inflacionario desde los años 70, después de dejar la dictadura militar y el mal manejo de la economía por parte del presidente militar, Guillermo Rodríguez Lara,[5] y sobre todo por la mala administración pública de los gobiernos venideros, el país atravesó por una inflación en el año 1999 de 60,7 % por la impresión de papel moneda de parte del Banco Central del Ecuador, licuando los ahorros y haciendo quebrar el mercado financiero.[cita requerida] Según planteó el premio Nobel de Economía Milton Friedman la inflación siempre es un fenómeno monetario,[6] es decir, el dinero pierde valor adquisitivo al haber una alta oferta en el mercado monetario.

Ecuador emprendió una serie de reformas económicas en 1994. Las autoridades económicas consideraron que una política de reducción por ley de la tasa de interés para abaratar el crédito sería la mejor opción fomentar inversiones y mejorar la economía del país. Además, el sistema de banda cambiaria fue adoptado por el Banco Central para regular la cotización del sucre con respecto al dólar, sin embargo, para 1997 se empieza a observar un movimiento ascendente de la cotización del dólar en relación con la moneda nacional.

Los graves efectos del fenómeno de «El Niño» entre 1997 y 1998, la caída del precio del barril del petróleo (principal producto de exportación) y el riesgo país incrementándose, hizo que al país le resulte más difícil acceder a financiación externa.

Otras fuentes de la crisis ecuatoriana son internas, generadas por una inestabilidad política que se inició con la expulsión de Abdalá Bucaram como presidente del país en febrero de 1997 y la llegada de Fabián Alarcón como presidente interino, el mismo que no tenía un rumbo trazado en la conducción económica del país, sumado a una corrupción galopante, relaciones conflictivas con el Perú y, por si fuera poco, un déficit fiscal insostenible.[7]

Debido al sistema de reserva fraccionaria que permite que los bancos no tengan el 100% de los depósitos a la vista y a que los bancos centrales son los prestamistas de última instancia en los sistemas financieros con banco central incentivando el riesgo moral, los dueños de los bancos soliciten créditos vinculados dando como garantía empresas que solo existían en el papel, lo que fue una práctica común en muchos bancos privados, y en la que las instituciones encargadas de ejercer el control no se dieron por enteradas o en todo caso no hicieron nada por evitarlo, lo que motivó que muchos bancos cerraran, provocando desconfianza en el sistema, masivos retiros de dinero y por consiguiente la quiebra de muchos bancos, como en un efecto dominó.[cita requerida]

Las finanzas públicas arrojaban números en rojo. Si en 1997 el déficit fiscal fue del 2% del producto interno bruto (PIB) para 1998, este se ubicó en un 6 % del PIB, en tanto que el saldo en cuenta corriente con relación al PIB era del –4 % en 1997. Para el año siguiente estuvo en –12 %, lo que provocó no sólo el deterioro general de las cuentas nacionales, sino también la incapacidad de cumplir con el servicio de la deuda externa, cayendo en moratoria y derivando en la imposibilidad de acceder a financiamiento externo.

El proceso de dolarización produjo un alto grado de encarecimiento a la subsistencia de la población, ayudó a estabilizar la inflación. La dolarización le ha dado una ventaja a Ecuador: al tener una moneda internacional, puede pagar sus importaciones sin necesidad de canjes costosos[cita requerida]; pero eso no ha logrado detener el aumento del costo de vida y las dificultades para la llegada de las esperadas inversiones, a la par que la productividad entre otras naciones similares ha decrecido. En contraparte, la estabilidad económica[cita requerida] relativa estaba fortalecida por las remesas de los emigrantes ecuatorianos que fueron a Estados Unidos, España y a Italia principalmente y por el alto precio del petróleo en los años siguientes, ya que el Ecuador basa su economía en los recursos naturales.[8][9] La liberalización de los mercados bancarios creó una burbuja especulativa que estalló en 1999. "El manejo corporativo de la política económica determinó que esa crisis bancaria se transformara en una crisis monetaria porque obligó a que el Banco Central entregara la reserva internacional para los bancos en problemas y, al entregar la reserva internacional, el Banco no tenía la posibilidad de defender el tipo de cambio.La dolarización fue el último recurso de Mahuad, señalado por su cercanía con la banca. Doce días después del anuncio de la medida,y en medio de denuncias por corrupción y un fuerte rechazo ciudadano el presidente debió renunciar abandonando el país.[10]

Proceso de dolarización

En el gobierno de Jamil Mahuad de 1999 se inició dicha dolarización. Una de las grandes polémicas al respecto no solo fue la pérdida de soberanía monetaria, sino el tipo de cambio bajo el que se la adoptó, a 25 000 sucres el dólar estadounidense. Se suman a eso las acciones contraproducentes del Banco Central de Ecuador y del Servicio de Rentas Internas para poner trabas al proceso. Ello explica en gran parte —a pesar de la relativa estabilidad inflacionaria— el porqué del aumento de la migración ecuatoriana a otros países y el colapso de las clases medias de Ecuador, que perdieron sus ahorros.

Función del Banco Central Ecuatoriano a partir de la dolarización.

Antes de la vigencia de la dolarización en Ecuador (en 2000, con la adopción del dólar como medio de pago legal y obligatorio), una de las funciones del Banco Central del Ecuador (BCE) era el control del precio del dólar en el mercado, para lo cual compraba o vendía dólares para abaratar o encarecer al sucre (moneda legal y corriente antes de 1998), de acuerdo con las necesidades del país. Para poder realizar esta función, el BCE disponía de un monto de divisas llamado Reserva Monetaria Internacional (RMI),[11] que equivale a la Reserva Internacional antes definida.

Sin embargo, a partir de la dolarización, el concepto de RMI se ha reemplazado por el de Reserva Internacional de Libre Disponibilidad (RILD), la cual, si bien es en esencia la misma RMI, ahora actúa como respaldo del total de las especies monetarias (monedas) emitidas por el BCE, así como de los depósitos que el sistema financiero público y privado mantienen en dicho Banco, y son los recursos de los que puede disponer inmediata y libremente el Banco Central para cumplir con sus funciones. El saldo de esta nueva Reserva está constituido por el dinero extranjero (el dólar sigue siendo una moneda extranjera) que el BCE tiene en caja, los depósitos e inversiones que mantenga en instituciones financieras fuera del país, el oro mantenido por el mismo Banco fuera del país, los depósitos que Ecuador tiene en el Fondo Monetario Internacional por formar parte del mismo y créditos o deudas que el país tenga con los miembros de la Asociación Latinoamericana de Integración (ALADI) por sus operaciones comerciales recíprocas.

El Salvador

El Salvador :está oficialmente dolarizado desde el 1 de enero de 2001. Para el año 2000, el gran flujo de las remesas repercutía en la estabilidad macroeconómica. Las operaciones de mercado abierto trataban de mantener la inflación baja como se había mantenido durante los años 1990; sin embargo, el exceso de liquidez por el exceso de divisas empujaba las tasas de interés hacia arriba. Estas medidas regulatorias representaban un costo financiero para el Banco Central de Reserva, lo que constituía una fuente adicional de desequilibrios fiscales de naturaleza monetaria, generando el gasto cuasifiscal. Se calculaba que estos costos cuasifiscales eran cercanos a 1 % del PIB a fines del 2000.[12] Para ese momento, el entonces presidente de El Salvador, Francisco Flores, anunció que a partir del 1 de enero del 2001 entraría en vigencia la Ley de Integración Monetaria,[13] la cual planteaba, entre otras cosas, la libre circulación bimonetaria del colón salvadoreño y el dólar estadounidense, lo cual ocurrió unos cuantos meses. Tiempo después el país se dolarizó totalmente, sacando arbitrariamente el colón de circulación y dejando únicamente el dólar como moneda de curso legal, ya que el supuesto bimonetarismo de la ley nunca se dio, porque de acuerdo al artículo 5 de la misma, el Banco Central de Reserva debía recolectar los colones disponibles. La ley plantea:

- Fijar el precio de $1,00 = ₡8,75.[13]

- Declarar el dólar estadounidense como moneda oficial junto al colón.

- Los bancos comprarán y venderán dólares cuanto sea necesario.

- Las transacciones comerciales, las cuentas de los bancos y los precios de los productos pueden expresarse tanto en dólares como en colones.

Aunque la dolarización es una herramienta para atraer inversión extranjera, luego que del 2000 en adelante se vendieran todos los bancos locales a firmas extranjeras, no hay más pruebas de que la inversión creciera. Entre los aspectos negativos se menciona el retiro selectivo y secreto de fuertes depósitos bancarios en colones para comprar dólares baratos a la tasa de cambio anterior y luego depositarlos en los bancos ya en dólares, la dolarización de los fondos de pensiones a la nueva tasa, con lo que hubo una disminución del valor cotizado por años por sus derechohabientes; la pérdida de soberanía monetaria y el costo de funcionamiento del banco central, que ya no tenía las mismas facultades como entidad emisora de moneda. Al cumplirse 10 años de la dolarización, se plantea la baja productividad del país, imponiéndose las importaciones basadas en dólares de remesas, ante un sector exportador diezmado por la crisis global.

En 2009, el gobierno de Mauricio Funes dejó claro que no se contemplaba la vuelta a la moneda del colón. Sería como abrir la Caja de Pandora, algo que no estaba dispuesto a hacer.

Panamá

Panamá declaró como moneda oficial al dólar en 1904 como garantía económica para EE. UU. con motivo de la construcción del canal de Panamá, y desde entonces el dólar ha coexistido con el balboa, su moneda, que tiene paridad absoluta con el dólar. Aunque el balboa es una de las dos monedas en curso legal de Panamá, no circulan billetes de balboa, solo monedas. Por lo que se emplea el balboa sólo para compras menores, para inversiones y compras mayores se emplea la divisa estadounidense.

Zimbabue

En 2009 Zimbabue adoptó oficialmente el dólar estadounidense como moneda nacional[14] (antes lo era el dólar zimbabuense). Así frenó la hiperinflación que padecía.[14] Pero los dólares que salían de la economía zimbabuense eran más que los que entraban, por lo que disminuyó la cantidad de dinero en circulación hasta el punto de provocar una recesión.[14] Se tuvo que reintroducir en 2019 el dólar zimbabuense, con lo que volvió la inflación.[14]

Véase también

Referencias

- Clarín (23 de marzo de 2022). «¿Qué significa dolarizar la economía?». www.clarin.com. Consultado el 13 de diciembre de 2022.

- «¿Qué significa la dolarización de la economía? | Política y Economía». economia.wiki. Consultado el 13 de diciembre de 2022.

- Rebossio, Alejandro (22 de abril de 2001). «De la 'dolarización' a la 'eurización'». El País (Madrid, España). Consultado el 25 de abril de 2023.

- «Levy Yeyati, Eduardo (2021). Financial dollarization and de-dollarization in the newmillenium. Universidad Di Tecla».

- El Telégrafo (2 de junio de 2013). «Las dictaduras del 70 moldearon la economía petrolera». Ecuador. Consultado el 21 de abril de 2023.

- Argadoña, Antonio (julio de 1990). IESE Business School - Universidad de Navarra, ed. «El pensamiento económico de Milton Friedman» (pdf). España. p. 32, pp. 10-11. Consultado el 13 de mayo de 2022.

- «¿Por qué sigue siendo tan popular la dolarización entre los ecuatorianos? (y cuál es su lado oscuro)». BBC News Mundo. Consultado el 27 de julio de 2022.

- Cuatro años de dolarización: ¿éxito o fracaso?

- ¿Nos ha empobrecido la dolarización?

- Martínez Torres, Alejandro: Los efectos macroeconómicos de la sustitución de moneda en Ecuador (2000-2014). Un análisis econométrico con series de tiempo, Tesis de Economía, Quito, Pontificia Universidad Católica de Ecuador, 2020.

- Borja Cevallos, Rodrigo (16 de julio de 2018). «reserva monetaria internacional (sic)» (html). Organización Enciclopedia de la Política. Archivado desde el original el 9 de junio de 2019. Consultado el 9 de junio de 2019. «La reserva monetaria internacional representa en último término un cúmulo de medios de pago a disposición de las autoridades monetarias de un país para saldar sus compromisos con el exterior. Es un indicador importante de su solvencia para hacer frente a la amortización o servicio de su deuda externa, a sus adeudos en moneda extranjera por transacciones de comercio exterior, a las provisiones para pago de obligaciones externas a corto plazo (que deben contabilizarse en la RMI), a las deudas del banco central con sus corresponsales locales o en el exterior, a los saldos negativos de los convenios y acuerdos de pago y a otras obligaciones de este tipo. »

- http://www.fusades.org/get.php?id=261&anchor=1 (enlace roto disponible en Internet Archive; véase el historial, la primera versión y la última).

- «Ley de Integración Monetaria» (html). El Diario de Hoy. 14 de noviembre de 2001. Archivado desde el original el 22 de septiembre de 2018. Consultado el 9 de junio de 2019.

- Redacción (24 de abril de 2023). «Los peligros de dolarizar la economía argentina: aprendiendo de la experiencia de Zimbabwe». NEA HOY (Argentina). Consultado el 25 de abril de 2023.

Bibliografía

- Acosta, Alberto; Carrasco, Carlos Marx; Higgins de Ginatta, Joyce; Jiménez, Félix; Luque, Alberto; López Buenaño, Franklin; Moneada Sánchez, José; Moreno-Villalaz, Juan Luis; Palán T., Zonia; Sachs, Jeffrey; Larraín, Felipe; Sierra, Enrique; Padilla, Oswaldo (2000). Edición y compilación: Alberto Acosta y José E. Juncosa, ed. DOLARIZACIÓN - Informe urgente (pdf) (1ra. edición). Quito, Ecuador: Ediciones ABYA-YALA. p. 259. ISBN 9978-04-571-6.