Política fiscal

La política fiscal es una rama de la política económica que configura el presupuesto del Estado, y sus componentes, el gasto público y los impuestos, como variables de control para asegurar y mantener la estabilidad económica, amortiguando las variaciones de los ciclos económicos, y contribuyendo a mantener una economía creciente, de pleno empleo y con baja inflación.[1] El nacimiento de la teoría macroeconómica keynesiana puso de manifiesto que las medidas de la política fiscal influyen en gran medida en las variaciones a corto plazo de la producción, el empleo y los precios.

Encuadramiento

La actividad económica que el Estado desempeña en las sociedades comprende tres funciones básicas: una función de asignación de recursos, una función redistributiva, y una función estabilizadora. Mediante la función de asignación, el Estado suministra bienes que, en determinadas circunstancias, el mercado no proporciona adecuadamente debido a la existencia de los denominados fallos del mercado. Con la función redistributiva, trata de conciliar las diferencias de criterio que se producen entre la distribución de la riqueza que realiza el sistema de mercado y la que la sociedad considera justa. En la tarea de redistribución, intervienen fundamentos éticos, políticos, y económicos. La función estabilizadora, donde se encuadra la política fiscal, trata de conseguir la estabilidad del sistema económico, evitar sus desequilibrios, y provocar los ajustes necesarios en la demanda agregada para superar en cada caso las situaciones de inflación o desempleo.[2]

Objetivos finales de la política fiscal

Como se ha expuesto anteriormente, los objetivos principales de toda política fiscal son:

- Acelerar el crecimiento económico.

- Plena ocupación de todos los recursos productivos de la sociedad, tanto humanos como materiales y capitales.

- Plena estabilidad de los precios, entendida como los índices generales de precios para que no sufran elevaciones o disminuciones importantes.

- Sacar dinero de las personas, familias, empresas, bancos, casas de bolsa, afores, aseguradoras, secretarias de Estado para que crezca la economía.

La manifestación principal de la política fiscal se materializa en los presupuestos del Estado y consiste en el conjunto de medidas que toma un gobierno referentes al gasto público y a los ingresos públicos. En lo referente al gasto, se ha de determinar su cuantía total, concretando la composición del mismo, y su destinatario, es decir, si son compras directas de bienes y servicios por el Estado o transferencias de fondos realizadas a las empresas y a los ciudadanos. En cuanto a los ingresos se debe consignar la previsión de cuanto se espera recaudar, a través de qué impuestos, y como síntesis la relación entre ingresos y gastos del Estado.

Proceso de actuación de la política fiscal

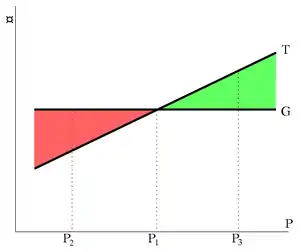

El proceso se resume en este gráfico, que marca una inversión fija y unos impuestos proporcionales a la producción:

Leyenda:

- T: tributos (impuestos, tasas, contribuciones especiales,etc), dinero que se recauda de los ciudadanos:)

- G: gasto público, dinero que gasta el Estado para obras, etc.

- Eje de ordenadas (vertical): mide dinero (recibido o gastado)

- Eje de abscisas (horizontal): producto nacional (PNB); producción

- P1: equilibrio fiscal; T=G

- Zona en rojo, P2: zona de déficit, porque el gasto es mayor que los ingresos

- Zona en verde, P3: zona de superávit, porque se ingresan más de lo que se gasta, mediante los impuestos

Hay que aclarar que el déficit (déficit fiscal, ya que se trata de un gobierno) no es necesariamente algo malo que hay que evitar. Los partidarios de la política fiscal creen que, en vez de intentar estar en el punto de equilibrio (P1 en la gráfica), va bien aumentar el gasto público para incentivar la economía; por tanto G>T y hay déficit.

Mecanismos

Los dos mecanismos de control sugeridos por los keynesianos (los seguidores de la política fiscal) son:

- Variación del gasto público

- Variación de los impuestos

De los dos, es más importante el control de la inversión pública. Pero si hay que elegir entre hacer que el Estado gaste más o bajar los impuestos, los políticos suelen preferir lo segundo, porque es inmediato, reversible, y les da buena fama.

A continuación se explica cada uno de estos métodos.

Variación del gasto público

El gasto público es la cantidad de dinero que el estado utiliza para el cumplimiento de sus funciones. Suele estar formado por: En primer lugar, los salarios de los funcionarios del estado. En segundo lugar, por inversiones en infraestructuras públicas (construcción de carreteras, puentes, presas, salud, vivienda). En tercer lugar, por inversiones realizadas por empresas y organismos descentralizados, tanto de manera cotidiana como en casos de emergencia, generando en algunos casos ganancias y en otros déficits. Estas erogaciones se expresan en el presupuesto público.

Cuando un gobierno altera las compras de bienes y servicios del Estado, logra desplazar la curva de demanda agregada. Supongamos, por ejemplo, que el Ministerio de Fomento de un país contrata la construcción de una nueva autopista a una empresa constructora por valor de 3000 millones de euros. Esta contratación eleva la demanda de producción de las constructoras implicadas, lo que induce a las empresas del sector a contratar más trabajadores y a aumentar la producción. Como las constructoras forman parte de la economía, el aumento de la demanda de la autopista se traduce en un aumento de la demanda agregada de bienes y servicios del país. La curva de demanda agregada se desplaza hacia la derecha, incrementándose el PIB, en la medida que uno de los componentes de este es el gasto público.

En un primer momento podría pensarse que la curva de demanda agregada se desplaza hacia la derecha exactamente en 3000 millones de euros, que es el dinero gastado en la construcción. Sin embargo, no es así. Se producen dos efectos macroeconómicos que hacen que la magnitud del desplazamiento de la demanda agregada sea diferente de la variación de las compras del Estado. El primero -el efecto multiplicador- sugiere que el desplazamiento de la demanda agregada podría ser superior a 3000 millones de euros que era el gasto realizado. El segundo efecto a tener en cuenta es el efecto expulsión.

Efecto multiplicador

Según el mecanismo keynesiano del multiplicador, un aumento de la inversión eleva la renta de los consumidores, provocando una cadena de aumentos del gasto en cascada pero cada vez menores. Las inversiones de la inversión se multiplican, pues, traduciéndose en aumentos mayores de la producción.

El mecanismo del multiplicador no se aplica sólo a la inversión sino que tiene un carácter mucho más amplio. En realidad, cualquier variación del gasto público también se traduce en una variación mayor de la producción. Esta cuestión, analizada por primera vez por Keynes, llevó a muchos economistas a recomendar la utilización de la política fiscal como instrumento para estabilizar el ciclo económico. Sin embargo muchos economistas sostienen, a su vez, que el multiplicador keynesiano no tiene una aplicación real en el aspecto macroeconómico. Es decir, no es algo que se pueda aplicar masivamente ni rígidamente, puesto que las necesidades, ingresos y también preferencias de los consumidores, son variables y están en continuo cambio.

Efecto expulsión

El segundo efecto influyente para determinar la cuantia del efecto total de la política fiscal de gasto sobre la demanda agregada es el denominado efecto-expulsión, que sugiere que el efecto que tendría el gasto de 3000 millones de euros sobre el PIB, en el ejemplo anteriormente expuesto, podría ser inferior a 3000 millones.

Aunque el efecto multiplicador sugiere que la variación de la demanda provocada por la política fiscal puede ser mayor que la variación de las compras del Estado, existe otro efecto que actúa en sentido contrario. Aunque un aumento de las compras del Estado estimula la demanda de bienes y servicios, también provoca una subida del tipo de interés, la cual tiende a atemperar la demanda de bienes y servicios. La reducción que experimenta la demanda cuando una expansión fiscal eleva el tipo de interés se denomina efecto expulsión.

Para ver por qué se produce este efecto-expulsión, comprobemos una vez más qué ocurre cuando el Estado construye la autopista por valor de 3000 millones de euros. Como ya hemos señalado, este aumento de la demanda eleva las rentas de los trabajadores y de los propietarios de estas empresas (y como consecuencia del efecto multiplicador, también de otras empresas). Al aumentar la renta, los hogares planean comprar más bienes y servicios y, como consecuencia, deciden tener una parte mayor de su riqueza en un activo líquido. Es decir, el aumento de la renta provocado por la expansión fiscal eleva la demanda de dinero, que debemos recordar es una función dependiente, entre otros factores, de la Renta monetaria de los sujetos. Como el banco central no ha alterado la oferta monetaria, la curva de oferta vertical no varía. Cuando el aumento del nivel de renta desplaza la curva de demanda de dinero hacia la derecha, el tipo de interés debe subir con el fin de mantener equilibradas la oferta y la demanda de dinero.

La subida del tipo de interés reduce, a su vez, la cantidad demandada de bienes y servicios. En particular, como será más caro pedir préstamos la demanda de inversión tanto en viviendas y como en las empresas disminuye. En definitiva el aumento de las compras del Estado que eleva la demanda de bienes y servicios, también puede expulsar inversión. Este efecto-expulsión contrarresta en parte la influencia de las compras del Estado en la demanda agregada.

Recapitulando, cuando un Estado incrementa sus compras en 3000 millones de euros, la demanda agregada de bienes y servicios puede aumentar en una cuantía superior o inferior a 3000 millones, dependiendo de que sea mayor el efecto multiplicador o el efecto-expulsión.

Variación de los impuestos

La otra gran herramienta de la política fiscal es el nivel de tributación. Cuando el gobierno de un país baja los impuestos, aumentan los ingresos netos de los hogares. Estos ahorran parte de esta renta adicional, pero también gastan alguna en bienes de consumo. Como la reducción de los impuestos eleva el gasto de consumo, desplaza la curva de demanda agregada hacia la derecha. Asimismo, una subida de los impuestos reduce el gasto de consumo y desplaza la curva de demanda agregada hacia la izquierda. En la magnitud del desplazamiento de la demanda agregada provocado por una modificación de los impuestos también influyen el efecto multiplicador y el efecto-expulsión. Cuando el gobierno baja los impuestos y estimula el gasto de consumo, los ingresos y los beneficios aumentan, lo que estimula todavía más el gasto de consumo. Este es el efecto multiplicador. Al mismo tiempo, un aumento de la renta eleva la demanda de dinero, lo que tiende a elevar los tipos de interés. La subida de los tipos de interés encarece la petición de préstamos, lo cual reduce el gasto de inversión. Este es el efecto-expulsión. Dependiendo de la magnitud del efecto multiplicador y del efecto-expulsión, el desplazamiento de la demanda agregada puede ser mayor o menor que la variación de los impuestos que lo ha provocado.

Si aumenta la renta de los consumidores (el dinero que la gente tiene disponible para gastar), entonces pueden gastar más, y es probable que lo hagan. Hay medidas para saber qué porcentaje de la renta se gasta; son la propensión marginal al consumo y la propensión marginal al ahorro.

El estímulo del consumo permite mejorar la economía gracias al efecto multiplicador, un punto importante de la teoría de Keynes. Dice que el dinero, al pasar de mano en mano, va generando incrementos en la producción (producto nacional). No es magia; veamos un ejemplo:

Supongamos que la propensión marginal al consumo (PMgC) es del 0,8, lo que significa que todos los ciudadanos gastan el 80% de lo que ganan y por el contrario ahorran un 20%.

- Yo compro algo a alguien por 100 euros. Eso hace aumentar el producto nacional en 100 euros.

- El vendedor, 100 euros más rico, es también un consumidor, y gastará el 80% de esos 100 euros comprando otra cosa, por tanto, gasta 80 euros. El PIB sube 80 euros más.

- Quien acaba de recibir los 80 euros, gasta un 80% de ello, o sea, 64 euros. El PIB sube 64 euros.

- Quien recibe los 64, gasta el 80%; el PIB sube 51,2 más

- El siguiente hace subir el PIB 40,96

- Etcétera: 32,77, 26,21, 20,97, 16,78,...

¿Cuánto ha aumentado el producto nacional, en total? Pues 100 + 80 + 64 + 51.2 + 40.96 +... Esta serie equivale a 100/(1-0.8), que son 500 euros.

Por tanto, una inversión de 100 euros ha hecho aumentar el producto nacional en 500.

Por eso bajar los impuestos (aumentando la renta disponible) aumenta el producto nacional. El subirlos, lo reduce, y puede ser la acción apropiada si se quiere generar un superávit y enfriar la economía (lo cual ayudaría a controlar la inflación).

Tipos de política fiscal

Política fiscal expansiva

Su objetivo es estimular la demanda agregada, especialmente cuando la economía está atravesando un período de recesión y necesita un impulso para expandirse. Como resultado se tiende al déficit o incluso puede provocar inflación.

Los mecanismos a usar son:

- Aumentar el gasto público, para aumentar la producción y reducir el desempleo.

- Bajar los impuestos, para aumentar la renta disponible de las personas físicas, lo que provocará un mayor consumo y una mayor inversión de las empresas, en conclusión, un desplazamiento de la demanda agregada en sentido expansivo. De esta forma, al haber mayor gasto público, y menores impuestos, el presupuesto del Estado, genera el déficit. Después se puede decir que favorece el gasto fiscal en el impuesto presupuestario.

Política fiscal discrecional

Cuando existe una situación inflacionista provocada por un exceso de demanda agregada. En este caso sería necesaria una aplicación de política fiscal restrictiva, procediendo de forma contraria para reducir el gasto agregado. Se aumentarían los impuestos. Se reduciría el gasto público. Se actuaría para desalentar las inversiones privadas y las exportaciones netas (menores exportaciones netas).

Política fiscal restrictiva

Su objetivo es frenar la demanda agregada, por ejemplo cuando la economía está en un período de excesiva expansión y tiene necesidad de frenarse por la excesiva inflación que está creando. Como resultado se tiende al superávit.

Los mecanismos son los contrarios que en la expansiva:

- Reducir el gasto público, para bajar la demanda agregada y por tanto la producción.

- Subir los impuestos, para que los ciudadanos tengan una renta menor y en consecuencia disminuyan su consumo y así la demanda agregada se desplaza hacia la izquierda.

De esta forma, al disminuir el gasto público, y aumentar los impuestos, el presupuesto del Estado, tiende a generar un superávit o disminuir el déficit.

Política fiscal y empleo

La forma en que la política fiscal afecta al empleo es un tema complejo, por lo que es necesario sopesar cuidadosamente los efectos de incentivo y desincentivo que conlleva la intervención del sector público. Por ejemplo, un sistema de prestaciones por desempleo bien diseñado no solo brinda una importante red de protección a la población, sino que, además, permite a los trabajadores dedicar más tiempo a la búsqueda del empleo más productivo. Sin embargo puede al mismo tiempo, prolongar la duración del desempleo, lo que tendría efectos secundarios sobre el potencial de producción de la economía, porque los trabajadores que se encuentran en una situación de desempleo de larga duración experimentan una depreciación de su capital humano.

Las posibles desventajas de las prestaciones sociales se observan con más claridad en sus efectos sobre la oferta de factor trabajo. Con frecuencia se menciona el pago incondicional o ilimitado de prestaciones por desempleo como uno de los principales factores que desincentivan la búsqueda de empleo. Este tipo de prestaciones puede, asimismo, reducir las presiones para reformar un mercado de trabajo ineficiente con altas tasas de paro porque los desempleados disfrutan de esos beneficios. También los sistemas públicos de pensiones tienen efectos significativos sobre la oferta de trabajadores. La escasa penalización de la jubilación anticipada, o incluso su promoción activa, han reducido dicha oferta. Por otra parte, la perspectiva de jubilación anticipada constituye un desincentivo para que los trabajadores mantengan sus conocimientos profesionales y participen en un proceso de aprendizaje continuo. Además, los incentivos a la jubilación anticipada facilitan la eliminación de mano de obra incluso en circunstancias en que el despido es muy difícil. Como resultado, las empresas que necesiten reducir su plantilla la recortarían en los segmentos de mayor edad, dándose el caso de que estos trabajadores pueden ser precisamente los que más experiencia tengan y no los menos productivos.

Las políticas orientadas al mercado de trabajo, si se diseñan y ponen en práctica adecuadamente, pueden estimular la oferta y la demanda de factor trabajo y, por consiguiente, la tasa de ocupación. Los programas de formación pueden ayudar a mantener y mejorar los conocimientos profesionales, reduciendo los desajustes entre oferta y demanda y el deterioro del capital humano entre los desempleados de larga duración. Otro desafío que se plantea es la reintegración de los grupos difíciles de emplear, como los trabajadores poco cualificados, los parados de larga duración o los trabajadores de más edad.[3]

Historia

La política fiscal es la propuesta por John Maynard Keynes, que propone teorías innovadoras. Por ejemplo:

- dice que la ley de Say ("la oferta genera su propia demanda") no se cumple, ya que puede haber equilibrio económico aunque exista mucho paro.

- cree que el Estado es quien debe intentar resolver el problema del paro (a diferencia de los clásicos y los monetaristas, que creen que se soluciona por sí solo). Para hacerlo, el estado tiene que controlar la demanda agregada a través de esta política fiscal.

- el estado de pleno empleo es algo transitorio, y la economía es fluctuante.

Estas teorías revolucionarias dan comienzo a la macroeconomía como ciencia.

Teorías

Algunos conceptos que intervienen en la teoría de Keynes son:

- Propensión marginal al consumo

- Oferta agregada, con un tramo horizontal (tramo keynesiano)

Críticas a la política fiscal

La política fiscal dejó de ser efectiva en los años 70, porque no pudo resolver la situación conocida ahora como estanflación, que consiste en la coexistencia simultánea de una fuerte inflación y a la vez una alta tasa de desempleo, motivada por la crisis del petróleo de 1973.

Otras críticas que recibe la política fiscal son:

Efecto expulsión

En caso de recesión se aplica una política expansiva: se aumenta el gasto público o se bajan los impuestos. Para poder financiarse, el Estado necesita dinero, y lo encuentra en el mercado privado: vendiendo títulos de deuda pública. Al vender tantos, el precio de los títulos baja, y la gente compra más ya que parecen rentables. Al final, la gente está invirtiendo mucho en el Estado, pero no el mercado privado, que era lo que se pretendía.

En resumen, puede bajar la demanda de inversión cuando lo que se esperaba era que aumentara.

Provoca déficit comercial

En el caso anterior (se emite Deuda pública para financiarse), si los títulos los compran los extranjeros, la moneda propia subirá de valor. Eso hará que bajen las exportaciones (porque a los de fuera les sale más caro comprar), y no es bueno que pase eso en una fase de recesión.

Retrasos

Para que funcione bien la política fiscal, hay que tener muy en cuenta el ciclo económico, ya que si se aplica una política restrictiva durante un período de recesión, será un fracaso. Este tipo de recomendaciones son de carácter heterodoxo, y se basan en la idea de que aplicar políticas restrictivas en la parte descendente del ciclo económico, no hará más que acentuarlo.

Propensión al consumo, no constante

Los clásicos opinan que no siempre vamos a gastar el mismo porcentaje de nuestra renta; por tanto, la propensión marginal al consumo (o al ahorro) no es constante. Además, depende mucho de cada tipo de persona y de la forma en la cual se financió el ingreso de dichas personas.

Un aumento de los ingresos en periodo de inflación, no tendría el mismo valor que en una economía estable. Por ende tendría más efectos negativos.

Planes fiscales que no se llevan a la práctica

En muchos países en desarrollo, hay discrepancias entre los anuncios y las políticas efectivamente implementadas por los gobiernos. En el caso de América Latina y el Caribe, 11 países (de una muestra de 20) alcanzaron en 2016 resultados fiscales peores a los anticipados en los presupuestos. En seis de esos casos, los presupuestos anunciaban superávits fiscales, y sin embargo, la política fiscal terminó siendo deficitaria. Un mecanismo importante para reducir este tipo de discrepancias es a través del fortalecimiento de las instituciones presupuestarias, que son las reglas y procedimientos que afectan la manera en que los presupuestos se diseñan, aprueban, e implementan, de acuerdo con el artículo De los planes fiscales a su implementación efectiva: el papel de las instituciones presupuestarias.[4]

Bibliografía

- Martínez Torres, Omar Alejandro. (2016) 2 Análisis Económico. Zapopan. Jalisco. Astra Editorial. Pág. 156.

Véase también

Referencias

- Samuelson, Paul S.; Nordhaus William D. Macroeconomía. McGraw-Hill. ISBN 84-481-0648-2.

- García Villarejo, Avelino; Salinas Sánchez, Javier. Manual de Hacienda Pública, general y de España. Tecnos. ISBN 84-309-1197-9.

- Banco Central Europeo. Boletín mensual agosto 2001. ISSN 1561-0268.

- Ardanaz, Martín. «De los planes fiscales a su implementación efectiva: el papel de las instituciones presupuestarias». Archivado desde el original el 17 de julio de 2017. Consultado el 5 de junio de 2017.

Enlaces externos

- CuantosImpuestosPago.com

- Blog RecaudandoBienestar del Banco Interamericano de Desarrollo

- Blog de Finanzas Públicas del Fondo Monetario Internacional

- Política fiscal, selección de artículos del Cato Institute

- Gastos del estado español 2008-2010, sin incluir comunidades autónomas y ayuntamientos

fin...