wikiHow es un "wiki", lo que significa que muchos de nuestros artículos están escritos por varios autores. Para crear este artículo, 35 personas, algunas anónimas, han trabajado para editarlo y mejorarlo con el tiempo.

En este artículo, hay 20 referencias citadas, que se pueden ver en la parte inferior de la página.

Este artículo ha sido visto 6405 veces.

Si sientes que estás sumido en deudas, no eres el único. En el 2014, el norteamericano promedio tenía acumulados $15 000 en deudas de tarjetas de crédito, y casi $40 000 en deudas de hipoteca. Además, el 35 % de los norteamericanos tienen moras en algún tipo de deuda. Si te preocupa tu propia deuda, podrás disminuirla de forma agresiva si la pagas mediante la elaboración de un presupuesto, los cambios en el estilo de vida y el uso de técnicas de financiamiento para disminuir tus tasas de interés.[1]

Pasos

Parte 1

Parte 1 de 7:Conocer los diferentes tipos de deudas

-

1Conoce la diferencia entre una deuda garantizada y una sin garantía. Las personas suelen considerar iguales a todas sus deudas, cuando en realidad las deudas difieren de forma considerable en costo, valor y riesgo. Si conoces estas diferencias, esto te ayudará a identificar las deudas que debas pagar primero. La diferencia entre una deuda garantizada y una sin garantía es la primera que debes conocer.

- Una deuda garantizada, también conocida como “deuda respaldada por activos”, consiste en una deuda que requiere algún tipo de aval para obtener el préstamo. El prestamista considera estos préstamos como un riesgo menor, ya que si no pagas tu préstamo, podrá solicitar la venta del aval a fin de pagar la suma adeudada. Por este motivo, una deuda garantizada suele tener tasas de interés menores a las de otros tipos de deudas.

- Entre las deudas garantizadas tenemos a las siguientes: hipotecas de casas, líneas de crédito sobre el valor acumulado de una vivienda, préstamos para la compra de autos, o las tarjetas de crédito con una línea de crédito garantizada.

- Una deuda sin garantía consiste en recibir un préstamo sin aval. Por lo general, estas tienen tasas de interés mayores y comprenden a las tarjetas de crédito, las líneas de crédito, los préstamos estudiantiles, o préstamos de día de pago. Estos tipos de deudas suelen ser más costosas.

- En general, es preferible tener una deuda garantizada, ya que estará respaldada por un activo como una casa o un auto. El pago de las deudas debe priorizar a las deudas sin garantía, ya que estas son más costosas, no pueden pagarse con rapidez vendiendo un activo (en caso de tener una crisis), y no ayudan a tener un activo que genere capital (como una casa).

-

2Conoce las diferencias de costo entre los tipos de deudas. Las deudas sin garantía suelen tener intereses más elevados que las deudas garantizadas; sin embargo, existen diferencias de costos en cada categoría de deuda que debes conocer. Saber qué deuda es más costosa ayuda a determinar en qué deuda enfocarte.[2]

- Deuda de tarjetas de crédito: esta suele ser el tipo de deuda más costosa. Las tasas de interés promedio son 15 % para las deudas de interés fijo y 17 % para las deudas de interés variable; no obstante, los costos pueden ser mucho más elevados según la calificación y el historial crediticios. Las tarjetas de crédito sin garantía suelen tener intereses más elevados que las tarjetas garantizadas.

- Préstamos personales: estos suelen ser el siguiente tipo de deuda más costosa, pero las tasas de interés varían de forma significativa según la calificación crediticia. Un préstamo personal tan solo consiste en toda suma que puede obtenerse para casi cualquier fin, desde empezar un negocio y financiar unas vacaciones, hasta pagar otros tipos de deudas. Las tasas de interés para estos tipos de préstamos suelen variar entre 5 y 11 %. Los préstamos personales suelen ser deudas sin garantía.

- Préstamos estudiantiles: los préstamos estudiantiles suelen variar entre 4 y 8 % (pero los préstamos privados pueden ser más costosos). Los préstamos federales suelen ser más económicos. A pesar de ser deudas sin garantía relativamente baratas, los préstamos estudiantiles federales cuentan con reglas de pago estrictas. Los préstamos privados son en parte más costosos para cubrir el mayor riesgo del prestamista, ya que son deudas sin garantía.

- Hipotecas: las hipotecas suelen ser uno de los tipos de deudas menos costosas, y tienen el beneficio adicional de ser deudas garantizadas que están respaldadas por un activo considerable que (con suerte) aumentará su valor con el tiempo. Las tasas de interés de las hipotecas varían mucho según la calificación crediticia, sin importar si la hipoteca es fija o variable; sin embargo, las tasas suelen estar entre 3 y 5 %.

- Préstamos para autos: los préstamos para la compra de autos varían mucho en costo y pueden ser muy elevados. El promedio es entre 4 y 6 % para un préstamo de tasa de interés fija; no obstante, si compras en un vendedor con “financiamiento propio”, puedes contar con tasas de interés de sumas de dos dígitos. Los préstamos para autos son garantizados; sin embargo, el vehículo usado como aval será un activo en depreciación y el riesgo mayor del prestamista generará mayores tasas de interés.

- Préstamos de día de pago: estos son préstamos a corto plazo que deben pagarse con una parte de un sueldo futuro. Si quieres pedir prestados $100, el prestamista te brindará dicha suma, menos un monto (o con un monto añadido a la suma que deberás reembolsar). Luego tendrás que pagar la suma con tu próximo sueldo; de lo contrario, podrías tener que pagar más montos para retrasar el reembolso del préstamo.[3] Las tasas de interés pueden ser mayores al 50 % e incluso llegar a un porcentaje de varios cientos. Estos son préstamos muy caros y deben evitarse en la medida de lo posible.[4]

- Si bien existen otros tipos de deudas, lo importante es conocer las tasas de interés, el saldo, y el carácter garantizado o sin garantía de cada préstamo que pidas.

-

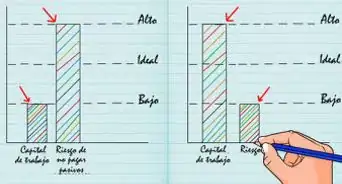

3Comprende que no todas las deudas deben valorarse de igual forma. A algunos asesores financieros les gusta diferenciar las deudas “buenas” o “mejores” de las “malas”.[5] Es importante que conozcas la diferencia entre los dos tipos de deudas, ya que esto te permitirá centrar tus recursos en eliminar las malas deudas y vivir sin ellas.

- Las deudas buenas o mejores consisten en toda aquella que genere valor, o las deudas que produzcan más capital a largo plazo. Las hipotecas, los préstamos estudiantiles y de negocios, o los préstamos inmobiliarios pueden considerarse deudas buenas. En cada caso, estos préstamos son inversiones, y pueden generarte más patrimonio con el tiempo. Estos tipos de deudas pueden abordarse con menos precaución, pero aun así pueden provocar problemas si no generan el capital esperado. Por lo general, tienen un costo menor y están garantizadas (con la excepción de los préstamos estudiantiles).

- Las deudas malas consisten en toda aquella que no genere valor con el tiempo. Por ejemplo, esto podría incluir a toda deuda que se emplee para comprar objetos desechables, o aquellos cuyo valor se deteriora con rapidez luego de un tiempo. Entre las deudas malas tenemos a las tarjetas de crédito, las tarjetas de compra, los préstamos para autos, o los préstamos de día de pago. Las deudas malas involucran al dinero gastado en consumos, en lugar de inversiones.[6]

Anuncio

Parte 2

Parte 2 de 7:Cambiar tus métodos de gasto

-

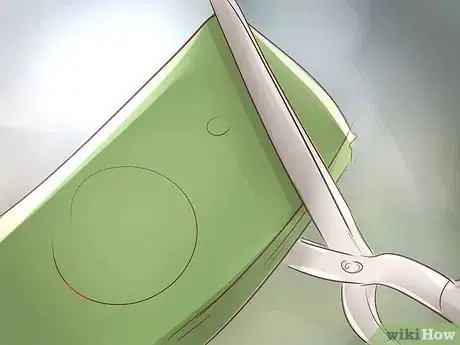

1Deja de usar tarjetas de crédito. Las tarjetas de crédito son uno de los peores tipos de deudas, debido a sus altas tasas de interés. No tengas ninguna y así evitarás la tentación de usarlas. Si la tentación de usarlas es muy intensa, córtalas. Si no lo es, aléjalas y guárdalas.

- Algunas personas literalmente congelan sus tarjetas en la congeladora y las convierten en cubos de hielo. Esto disminuye la probabilidad de gastar dinero por impulso.

- Con la llegada de las compras por Internet, también es importante tener en cuenta el tipo de tarjetas que usas por Internet. Por lo general, si has comprado en una página de Internet en el pasado, la información de tu tarjeta de crédito quedará guardada. Revisa las páginas que frecuentes y comprueba que no hayan guardado la información de tu tarjeta de crédito. Si lo han hecho, cámbiala por una tarjeta de débito.[7] Ten en cuenta que si hay algo que no puedes pagar hoy, tampoco podrás pagarlo mañana.

- Ten en cuenta que anular tus tarjetas de crédito puede afectar tu calificación crediticia de forma adversa. Existe un aspecto de tu calificación crediticia que se conoce como “uso de crédito”, el cual tan solo consiste en la cantidad total de crédito disponible que uses. Será mejor que uses lo menos posible. Si anulas una tarjeta, disminuirás el total de tu crédito disponible, lo que elevará tu uso total.

- En algunas situaciones, aun así puede ser beneficioso que anules la tarjeta. Si has llegado al límite de forma constante o has tenido una mala relación con las tarjetas de crédito, podría valer la pena afectar tu calificación crediticia y anular algunas tarjetas.

-

2Empieza a usar dinero en efectivo. En comparación con el pago con tarjetas, el uso de dinero en efectivo es menos doloroso a nivel psicológico. Si solo usas dinero en efectivo, esto te incentivará a gastar menos y ahorrar más. Además, será más fácil supervisar tus gastos con dinero en efectivo. Luego de asignarte una suma de dinero determinada mensual para los gastos de vida opcionales, puedes retirar la suma en efectivo y usarla únicamente para los gastos cotidianos. Si te ciñes a ello, no excederás tu presupuesto por accidente.[8]

- Existen algunos artículos que pueden ser difíciles de comprar con dinero en efectivo, como los boletos de avión o tren. Ten en cuenta si realizarás dichos gastos durante el mes, y si es así, deja dinero adicional en tu cuenta para cubrirlos.

-

3Deja de pagar con cheques. Los cheques se han vuelto menos comunes en los últimos años, lo que se debe a una buena razón. Se suele requerir un largo tiempo para procesar un cheque. El receptor del cheque podría no cobrarlo por semanas luego de habérselo dado. Puede ser difícil supervisar tu presupuesto si cuentas con cheques pendientes que no se han cobrado. En el peor caso, podrías olvidar un cheque y, al depositarlo, tener fondos insuficientes en tu cuenta. Como resultado, se te cobrará un monto.

- Por otra parte, puedes establecer tu tarjeta de débito para detener los pagos si hay fondos insuficientes en tu cuenta, así evitarás los cobros. Los pagos de cuentas con tarjetas de débito se procesan casi de inmediato, lo que te ayuda a mantener el control de tu saldo.

- Si evitar el uso de cheques es poco práctico para ti, puedes usar un giro postal. A diferencia de los cheques, un giro no puede rebotar.

Anuncio

Parte 3

Parte 3 de 7:Disminuir el costo de tu deuda

-

1Solicita una tasa de interés menor a tus acreedores. Tan solo llamar a cada uno y pedirle que disminuya las tasas de interés puede ser muy eficaz. Es más, una encuesta descubrió que cuando 50 clientes de tarjetas de crédito pidieron una disminución en las tasas de interés, el 56 % lo lograron.[9]

- Llama a cada proveedor e indícales que has tenido dificultades para realizar los pagos con la tasa de interés actual, y que podrías tener que cambiar de compañía si recibes mejores ofertas, salvo que obtengas una tasa de interés menor. Los prestamistas estarán deseosos de mantener a sus clientes, y suelen estar dispuestos a disminuir las tasas de interés para lograrlo.

-

2Contempla la opción de tener una a tarjeta de crédito de transferencia de saldos. Esta puede ser una manera eficaz de disminuir tus tasas de interés. Una tarjeta de transferencia de saldos consiste en una tarjeta que suele brindarles una tasa de interés del 0 % o casi 0 % a los prestatarios que transfieran su saldo de otra tarjeta de crédito.[10]

- Si empleas esta opción, podrás disminuir tu tasa de interés con eficacia y lograrás que todos tus pagos se apliquen directamente al saldo principal, lo que te permitirá disminuir tu deuda con más rapidez.

- Debes conocer los términos de la tarjeta. Por lo general, luego de 12 a 24 meses, la tasa de interés de la tarjeta se elevará al nivel estándar, por lo que es importante que te asegures de sacar provecho del periodo de tasa de interés baja.

-

3Ten en cuenta los préstamos de consolidación de deuda. Si tienes un buen historial crediticio, ve a un banco o institución financiera y consulta sobre el préstamo de consolidación de deuda. Un préstamo de consolidación de deuda consiste en solicitar un préstamo adicional con una tasa de interés menor (como una línea de crédito) y transferir las deudas de mayor interés a dicho préstamo.[11]

- Esto es muy útil si la mayoría de tus deudas corresponden a las tarjetas de crédito. Si transfieres tu deuda a una línea de crédito, esto puede disminuir tu tasa de interés con eficacia. No obstante, ten en cuenta que si bien las tasas son más bajas, los plazos suelen ser más largos. Esto significa que tus pagos mensuales podrían ser menores, pero en realidad tendrás que pagar más intereses con el tiempo, debido al mayor plazo.

- Siempre que refinancies la deuda (ya sea con un préstamo personal o una transferencia de saldos), préstale mucha atención a los detalles del nuevo préstamo. Ten cuidado con los prestamistas que se anuncian por Internet, ya que estos suelen ser estafadores. Siempre que solicites un préstamo personal, verifica que los términos indiquen con claridad que “no existen multas por pago anticipado”. Si no lo indican, podrías tener que pagar montos por pagar tu préstamo de forma anticipada.

- Solo emplea esta estrategia si sabes con certeza que posees la disciplina necesaria para acumular deudas en la tarjeta de crédito que acabas de pagar. De lo contrario, esta estrategia puede aumentar tu deuda.

-

4Paga las deudas con tus ahorros. Esta es una estrategia riesgosa que tiene sentido desde la perspectiva financiera; no obstante, se suele recomendar no usarla, ya que te expone a un riesgo personal. La tasa de interés promedio en una cuenta de ahorros suele ser solo del 0,06 %, mientras que la de una tarjeta de crédito suele ser 15,07 %. Esto significa que tu dinero ganará mucho más interés pagando una tarjeta de crédito, en lugar de una cuenta de ahorros.[12]

- Conoce los riesgos relacionados con esta estrategia. Si empleas tus ahorros para pagar una deuda, podrías disminuirla, pero es probable que dejes de contar con un mecanismo de protección importante.[13]

- Solo destina tus ahorros a los préstamos que sean mayores a lo que requieres para cubrir tus gastos de vida básicos por un periodo de 3 meses. Si requieres $4000 para vivir por 3 meses, y tienes ahorrados $10 000, considera gastar solo $6000 en tus deudas.

- Asimismo, solo debes hacerlo si estás totalmente comprometido con pagar toda tu deuda rápido y reunir tus ahorros.

Anuncio

Parte 4

Parte 4 de 7:Elaborar un presupuesto para tu dinero

-

1Reúne tu información financiera. El primer paso para elaborar un presupuesto es obtener una evaluación exacta de la cantidad de dinero que ganas y la que gastas cada mes. Busca todas tus cuentas y recibos de pagos mensuales. Esto comprende a tu cheque de pago, tu cuenta del alquiler, tus servicios básicos (cable, electricidad, agua y calefacción), y los pagos mensuales de tus préstamos. Los pagos de préstamos incluyen a las cuentas de las tarjetas de crédito, las hipotecas, las cuentas de préstamos estudiantiles, y los pagos del auto.

-

2Elabora una hoja de cálculo. Si usas una hoja de cálculo, esta puede ser una manera rápida y sencilla de calcular tus ingresos y tus gastos del mes, y determinar la cantidad de dinero sobrante (o los gastos que puedes reducir), a fin de desarrollar financiamiento para pagar deudas.

- Usa Excel o toma un papel para crear una columna que enumere tus ingresos mensuales, y súmalos para obtener el total. Debes restar los impuestos y otras deducciones automáticas, como el seguro y los ahorros de jubilación, así obtendrás una evaluación exacta del dinero que ganas cada mes.

- Crea una columna al lado para añadir todos tus gastos mensuales fijos; es decir, las cuentas que no puedes dejar de pagar. Esto comprende a tus gastos de vivienda, servicios básicos y los pagos de crédito mínimos del mes.

- También puedes calcular tu presupuesto usando un software como Mint, Quicken, Microsoft Money, AceMoney o BudgetPlus. Algunos de los programas mencionados son gratuitos. Estos poseen funciones adicionales útiles que una hoja de cálculo sencilla no tiene. Pueden supervisar tu calificación crediticia, advertirte sobre tus cuentas y aislar los gastos innecesarios.

-

3Determina la cantidad de dinero que tienes luego de restar los gastos fijos. Resta la columna de gastos fijos mensuales con la de ingresos. El resultado será la cantidad que puedes gastar para acelerar los pagos de tu deuda.

-

4Establece una meta para pagar una deuda. Establece la meta de pagar un préstamo en 6 meses, o 1 o dos años. Divide el saldo de dicho préstamo entre el número de meses en los que te gustaría pagarlo. Esta será aproximadamente la cantidad que tendrás que pagar al mes (además de los pagos mínimos) para pagar toda tu deuda.

- Según el tipo de préstamo, realizar el pago mínimo mensual podría no bastar para estar libre de deudas en un periodo razonable. Incluso si lo es, mientras más esperes para pagar una deuda, mayores serán los intereses que debas pagar. Deberás pagar tus préstamos con más rapidez de la requerida siempre que sea posible.

-

5Elabora un presupuesto para tus gastos que se centre en tu objetivo para el pago de la deuda. Por ejemplo, imagina que determinas que debes pagar $200 al mes para reembolsar tu préstamo siguiendo tu cronograma. Puedes emplear esa suma para organizar tus gastos en otras áreas.

- Revisa cuánto dinero sobrante tienes luego de restarle tus gastos fijos a tu salario. Tan solo resta dicha suma a la cantidad que estás reservando para pagar tu deuda. Lo restante será la cantidad que puedes gastar en áreas como alimentos, entretenimiento, transporte, etc.

- Por ejemplo, si te quedan $500 luego de restar los gastos fijos, si restas $200 para pagar tu deuda, quedarías con $300 para cubrir tus gastos restantes.

- Si descubres que la cantidad restante no es suficiente, podrías tener que disminuir el monto de la deuda o contemplar las opciones para disminuir los gastos que se indican en las siguientes partes.

Anuncio

Parte 5

Parte 5 de 7:Vivir ciñéndote a tu presupuesto

-

1Elimina los gastos innecesarios. Tendrás que adaptarte a vivir con el presupuesto más pequeño que hayas establecido, e incluso gastar menos siempre que sea posible. Esto significa disminuir los gastos diarios innecesarios: consumirás menos cafés con leche en la cafetería, y más café hecho en casa; almorzarás fuera con menos frecuencia, y llevarás más almuerzos hechos en casa.

- Recuerda también revisar tu categoría de gastos fijos para disminuir los costos. Por ejemplo, ¿puedes mudarte a una casa cuyo costo puedas cubrir? ¿Puedes tomar el autobús en lugar de conducir? ¿Puedes prescindir de la televisión por cable o reducir los canales premium?

-

2Combina los recados. Esto te permitirá ahorrar dinero en gasolina. Ve a la gasolinera, la oficina de correos y la tienda de abarrotes en un solo viaje. Trata de hacer lo más que puedas en tu viaje al trabajo y a casa. Camina siempre que sea posible.

-

3Observa las ofertas en la tienda de abarrotes. Los gastos de comida y artículos del hogar pueden abarcar un gran porcentaje de tu presupuesto. Si conoces los precios, podrás ahorrar mucho dinero de formas que podrían no afectar considerablemente tus condiciones normales de vida. Corta cupones, busca alternativas más baratas a lo que compras normalmente.

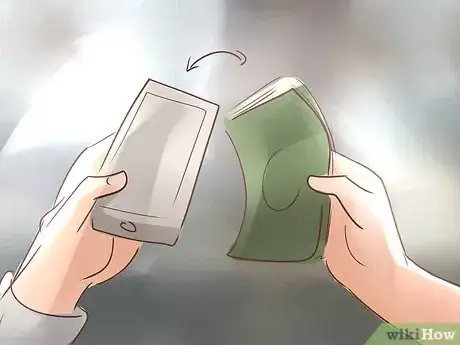

- Al comparar los precios en la tienda de abarrotes, puedes usar tu teléfono para registrar los precios de los artículos que suelas comprar. Esto te brindará una mejor idea de las tiendas en las que deberías comprar.

- Puedes llevar una canasta, en lugar de un carrito de compras. El carrito de compras es más grande y te incentivará a comprar más de lo necesario.

-

4Vende los objetos que no uses. Gracias a la llegada de las páginas web de comercio electrónico (como eBay), se ha vuelto fácil obtener dinero vendiendo los obsequios que nunca quisiste o las compras antiguas que te hayan aburrido. Estudia la página web para determinar el precio por el que se venden artículos similares. Luego dedica un tiempo a idear un título para un tocador antiguo, el cual resalte sus características únicas y capte la atención del comprador.[14]

-

5Relájate. Concéntrate en el progreso (no el sacrificio) que realices. Celebra siempre que alcances un objetivo, como pagar una tarjeta.

- Puedes crear una representación visual para registrar el pago de la deuda, como un afiche o una imagen grandes que representen un gran objetivo.

Anuncio

Parte 6

Parte 6 de 7:Abordar primero tus deudas malas

-

1Paga el préstamo que tenga la mayor tasa de interés. Uno de tus préstamos tendrá una tasa de interés mayor a la de los demás. Debes pagar el saldo mínimo de todos tus préstamos, salvo este. Invierte todo el dinero que hayas ahorrado en el pago de tus préstamos, así afrontarás el préstamo con la mayor tasa de interés. Si lo pagas primero, reducirás tus pagos de interés mensual y podrás pagar la deuda principal con más rapidez.[15]

- Si has podido ahorrar más de lo planeado para el mes, invierte ese dinero en pagar el préstamo con la mayor tasa de interés. Haz lo mismo si has ganado más de lo esperado; por ejemplo, si has vendido un artículo de la casa o has obtenido una bonificación en el trabajo.

- Algunos expertos recomiendan pagar primero el préstamo más pequeño, en lugar del que tenga la mayor tasa de interés. Esto fomentará una sensación de progreso y te incentivará en tu esfuerzo por pagar tu deuda. En lo que respecta a tu conducta, esto puede hacer que pagues tu deuda con más rapidez. Algunos estudios han descubierto que este método es más eficaz.[16] No obstante, pagarás más interés y extenderás el periodo de pago durante el tiempo que el préstamo de mayor interés esté pendiente.[17]

-

2Vuelve a invertir tus ahorros. Cuando termines de pagar tus tarjetas, los montos por intereses mensuales disminuirán. Podrías sentir la tentación de relajarte y aumentar tus gastos opcionales. En lugar de ello, debes considerarlo como una oportunidad para pagar tu deuda con más rapidez. Si mantienes al cantidad que habías asignado al inicio a pagar tu deuda, la pagarás con más rapidez cada mes.

-

3Cíñete a las deudas buenas. Si te ves obligado a solicitar algún préstamo, saca préstamos para elementos que acumulen valor. Las hipotecas y los préstamos estudiantiles se consideran el mejor tipo de deuda, ya que las casas suelen mantener o incluso aumentar su valor, y tu trabajo se volverá más valioso luego de recibir una educación. Por otra parte, las deudas de tarjetas de crédito son malas. Los préstamos para autos también son deudas malas, ya que un auto se depreciará con rapidez, lo que significa que su valor disminuirá rápido y será menor al del préstamo. Gasta lo menos posible en un auto.[18]Anuncio

Parte 7

Parte 7 de 7:Pagar tus préstamos estudiantiles

-

1No solicites préstamos estudiantiles si la universidad no aumentará de forma considerable tu capacidad de obtener ingresos. Como regla general, no debes solicitar tantos préstamos estudiantiles como para tener que pagar más del 10 % de tu ingreso mensual luego de graduarte. Investiga sobre el salario promedio en el campo al que te gustaría ingresar y divídelo entre 12 para calcular tus ingresos mensuales. No solicites un préstamo que requiera que pagues más de esa cantidad al mes.[19]

- Los préstamos estudiantiles suelen considerarse un tipo de deuda “buena”, ya que la universidad aumentará tu capacidad de obtener ingresos lo suficiente como para reembolsar los préstamos. Tan solo procura que tus opciones profesionales sean compatibles con la suma de dinero que podrías adeudar.

- Sé cuidadoso cuando solicites préstamos para asistir a una universidad con fines de lucro. La matrícula en estas instituciones es muy elevada y sus alumnos graduados han tenido dificultades para conseguir trabajos. Una cadena importante de universidades con fines de lucro ha recibido recientemente demandas por sus prácticas.[20]

- No permitas que los préstamos estudiantiles te disuadan de obtener un título en campos muy rentables como la medicina. La matrícula puede ser muy costosa en los campos que requieren títulos de postgrado, pero los ingresos bastarán para cubrir los préstamos estudiantiles. Si tienes dudas, estudia de forma exhaustiva las estadísticas de la profesión que hayas elegido. Si vas a ingresar a un programa de postgrado, también debe brindarte estadísticas sobre la colocación laboral de los estudiantes. Pídelas para confirmar que el programa sea competitivo y que te garantizará un trabajo que vaya acorde con el salario promedio en el campo.

-

2Solicita una condonación de préstamo estudiantil. En los EE.UU., si cumples con determinados requisitos por un tiempo suficiente, el monto restante de tu deuda se anulará. Hay tipos específicos de préstamos estudiantiles (incluidos los préstamos directos, los préstamos federales para educación familiar, y los préstamos federales Perkins) que pueden condonarse si llevas a cabo 120 pagos puntuales mientras trabajas para una organización de servicio público. Dichas organizaciones incluyen al gobierno federal, estatal o local; y las organizaciones sin fines de lucro que el Servicio de Impuestos Internos haya designado como exentas de impuestos.

- Si estás en los EE.UU., busca el formulario de certificación de trabajo en la página web de ayuda federal para estudiantes. Envíalo una vez al año para verificar que cumplas con los requisitos para la condonación de un préstamo.[21]

-

3Pídele a tu empleador que pague tus préstamos estudiantiles. Los empleadores suelen estar dispuestos a designar cierto dinero a pagar los préstamos estudiantiles en campos que requieren habilidades especializadas, incluida la tecnología, la enfermería, la ingeniería y las finanzas. Debes hacer la pregunta cuando tu empleador y tú vayan a conversar sobre las compensaciones. Por ejemplo, pueden hablar de ello durante las negociaciones de contrato. Si ya estás trabajando para una compañía, espera tu revisión anual.

- Ten en cuenta que sacrificarás un buen salario y te comprometerás a trabajar para la compañía por una cantidad determinada de años a cambio de que paguen tus préstamos estudiantiles. Esto puede ser un acuerdo de mutuo beneficio, ya que hará que tu empleador ahorre el dinero de los salarios a largo plazo, mientras rebaja los intereses de tus préstamos.[22]

-

4Solicita las deducciones fiscales. Puedes ahorrar dinero al solicitar las deducciones fiscales sobre los intereses pagados para tus préstamos estudiantiles. No puedes solicitar una deducción del capital de tu préstamo estudiantil. Llama a tu prestamista para preguntar qué parte de tu pago estaba destinado a los intereses del préstamo y qué parte cubría el capital.

- Solo puedes solicitar esta deducción si tu ingreso bruto ajustado modificado era inferior a los $75 000 como individuo o $150 000 como pareja. Asimismo, la deducción solo aplica si el préstamo ha sido solicitado para gastos educativos. Consulta con un contador para verificar que seas elegible.[23]

-

5Primero paga los préstamos estudiantiles privados. Esta es una excepción a la regla general que indica que primero debes pagar los préstamos de interés elevado. Los préstamos privados que los bancos ofrecen suelen ser “variables”, lo que significa que la tasa de interés cambia con las circunstancias generales de la economía. En estos momentos, el interés que pagues por estos préstamos podría ser inferior a lo que pagas por tus préstamos federales. No obstante, a medida que la economía mejora, es probable que estas tasas se eleven. Evita el riesgo de que tus cuentas crediticias aumenten con rapidez pagando tus préstamos privados con el dinero adicional que asignes al pago de los préstamos estudiantiles.[24]Anuncio

Consejos

- Sé estricto contigo mismo.

- No todas las deudas se generan igual. Evita los préstamos de día de pago y las tarjetas de crédito. Estos cuentan con tasas de interés elevadas. Las deudas por préstamos estudiantiles y las hipotecas son menos problemáticas.

- No le temas tanto a las deudas como para no comprarte una casa ni recibir educación. No obstante, incluso cuando tengas estos objetivos, presta mucha atención y asegúrate de contar con los recursos necesarios para pagar todo préstamo que solicites.

- Recuerda que nunca es bueno pagar el saldo mínimo de tu tarjeta de crédito.

- Si crees que “necesitas” algo, espera un mes antes de comprarlo. Si aún crees que lo necesitas, consíguelo.

Referencias

- ↑ http://money.usnews.com/money/personal-finance/slideshows/10-easy-ways-to-pay-off-debt

- ↑ https://www.debt.org/credit/loans/

- ↑ http://www.consumer.ftc.gov/articles/0097-payday-loans

- ↑ http://www.consumer.ftc.gov/articles/0097-payday-loans

- ↑ http://www.bankrate.com/finance/debt/good-debt-vs-bad-debt-1.aspx

- ↑ http://www.bankrate.com/finance/debt/good-debt-vs-bad-debt-1.aspx

- ↑ https://money.usnews.com/money/personal-finance/debt/articles/easy-ways-to-pay-off-debt

- ↑ http://www.theguardian.com/lifeandstyle/2012/jun/01/cash-versus-credit-save-money

- ↑ http://www.bankrate.com/finance/credit-cards/want-a-lower-credit-card-rate-just-ask.aspx

- ↑ http://money.usnews.com/money/blogs/my-money/2014/12/24/should-you-use-balance-transfer-credit-cards-to-pay-off-holiday-debt

- ↑ http://www.bankrate.com/finance/debt/restructure-debt-with-personal-loan.aspx

- ↑ http://www.fool.com/personal-finance/credit/9-ways-to-pay-off-debt.aspx

- ↑ http://www.bankrate.com/finance/credit-cards/6-risky-ways-to-pay-off-credit-card-debt-4.aspx

- ↑ https://money.usnews.com/money/personal-finance/debt/articles/easy-ways-to-pay-off-debt

- ↑ http://www.lifehack.org/articles/money/how-pay-off-debt-fast-using-the-stack-method.html

- ↑ http://www.kellogg.northwestern.edu/news_articles/2012/snowball-approach.aspx

- ↑ http://www.consumerismcommentary.com/the-correct-way-to-pay-off-personal-debt-the-debt-avalanche/

- ↑ http://www.bankrate.com/finance/debt/good-debt-vs-bad-debt-1.aspx

- ↑ http://www.forbes.com/sites/robertfarrington/2014/04/21/student-loan-debt-the-best-and-worst-debt-to-have/2/

- ↑ http://www.usnews.com/education/best-colleges/paying-for-college/articles/2014/10/01/3-facts-for-students-to-know-about-for-profit-colleges-and-student-debt

- ↑ https://studentaid.ed.gov/sa/repay-loans/forgiveness-cancellation/public-service

- ↑ http://www.realsimple.com/work-life/money/how-to-pay-off-student-loans/page2

- ↑ http://blog.turbotax.intuit.com/2011/06/10/are-student-loans-tax-deductible/

- ↑ http://www.realsimple.com/work-life/money/how-to-pay-off-student-loans

-Step-20-Version-5.webp)

-Step-20-Version-5.webp)