Este artículo fue coescrito por Michael R. Lewis. Michael R. Lewis es un ejecutivo corporativo jubilado, empresario y asesor de inversiones en Texas. Tiene más de 40 años de experiencia en negocios y finanzas, incluso como vicepresidente de Blue Cross Blue Shield de Texas. Tiene una licenciatura en Administración de Empresas en Gestión Industrial de la Universidad de Texas en Austin.

En este artículo, hay 12 referencias citadas, que se pueden ver en la parte inferior de la página.

Este artículo ha sido visto 9474 veces.

La cantidad de solicitudes de bancarrota ha incrementado en los últimos años debido a los problemas en la economía, el alto desempleo y el creciente costo de los créditos. Cuando una persona decide declararse en bancarrota, tendrá que solicitarla bajo el capítulo 13 que reestructura la deuda para saldar la mayor parte con el tiempo, o bajo el capítulo 7, que elimina la deuda sin pagarles a los acreedores a través de la liquidación de los bienes no exentos. De todas formas, la presentación de bancarrota puede variar dependiendo del lugar donde te encuentres. Adquirir un crédito para realizar una compra importante mientras se está en bancarrota es difícil, pero no imposible. Compra un auto mientras te encuentras en esta situación al comprender las reglas de los capítulos 13 y 7, y escoger un vehículo que puedas pagar.

Pasos

Método 1

Método 1 de 3:Comprender tu situación de bancarrota

-

1Confirma qué tipo de bancarrota has presentado. Antes de comprar un auto, determina si has presentado la quiebra bajo el capítulo 7 o el 13. Si te has declarado en bancarrota como una sociedad de responsabilidad limitada o una empresa, la has presentado bajo el capítulo 11, que conlleva distintas reglas con respecto a la incautación de bienes y el reembolso de las deudas.[1]

- Si te has declarado en bancarrota bajo el capítulo 7, tus deudas por lo general se eliminarán por completo, y el proceso demora entre tres y cuatro meses.

- El capítulo 13 consiste en el reembolso a los acreedores a través del plan de pago del capítulo 13 que abarca entre tres y cinco años. Este plan implica destinar una gran parte de tus ingresos mensuales al reembolso de la deuda. Por lo general, las deudas restantes se eliminan.

- Haz clic aquí para más información acerca del capítulo 7 y 13.

-

2Comprende cómo afecta la quiebra a tu crédito. Bajo el capítulo 7 y 13 de bancarrota, tu puntaje crediticio se verá muy perjudicado durante algún tiempo. En ocasiones, puede tomar hasta 10 años eliminar por completo el impacto de la quiebra (del capítulo 7 y 13). Sin embargo, reforzar el poder adquisitivo a través de los créditos podría permitir reconstruirlo después de tres años, en el caso de que la situación de endeudamiento original no haya sido demasiado drástica.[2]

-

3Comprende la diferencia entre activos exentos y no exentos. Todos los casos de bancarrota son diferentes y varían con relación a los ingresos de cada persona, el tipo de activos que posee y el monto adeudado a los acreedores. Bajo el capítulo 7 de bancarrota, un vehículo a un precio razonable que te permita trasladarte a los destinos necesarios (como al trabajo o al consultorio del médico) no puede ser embargado para pagarles a tus acreedores.

- Sin embargo, si has comprado un auto de lujo, es posible que te veas obligado a venderlo y comprar uno más económico. De esta forma, utilizarás el saldo restante para el reembolso de la deuda. Por lo tanto, antes de considerar la compra de un vehículo nuevo, analiza las opciones disponibles a través de un asesor de deudas.[3]

-

4Pregúntate si realmente necesitas un auto. A menos que cuentes con el dinero necesario para comprarlo, adquirir un auto implica asumir una deuda nueva. Al estar en bancarrota, esto conlleva tener que afrontar tasas de interés potencialmente elevadas (tanto como un 18 %) y sumar más gastos cuando estás intentando reducir la deuda total. Lo más importante, tendrás que demostrarles al tribunal, como así también a tu fiduciario, que realmente necesitas el auto.

- Si cuentas con otras opciones que no impliquen comprar un auto (utilizar el transporte público, caminar, hacer un uso compartido del auto), recurre a ellas en primer lugar. Esto te permitirá ahorrar mucho dinero con respecto a los costos del interés, y te ayudará a reponer tu situación financiera más rápido.

-

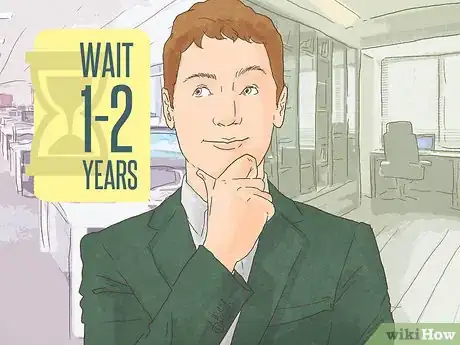

5Espera, en caso de ser posible. Tu crédito mejorará a medida que avanzas en el proceso de bancarrota. Si bien puede tomar hasta 10 años reconstruir el crédito por completo, es posible que puedas negociar mejores opciones financieras uno o dos años después del proceso. Cuanto más esperes para comprar un auto nuevo, mejores serán los términos de pago que recibas.[4] [5]

-

6Practica la proactividad con respecto a tus finanzas. No tengas miedo de consultar con un especialista en créditos y deudas para evaluar tu situación crediticia y financiera a lo largo del proceso. Si bien declararse en bancarrota puede ser una tarea difícil de lidiar que puede tener un efecto desmoralizador, existen algunos recursos que te ayudarán a atravesar el proceso.[6]

- Para comenzar, consulta con un asesor crediticio o un planificador financiero. Una simple búsqueda en la guía telefónica o en internet te mostrará las opciones disponibles en tu zona.

Método 2

Método 2 de 3:Comprar un auto al declararte en bancarrota bajo el capítulo 13

-

1Demuestra tu competencia fiscal. Lo ideal es que esperes al menos dos años después de iniciar el proceso de bancarrota bajo el capítulo 13 antes de solicitar un préstamo automotriz. Esto incrementará tus posibilidades de recibir su aprobación. Los fiduciarios de bancarrota y los prestamistas de crédito necesitan saber que comprendes por completo tu situación financiera y que has realizado los cambios necesarios en tu patrón de compra antes de otorgarte la aprobación de un préstamo.

- Mientras que esta opción sería ideal, si definitivamente precisas un auto para generar tus ingresos, el mejor curso de acción será proceder con el proceso de aprobación del préstamo.

-

2Comprende las limitaciones del capítulo 13. La bancarrota permite asumir una deuda nueva en la mitad del plan de reembolso del capítulo 13, pero requiere que tu fiduciario, como así también el tribunal, autoricen tu deuda nueva.[7] .

- Para ello, tendrás que demostrar que asumir una deuda nueva es necesario para estar al día con tu plan de reembolso. Por ejemplo, si no tienes otro medio razonable para ir al trabajo más que conducir, posiblemente te autoricen a pedir prestado dinero para comprar un auto. Esto se debe a que el préstamo será necesario para que continúes efectuando los pagos correspondientes de dicho plan.

- También tendrás que confirmar que el pago de las deudas es tan considerable que limita tu capacidad de continuar efectuando los pagos regulares del capítulo 13.

- El reembolso de la deuda bajo el capítulo 13 recortará significativamente el monto que pagarás por el auto de manera mensual, dado que tendrás que destinar una parte de tus ganancias mensuales al reembolso de la deuda existente. Esto limitará el precio y la calidad del vehículo que puedas comprar.

-

3Escoge un auto que puedas pagar. Durante el proceso de bancarrota, tendrás que hacer un análisis riguroso de tus ingresos y gastos. Por lo tanto, limítate a un auto que puedas pagar según tu presupuesto. Asegúrate de incluir el costo del combustible, el seguro y los gastos de mantenimiento en tu presupuesto mensual.[8]

- Es posible que tengas que comprar un auto usado. Visita un concesionario local y lee los informes de los clientes, y las calificaciones y evaluaciones de cada uno de ellos en internet. Busca un auto a un precio accesible que esté en buenas condiciones y con un kilometraje relativamente bajo.

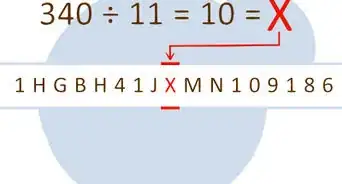

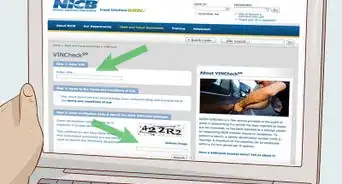

- Siempre debes pedir el informe del historial del vehículo para examinar el registro de mantenimiento. Si no sabes de autos, pídeles tus amigos o familiares que conozcan del tema que lo examinen.

- Procura ahorrar todo el efectivo que puedas para la compra. Pagar parte (o, idealmente, la totalidad) del auto en efectivo no solo reducirá tus deudas, sino el pago de intereses, además de disminuir la tasa de interés, dado que un pago inicial superior implica un menor riesgo para tu prestamista.

- Para más información, lee el artículo “cómo calcular el costo de manejar tu auto”.

-

4Pídele a alguien cercano que te financie el auto. Como alternativa a los préstamos automotrices tradicionales, considera la posibilidad de pedirles un préstamo a tus familiares o amigos. Además, una persona de tu confianza (como un familiar, un amigo o tu empleador) podría estar dispuesta a solicitar el préstamo bajo su nombre. De esta forma, todos los meses deberás entregarle el dinero correspondiente al pago. Esto te ayudará a evitar los costos adicionales, dado que no existirá un interés (o será muy bajo) al pedirles dinero prestado a tus amigos o familiares.[9]

- Sin embargo, ten en cuenta que pondrás a tus familiares o amigos en una posición donde se verán forzados a pagar el préstamo, en el caso de que tú no puedas. Además, cualquier falta o atraso en los pagos afectará su puntaje crediticio de manera negativa.

-

5Compara las distintas ofertas de los préstamos automotrices. Comienza por las cooperativas de crédito, los bancos o las instituciones financieras con quienes tengas una relación previa. Informa tu situación claramente y pregunta cuáles son tus opciones. Es importante evaluar tantas opciones como sea posible, y no aceptar la primera que recibas, dado que esto te permitirá recibir mejores ofertas a la hora de encontrar una tasa asequible.

- Ten en cuenta que, en ocasiones, los prestamistas tradicionales como los bancos o las cooperativas de crédito podrían ser reacios a otorgarle un préstamo a una persona que se ha declarado en bancarrota. En este caso, busca un prestamista especializado en financiar préstamos automotrices con un mal crédito o estando en bancarrota.

- Las búsquedas en internet, los programas televisivos locales y la publicidad impresa te ayudarán a identificar un prestamista que trabaje con personas con mal crédito, sin crédito o que se hayan declarado en bancarrota.

- Evita a los prestamistas "compre aquí, pague aquí". Estos son concesionarios independientes de autos usados. En este caso, el comprador acordará una financiación y compra con el concesionario, pero estos prestamistas suelen aplicar tasas extremadamente elevadas y términos de préstamo muy prolongados por vehículos que suelen ser carentes de fiabilidad y pueden romperse incluso durante el proceso de reembolso.[10] .

- Para evitar este tipo de concesionarios, consulta con anticipación en la Oficina de Buenas Prácticas (o la entidad equivalente en tu país) para ver si se han presentado quejas contra dicho comercio.

-

6Consigue la aprobación de tu fiduciario y del tribunal. Tu fiduciario posiblemente solicite términos específicos del préstamo para analizarlos. Después de encontrar a un prestamista potencial, podrás comenzar el proceso de aprobación al comunicarte con tu fiduciario. Por lo general, te entregará cierta documentación que deberás completar, además de incluir los detalles del préstamo. Luego, utilizará esta información para determinar si tus ingresos te permitirían asumir una nueva deuda.[11]

- En este momento, tu fiduciario presentará una moción ante el tribunal para solicitar el permiso, suponiendo que el primero lo aprobara. Es posible que tus acreedores también reciban la moción.

- Es posible que tengas que asistir a una audiencia en el tribunal.

- Ten en cuenta que es muy probable que tu fiduciario apruebe un préstamo automotriz por un monto bajo.

-

7Pide la documentación por escrito. Una vez que te reúnas con tu fiduciario, pide su autorización por escrito. Este documento debe incluir el monto que te ha aprobado con respecto a los pagos mensuales.[12] .

- Puedes conservar el documento para tus registros y mostrárselo al prestamista para finalizar la transacción.

Método 3

Método 3 de 3:Comprar un auto al declararte en bancarrota bajo el capítulo 7

-

1Conoce los parámetros de la bancarrota bajo el capítulo 7. En este caso, se liquidan activos no exentos para pagar parte o la totalidad de tu deuda pendiente. Los activos no exentos incluyen a los instrumentos musicales, las prendas y joyas caras, los muebles y los electrodomésticos costosos y cualquier vehículo adicional, además de un solo auto.[13]

- Como gran parte de la deuda se les pagará a los acreedores como resultado de la liquidación de tus activos, el capítulo 7 no requerirá que les efectúes pagos mensuales, liberando tus ingresos para los gastos necesarios. Sin embargo, esto posiblemente te impida que pagues el auto en efectivo, dado que el dinero disponible se considerará un activo no exento, haciendo que sea necesario adquirir un préstamo para comprar un auto.

-

2Considera la posibilidad de esperar hasta que logres la rehabilitación de la bancarrota. A diferencia del capítulo 13 que toma años en finalizar, la bancarrota bajo el capítulo 7 suele rehabilitarse en tres o cuatro meses.

- Es muy difícil (y, a veces, imposible) conseguir un préstamo antes de lograr la rehabilitación de la bancarrota bajo el capítulo 7. Por lo tanto, lo más sabio será esperar a completar el proceso antes de intentarlo.

-

3Evalúa la viabilidad de comprar un auto con efectivo. Esto puede ser incluso más difícil en el caso de la bancarrota bajo el capítulo 7 que el capítulo 13. Si bien las leyes relativas a la bancarrota pueden variar y los términos de cada caso pueden ser diferentes, prácticamente todos los activos mantenidos en cuentas bancarias se liquidan para pagarles a los acreedores bajo el capítulo 7. Sin embargo, si has podido evitar que se incaute una cantidad considerable de dinero durante el proceso de bancarrota, quizás puedas comprar un auto de manera directa y con efectivo bajo el capítulo 7.

- Es importante destacar que al menos un auto, en especial si se utiliza para ir y volver del trabajo, quedará abarcado por la "exención de vehículos de motor" en virtud de la mayoría de las leyes relativas a la bancarrota, permitiéndote conservar el auto que ya tienes. En este caso, lo más inteligente será comprar el auto con efectivo antes de declararte en bancarrota bajo el capítulo 7.[14]

-

4Discute tus planes con tu fiduciario. Si definitivamente necesitas hacer la compra durante el período de bancarrota, infórmale tus planes a tu fiduciario. Posiblemente sea la persona encargada de aprobar cualquier compra potencial que quieras efectuar, por lo que es importante trabajar con él, en vez de hacerlo a sus espaldas.[15]

-

5Obtén la documentación necesaria. Es posible que no puedas comprar un auto estando en bancarrota bajo el capítulo 7 hasta haber obtenido la notificación de rehabilitación. Esto les asegurará a los futuros acreedores que, a pesar de tus problemas financieros en el pasado, has hecho todo lo necesario para pagar las deudas pendientes según lo establecido en los procedimientos de bancarrota.[16]

- Si aún no has recibido la rehabilitación, posiblemente necesites un documento de tu fiduciario autorizándote a recibir un préstamo.

-

6Prepárate para efectuar un pago inicial superior. Si bien el capítulo 7 permite una financiación, suele ser muy costosa. La mayoría de los concesionarios requieren al menos $1000 como pago inicial, pero suelen exigir un monto superior.[17]

-

7Encuentra un prestamista. Existen muchos concesionarios especializados en otorgar préstamos a personas con un mal crédito, sin crédito e incluso aquellas que se hayan declarado en bancarrota. Haz una búsqueda en internet y revisa los anuncios locales para encontrar un concesionario especializado en encontrar financiación para las personas con problemas de crédito.[18]

- Siempre debes comparar tantas opciones como sea posible. Explicar claramente tu situación a los prestamistas y ser abierto y claro con respecto a tus dificultades financieras y sus motivos podría incrementar tus posibilidades de obtener una aprobación.

- Visitar las instituciones (como los bancos o las cooperativas de crédito) con quienes hayas tenido relaciones previas es un buen punto de inicio. Dichas instituciones cuentan con los registros previos de tu historial de pago. Si generalmente has tenido un buen comportamiento de pagos u observan que tu bancarrota se ha debido a un factor fuera de tu control (como la pérdida del trabajo o una emergencia médica), es posible que estén dispuestas a otorgarte un préstamo.

- También puedes adquirir un préstamo con la ayuda de un familiar o amigo, ya sea como cosignatario como al prestarte dinero. Sin embargo, ten en cuenta que esto hará que la persona sea legalmente responsable por tu deuda, en el caso de que incumplas con los pagos.

-

8Escoge un auto que puedas pagar. Después de declararte en bancarrota, los prestamistas considerarán que eres una persona que ha probado su capacidad de vivir más allá de sus posibilidades. Por este motivo, es fundamental seleccionar un auto a un valor razonable que puedas pagar antes de acercarte a un prestamista para solicitar una financiación.

- En caso de ser posible, consulta con un amigo, un familiar o un conocido de confianza que puedan estar dispuestos a firmar un préstamo automotriz en tu nombre, y llega a un acuerdo con respecto al cronograma de pagos. Esto te permitirá evitar el estrés de efectuar un pago inicial elevado o pagar una tasa de interés más alta por los pagos mensuales del auto.

-

9Espera una tasa de interés más elevada. Tu préstamo automotriz posiblemente tenga una tasa de interés superior a los préstamos tradicionales. Esto puede incrementar drásticamente los pagos mensuales que les debes al concesionario o al prestamista independiente.[19]

- Las tasas de interés pueden ser tan elevadas como el 15 o el 20 %.

Consejos

- Recuerda efectuar los pagos a tiempo. Esto te ayudará a establecer un mejor crédito mientras te recuperas de la bancarrota.

Advertencias

- Asegúrate de comprender los términos de cualquier financiación que te ofrezcan. Existen prestamistas rapaces que podrían utilizar tu situación de bancarrota para venderte un auto malo a un precio extremadamente elevado. Los prestamistas rapaces suelen cargar tasas de interés elevadas e injustas, o solicitan garantías antes de comprar un auto. También pueden exigir un seguro de crédito o cargar tasas adicionales sin informarte.

Referencias

- ↑ http://www.uscourts.gov/services-forms/bankruptcy/bankruptcy-basics/chapter-13-bankruptcy-basics

- ↑ http://www.uscourts.gov/services-forms/bankruptcy/bankruptcy-basics/chapter-13-bankruptcy-basics

- ↑ http://bankruptcy.findlaw.com/chapter-7/pros-and-cons-of-declaring-bankruptcy-under-chapter-7.html

- ↑ http://bankruptcy.findlaw.com/chapter-7/pros-and-cons-of-declaring-bankruptcy-under-chapter-7.html

- ↑ http://www.uscourts.gov/services-forms/bankruptcy/bankruptcy-basics/chapter-13-bankruptcy-basics

- ↑ http://www.uscourts.gov/services-forms/bankruptcy/bankruptcy-basics/chapter-13-bankruptcy-basics

- ↑ http://bankruptcytruth.com/50-faq/375-can-i-buy-a-car-during-a-chapter-13-bankruptcy.html

- ↑ http://www.lotpro.com/article/bad_credit_financing/bankruptcy_auto_loans/

- ↑ http://www.lotpro.com/article/bad_credit_financing/bankruptcy_auto_loans

- ↑ http://www.edmunds.com/car-loan/how-to-buy-a-car-after-bankruptcy.html

- ↑ http://www.alllaw.com/articles/nolo/bankruptcy/get-loan-credit-during-chapter-13.html

- ↑ http://bankruptcy.findlaw.com/chapter-13/pros-and-cons-of-declaring-bankruptcy-under-chapter-13.html

- ↑ http://bankruptcy.findlaw.com/chapter-7/pros-and-cons-of-declaring-bankruptcy-under-chapter-7.html

- ↑ http://www.nolo.com/legal-encyclopedia/which-should-i-file-bankruptcy-buy-car.html

- ↑ http://finance.yahoo.com/news/loan-during-bankruptcy-100003179.html

- ↑ http://www.bankrate.com/finance/debt/can-i-buy-car-after-filing-chapter-7.aspx

- ↑ http://www.bankrate.com/finance/debt/can-i-buy-car-after-filing-chapter-7.aspx

- ↑ http://www.bankrate.com/finance/debt/can-i-buy-car-after-filing-chapter-7.aspx

- ↑ http://www.bankrate.com/finance/debt/can-i-buy-car-after-filing-chapter-7.aspx