Este artículo fue coescrito por Darron Kendrick, CPA, MA. Darron Kendrick es un profesor adjunto de Contabilidad y Derecho en la Universidad de Georgia del Norte. Recibió su maestría en Derecho Tributario en la Escuela de Derecho Thomas Jefferson en 2012 y su certificación como contador público de la Junta de Contabilidad Pública del Estado de Alabama en 1984.

En este artículo, hay 17 referencias citadas, que se pueden ver en la parte inferior de la página.

Este artículo ha sido visto 12 038 veces.

Presentar declaraciones de impuestos puede ser un poco abrumador para la mayoría de las personas, especialmente si planeas prepararlas y presentarlas tú mismo. Las opciones electrónicas para presentarlas han logrado que hacer tus propias declaraciones de impuestos sea mucho más sencillo y menos estresante, pero aún puede ser difícil saber por dónde empezar. Algunas personas tienen situaciones tributarias complicadas e incluso puede ser mejor que hagan sus declaraciones de impuestos de forma manual y que las entreguen por correo. Sigue leyendo para aprender cómo realizar tus propias declaraciones de impuestos.

Pasos

Método 1

Método 1 de 4:Prepararte para hacer la declaración de impuestos

-

1Determina si tienes que presentar una declaración de impuestos. Se te pide que presentes una declaración federal de impuestos si eres un ciudadano o residente de Estados Unidos, o un residente de Puerto Rico. Tu estado civil, edad, método de presentación e ingresos afectarán el que sea necesario o no que declares los impuestos. Incluso si no debes hacerlo, es una buena idea declararlos para que te devuelvan alguna retención que pagaste por impuestos a la renta. Por ejemplo, en el 2014, se te hubiera pedido que presentaras una declaración de impuestos si hubieras encajado en alguna de las siguientes categorías:

- Eres una persona menor de 65 años cuyos ingresos superaron los $10 150.

- Eres una persona mayor de 65 años cuyos ingresos superaron los $11 700.

- Son una pareja casada menor de 65 años que presentan juntos la declaración de impuestos, cuyos ingresos superaron los $20 300.

- Son una pareja casada mayor de 65 años que presentan la declaración de impuestos juntos, cuyos ingresos superaron los $22 700.

- Son una pareja casada, uno es mayor de 65 años, que presentan juntos una declaración de impuestos, y sus ingresos superaron los 21 500.

- Estás casado (de cualquier edad) y presentas por separado tu declaración de impuestos y tus ingresos superaron los $6 200.

- Eres jefe de familia, tienes menos de 65 años y tus ingresos superaron los $13 050.

- Eres jefe de familia, tienes más de 65 años y tus ingresos superaron los $14 600.

- Eres viudo, tienes menos de 65 años y tus ingresos superaron los $16 100.

- Eres viudo, tienes más de 65 años y tus ingresos superaron los $17 300.[1]

-

2Determina si tu estado de dependencia te excusa de tener que presentar la declaración de impuestos. Los dependientes aún tienen que presentar una declaración de impuestos si ganan más de una cantidad determinada en un año fiscal. Si eres dependiente y no ganas más de $6200 en un año fiscal, entonces no tienes que presentar la declaración de impuestos. En cambio, si ganas más de $6200 en un año fiscal, tendrías que hacerlo. También, si recibiste más de $1000 por rentas pasivas durante un año fiscal, sí tienes que presentar una declaración de impuestos.[2]

-

3Determina tu categoría impositiva. Una de las primeras cosas que necesitas hacer antes de preparar la declaración de impuestos es determinar tu categoría impositiva. Si no estás seguro de cuál es tu categoría impositiva, hay una prueba rápida disponible en la página del IRS que te puede ayudar a elegir la correcta. Existen cinco categorías impositivas posibles que puedes elegir:

- soltero

- casados con declaración conjunta

- casados con declaración separada

- jefe de familia soltero

- viudo o viuda calificada con un menor dependiente

-

4Reúne todos los documentos y organízate. Ser organizado te ayudará a realizar la declaración de impuestos de una forma un poco más sencilla. Antes de empezar, reúne la información necesaria para preparar la declaración de impuestos, incluyendo los formularios W2, declaraciones de intereses, impuestos escolares, impuestos inmobiliarios, recibos y otra información pertinente. También debes tener una copia de tu declaración fiscal previa, si has presentado una.

- Formulario W-2: necesitarás la información de este formulario para preparar la declaración de impuestos. Si eres un empleado, debes recibir un formulario W-2 de tu empleador el 15 de febrero.[3] Se solicita al empleador que te brinde o envíe un formulario W-2 hasta el 31 de enero del año fiscal. Si no recibes el formulario el 15 de febrero, tendrás que comunicarte con el IRS.

- Formulario 1099: si recibiste ciertos tipos de ingresos, puedes recibir un formulario 1099. Por ejemplo, si recibiste intereses gravables de $10 o más, el pagador tiene que brindarte o enviarte un formulario 1099 hasta el 31 de enero del año fiscal. Si no recibes un formulario 1099 el 15 de enero, llama al IRS para pedir ayuda.[4]

-

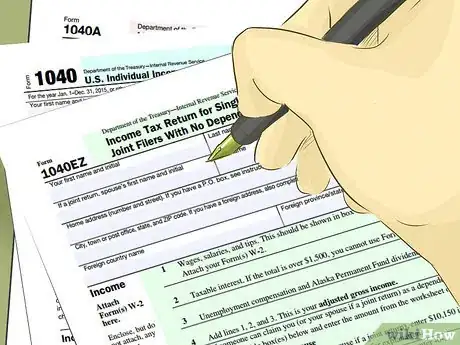

5Determina si debes usar el formulario 1040EZ para declarar impuestos. Debes usar uno de los tres formularios para presentar la declaración de impuestos: formulario 1040EZ, 1040A o 1040. El formulario 1040EZ es la forma más fácil de presentar una declaración, pero debes tener cuidado de usar este formulario si tus ingresos se acercan al nivel máximo de $100 000. No puedes reclamar deducciones detallados en el 1040EZ, así que mientras más se acerquen tus ingresos al máximo, más riesgo corres de pagar impuestos en exceso debido a no reclamar las deducciones. Usa el formulario 1040EZ si cumples con todas las siguientes condiciones:

- Tu categoría impositiva es soltero o casado con declaración conjunta.

- Tú (y tu cónyuge, si es aplicable) eres menor de 65 años y no eres invidente al final del presente año fiscal.

- No te atribuyes ningún dependiente.

- Tus ingresos gravables son menores a $100 000.

- Tus ingresos solo provienen de tus remuneraciones, salarios, propinas, compensación por desempleo, subvenciones por fraternidad y becas gravables, e intereses gravables de $1500 o menos.

- No reclamas ningún ajuste de los ingresos, como una deducción de las contribuciones al IRA o los intereses de un préstamo estudiantil.

- No reclamas ningún otro crédito distinto al de los ingresos devengados.

- No adeudas ningún impuesto por empleo en el hogar sobre las remuneraciones que pagaste a un trabajador doméstico.

- Si ganas propinas, estas se incluyen en los cuadros N.° 5 y 7 del formulario W-2.

- No eres un deudor en un caso de bancarrota del capítulo 11.[5]

-

6Determina si debes usar un formulario 1040A. Si no calificas para usar el formulario 1040EZ, quizás puedas usar el formulario 1040A. Este último te permite informar la gran mayoría de ingresos de jubilación, incluyendo los pagos de anualidad y la pensión, beneficios tributables del seguro social y de jubilación ferroviaria, así como los pagos de tu cuenta de jubilación individual (IRA, por sus siglas en inglés). Solo ten en cuenta que aún no puedes reclamar las deducciones detalladas del formulario 1040A. Si tienes deducciones que se pueden detallar, quizás sea mejor que presentes un formulario 1040. Usa el formulario 1040A si cumples todas las siguientes condiciones:

- Tu ingreso es menor a $100 000.

- Reclamas ajustes en los ingresos solo por los siguientes temas:

- deducción de IRA

- deducción de intereses de préstamo estudiantil[6]

-

7Determina si debes usar el formulario 1040. Si no puedes usar el formulario 1040EZ o 1040A, debes usar el formulario 1040. Puedes usar el formulario 1040 para informar todo tipo de ingresos, deducciones y créditos. Quizás pagues menos impuestos al presentar el formulario 1040 porque puedes detallar las deducciones y realizar algunos ajustes a los ingresos que no puedes incluir en un formulario 1040A o 1040EZ.[7]

Método 2

Método 2 de 4:Usar un programa para preparar y declarar impuestos de manera electrónica

-

1Compra un programa asequible para preparar los impuestos y declararlos de forma electrónica que esté aprobado por el IRS. Puedes encontrar estos programas en almacenes de suministro de oficinas y tiendas minoristas, o en línea. Estos programas especificarán si son para una preparación de impuestos personal, preparación de impuestos empresarial o para una combinación de ambas. Algunos de los programas de preparación de impuestos de buena reputación que podrías considerar incluyen los siguientes:

- TurboTax

- H&R Block

- TaxACT

- TaxSlayer

-

2Instala o descarga el software a la computadora. Algunos de estos programas incluyen un software que puedes descargar si quieres trabajar en la declaración sin tener una conexión a Internet. Si vas a trabajar con una conexión a Internet, quizás no tengas que descargar nada.

- Ten en cuenta que, si decides no declarar los impuestos de forma electrónica después de usar uno de estos programas, tendrás que imprimir la declaración y enviarla por correo.

- No necesitas una conexión a Internet para usar todos estos programas, pero necesitarás una si deseas presentar la declaración de impuestos de forma electrónica.

- Ten en cuenta que estos programas son mejores para las personas que no tienen situaciones fiscales muy complicadas: si tienes alguna razón para creer que tus impuestos pueden ser complicados (algunas podrían incluir solicitar muchas deducciones, tener un ingreso alto o adeudar los impuestos de un año anterior), debes considerar la contratación de un profesional para preparar la declaración de impuestos.

-

3Abre el programa de declaración de impuestos y empieza a rellenar la información solicitada. El programa te pedirá que ingreses información específica. También te ayudará a ubicar la información al decirte dónde verla en el documento o documentos para declarar impuestos. A medida que sigas las instrucciones, el software para preparar la declaración de impuestos te pedirá información sobre lo siguiente:

- Ingresos: todo el dinero que hiciste durante el año calendario, ya sea de un trabajo, un trabajo independiente o de vender bienes, puede calificar como ingreso.

- Deducciones: en el caso del Gobierno estadounidense, este te permite deducir ciertos gastos de tus impuestos siempre que cumplan ciertos requisitos.

-

4Revisa tu declaración de impuestos en busca de errores. Para revisar si hay errores, ejecuta la función de autocontrol incluida en el programa de declaración de impuestos. Si este encuentra errores u omisiones, te ayudará a realizar las correcciones necesarias.

- Usa el sentido común cuando revises si hay errores. Un error tipográfico simple u omitir un campo en la solicitud podría hacer una gran diferencia en lo que adeudas de impuestos o en el reembolso.

- Por ejemplo, si tus ingresos para el año calendario equivalen a $32 000, pero el software para preparar la declaración de impuestos indica que debes al Gobierno $8000 en impuestos, es probable que hayas cometido un error.

- Usa el sentido común cuando revises si hay errores. Un error tipográfico simple u omitir un campo en la solicitud podría hacer una gran diferencia en lo que adeudas de impuestos o en el reembolso.

-

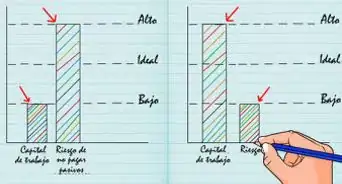

5Usa el medidor de auditorías incluido en el programa de impuestos antes de presentar la declaración. Una auditoría del IRS es una revisión o estudio de las cuentas de una persona u organización e información financiera. El IRS usa las auditorías para asegurarse de que la información sobre los impuestos se haya presentado de forma correcta y precisa. También usa las auditorias para asegurarse de que las personas y las organizaciones obedezcan las leyes fiscales.

- Puedes usar el medidor de auditorías en los programas de impuestos para revisar la información y determinar tu riesgo de auditoría. Si este último es alto, regresa a la declaración de impuestos y asegúrate de que toda la información sea correcta.

-

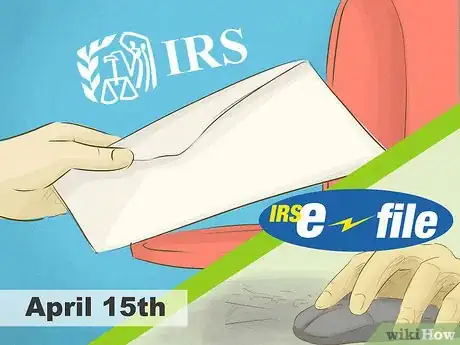

6Presenta la declaración de impuestos de forma manual o electrónica. Una vez que termines la declaración de impuestos, puedes presentarla en una de dos maneras: por correo electrónico o al seleccionar la función de declaración electrónica. Por lo general, la fecha de la presentación es el 15 de abril. Si adeudas algo de dinero, quizás necesites presentar la declaración de impuestos y enviar los impuestos que debes a lugares separados.

- Para presentar la declaración de impuestos por correo, envía los documentos fiscales a la dirección especificada de tu estado. Puedes encontrar esta información en el sitio web “Dónde presentar la declaración de impuestos del IRS”. Asegúrate de haber enviado los documentos tributarios a tiempo para que alcancen su destino o antes del plazo de la presentación.

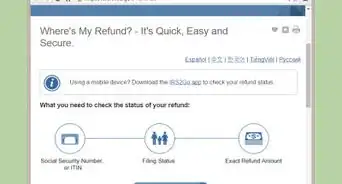

- Para presentar la declaración de impuestos de manera electrónica usando la presentación electrónica del IRS, sigue las instrucciones que ofrece tu programa. Después de completar la declaración de impuestos, el programa te ofrecerá la opción de presentarla de forma electrónica y guiará durante el proceso. La presentación electrónica de declaración de impuestos te permite firmar y presentar la declaración de forma electrónica en cualquier momento o día de la semana. Conseguirás un reembolso (en caso obtengas uno) más pronto de lo que lo obtendrías si hubieras presentado la declaración de impuestos por correo.

-

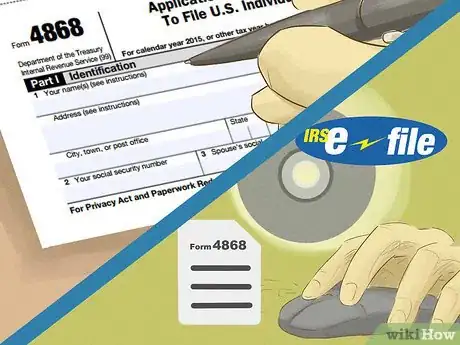

7Solicita una ampliación si la necesitas. Si crees que necesitarás una ampliación, puedes solicitar una en línea o por correo. Ten en cuenta que debes presentar la solicitud para una ampliación en la fecha debida para la declaración, que generalmente es el 15 de abril. Si solicitas una ampliación, quizás te permitan 6 meses más para presentar la declaración de impuestos.[8]

- Para lograr una ampliación por correo, presenta un formulario 4868 impreso. Llena el formulario y después envíalo por correo a la dirección que se muestra en sus instrucciones.

- Para obtener una ampliación en línea, llena la versión electrónica del formulario 4868 con el software de impuestos que has comprado.

- Ten en cuenta que la ampliación de tiempo para presentar la declaración no es una para pagar. Cuando presentes un formulario 4868, quizás debas pagar parte o todo de la cantidad estimada que debes en impuestos.

- Si no puedes pagar el monto total de los impuestos que debes con la declaración de impuestos por dificultades económicas, aún debes presentar la declaración de impuestos a tiempo. Cuando la presentes, puedes hacer un pago de “buena fe” de lo más que puedas pagar de los impuestos que debes.

- Si crees que podrás pagar el monto complete dentro de 120 días, debes llamar a 1-800-829-1040 para realizar la solicitud para tener tiempo adicional.

- Si no puedes pagar dentro de los 120 días, debes llenar el formulario 9465 o el 9465-FS para solicitar el pago de los impuestos restantes en cuotas.

Método 3

Método 3 de 4:Presentar la declaración de impuestos de forma manual

-

1Ten en cuenta que presentar la declaración de forma manual puede aumentar el riesgo de cometer errores. Cuando presentas una declaración de impuestos de forma electrónica, o usar el software para preparar la declaración de impuestos, es mucho menos probable que esta tenga errores. El IRS estima que la tasa de error aproximada de las declaraciones de impuestos que se llenan a mano es de 20 %, considerando que el software de preparación de la declaración solo tiene 1 % de tasa de error.[9] Si te preocupa cometer errores en la declaración de impuestos, usa el software para preparar la declaración de impuestos.

- Si tienes una declaración de impuestos complicada, te puedes beneficiar de presentarla de forma manual porque podrás ofrecer al IRS el 100 % de la información en lugar del 40 % que podría transmitir un programa de software de impuestos. Por ello, si tienes una situación compleja que requiera muchas programaciones y formularios adicionales, un formulario impreso podría ser mucho mejor para ti.[10]

- Si la declaración de impuestos es compleja, considera la posibilidad de contratar a un profesional, como un contador, para ayudar a que la declaración de impuestos manual no tenga errores.

-

2Consigue los formularios de impuestos que necesitas en tu biblioteca local, oficina de correo o sitio web del IRS. Debido a la preferencia por realizar la preparación de la declaración de impuestos de forma electrónica, los contribuyentes ya no reciben paquetes fiscales en el correo. Puedes elegir uno en la oficina de correo o en la biblioteca de tu localidad. También puedes descargar los formularios necesarios de impuestos del sitio web del IRS.

-

3Prepara la declaración de impuestos federales y estatales según las instrucciones. Cada formulario tiene instrucciones específicas. Tendrás que leer las instrucciones y seguirlas con cuidado. Usa un bolígrafo con tinta negra para llenar los formularios. Empieza al llenar las secciones relacionadas con los ingresos, de tu trabajo, contratos, activos o patrimonio; después, continúa con cualquier deducción que puedas restar de tu deuda tributaria.

- Revisa lo siguiente para obtener los mejores resultados:

- Errores matemáticos, siempre revisa y comprueba nuevamente las matemáticas en tu declaración.

- Comprueba de forma minuciosa que haber escrito el número de seguro social de forma correcta en la declaración.

- Si estás casado, revisa para saber si te resulta más beneficioso presentar las declaraciones separadas o conjuntas.

- Si eres soltero y tienes una persona dependiente que vive contigo, asegúrate de revisar para ver si puedes calificar como jefe de familia.

- Asegúrate de declarar a todos tus dependientes, como tus padres ancianos que viven contigo.

- Asegúrate de firmar y colocarle la fecha a la declaración de impuestos, e ingresa tu ocupación.

- Adjunta todos los cronogramas probatorios con la declaración de impuestos.

- Escribe el número de seguro social en la parte inferior de cada página en la sección especificada.

- Firma y coloca la fecha a cada declaración antes de enviarla.

- Revisa lo siguiente para obtener los mejores resultados:

-

4Determina cuánto debes. Sigue las instrucciones que brindan los formularios para calcular los impuestos que debes. Quizás puedas aplicar las deducciones y los créditos según cómo llenes las otras secciones de la declaración de impuestos.

-

5Revisa la declaración de impuestos y todos los cronogramas que la acompañen. Revisa si hay errores matemáticos e información omitida o incorrecta. Quizás quieras contratar a un profesional para revisar las declaraciones de impuestos y encontrar errores antes de enviarlas. Contratar a un profesional para que revise la declaración te costará un poco más que presentarla sin una revisión, pero un profesional puede detectar errores que hayas ignorado. Estos errores podrían costarte dinero o incluso causar que te auditen.

-

6Envía las declaraciones de impuestos por correo. Envía las declaraciones de impuestos con un correo certificado o antes del plazo para la presentación, que generalmente es el 15 de abril. Usa las direcciones que ofrecen las instrucciones para enviar las declaraciones de impuestos federales y estatales por separado.

-

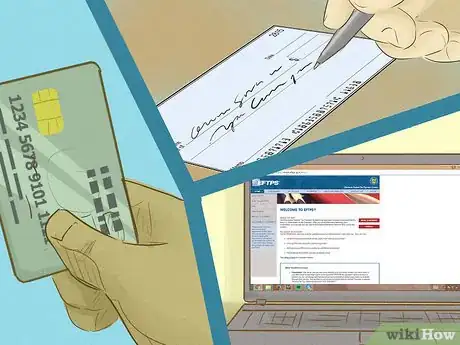

7Realiza los pagos correspondientes. Si debes dinero, puedes pagar al autorizar un retiro electrónico de fondos de una cuenta de ahorros o corriente, con una tarjeta de débito o crédito, al enviar por correo un cheque o un giro postal (emitido al Tesoro de Estados Unidos) con el formulario 1040-V, número de comprobante, o al inscribirte en el sistema de pago electrónico de impuestos federales (EFTPS, por sus siglas en inglés), que es un sitio web seguro del Gobierno que permite a los usuarios realizar los pagos de los impuestos federales y programar los pagos de los impuestos por adelantado a través de Internet o el teléfono.[11]

-

8Solicita una ampliación si necesitas una. Si crees que necesitarás una ampliación, puedes solicitar una en línea o por correo. Ten en cuenta que debes presentar la solicitud para una ampliación en la fecha debida para la declaración, que generalmente es el 15 de abril. Si solicitas una ampliación, quizás te permitan 6 meses más para presentar la declaración de impuestos.[12]

- Para obtener una ampliación por correo, presenta un formulario 4868 impreso. Llena el formulario y después envíalo a la dirección que se muestra en sus instrucciones.

- Para obtener una ampliación en línea, llena una versión electrónica del formulario 4868 con el software de impuestos que has comprado.

- Ten en cuenta que una ampliación de tiempo para presentar la declaración no es una ampliación de tiempo para pagar. Cuando presentas un formulario 4868, quizás debas pagar parte o toda la cantidad estimada que debes en impuestos.

- Si no puedes pagar la cantidad completa de los impuestos que debes con tu declaración de impuestos por dificultades económicas, aún debes presentar la declaración a tiempo. Cuando la presentes, puedes hacer un pago de “buena fe” de la mayor cantidad que puedas pagar de los impuestos que adeudas.

- Si crees que podrás pagar todo el monto dentro de 120 días, debes llamar a 1-800-829-1040 para realizar la solicitud para tener tiempo adicional.

- Si no puedes pagar dentro de 120 días, debes llenar el formulario 9465 o el 9465-FS para solicitar el pago de los impuestos restantes en cuotas.

Método 4

Método 4 de 4:Llevar los impuestos a un profesional

-

1Los contadores profesionales tienen un conocimiento profundo del código tributario. Si tienes un negocio o una propiedad grande, existe una gran probabilidad de que mantenerte al tanto de los cambios tributarios no sea tu máxima prioridad. No hay problema con eso, dado que tienes otras cosas que hacer. Sin embargo, los profesionales saben cómo exprimir cada dólar de tu declaración, todo sin ir en contra del IRS.

- Los profesionales siguen los cambios anuales en el código tributario a medida que los publican. Entre los años 2001 y 2013, se produjeron 5000 cambios.[13]

- Los profesionales han visto una variedad de cuentas únicas y pequeños problemas que quizás no tengan un precedente legal claro para un extranjero.[14]

-

2Los profesionales mantienen los impuestos organizados a lo largo del año. Un buen contador no espera hasta marzo para ordenar las cosas. Los profesionales guardan los recibos, que los marcan por mes. Ellos etiquetan y guardan las copias de los gastos y las declaraciones en línea. Cuando llega la hora de presentar la declaración, ellos lo tienen todo listo, al ahorrar tiempo y energía que se gasta en hurgar en recibos y archivos.

-

3Los profesionales se toman el tiempo necesario para preparar la declaración de impuestos a la perfección, generalmente 15 o más horas. En el 2012, el IRS estimó que preparar los impuestos tomaría 16 horas por persona en promedio (cuando presentan la declaración de impuestos 1040).[15] Ese no es un periodo de tiempo insignificante, pero si quieres aprovechar al máximo la declaración, necesitas dedicar este tipo de tiempo de calidad a tus finanzas.

- Incluso si contratas a un profesional, aún espera realizar todo el trabajo de preparación: consolidar recibos, imprimir estados, etc. Ellos solo pueden trabajar con la información que les brindes, así que tendrás que reunirla.[16]

-

4Los profesionales usan un software sofisticado y caro para los impuestos que no están disponibles para los consumidores. Algunos de estos paquetes pueden costar hasta $6000 y escanear todos tus registros en segundos. Ellos tienen códigos complejos para organizar que permiten a los contadores encontrar patrones y deducciones que puedes haber olvidado. En general, estos programas ayudan a eliminar muchos errores humanos.[17]

-

5Los profesionales pueden manejar las auditorías y problemas cara a cara. Si en caso existiese una discrepancia con el IRS, los profesionales tienen la habilidad de interactuar contigo y el Gobierno. Dado que ellos también conocen bien el código tributario, ellos trabajan para sus clientes durante las auditorías para asegurarse de representarte bien.[18]

Consejos

- Si no quieres hacer la declaración de impuestos por tu cuenta, existen muchos lugares que te cobrarán una tarifa para hacerlo por ti.

- Si algo te confunde mientras llenas la declaración de impuestos, pide ayuda. Las opciones electrónicas para llenar tienen soporte en vivo disponible para ti por teléfono o en línea. Si tienes algunas preguntas sobre la preparación de la declaración de impuestos, llama a la línea “Ayuda tributaria gratuita del IRS” a 1-800-829-1040. También puedes llamar a 1-800-906-9887 para pedir información sobre la ayuda en persona en tu localidad.[19]

Advertencias

- Los formularios de declaración de impuestos incorrectos o incompletos pueden estar sujetos a que los rechacen o a una auditoría. Asegúrate de que la información que brindes en el formulario de declaración de impuestos sea correcta y completa.

Referencias

- ↑ https://ttlc.intuit.com/questions/1901490-do-i-need-to-file-a-2014-tax-return-with-the-irs

- ↑ http://www.irs.gov/publications/p929/ar02.html#en_US_2014_publink1000203740

- ↑ http://www.irs.gov/taxtopics/tc154.html

- ↑ http://www.irs.gov/taxtopics/tc154.html

- ↑ http://www.irs.gov/taxtopics/tc352.html

- ↑ http://www.irs.gov/taxtopics/tc352.html

- ↑ http://www.irs.gov/taxtopics/tc352.html

- ↑ http://www.irs.gov/uac/Extension-of-Time-To-File-Your-Tax-Return

- ↑ https://www.e-file.com/about.php

- ↑ http://www.nolo.com/legal-encyclopedia/should-you-file-your-taxes-electronically.html

- ↑ https://www.eftps.gov/eftps/

- ↑ http://www.irs.gov/uac/Extension-of-Time-To-File-Your-Tax-Return

- ↑ http://www.forbes.com/sites/kellyphillipserb/2013/02/12/a-beginners-guide-to-taxes-do-i-need-to-hire-a-tax-preparer-or-can-i-do-my-return-myself/

- ↑ http://www.bankrate.com/finance/financial-literacy/do-taxes-yourself-or-hire-a-pro--1.aspx

- ↑ http://www.forbes.com/sites/kellyphillipserb/2013/02/12/a-beginners-guide-to-taxes-do-i-need-to-hire-a-tax-preparer-or-can-i-do-my-return-myself/

- ↑ http://www.forbes.com/sites/kellyphillipserb/2013/02/12/a-beginners-guide-to-taxes-do-i-need-to-hire-a-tax-preparer-or-can-i-do-my-return-myself/

- ↑ http://www.investopedia.com/financial-edge/0212/tax-software-vs.-an-accountant-which-is-right-for-you.aspx

- ↑ http://www.cpapracticeadvisor.com/news/10893406/top-ten-reasons-to-hire-a-professional-tax-preparer

- ↑ http://www.irs.gov/uac/IRS-Offers-Free-Tax-Help-1

-Step-20-Version-5.webp)

-Step-20-Version-5.webp)