Achat à effet de levier

Un achat à effet de levier, une acquisition par emprunt[1], un rachat d'entreprise par endettement[1] ou encore une prise de contrôle par emprunt[2] (en anglais, leveraged buy-out ou LBO) est une technique financière d'achat d'entreprise.

Pour les articles homonymes, voir AEL, APE, LBO et Leverage (homonymie).

Une société holding finance tout ou partie du rachat d'une entreprise en ayant recours à l'endettement bancaire ou obligataire remboursable par la société achetée, ce qui permet d'augmenter la rentabilité des capitaux propres. La dette d'acquisition, bancaire ou non, est remboursée par une ponction plus importante sur les flux de trésorerie de la société achetée[3].

Lorsque l'achat de l'entreprise est effectué par l'équipe de direction en place, on parle de LMBO (anglais : leveraged management buy-out).

Principe et fondement du LBO

Le principe est très proche de celui de l'effet de levier. Des actionnaires associés dans une société holding pour acheter toutes les actions d'une entreprise misent un minimum et chargent l'entreprise de contribuer pour tout le reste via des dettes, remontée exceptionnelle de dividende, vente d'actif... La contribution importante est le plus souvent par la dette : « la dette d'acquisition est remboursée par une ponction plus importante sur les flux de trésorerie de la société achetée ». Cette ponction, pour rembourser l'emprunt, se rajoute à tous les autres flux de trésorerie (acheter les matières premières, payer les salaires et les charges...), ce qui parfois peut couler une entreprise (par exemple Toys R'Us[4] ou Vivarte).

Comme l'effet de levier, le LBO est possible grâce à deux caractéristiques juridiques : la responsabilité limitée et surtout le fait que l'entreprise, au contraire d'une association loi 1901, ne soit pas sujet de droit quant à la propriété[5] : elle ne peut revendiquer une acquisition de ses propres actions au prorata de sa contribution.

Histoire

L'acquisition de Pan-Atlantic Steamship Company par McLean Industries, Inc. en 1955 représente l'un des premiers achats à effet de levier.

Encore rares auparavant, ce type d'opération, désignée sous le terme de LBO, a connu un boom dans les années 1980 sous l'impulsion d'investisseurs comme Jerome Kohlberg et Henry Kravis ou encore William E. Simon, l'ex-secrétaire au Trésor de Richard Nixon, qui rachète le fabricant de cartes de vœux Gibson Greetings (racheté plus tard par American Greetings (en)), pour 80 millions de sterling, essentiellement financés par de la dette.

Enjeux potentiels des LBO

Les enjeux potentiels pour la cible[réf. nécessaire]

- Peut permettre d'éviter les fusions ou l'absorption de l'entreprise par un concurrent.

- Peut permettre de localiser une part de ses ressources financières ou humaines sur son propre développement

- Nécessité de réaliser un business plan pour répondre à l'effet de levier attendu

Les enjeux potentiels pour le management[réf. nécessaire]

- Un projet d’entrepreneur pour les filiales de grands groupes,

- Un partage de la plus-value favorable aux managers via la mise en place d'un management package visant à les intéresser à l'opération.

Illustration du principe

L'achat à effet de levier peut être comparé à un investisseur immobilier qui va voir un propriétaire et lui propose la transaction suivante : 1/ le propriétaire doit d'abord convaincre le syndic de convaincre le locataire qu'il doit rénover l'appartement pour y rester ; 2/ si le syndic accepte l'investisseur achètera l'appartement au propriétaire puis, dès la fin de la rénovation, le revendra sur le marché avec une belle plus-value ; 3/ l'investisseur rétrocèdera alors une partie de ses gains au propriétaire et au syndic.

Quand le propriétaire et le syndic acceptent la proposition l'investisseur la met en œuvre.

Dans cette comparaison, l'intérêt de l'opération pour les bénéficiaires provient de la plus-value résultant de la rénovation gratuite par le locataire, et non pas du revenu des loyers qui eux restent au prix du marché.

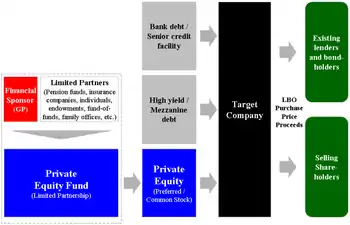

Intérêts des LBO

Le LBO constitue souvent une solution à une succession familiale ou à une cession par un groupe d'une division satellite, c'est-à-dire non stratégique. Elle peut également permettre de sortir une société de la bourse quand celle-ci est mal valorisée ou quand son management et son actionnariat ne perçoivent plus l’intérêt de la cotation du fait des contraintes importantes que l'appel public à l'épargne fait peser sur la société. Un LBO est réalisé autour du management actuel ou d'une nouvelle équipe dirigeante et il est financé en capitaux propres par des fonds d'investissements et les salariés de la société (principalement son équipe dirigeante). Le montage repose sur une architecture de dettes (financement structuré) ayant des priorités différentes de remboursement (dettes senior, junior ou subordonnée, mezzanine) et donc des risques et des rémunérations croissantes. La création de valeur souvent observée à l'occasion d'un LBO ne s'explique pas seulement par l'effet de levier, et par la déductibilité des frais financiers, mais bien davantage par la croissance de l'entreprise.

Le LBO peut ainsi être défini comme l'achat d'une entreprise, financé partiellement par emprunts, dans le cadre d'un schéma juridique spécifique et fiscalement optimisé où les dirigeants sont associés en partenariat avec des investisseurs professionnels spécialisés.

Contrairement au crédit bancaire classique qui est souvent lié à un investissement ayant pour but d’améliorer les résultats de l’entreprise, la dette LBO ne procure aucune contrepartie à l’entreprise cible (il n’y a pas d’acquisition d’actifs particuliers). Étant entendu que, par contre, du point de vue de l'acquéreur (dit Newco), cette dette a bien apporté une valeur, à savoir la possibilité d'acquérir la société cible. De plus, des exemples récents (par exemple en France Vivendi ou France Telecom au début des années 2000), montrent qu'une grande partie de l'endettement dit « classique » des grandes entreprises est souvent utilisé afin d'acquérir d'autres sociétés, non sans poser des problèmes similaires de risque de sur-endettement.

C'est l'entreprise rachetée qui rembourse la dette ayant servi au rachat, l'acquéreur finançant le prix d'acquisition à la fois par des apports en fonds propres et par endettement. L'acquéreur utilise dans ce but une structure juridique autonome, appelée « holding », qui paiera le prix d'acquisition à la fois en s'endettant et grâce aux fonds propres apportés par l'acquéreur. L'acquéreur apporte des fonds soit seul, soit en faisant rentrer au capital de la holding d'acquisition un ou plusieurs fonds d'investissement selon les moyens financiers du repreneur et la taille de la société reprise.

Ce montage, qui s'est généralisé dans le début des années 1990, a permis la transmission de milliers d'entreprises. Cependant, la prudence est de mise sur le niveau de dette : une dette trop importante fait supporter à l'ensemble, holding plus société acquise, une charge financière lourde. C'est pour cette raison que toutes les sociétés ne sont pas éligibles au LBO. Afin de rembourser la dette d'acquisition, l'acquéreur poursuivra également une politique d'amélioration de la rentabilité et de développement de l'entreprise.

Cette mise sous pression financière de la société-cible est souvent critiquée par les syndicats de salariés. Dans certains cas, elle peut au contraire faire le bonheur des fonds d'investissement spécialisés, qui prennent cependant un risque de perte de leur investissement plus grand que dans un investissement classique, l'endettement supplémentaire augmentant théoriquement le risque de faillite. De leur côté, les fonds d'investissement mettent en avant le fait que, en moyenne, les sociétés « sous LBO » créent davantage d'emploi que le reste de l'économie. Plusieurs études académiques[réf. nécessaire] ont montré en effet une accélération de la croissance de ces entreprises. Par ailleurs le taux de faillite est inférieur à celui de la moyenne de l'économie, ce qui tendrait à confirmer que l'amélioration opérationnelle fait plus que compenser le risque financier.[réf. nécessaire]

La crise financière 2007-2008 a mis en évidence la fragilité de ce type de montage en cas de retournement économique. D'autre part, la crise financière a fait apparaître une bulle du LBO : les liquidités étant très abondantes sur le marché, les fonds d'investissement se sont mis en concurrence pour un nombre de sociétés-cible limité, d'où une valorisation de plus en plus forte des sociétés, celles-ci ayant augmenté dans les années 2005, 2006 et 2007. Les méthodes de valorisation lors de l'acquisition des sociétés cibles se sont en effet parfois déconnectées de la réalité, et ont alors suivi les valorisations toujours plus hautes des marchés financiers, n'ayant, dans certains cas, plus de lien avec les fondamentaux de la société acquise, d'où la formation d'une bulle du LBO.

La segmentation de ces opérations doit cependant être nuancée en fonction de leur taille. Les opérations impliquant des fonds d'investissement sont généralement de taille plus importantes que les opérations de reprises par des personnes physiques. La montée en puissance du capital investissement (souvent désigné sous le vocable anglais de private equity) génère de plus en plus fréquemment des reprises de sociétés par des fonds qui interviennent minoritairement ou majoritairement auprès de repreneurs ou de groupes de repreneurs constitués de personnes physiques.

Le risque intrinsèque de ces opérations est directement proportionnel au niveau de rupture manageriale introduit dans le montage. Le type le moins risqué est le MBO, le plus risqué étant le MBI. Cet aspect doit cependant être nuancé par la taille et la structure du montage. OSEO, dans son étude décennale[6] souligne le fait que le risque de rupture manageriale est considéré comme étant le facteur de défaut le plus important.

Cette opération permet à un groupe généralement constitué de fonds d'investissements et des cadres de l'entreprise de racheter l'entreprise avec une mise de fonds qui ne représente qu'une fraction de la valeur de la cible selon le risque, typiquement entre la moitié et le quart du prix. Le solde est financé par un ou plusieurs fonds d'investissement et par de la dette bancaire qui sera remboursée par la remontée des dividendes de la société rachetée tout au long du LBO. Ces opérations concernent des sociétés en bonne santé financière dont la principale qualité est la stabilité. En effet, en cas de retournement, l'effet de levier marche alors à l'envers, et la perte s'affecte en priorité sur les fonds des investisseurs.

Ces acquisitions de sociétés à l'aide d'une holding endettée ont connu un essor remarquable aux États-Unis (depuis les années 1970) et en Europe (à partir des années 1980). Ils ont représenté en 2006 plus de 50 % des opérations menées par des fonds d'investissement.

Outre l'intérêt évident du LBO pour augmenter la rentabilité d'un investissement pour un fonds, le LBO permet de faciliter les transmissions d'entreprises familiales (en permettant à une nouvelle personne physique d'acheter l'entreprise avec des moyens limités), ou le rachat de départements de groupes qui souhaitent externaliser une partie de leur activité.

Ils participent donc à la liquidité du capital qui est nécessaire au bon fonctionnement du capitalisme.

Certaines études tendent à montrer que le capital-risque est favorable à la croissance économique et donc à la richesse des zones (exemple de la Silicon Valley) ou pays où cette activité de financement est largement présente, même si ces résultats économiques dépendent largement aussi des conditions économiques du moment. Par exemple, une étude menée par Constantin Associés conclut que les entreprises françaises sous LBO connaissent une croissance annuelle de leur chiffre d'affaires de 5,6 % contre 0,7 % pour la moyenne nationale. Cela s'accompagne d'une hausse des effectifs de 4,1 % contre 0,6 % en moyenne. Enfin l'évolution des salaires dans les entreprises sous LBO est de +3,3 % contre +2,9 % en moyenne[7].

Fragilités des LBO

Le principal risque du LBO est l'obligation pour la holding de rembourser ses dettes ; si la société opérationnelle le peut, elle va donc remonter une fraction importante de ses cash flows sous forme de dividendes. Lors de l'étude préalable au LBO un dimensionnement des besoins prévisibles d'investissement est réalisé ; les banques acceptent aussi régulièrement de revoir les profils de remboursement si un accident ponctuel survient. Néanmoins, si la société rencontre des problèmes durables, le remboursement de la dette devient très problématique. Pendant toute la durée du remboursement de la dette engendrée par l'achat de la cible, le résultat de cette dernière est employé en partie à ces dividendes. Selon certains, les investissements, les primes et les salaires, la formation des salariés de la cible passent tous au second plan; ces propos sont toutefois démentis par la meilleure croissance de l'emploi et de l'investissement industriel dans les LBO (voir notamment études de Thesmar (HEC) et de Sraer (Princeton) sur ce thème des growth LBO) .

À la fin de cette période, la holding a récupéré son capital ou remboursé l'emprunt souscrit pour l'acquisition de la cible, elle est propriétaire de cette dernière. Si la société opérationnelle n'est pas en mesure de verser de dividendes, la holding connaît des difficultés financières et doit rééchelonner ses dettes, voire dans certains rares cas céder son contrôle aux banques prêteuses. Le droit français interdit la pratique anglo-saxonne par laquelle certains LBO sont remboursés en se payant sur la bête, c'est-à-dire en utilisant les actifs de la cible pour rembourser la dette de la holding[réf. nécessaire].

Dans un éditorial du intitulé La mode des recapitalisations à effet de levier rappelle la folie des .com, le Financial Times de Londres a tiré la sonnette d’alarme au sujet du volume de dettes nouvelles générées par les LBO.

Un certain nombre de très grosses opérations (parfois au-dessus du milliard d'euros de valeur) font en effet l'objet de financements tendus. Mais, compte tenu de la flexibilité des banques et de la maturité des équipes qui structurent ces montages, qui ont pour certaines plus de 15 ans d'expérience, les cas de faillite sont très rares[réf. nécessaire], jusqu'à la sortie du LBO en tout cas. Cet afflux de dette ne se généralise pas aux opérations moyennes, qui représentent 96 % des opérations.

Depuis le resserrement des conditions d'emprunt sur le marché à l'été 2007, la question du financement des LBO s'est posé avec plus de force : 76 opérations n'avaient pas pu être bouclées sur l'année au , pour un montant total de 202,3 milliards $[8].

Le ralentissement de la conjoncture, qui s'est accéléré depuis 2008, met à mal certaines opérations réalisées en 2006 et 2007. Toutefois, les inquiétudes exprimées en 2008 et 2009 sur le mur de la dette de 2012 ne se sont pas matérialisées. La relativement faible sinistralité des LBO au cours des 5 années de crise a aussi été permise par des apports de capital frais par les fonds qui accompagnaient certaines opérations en difficulté.

Les LBO ont ainsi joué un rôle important dans les difficultés d'entreprises aussi différentes que Toys"R"Us, Vivarte, Saur ou SoLocal[9].

Depuis Juin 2021 l'inflation a fait monter les taux des crédits et obligations. Cela peut avoir un effet très néfaste sur certain LBO. Si la dette est basée sur des taux variables ou sur un dette renouvelée de façon répétitive, le coût du remboursement des intérêts peut devenir critique pour certaines entreprises. Cela peut entraîner la baisse de la note financière attribuée à ces sociétés.

Typologie des LBO

Au-delà du terme de LBO, le plus usité, on rencontre parfois d'autres acronymes pour désigner plus spécifiquement certain types d'opérations:

- LMBO, ou MBO (leveraged management buy-out) : opération de rachat d'une entreprise dans laquelle des banques et investisseurs extérieurs financent l’équipe de management en place dans l’optique d’acquérir la société qui les emploie. Le cas typique d’un LMBO est celui où un groupe industriel cède à ses cadres dirigeants une de ses business units (cette opération est alors appelée « spin off ») ;

- LMBI, ou MBI (leveraged management buy-in) : opération de rachat d'une entreprise dans laquelle des investisseurs extérieurs procèdent à l’acquisition de la société en apportant une nouvelle équipe de management. Le cas le plus fréquent en pratique – dans le monde de la PME - est celui où un repreneur rachète une cible en finançant le prix d’acquisition à l’aide d’un emprunt et le cas échéant d’un apport en fonds propres d’investisseurs extérieurs ;

- LBU (leveraged build-up) : opération consistant à construire un groupe en fusionnant ou en intégrant les activités et les structures de plusieurs sociétés en vue d'en constituer une autre plus importante, dans le but de dégager une valeur plus importante.

- BIMBO (buy-in management buy-out) : implique une équipe de management mixte, composée de managers extérieurs associés à des managers en place.

- OBO (owner buy-out ou rachat à soi-même) : le chef d’entreprise se vend à lui-même une partie de ses titres afin de réaliser son patrimoine et ainsi dégager des liquidités, il peut aussi racheter les titres des actionnaires minoritaires (sous réserve en France des inconvénients de nature fiscale liés à l’amendement Charasse). Il fait donc racheter 100 % du capital de son entreprise par une nouvelle société holding constituée à cet effet et dans laquelle il va détenir une partie du capital aux côtés d’un capital- investisseur. Il encaissera donc le prix de cession qui lui sera payé par sa société holding, tandis que celle-ci remboursera progressivement la dette d’acquisition comme dans un LBO « classique »[10].

Sources de financement des opérations de LBO

Fonds propres

Une partie du financement doit être apportée par les initiateurs de l’opération. Ces capitaux propres donnent juridiquement la propriété de la holding aux apporteurs de capitaux. Cet apport en capital peut se faire en numéraire mais peut également se réaliser sous la forme d’un apport d’actifs. Cela peut être le cas quand le vendeur souhaite rester dans le capital de la société après l’opération de LBO. Le vendeur apporte alors une partie des titres de la société cible. Cette méthode est d’ailleurs fiscalement avantageuse puisqu’elle lui permet d'être en sursis d'imposition conformément à l'article 150-O B du Code Général des Impôts Il est toutefois préférable que la grande majorité du capital soit apportée en numéraire, car un apport d’actif et notamment de titres comporte une dimension subjective à savoir le fait que la valeur de ses actifs (ici les titres) dépend de la valorisation de l’entreprise. Si la valorisation de l’entreprise est forte, l’apport de titres est alors moins important. Dans tous les cas, la valeur de l'apport des titres à la holding doit faire l'objet d'une validation d'un commissaire aux apports. Souvent, il est fait appel à l’entrée d’un investisseur extérieur dans le capital de la holding d'acquisition (« l’equity sponsor »), et ce, lorsque le ratio d’endettement rapporté aux fonds propres devient particulièrement lourd.

Dette senior

Ce financement bancaire à terme représente la majeure partie de l’endettement et donc du financement permettant à la holding d’acquérir les titres de la cible. La dette senior représente généralement un montant compris entre 3 et 5 fois l’excédent brut d’exploitation de la cible. Cette dette est généralement composée d’une tranche A amortissable (de manière progressive) sur 7 ans, d’une tranche B remboursable in fine sur 8 ans et d’une tranche C remboursable in fine sur 9 ans. Jusqu'à la crise financière 2007-2008, on commençait à voir apparaître, dans certaines transactions, des tranches D remboursables in fine sur 10 ans. Aujourd'hui, les investisseurs en dette LBO recherchent de plus en plus des tranches de financement non amortissables (remboursable à la fin de l'emprunt, dites remboursables « in fine »), afin de réduire la pression sur la trésorerie de la cible et d'améliorer leur EBITDA ainsi que leur effet levier. Les banques sont très réticentes pour accorder ce genre de prets actuellement et préfèrent des tranches amortissables. La tranche A amortissable tend à se réduire au profit des tranches B et C remboursables in fine. Cette structuration en différentes tranches prévoit donc des modalités de remboursement et des coûts différents (entre 2 % et 3,25 % de marge). Le coût de la dette senior est cependant globalement en baisse. En 2004, les Tranches A, B et C affichaient des pricings standards de 225, 275 et 325 points de base. En 2006, ces mêmes tranches se situaient respectivement à 225, 250 et 300 points de base. Sur le marché français du LBO, les professionnels observent même des pricings inférieurs à 200 points de base pour la Tranche A.

Financement de « second lien »

Il s’agit d’un produit intermédiaire entre la dette senior et la mezzanine senior. Le remboursement est in fine, de type « bullet » (remboursement en un seul versement à échéance). La maturité est plus longue que celle de la dette senior. Sa rémunération est supérieure. Les prêteurs de second lien sont subordonnés aux prêteurs seniors dans les droits sur le produit de la réalisation des sûretés ce qui signifie que le remboursement du financement de second lien ne pourra avoir lieu que si le prêt senior aura été lui-même remboursé. Cette pratique, qui s'est développée surtout vers 2006 en France, semble s'être arrêtée depuis la crise dite des « sub-primes » de l'été 2007.

Dette mezzanine

Il s’agit d’un financement hybride entre dette senior et fonds propres. La dette mezzanine prend souvent la forme d’obligations convertibles ou d’obligations adossées à des bons de souscription d’action qui permettent donc aux préteurs d’accéder à terme à une partie du capital de la société. Le remboursement de la dette mezzanine intervient in fine après le remboursement de la dette senior. Les sommes débloquées dans le cadre de la dette mezzanine doivent permettre d’atteindre, en prenant en compte la dette senior, un endettement total égal à environ 4 à 7 fois l'excédent brut d'exploitation. La maturité de la dette mezzanine est généralement comprise entre 7 et 10 ans. La dette mezzanine permet souvent de boucler le financement de la transaction dans la mesure où ce financement concilie à la fois les intérêts du préteur senior (la banque) et les intérêts de l’investisseur en capital. La dette mezzanine a un rôle de passerelle. Le financement mezzanine permet d’obtenir une structure de montage plus souple et de diversifier ses financements. La dette mezzanine (étant remboursée après 8 ou 10 ans) permet de conserver la capacité de la société à générer des liquidités importantes. La dette mezzanine est souvent un placement privé provenant d’un investisseur (fonds d’investissements…). Certaines dettes mezzanines offrent une rémunération plus élevée sous forme d’intérêts annuels et capitalisés dits PIK (pay in kind) : on parle alors de dette subordonnée PIK.

Récemment, la concurrence accrue de la dette senior sécurisée et cette dette subordonnée PIK a permis aux banques de faire pression sur les leviers de la dette tout en diminuant le coût du capital et à entraîner la réduction de la part de la dette mezzanine. Selon l’agence de notation Fitchrating, la proportion de dette mezzanine dans un financement de LBO a reculé à 9,9 % au premier trimestre 2007 contre 12,9 % en 2006. Malgré un niveau d’émission record en 2006, le montant de dette mezzanine émise est resté inchangé au premier trimestre 2007 par rapport à 2006. Dans de nombreux cas, la dette mezzanine s’est vue refinancée par de la dette PIK (Panrico, Findus, Travelex…). Il est cependant possible qu’une telle évolution soit liée à un contexte particulier (liquidités abondantes, faiblesse des défauts) mais les levées de dettes mezzanine pourraient continuer de ralentir si la tendance se confirmait. Si la dette mezzanine se raréfie sur les gros LBO elle tend à concerner de plus en plus de reprises d'entreprises de petite taille.

Ces transactions se concentrent historiquement sur des sociétés cotées en bourse ou sur le point de l'être.

Cependant, notamment du fait des réglementations de Bâle III, les banques commerciales ont tendance à revoir leur politique de crédit envers les petites et moyennes entreprises (PME) en leur attribuant un rating de crédit. La conséquence pour ces structures familiales est souvent une réduction de leur ligne de crédit, qu'il s'agisse de fonds de roulement ou d'investissement. En parallèle, l'évolution démographique négative en Europe touche également les propriétaires de PME de la génération « baby boom » qui atteignent maintenant l'âge de la retraite et doivent donc se préoccuper de leur succession.

Repreneurs

Si la reprise de l'entreprise au sein de la famille n'est pas envisageable, il faut trouver un repreneur soit à l'intérieur (les cadres), soit à l'extérieur (repreneur individuel ou société existante).

Pour des questions de pérennité de l'entreprise, le propriétaire préfère souvent remettre la PME à ses cadres si ces derniers ont les capacités de management nécessaires. Par contre, ils n'ont que rarement les fonds propres suffisants pour acquérir l'entreprise. Le recours au financement bancaire est donc indispensable au succès de l'opération.

Financement mezzanine et PME familiales

C'est pourquoi le financement mezzanine commence à faire son apparition dans le secteur des PME familiales, sous une forme plus simple que dans les transactions impliquant des grandes sociétés cotées en bourse. Ce financement se fait en général sous forme de prêt subordonné (junior debt) d'une durée de 5 ans avec un taux d'intérêt fixe sur toute la durée. Certaines variantes prévoient un droit de conversion ou une participation aux résultats. Ce complément de « quasi fonds propres » permet à l'acquéreur d'obtenir le financement bancaire nécessaire (senior debt) à la finalisation de l'opération.

La banque demandera un remboursement linéaire de son prêt sur 4-5 ans, ensuite de quoi le financement mezzanine sera également remboursé. Compte tenu du risque accru pour les investisseurs, le financement mezzanine coûtera entre 4 et 7 % plus cher que le crédit bancaire.

Crédit revolving

Le crédit revolving sert à refinancer les besoins courants, notamment le besoin en fonds de roulement, de la société cible pendant la durée du LBO.

High yield bonds

Il s’agit d’obligations à haut rendement utilisées dans une opération de buyout de taille importante. Leur particularité est d’apporter un rendement supérieur aux produits traditionnels (OC, BSA, ABSA…) avec un risque inférieur car ils sont partagés entre plusieurs dizaines d’investisseurs. Par ailleurs, ces titres qui sont des obligations ne donnent pas accès au capital.

Ligne de capex

Ce financement s’apparente au crédit revolving. Il doit permettre à l’entreprise de financer certains investissements durant l’opération de LBO. Le terme capex signifie capital expenditure, il sert à financer les immobilisations ou alors à apporter les moyens nécessaires à l'exploitation.

Remontée exceptionnelle de dividende

La société cible dispose généralement d’une trésorerie. En fonction du niveau de celle-ci, l’acquéreur peut envisager de s’en servir pour financer l’opération. Cependant cette utilisation de trésorerie ne doit pas mettre en danger l’exploitation. L’acquéreur doit prendre soin de n’utiliser que la part de trésorerie qui ne constitue qu’une accumulation pure de richesse, il ne doit pas utiliser la partie de la trésorerie qui sert à financer le cycle d’exploitation. L’utilisation de cette trésorerie va donc passer par la distribution d’un dividende exceptionnel au nouvel acquéreur. Le financement d’un LBO peut se réaliser en partie par l’utilisation des réserves distribuables. La trésorerie utilisée dans ce genre d’opération correspond généralement à la part de réserve distribuable en franchise de précompte.

Vente d'actif

Il s’agit de céder un actif de la société cible pour en financer partiellement l’acquisition. Il peut s’agir par exemple de bâtiments que l’entreprise n’utilise pas. L’entreprise perçoit alors le montant de la cession et réalise une remontée de dividende au niveau de l’acquéreur. Les problématiques de remontée de dividendes reviennent alors comme nous l’avons vu précédemment. Cette pratique est très peu usitée en France.

Crédit vendeur

Cette technique consiste à transformer une partie du paiement de la société cible en un prêt par le vendeur. Cette méthode a un intérêt particulier pour l’acheteur car elle lui permet d’impliquer le vendeur dans le processus de reprise. En effet, si l’opération finit par échouer, ce qui se traduirait par une incapacité de la société à rembourser les emprunts contractés, l’acquéreur ne serait donc aussi plus en mesure de rembourser le prêt concédé par le vendeur. Le vendeur en utilisant le crédit vendeur pense que l’opération est réalisable. D’autre part, cette technique permet généralement au vendeur d’obtenir un prix élevé puisqu’il accorde à l’acquéreur des facilités de financements. En termes de durée, celle-ci est variable mais plus la durée du prêt est longue, plus le vendeur supporte un risque important. C’est un moyen d’influer sur le prix de l’acquisition, tout comme le taux d’intérêt. Le crédit vendeur reflète également souvent la partie surpayée d’une telle transaction. Les préteurs seniors demandent souvent que ce crédit soit subordonné aux dettes seniors.

Financements hybrides

Les techniques de financements sont en évolution constante. Les opérations de LBO recourent de plus en plus à des titrisations et à des financements hybrides.

La titrisation est une technique financière qui consiste à transformer des actifs non liquides en titres liquides. L’entreprise lève des capitaux (émission de titres) sur la base des flux financiers qui seront générés dans l’avenir par des actifs tout en conservant la gestion quotidienne de ces actifs. Ces flux financiers générés par l’actif serviront de base au remboursement des titres. On trouve ainsi des portefeuilles de crédits hypothécaires, des droits liés à des opérations de location - financement sur machines...

La titrisation permet aux entreprises d’avoir accès à de nouvelles formes de financement. L’entreprise doit cependant disposer d’actifs de qualité pour avoir recours à ce type de montage.

La tendance générale est donc au mélange des techniques de financements classiques LBO avec celles de financement d’infrastructures, de projets ou d’actifs immobiliers. Ces financements hybrides ont le vent en poupe dans la mesure où ils ont un coût moins élevé et permettent d'obtenir un effet de levier plus important. Les marges de titrisation (entre 0,8 et 1 %) ou de prêts hypothécaires (entre 1 et 1,2 %) sont largement inférieures au marge d’un crédit revolving à 2 % ou aux marges des dettes seniors.

Parmi les types de transactions de titrisation où les actifs sont des créances quelconques sur des entreprises, on trouve notamment les CDO ou Collateralised Debt Obligations. Dans les CDO, on distingue les Collateralised Bond Obligations (CBO où les actifs titrisés sont des obligations) et les Collateralised Loan Obligations (CLO où les actifs titrisés sont des crédits).

Principaux acteurs

Dirigeants repreneurs

Les équipes de management sont souvent parties prenantes dans les opérations de LBO. Elles sont chargées de la gestion opérationnelle de la cible. Ils sont la plupart du temps associés au montage dans la mesure où ils participent aux apports de capitaux. Ces équipes sont soit des équipes déjà en place avant l’opération ou sont des managers extérieurs recrutés dans le cadre de la transaction. Le management bénéficie dans la plupart des opérations d’une expérience de direction générale d’au moins 5 ans et a une connaissance du secteur d’activité. L’âge moyen de ces dirigeants est de 43 ans en France, ils ont bénéficié d’une bonne formation supérieure et proviennent du secteur dans lequel se déroule l’opération.

Investisseurs financiers

Ils ont pour objectif de prendre une participation, minoritaire ou majoritaire, dans des entreprises aux côtés des repreneurs. Ces investisseurs financiers apportent des fonds propres qui permettent de développer, et dans le cas du LBO de racheter l’entreprise. Les sociétés de capital investissement, avec le développement des opérations de LBO, ont créé des structures spécialisées dans l’investissement en fonds propres dans les opérations à effet de levier. Il existe différents types de structures d’investissement. On trouve ainsi les SCR (société à capital risque), les FCPR (fonds commun de placement à risques). Ces différentes structures ont des règles de gestion qui diffèrent. Les SCR par exemple ne peuvent détenir plus de 40 % du capital d’une même entreprise. Une grande partie de ses fonds d’investissements sont rattachés à de grands établissements financiers (banque, assurance...) ce qui leur permet de lever des fonds beaucoup plus facilement. Il existe également des fonds spécialisés qui investissent exclusivement dans la dette mezzanine.

Les différentes structures ont des stratégies et des critères d’investissements propres qui sont généralement inscrits dans leurs statuts.

Les investisseurs cherchent à maximiser le rendement de leurs investissements. Avec la revente de leur participation, les investisseurs cherchent généralement un TRI (taux de rendement interne) de l’ordre de 15 à 20 %.

Banques

Les banques jouent un rôle primordial dans les opérations de LBO puisque ce sont elles qui assurent la plus grande partie de l’investissement. La plupart des banques ont donc développé des services spécialisés en financement LBO. Dans le cadre d’opération de LBO mettant en jeu des montants significatifs, les banques syndiquent le financement, c'est-à-dire qu’elles redistribuent une partie de l’emprunt qu’elles ont garanti à un tour de table de financiers (généralement d’autres banques) par cession ou transfert de créances. Cette opération de syndication permet aux banques de réduire leur exposition, leur risque. Les banques ont adopté différents types de méthode de gestion concernant les opérations de LBO. On trouve principalement deux modèles économiques :

- Le modèle économique portefeuille qui consiste à conserver une partie de la dette et bénéficier des revenus d’intérêts. Ce modèle permet une diversification du portefeuille.

- Le modèle économique capital turnover qui consiste à distribuer la dette auprès d’autres intervenants financiers par le biais d’opération de syndication, de sous participation… La banque compte, dans ce cas, plus sur les revenus d’honoraires que sur les intérêts. Ce modèle concerne plus particulièrement les banques d’affaires.

Des banques combinent les deux modèles de gestion.

Les banques ont tendance à se concentrer sur la dette senior. Les banques représentaient en 2006 50 % des montants de la dette senior et 25 % de la dette mezzanine.

La marge appliquée par les banques consiste en l'application d'un spread sur taux variable. ce spread est rarement fixe et varie en fonction d'atteintes de performances de la cible (mécanisme ratchet). Le spread peut varier à la hausse, comme à la baisse, dans des proportions parfois très importantes (dette sénior → 200 PB maxi - 40 PB mini).

Conseils et intermédiaires

Ils apportent un savoir-faire et influent fortement sur les conditions de l’opération. On trouve parmi ces acteurs :

- Les conseils en fusions acquisition : ils doivent permettre une évaluation exacte de la cible, ils sont également chargés de la présentation de l’opération auprès des différents intervenants, ils interviennent donc dans la rédaction du mémorandum d’information qui reprend les différents éléments de la transaction. Les conseils en fusion acquisition ont également un rôle de conseil, lors de la négociation, auprès des vendeurs et des acheteurs, il s’agit toujours d’obtenir le meilleur prix et de valoriser correctement la société cible.

- Les avocats spécialisés dans ce type d’opération : ils interviennent dans la rédaction des différents actes relatifs à la cession (contrats de prêt, convention de nantissements…). Leur présence est d’autant plus importante que la documentation juridique dans ce type d’opération est très fournie. La documentation a aujourd’hui tendance à prendre pour modèle le monde anglo-saxon où chaque point de la transaction est détaillé.

- Les audits ont pour objectifs de vérifier les informations du vendeur, de confirmer le bien-fondé de la valorisation de la société. Ces audits s’accompagnent quand les opérations sont de tailles significatives d’audit stratégiques. Ils portent sur les aspects commerciaux, financiers de l’entreprise, sur la qualité des dirigeants, évaluent les systèmes d’information et de gestion en place, le positionnement de l’entreprise, les évolutions du marché, les risques environnementaux, juridiques, fiscaux… On parle de due diligence.

Effets de leviers

Levier financier

On peut formaliser l’effet de levier de la manière suivante.

Si r est le taux de rendement (taux de rentabilité économique) de l’actif (A) d’une société, alors le résultat d’exploitation (RE) est égal à : RE = r*A

Les frais financiers (FF) dépendent du montant des dettes (D) et du taux d’intérêt (i) : FF = i*D.

Le résultat courant avant impôt (RCAI) sera égal à : RCAI = RE – FF

D’où RCAI = r*A – i*D

L’actif est égal au passif de l’entreprise, lui-même égal au capital augmenté de l’ensemble des dettes de l’entreprise d’où A = K + D.

On peut alors écrire : RCAI = r*(K+D) – i*D

D’où RCAI = r*K + r*D - i*D

Soit RCAI = r*K + (r – i)*D

La rentabilité du capital Rk peut s’écrire : Rk = RCAI / K

D’où Rk = r + (r – i)* D / K.

L’effet de levier est égal à (r – i)* D / K

Si l’entreprise n’a pas recours à l’endettement, on a Rk = r. La rentabilité est égale à la rentabilité de l’actif. Si l’entreprise a recours à l’endettement et si (r – i)>0, c'est-à-dire si la rentabilité de l’actif est supérieur au taux d’intérêt, la rentabilité du capital est augmentée de (r – i)*D / K. Le recours à l’endettement augmente la rentabilité du capital. C’est ce que l’on appelle l’effet de levier financier.

Cet effet de levier est d’autant plus important dans une opération de LBO que le recours à l’endettement est le plus élevé possible. La société doit cependant être suffisamment rentable pour générer des cash flows qui seront à même de rembourser les emprunts. Ceci limite d’une certaine manière ce recours à l’endettement. Il existe en effet des intérêts divergents entre les investisseurs et les banquiers. L’investisseur va chercher à minimiser sa mise de départ pour bénéficier d’un effet levier maximum alors que le banquier va chercher le couple risque rémunération le plus avantageux possible. Le banquier est rémunéré en fonction de sa prise de risque. L’engagement des tiers doit être important car ceux-ci doivent être impliqués dans l’opération afin qu’ils mettent vraiment tout en œuvre pour que cette opération soit un succès. Pour la banque, accepter un levier trop important, c’est prendre un risque d’investissement sans rémunération.

Le niveau de levier est généralement défini par la capacité de la société à générer du cash et la capacité de remboursement de la cible. Toutefois la conception même du métier de la transmission amène à rechercher de plus en plus l'amélioration opérationnelle des entreprises, et donc à laisser dans l'entreprise les moyens de financer sa croissance (R&D, investissements, ouverture de filiales d'exportation etc.). Il est souvent plus rentable d'actionner la croissance interne que de maximiser l'effet de levier.

Le levier juridique

Le levier juridique s’appuie sur la différenciation du capital et du pouvoir. Cette technique doit permettre avec un apport de capitaux limité de contrôler la totalité du groupe. Il existe différents outils pour faire jouer le levier juridique dans une opération de LBO.

Montage financier spécifique

On peut mettre en place une succession de holdings (on parle de structure en cascade) où un actionnaire majoritaire qui, en détenant la société de tête, va détenir l’ensemble du groupe. Les investissements réalisés par les tiers, au niveau des holdings intermédiaires, ne donnent pas de pouvoir de décision.

La situation des investisseurs intermédiaires n’est pas avantageuse dans la mesure où leur participation, qui ne leur donne pas de pouvoir de contrôle, est difficilement vendable. Ce type de structure en cascade a tendance à disparaître.

Forme juridique la plus adéquate

Les acteurs peuvent utiliser différentes sortes de sociétés.

La SA rend plus facile la concentration et la cession des parts. Elle permet également aux investisseurs de prendre part à la gestion de la société en siégeant au conseil d’administration. Dans les opérations de LBO, les investisseurs occupent au moins un poste au conseil d’administration. Il existe également des sociétés anonymes à directoire et conseil de surveillance. Dans le cas de LBO, le vendeur peut ainsi rester impliqué en siégeant au sein de ce conseil.

La SCA ou société en commandite par actions permet de différencier capital et pouvoir. Les commandités gèrent la société et sont responsables solidairement et indéfiniment. Les commanditaires qui sont des investisseurs sont responsables dans la limite de leur apport. Ce type est cependant rarement choisi par les investisseurs car ils ne peuvent s’impliquer dans la gestion de la société.

La SAS est rarement employée. Elle laisse une grande liberté dans le mode de direction et de fonctionnement. La SAS permet de ne pas respecter la règle de proportionnalité entre le capital et le pouvoir. Cependant, elle ne permet d’appel public à l’épargne et donc ne permet d’envisager dans le cadre du LBO une sortie par introduction en bourse.

Instruments financiers spécifiques

En particulier par le biais des titres dérivés pour améliorer la répartition des droits de vote et augmenter le capital. Cette technique est possible dans la mesure où certains acteurs ont des intérêts différents : en effet, certains investisseurs vont privilégier le rendement financier mais ne souhaitent pas intervenir dans la gestion de l'entreprise. À l'inverse certains investisseurs vont privilégier le contrôle de la société. Il existe tout un panel d'instruments de titres dérivés qui permet de limiter l'accès aux décisions tout en permettant d'attirer les investissements. D’autre part, ces instruments financiers n’ont pas d'influence sur la structure organisationnelle de la société.

Outils juridiques particuliers

Parmi lesquels les statuts et le pacte d'actionnaire. Ces outils permettent de poser des conditions pour accéder au capital, en sortir ou le transmettre. Il s’agit pour l’investisseur de bénéficier d’outil de contrôle de la structure.

Les statuts sont l’acte de société. La constitution d’une société nécessite la rédaction de statuts par acte authentique ou sous seing privé. Ils doivent déterminer notamment la forme, la durée, la dénomination, le siège, l’objet social et le montant du capital. Les statuts s’appliquent à tous les actionnaires. Il s’agit donc d’un outil assez rigide. Les statuts règlent les conditions d’exercice du pouvoir.

Ces statuts comprennent un grand nombre de clauses qui permettent de mieux contrôler la structure. On trouve ainsi la clause d’inaliénabilité (elle permet d’interdire la cession des titres à des tiers), la clause d’agrément (précise que la cession de titres nécessite l’accord des autres actionnaires), la clause de cession majoritaire (protège les minoritaires), la clause de préemption (elle offre un droit prioritaire achat et permet la montée en puissance de certains groupes d’actionnaires), la clause d’exclusion (permet d’exclure certains actionnaires)…

Le pacte d'actionnaire est une convention signée entre des actionnaires, sous seing privé, pour fixer entre eux certaines règles du jeu non incluses dans les statuts. Il permet dans certains cas de mieux contrôler la structure.

Levier social

Ce levier souligne l'importance du rôle des repreneurs dans une opération de LBO. C'est en effet leurs actions qui vont déterminer si l'opération est un succès ou un échec. La réussite d'un LBO tient en grande partie à la bonne gestion de l'entreprise.

Les banques et les investisseurs prennent donc la plupart du temps en compte dans leur analyse l'évaluation de l'équipe de repreneurs. Il s'agit de mesurer leur degré d'implication et de savoir s'ils sont capables de gérer l'entreprise malgré les contraintes liées à une opération de LBO.

Les principaux atouts de l'équipe de repreneurs résident dans leurs compétences, leur complémentarité et leur motivation.

Il est important que le nouveau management dispose de compétences dans l'ensemble des fonctions nécessaires au bon fonctionnement de l'entreprise.

Enfin, l'équipe de repreneurs est associée à l'opération puisqu'ils fournissent une part des capitaux. Cet apport en capitaux les incite à agir dans une logique de propriétaire et les implique davantage dans l'opération.

Il arrive que les repreneurs s'endettent à titre personnel pour constituer les apports de capitaux. Cet endettement a également un effet de démultiplication du levier financier.

Levier fiscal

Le financement d'une société par LBO peut produire un levier fiscal résultant de la déductibilité des intérêts payés par la société cible à la holding détentrice des titres. En effet, il est courant d'opter pour le régime de l'intégration fiscale qui permet d'agréger les résultats fiscaux d'une société mère et de ses filiales détenues à plus de 95 % du capital et des droits de vote. La holding ayant contracté des dettes afin de financer l'acquisition de la cible, son résultat est structurellement déficitaire. Dans le cadre du groupe fiscalement intégré constitué avec la société cible, elle pourra imputer ses déficits sur les résultats positifs de la cible même si celle-ci ne distribue pas de dividendes.

Sortie de LBO

Les stratégies de sortie sont cruciales pour les investisseurs puisque la revente des participations va déterminer une partie du rendement de cet investissement.

Les stratégies mises en place dépendent d'un grand nombre d'aspects allant des caractéristiques propres de la société cible à des éléments extérieurs comme les conditions de marché ou encore l'environnement macroéconomique.

La sortie reste un exercice très aléatoire sur les PME non cotées.

Sortie en bourse

Elle permet à l’investisseur de réaliser son rendement. Une sortie en bourse est une voie logique pour une société rentable qui a de bonnes perspectives de croissance. L’entreprise finance sa croissance grâce au marché boursier. Cette opération n’est cependant réalisable que quand les conditions de marché sont bonnes. Elles doivent en effet permettre une valorisation de la société favorable. Par ailleurs, une entrée en bourse entraîne de nombreuses contraintes (taille minimum, communication des informations financières…). En cas de scénario de sortie en bourse, en général, seule une partie du capital est offerte au public.

LBO secondaires, tertiaires, quaternaires

Cette sortie consiste à substituer aux actionnaires financiers d’origine de nouveaux investisseurs financiers grâce à une nouvelle opération LBO : on parle de LBO secondaire. Quand cette opération se renouvelle une troisième fois on parle de LBO tertiaire puis de LBO quaternaire lors de l’opération suivante.

Le reste de l’ancienne dette senior est refinancé lors du nouveau LBO.

Cependant, cette solution n’est envisageable que dans le cas où l’entreprise est suffisamment rentable ou peut permettre encore des gains de productivité et bénéficie de bonnes perspectives de croissance. L’investisseur souhaite en effet bénéficier d’un rendement maximum. Par ailleurs, le premier LBO permet souvent de mettre en place une gestion plus saine et d’assainir la situation de la cible. Le LBO secondaire offre alors des conditions avantageuses aux nouveaux investisseurs.

Cependant, la croissance des taux de rentabilité n’est pas infinie et certains considèrent qu'une multiplication d’opération de LBO entraîne un accroissement du risque pour les investisseurs.

Pour d'autres, il s'agit d'un reclassement entre fonds d'investissement, comme il s'en passe des milliers chaque jour sur les marchés cotés. 1/3 des opérations de LBO sont actuellement des LBO secondaires.

Vente à un industriel

Une autre issue pour les opérations de LBO est la revente à un industriel. Cette sortie permet généralement d’obtenir un meilleur prix de vente dans la mesure où les synergies potentielles sont valorisées et donc comprises dans le prix. L’industriel est souvent prêt à mettre un prix élevé car l’acquisition s’inscrit dans un plan stratégique. C’est donc souvent la solution la plus rémunératrice.

La vente assure à l’entreprise un développement certain puisque cette vente s’inscrit dans une logique industrielle. Elle assure la pérennité de l’entreprise.

Cependant, l’équipe dirigeante est généralement opposée à ce type d’opération. Il perd le contrôle du groupe et une partie de son indépendance.

La cession industrielle n’est pas toujours attractive pour certaines entreprises qui ne présentent pas d’intérêts stratégiques même si celles-ci bénéficient d’une bonne visibilité et d’une forte rentabilité.

Vente aux dirigeants

L’équipe dirigeante est souvent impliquée dans l’opération et détient une partie du capital. Pour les entreprises de petites ou moyennes tailles, la sortie du LBO secondaire ou tertiaire, par revente aux dirigeants, apparaît être une suite logique de l’opération.

Notes et références

- Louis Ménard et al. Dictionnaire de la comptabilité et de la gestion financière, 3e éd., Montréal, Institut canadien des comptables agréés, version électronique, c2011

- Le grand dictionnaire terminologique - OQLF

- https://www.lesechos.fr/finance-marches/vernimmen/definition_flux-de-tresorerie-disponible.html

- « Qu’est-ce que le LBO, ce montage financier tenu pour responsable de la faillite de Toys’R’Us ? », Le Monde.fr, (lire en ligne, consulté le )

- Voir J.P. Robé : publication L’entreprise et le droit, Puf, collection Que sais-je ?n 3442.) au cours du séminaire « l’entreprise oubliée par le droit » du01/01/2001 de Vie des Affaires organisé « grâce aux parrains de l’École de Paris »

- La transmission des petites et moyennes entreprises en France, mai 2005, OSEO [lire en ligne]

- L'impact social du LBO en France, Études de Constantin Associés, mars 2007

- Failed buy-outs to exceed $200bn as credit squeeze bites, Financial Times, 7 novembre 2007

- Maxime Vaudano, « Qu’est-ce que le LBO, ce montage financier tenu pour responsable de la faillite de Toys’R’Us ? », Le Monde, (lire en ligne)

- L’optimisation financière et fiscale d’un LBO particulier : l’Owner Buy Out - Anthony Seghers, Prix Allen & Overy 2007 [lire en ligne]

Annexes

Bibliographie

- Nicolas Boschin, Le Guide pratique du LBO, Éd. d'organisation, 2e édition, [présentation en ligne]

- Xavier Thoumieux, Le LBO : Acquérir une entreprise par effet de levier, Ed. Economica no 37, 1999

- Marie-Dominique Favreau TDF : la mort lente d'une entreprise sous LBO

- Philippe Thomas, LBO, Montages à effet de levier - Private Equity, Éd. La Revue Banque,

Articles connexes

Liens externes

- Association française des investisseurs en capital, www.afic.asso.fr

- [PDF] Les enjeux de la transformation des entreprises sous LBO, www.afic.asso.fr, Vobiscum/AFIC, 2008

- Le collectif anti-LBO de la CGT, www.collectif-lbo.org

- Corporate Finance News (CFNEWS), www.cfnews.net

- http://www.cfo-news.com/Directeur-Financier-sous-LBO-le-point-de-vue-de-Valtus-Transition_a14897.html Le directeur Financier sous LBO

- Portail de la finance

- Portail de l’économie