Este artículo fue coescrito por Dmitriy Fomichenko. Dmitriy Fomichenko es el presidente de Sense Financial Services LLC, una firma financiera boutique especializada en cuentas de jubilación autodirigidas con control de chequera con sede en el Condado de Orange, California. Con más de 19 años de experiencia en planificación financiera y asesoramiento, Dmitry asiste y educa a miles de personas sobre cómo usar el IRA autodirigido y Solo 401k para invertir en activos alternativos. Es autor del libro "IRA Makeover" y es un corredor de bienes raíces con licencia de California.

En este artículo, hay 24 referencias citadas, que se pueden ver en la parte inferior de la página.

Este artículo ha sido visto 30 480 veces.

Muchas personas anhelan el momento en que puedan jubilarse. Esta es una etapa en la que pueden alejarse de la rutina diaria laboral y perseguir sus propios sueños. En un mundo perfecto, todos podríamos jubilarnos sin preocuparnos o lamentarnos de nada. Desafortunadamente, muchos fallan al prepararse financieramente para esta etapa. El primer paso es saber cuánto dinero necesitarás aproximadamente para jubilarte.

Pasos

Método 1

Método 1 de 2:Calcular cuánto dinero necesitarás

-

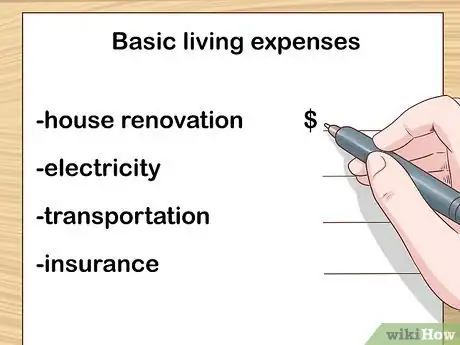

1Calcula el costo de vida básico. Uno de los primeros pasos más importantes es determinar el monto que necesitarás para cubrir tu costo de vida anual. Verás que hay diversas opiniones sobre el monto exacto requerido.

- Algunos expertos afirman que solo hay que calcular los gastos actuales y luego solo asumes que necesitarás la misma cantidad para vivir cuando te jubiles. De acuerdo a este punto de vista, el monto anual que necesitarás a futuro será casi el mismo que necesitas en la actualidad.[1]

- Otros creen que muchos jubilados pueden vivir con un 65 % de su salario actual, asumiendo claro que hayan acabado de pagar su casa y no esperen jubilarse con lujos.[2]

- Cualquiera que sea el método que elijas, suma todas las necesidades diarias. Esto debe incluir:

- Todos los gastos de vivienda que esperas tener después de jubilarte

- Pago mensual promedio de servicios públicos (ej.: agua, electricidad, gas, etc.)

- Comida y ropa

- Transporte

- Seguro

- Cualquier otro recibo mensual que creas que seguirás pagando después de jubilarte (ej.: cable, Internet).

- Veamos el siguiente ejemplo. Digamos que Bill y Sally acabaron de pagar su hipoteca, pero pagan $ 500 al mes en impuesto predial o sobre los bienes inmuebles. El promedio de sus recibos de servicios públicos es de $ 300. Además, gastan $ 350 en comida y ropa al mes. Sus gastos de transporte se expresan en su seguro automovilístico, gas y mantenimiento de rutina. Esto resulta en $ 400 al mes. Su seguro de salud suma otros $ 800 al mes. El cable y la Internet son otros $ 150 más. Al sumarlo todo, su costo de vida básico es de $ 2500, lo que resulta en $ 30 000 al año. Esto solo cubre los gastos más básicos.

-

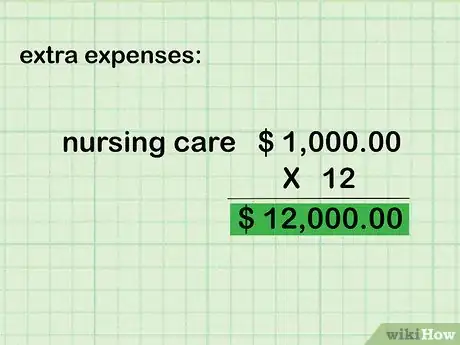

2Calcula los gastos adicionales. Muchas personas planean seguir nuevos intereses o pasatiempos cuando se jubilen. Sin embargo, muchos padres con hijos discapacitados continúan con responsabilidades financieras. Otros tienen problemas de salud, lo que aumenta sus gastos. Incluye estos gastos futuros en tus necesidades proyectadas de ingresos de jubilación.

- Agrega gastos adicionales que podrías afrontar a tus necesidades básicas de jubilación. Ej.:

- Andy y Mary son conscientes de esto por su historia familiar; saben que a largo plazo cualquiera de ellos podría necesitar asistencia médica. Por lo tanto, intentan obtener unos $ 1000 adicionales al mes durante su jubilación para ahorrar para dichos gastos. Esta decisión sumará $ 12 000 anuales a su costo de vida básico proyectado.

- A Bill le gusta reparar automóviles fabricados antes de 1960. Prevé que sus viajes, herramientas y gastos serán de $ 2000 mensuales. Esto sumará $ 24 000 más a su costo de vida básico proyectado.

- A Sally le gusta llevar a sus nietos a un gran parque temático durante un fin de semana al año. El costo total es de $ 720, el cual se suma a los gastos básicos. Puede parecer poco, pero si no lo considera dentro de su presupuesto, posiblemente no pueda llevarlos el próximo año.

- Agrega gastos adicionales que podrías afrontar a tus necesidades básicas de jubilación. Ej.:

-

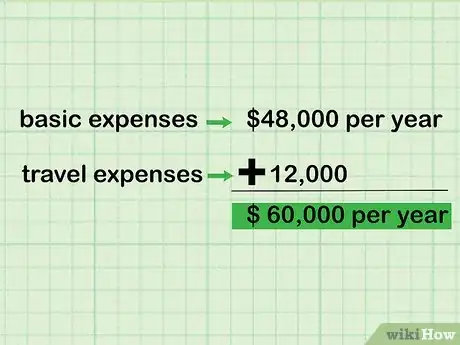

3Incluye los gastos de viaje. Muchos jubilados quieren recorrer el mundo en su tiempo libre. Si esto es algo importante para ti, agrega también estos gastos a tus posibles costos mensuales.

- Por ejemplo, imagina que tus gastos básicos son de $ 48 000 anuales. Si el costo anual de tus viajes suma $ 12 000, la suma total de tus necesidades de ingresos de jubilación serán $ 60 000.

- Sé muy preciso en tus cálculos. Si tu cónyuge y tú quieren viajar, ¿cuál sería el costo anual probable?, ¿hay más posibilidades de que se te vayan $ 50 en gastos extra al día o $ 200 al día?, ¿viajarías por 30 o 180 días?, ¿tu costo de vida normal en tu hogar disminuiría si te vas de viaje? Si es así, ¿en cuánto disminuiría? Ten en cuenta el siguiente ejemplo:

- Jean y Ed concluyeron que podrían vivir cómodamente en su casa rodante con $ 100 al día. Esto incluiría combustible, costo de mantenimiento y otros gastos de viaje. Esperan viajar durante los días más fríos del año, cuando nieva, o alrededor de 120 días al año. Mientras estén de viaje, sus gastos básicos disminuirían en un 15 %. El costo aproximado de su viaje sería de $ 12 000 al año, lo que se compensaría con ahorros del hogar de $ 350 al mes para los tres meses que estén viajando, es decir $ 1150. Los costos netos de su viaje serían de $ 10 850 adicionales al presupuesto base.

- Bill y Sally quieren realizar un viaje todos los años para visitar a sus hijos en la costa este. Sus pasajes de avión cuestan $ 1200. Ellos pueden quedarse con sus hijos, así que solo gastarían $ 50 al día durante su semana de viaje. Esta cantidad se sumaría a su presupuesto base.

-

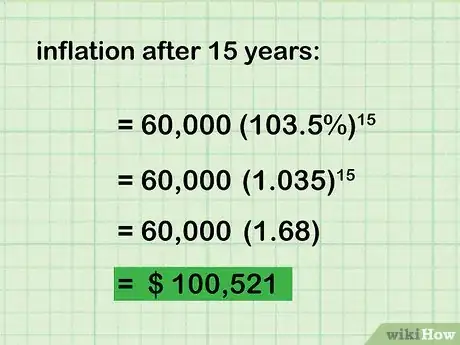

4Reconoce el impacto de la inflación. La inflación reducirá el valor de tus ahorros. Considera esto en tus cálculos.[3]

- Imagina que calculaste que necesitarás $ 60 000 al año para jubilarte. Si no vas a jubilarte en los próximos 15 años, entonces $ 60 000 no serán suficientes.

- Puedes calcular cuánto dinero adicional necesitarás en 15 años al multiplicar tu costo de vida anual por la tasa de inflación, elevado a la décima quinta potencia. Si asumimos una proyección conservadora de un 2 % anual, esto quiere decir que, de acuerdo a nuestro ejemplo, multiplicarías 60 000 por 2 a la décimo quinta potencia.

- Muchas de las calculadoras de jubilación en línea compensan la inflación. Es muy recomendable usarlas.

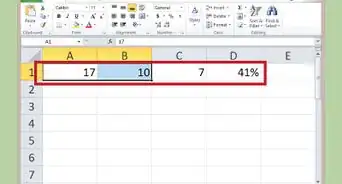

- También puedes calcular el monto que necesitarás en una hoja de cálculo de Excel. La fórmula es =POTENCIA((1+porcentaje de inflación estimado), número de años que te tomará jubilarte)*ingreso de jubilación meta actual. Si lo aplicamos a nuestro ejemplo, en la celda de la hoja de cálculo se vería así: =POTENCIA((1.02),15)*60000. Entonces, necesitarías $ 80 752 de ingresos durante los próximos 15 años para tener un poder adquisitivo de $ 60 000.

- En los últimos 100 años, la economía de los Estados Unidos ha experimentado 13 años de deflación y 87 años de inflación. Sin contar el año 2009, cada año desde 1990 se ha experimentado una inflación que va desde un 5,4 % hasta un 1,5 %.[4]

- Si bien es probable que ocurra una inflación en el futuro, su volatilidad es imposible de predecir. La mayoría de expertos prevé una tasa promedio de inflación de entre un 2 % y un 3 %.[5] Mientras mayor sea la inflación real, más ingresos se necesitarán para equilibrar el poder adquisitivo actual.

-

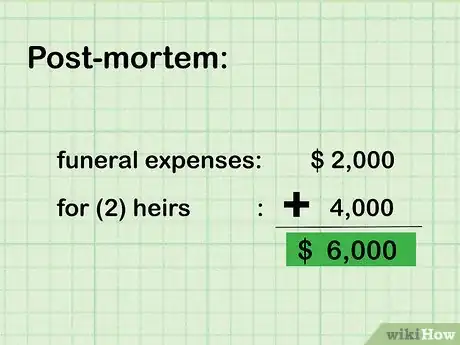

5Considera tus obligaciones post mortem. Cualquier suma de dinero que tenga que permanecer disponible hasta después de tu muerte reduce el monto disponible para ti durante tu vida. Esto incluye todo el dinero que quieras dejarle a tu cónyuge o herederos.

- Calcula cuánto dinero te gustaría dejarle a cada persona a la que quieras dejarle algo.

- Para asegurarte de que se cumplan tus deseos en este aspecto, considera hacer un testamento para que tu dinero sea distribuido conforme a tu voluntad.

- Por ejemplo, Bill y Sally quieren separar $ 2000 para gastos de funeral y dejar otros $ 2000 para sus hijos. Eso da un total de $ 6000 que deben reservar con estos fines.

-

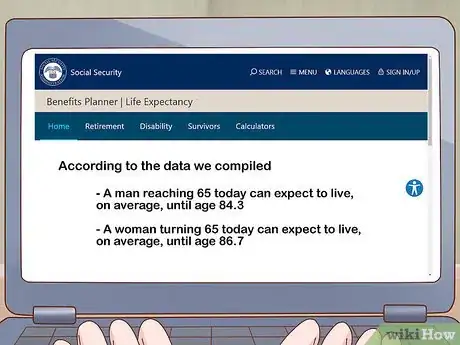

6Prevé la duración de tu jubilación. El tiempo que necesitarás para jubilarte dependerá de cuánto tiempo estarás jubilado. Esto quiere decir que tendrás que calcular cuánto tiempo esperas vivir.

- Muchas entidades de jubilación, como el Seguro Social, brindan promedios de tiempos de jubilación para hombres y mujeres de distintas edades. Por ejemplo, puedes consultar este cuadro.[6]

- Toma en cuenta tu salud y tu historia familiar. ¿Tienes familiares que tengan más de 90 años? Si es así, tu estimación debe estar en ese rango, por encima de la expectativa de vida promedio. Por otro lado, si las personas en tu familia tienden a morir jóvenes o si ya has experimentado varios problemas de salud graves, una estimación menor sería más realista.

-

7Calcula los fondos de jubilación total que necesitas. Calcular cuánto dinero tienes que acumular para proveerte de ciertos años de ingresos a futuro puede ser confuso. La mejor opción es usar una calculadora de jubilación en línea o una hoja de cálculo pre-formateada. Si quieres hacerlo tú mismo, la mejor opción es usar una hoja de cálculo de Excel.

- Hacer esto por tu cuenta en Excel es complicado. Si quieres usar una calculadora en línea, omite este paso y el de calcular lo acumulado.

- Crea columnas para los gastos anuales descritos en los pasos anteriores: el costo de vida básico, gastos adicionales y de viaje. Llena los montos calculados.

- Haz un ajuste por inflación. Si aún no lo has hecho, haz un ajuste por inflación a estos montos, como se indica anteriormente. Este es el monto que necesitarás para un año.

- Repite este proceso en una fila adicional por cada año que esperes estar jubilado. Notarás que el monto se incrementa cada año debido a la inflación.

- Cuando hayas llegado al final, calcula un sub-total por gastos anuales.

- Súmale a tu fondo todas las obligaciones post mortem que desees. Este monto final es el monto total que necesitarás para jubilarte.

- Si todo esto resulta algo complicado, hay plantillas de Excel gratuitas que puedes bajar y que ya están listas para rellenar.[7]

-

8Considera las acumulaciones. Cuando sepas cuánto necesitarás, el siguiente paso es considerar cuánto puedes acumular antes de jubilarte. Existen muchos factores a tener en cuenta, tales como:[8]

- La edad en la que esperas jubilarte. El tiempo entre la actualidad y la edad en la que esperas jubilarte es el período de acumulación de activos para tu jubilación. Este es el lapso de tiempo en el que tienes que ahorrar.

- La frecuencia y el monto de ahorros adicionales. Cuánto y qué tan seguido ahorres impactará directamente en el valor final de tus ahorros al jubilarte.

- La tasa de ganancias en tus inversiones. Tus decisiones de inversión durante la etapa de acumulación influirán en el valor final. Ten presente que las inversiones pueden ser volátiles, especialmente a corto plazo.

- El impacto del impuesto sobre la renta. Los impuestos a tus ingresos por inversiones reducen el crecimiento actual de tu capital. Los impuestos sobre las distribuciones después de tu jubilación reducen tus ingresos de jubilación. Ambos afectarán tus fondos disponibles.

-

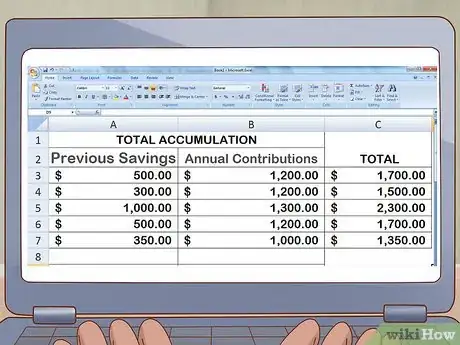

9Calcula el total de acumulaciones. Al igual que con los costos de jubilación, puedes calcular tus acumulaciones estimadas en una hoja de cálculo de Excel. Puedes hacerlo de la siguiente manera:

- Crea columnas para tus ahorros previos y contribuciones anuales. Suma tus ahorros de jubilación actuales y contribuciones anticipadas para este año en una tercera columna. Puedes usar la función “SUMA” de Excel para calcular esto automáticamente.

- Crea una columna para calcular el monto que esperas ganar de tus inversiones anualmente. Usa la función “PRODUCTO” para calcular esto automáticamente. Por ejemplo, si esperas ganar un 9 % en tus inversiones, tendrías que calcular en tu hoja de cálculo el monto de la columna C 1,09 veces.

- Si tus ganancias se gravan anualmente (ej., porque algunas provienen de los dividendos en acciones), necesitarás otra columna en la que se resten todos impuestos.

- Al igual que con la hoja de cálculo de gastos, tendrás que agregar una fila para cada año desde la actualidad hasta tu jubilación para que puedas ver cómo crecerá tu dinero.

- Cuando hayas finalizado tu período de acumulación, tendrás el cálculo del monto total de tus ahorros.

- Finalmente, pero no por eso menos importante, deduce los impuestos que tendrás que pagar cuando retires los fondos. Este monto variará según el tipo de inversiones que tengas. Fíjate en los detalles de tu plan de jubilación y de cualquier otra inversión.

- Nuevamente, si esto es demasiado complicado, considera descargar una plantilla que esté lista para llenar.[9]

-

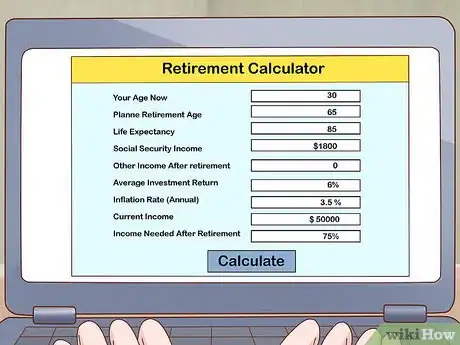

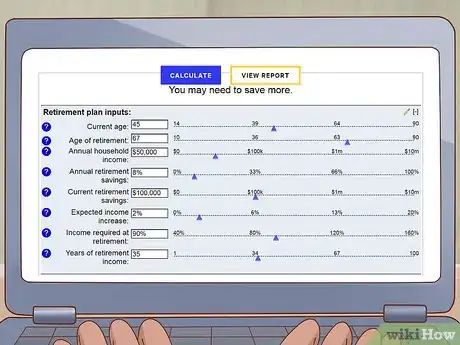

10Usa una calculadora de jubilación. Puedes crear una hoja de cálculo que incluya todos los factores y calcule los fondos de jubilación necesarios, pero esto toma tiempo y es complicado. Un método más simple es usar una de las muchas calculadoras de jubilación gratis disponibles en la Internet.

- Puedes consultar diversas páginas web que brindan este servicio. Muchas entidades estatales (como la ONP en Perú, la Superintendencia de Pensiones en Chile, el Ministerio de Empleo y Seguridad Social de España, la CONSAR de México, el Seguro Social en EE.UU., entre otros) y privadas (como las AFP) ofrecen el uso de estas calculadoras sin costo alguno en sus portales oficiales.

- Estas calculadoras usan los mismos cálculos descritos anteriormente: gastos, ahorros actuales y acumulaciones proyectadas, con la diferencia de que calcularán todo por ti.

- Cuando uses estas calculadoras, juega con las entradas. Verás los efectos de los montos de inversión, tasa de ganancias, inflación y expectativa de vida. Esto te dará una mejor idea de cómo te afectarán estos los distintos factores.

Anuncio

Método 2

Método 2 de 2:Cubrir una brecha de ingresos de jubilación

-

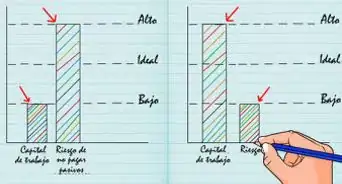

1Aférrate a tus metas. Muchas personas se plantean metas para nada realistas para sí mismas. Esperan que la jubilación sea la recompensa por haber trabajado. Cuando hayas calculado cuánto necesitarás, proponte metas realistas y aférrate a ellas.[10]

- Si existe una brecha entre tu acumulación anticipada y tus necesidades de jubilación, incrementa tus ahorros e inversiones lo más que puedas para cubrirla. Si es posible, fíjate metas de ahorro para que puedas equilibrar tus acumulaciones con tus necesidades (lo más que puedas). Pero debes hacerlo sin perjudicar tu estilo de vida futuro antes de tu jubilación.

- Si gastas todo lo que ganas y no inviertes bien, el único beneficio de jubilación que recibirás será el de tu entidad de jubilación. Para tener una oportunidad de tener una jubilación cómoda y libre de preocupaciones, empieza a ahorrar lo más que puedas y lo antes posible.

- Podrás disfrutar de tu jubilación plenamente si disciplinas tus gastos y pospones las recompensas de vez en cuando. Formar un fondo de jubilación significativo es cuestión de habituarse a ahorrar una parte de cada ingreso que percibas por un largo período de tiempo.

-

2Entiende los beneficios de tu entidad de jubilación. La mayoría de trabajadores por lo general recibe un beneficio de jubilación mensual después de alcanzar cierto límite de edad (ej. 67 años), límite que varía dependiendo del país en que te encuentres. Los beneficios que recibas dependerán de la cantidad y el número de años que hayas pagado los impuestos requeridos.[11]

- Los pagos a tu entidad de jubilación disminuyen el monto que de otra forma tú mismo tendrías que conseguir.

- Acude a un tasador de tu entidad de jubilación para saber cuál será tu beneficio mensual proyectado.[12]

- Tus beneficios continuarán durante toda tu vida e incluso tu cónyuge podría disponer de ellos bajo ciertas condiciones.

- Los beneficios de tu entidad de jubilación aumentan cada año debido a la inflación.[13] La tasa de aumento ha sido inferior a la inflación real experimentada, pero esto aún sigue siendo útil.

- Por ejemplo, Joe tiene derecho a $ 1850 propios al mes de su entidad de jubilación. Su esposa María recibirá un beneficio conyugal de un 50 % de este monto, que equivale a $ 925. Juntos, Joe y María recibirán de la entidad de jubilación un total de $ 2725 todos los meses.

-

3Usa los programas de jubilación con impuestos diferidos. En los Estados Unidos, la mayoría de los trabajadores participa en los planes 401(k) o IRA proporcionados por el empleador (busca si existen planes similares en tu país). Estos son planes con beneficios fiscales que permiten deducir las contribuciones para los cálculos del impuesto a la renta. Tu capital aumentará con impuestos diferidos hasta que sea retirado de los planes.[14]

- El impuesto sobre la renta de estos fondos se cobrará cuando los retires, de preferencia después de tu jubilación.

- Las contribuciones a Roth 401(k) y a IRA no son deducibles, los retiros están libres de impuestos.[15]

- El coste final de los planes de jubilación puede ser difícil de proyectar, pero contribuye tanto como puedas con este tipo de planes. Es de vital importancia que tu empleador también abone la totalidad o parte de tu contribución.

- Por ejemplo, si contribuyes con $ 5000 al año durante 20 años con una tasa de ganancia de un 5 %, esto resultará en un saldo final de $ 173 596. Incrementar la cantidad de la contribución o la tasa de ganancia por un mayor período de tiempo añadirá más capital.

-

4Invierte sabiamente. Además de las inversiones a través de los planes del empleador y las cuentas de ahorro tradicionales, es buena idea hacer otras inversiones para aumentar tu fondo de jubilación. Ej.:

- Abre una cuenta de retiro individual (IRA). Puedes abrir una IRA tradicional o una Roth IRA, si existen en tu país. El dinero que inviertas en una cuenta IRA tradicional no se grava hasta que te jubiles. Pagarás el impuesto sobre la renta por el dinero cuando lo retires de tu cuenta de jubilación. El dinero depositado en una cuenta Roth IRA es gravada en el momento. Entonces, cuando retires más adelante retires desde tu cuenta de jubilación, no tendrás que pagar impuestos. Si retiras tu dinero antes de cumplir 59 años y medio, entonces perderás mucho debido a los recargos de impuestos.[16]

- Invierte en fondos mutuos. Algunos de los fondos mutuos más simples son los llamados fondos indexados. Estos hacen el seguimiento del rendimiento de un índice de inversión, como el S&P 500. Los fondos indexados son perfectos si quieres invertir tu dinero en valores (acciones) para una inversión a largo plazo.

- Considera los fondos cotizados (ETF por sus siglas en inglés). Los ETF funcionan como fondos de inversión, pero se compran como acciones regulares. Esto los hace más volátiles. También presentan ventajas tributarias, aunque con frecuencia tienen tasas más bajas.[17]

- Compra algunos bonos. Los bonos presentan un riesgo bajo: tienden a ser más estables que los valores o acciones. Por ejemplo, En el caso de los Estados Unidos, considera comprar bonos del tesoro. Los bonos del tesoro del gobierno de los Estados Unidos son una de las inversiones más seguras en el mundo. Puedes comprarlas como tesoro directo a través de tu banco o de tu corredor de bolsa.[18]

- Los bonos municipales son otra buena opción. Muchos pueblos y ciudades emiten bonos para pagar gastos grandes como la construcción de las escuelas o mejoras de infraestructura. Estos bonos pueden convertirse en grandes inversiones para tu portafolio.[19] La tasa que se paga en bonos municipales es menor que la que se paga en otros bonos del gobierno o bonos corporativos debido a que están exentos de impuestos. Un inversor en bonos municipales debe estar seguro de que los impuestos ahorrados compensan la diferencia con respecto a la tasa.

- Redistribuye tu portafolio a medida que envejezcas. Si eres joven, entonces ten la mayor parte de tu dinero en acciones y fondos mutuos. Estos tienen un riesgo muy alto, pero también una mayor rentabilidad. A medida que envejeces, deberías tener tu dinero en efectivo e invertido en bonos para proteger tus valores de inversión.[20]

-

5Aumenta tu tasa de ahorros personales. Elegir consumir menos y ahorrar más influenciará significativamente en el estilo de vida que tendrás cuando te jubiles.

- Comienza a ahorrar e invierte lo más que puedas hoy. Aumenta tus ahorros a medida que incrementes tus ingresos. Puedes incrementar tus ahorros a medida que tus obligaciones familiares disminuyan, como la crianza de tus hijos.

- Por ejemplo, imagina a una persona de 30 años que invierte $ 300 al mes. Si gana la tasa histórica del rendimiento de la inversión en acciones (9,7%), tendrá $ 1 297 473 en su portafolio para cuando llegue a la edad de jubilación. Al aumentar su inversión a $ 500 por mes añadirá casi $ 1 millón al balance ($ 2 162 454). Si una persona de 30 años de edad invierte $ 300 al mes hasta los 50 años y $ 1000 de ahí en adelante, tendrá $ 1 661 279 en su cuenta. Esto generaría un ingreso mensual de $ 9481 desde los 68 años hasta los 93. Este ingreso se sumaría a los pagos recibidos de la entidad de jubilación.

- Muchas de las calculadoras de jubilación descritas anteriormente pueden servirte para estos cálculos. También puedes crear una hoja de cálculo para llevar la cuenta de tus contribuciones y ganancias esperadas. Esto, en conjunto con tu balance inicial, te permitirá calcular un balance final. Si no es suficiente, puedes ajustar tus contribuciones de acuerdo a los resultados.

-

6Retrasa tu jubilación. Por ejemplo, de acuerdo a los cuadros de expectativa de vida del Seguro Social estadounidense, un hombre que se jubila a los 67 años puede esperar vivir otros 18,62 años. Alguien que se jubila a los 70 años, puede vivir un promedio de 16,33 años más.[21] Retrasar la edad de jubilación hasta los 70 en lugar de los 67 tiene muchos beneficios:

- Tus ingresos laborales continuarán durante tres años más. Esto te permitirá seguir contribuyendo a tus cuentas de jubilación.[22] Tres años de contribuciones y crecimiento de tu capital pueden incrementar el valor total de tu portafolio en un tercio o más.

- El ingreso mensual aumenta si se usa durante menos años. Un jubilado de 67 años con $ 1 millón como inversión que gana 4,8 % al año puede devengar $ 6751 durante 18,62 años. Sin embargo, un jubilado de 70 años con el mismo portafolio podría devengar $ 7342 mensualmente.

- Además, muchos médicos y psicólogos recomiendan trabajar más años para mejorar la salud física y mental.[23]

-

7Considera mudarte cuando te jubiles. El lugar que escojamos para vivir durante nuestra jubilación por lo general depende de dónde vivan nuestra familia y amigos. Aunque muchos jubilados están optando por lugares con clima más cálido y menos impuestos. Si tienes pensado mudarte, ten en cuenta lo siguiente:

- Puedes sacarle más provecho a tu dinero en las ciudades donde el costo de vida es bajo y no se paga impuesto a la renta.

- Los gastos en las ciudades más pequeñas tienden a ser menores que en las grandes áreas urbanas. Por ejemplo, si bien es cierto que San Francisco es una ciudad magnífica; allí el costo de vida es más elevado que el promedio de Estados Unidos. Por otro lado, Harlingenm, Texas queda cerca de la playa y México, donde el costo de vida es menor que el promedio los EE.UU. Asimismo, Texas no cobra impuesto a la renta.[24]

- Ahorras más viviendo en una casa pequeña. Muchos jubilados que se mudan compran una casa más pequeña que la que tenían. Como resultado, los costos de los servicios y mantenimiento se reducen. Mudarte a una casa más pequeña en una ciudad donde el costo de vida es menor puede impactar dramáticamente en tu situación financiera.

- Las necesidades de asistencia médica aumentan con la edad. A medida que envejecemos, nos volvemos más frágiles. Si piensas mudarte, fíjate en los establecimientos y servicios médicos disponibles en el lugar.[25]

- Mudarse al extranjero puede ser una buena opción. Muchos jubilados viven en el extranjero por lo menos durante una temporada.[26] Los jubilados viven en países de diferentes culturas alrededor del mundo (Tailandia, México, Francia). Muchos se mudan al extranjero por una temporada antes de establecerse en un país.

- Mudarse puede significar perder contacto con amigos y familiares. Esto puede significar perder una red de apoyo a largo plazo en la etapa más vulnerable de tu vida. Antes de mudarte, considera alquilar y vivir en una casa en el lugar al que quieres mudarte durante tres meses. Al acabar ese período, decide si estás listo para mudarte.

-

8Trabaja a medio tiempo. Muchos jubilados saben que sus ingresos son insuficientes para el estilo de vida que desean llevar.[27] Si trabajas entre 20 y 30 horas a la semana, podrás añadir más de $ 1000 a tu ingreso mensual.

- Muchos jubilados convierten sus pasatiempos en ingresos. Considera comenzar tu propio negocio tanto por diversión como para ganar dinero.

- Ten presente que puede ser difícil encontrar un trabajo de medio tiempo. Muchos jubilados descubren que sus conocimientos y experiencia no son tan valiosos como esperaban. Esto se aplica especialmente a quienes no cuentan con habilidades o capacitación especializadas.

- La mayoría de los trabajos de medio tiempo requieren fuerza física y poca o ninguna experiencia previa. La mayoría de los trabajadores a medio tiempo reciben el pago mínimo o un poco más y ningún beneficio laboral.

Anuncio

Consejos

- Las calculadoras de jubilación proyectan eventos futuros. Se basan en suposiciones que podrían no ser válidas en unos años. Planear tu jubilación es un ejercicio continuo. Haz cambios constantes en tus suposiciones y acciones desde ahora hasta el día de tu jubilación.

- Por lo general, las inversiones en acciones ganan a un ritmo mayor que los valores de ingreso fijo. Por lo tanto, mantén un índice de por lo menos 80/20 de acciones en tu portafolio de inversiones. Cinco años antes de tu jubilación, comienza a disminuir el índice de acciones a ingresos fijos. Para el día en que te jubiles, tu portafolio debe mostrar un balance de 50/50.

- La inversión en valores individuales implica un riesgo mayor que la inversión en un portafolio de valores. Considera la inversión en los fondos cotizados (ETF). Los ETF tienen bajo costo y riesgo disminuido.

- Toma en cuenta los contratiempos que puedas tener en tu plan de ahorros de jubilación. Por ejemplo, podrías pasar por períodos de desempleo o terminar pagando tu propia educación superior o la de tus hijos. Si dejas tus ahorros adicionales intactos, habrás avanzado bastante en tu proceso de jubilación, pero si no lo haces, seguirás estancado.

- Preocúpate por tus necesidades de seguro. Por ejemplo, piensa en invertir en un seguro de dependencia a largo plazo para que cubra los gastos que puedas tener en un hogar de ancianos en cualquier momento.

Advertencias

- Ten cuidado al confiar en los beneficios de tu entidad de jubilación. Por ejemplo, en los Estados Unidos el Seguro Social reemplaza un 45 % de los ingresos de la mayoría de los ciudadanos con ingresos medios. El problema con el Seguro Social es que nadie sabe qué cambios tendrán lugar en los próximos años a medida que los “baby boomers” (nacidos durante el “baby boom” o período de aumento considerable de la natalidad) se jubilen. ¡No te descuides asumiendo que tu sistema de pensión estará ahí para ayudarte cuando te jubiles!

- No te arriesgues demasiado intentando conseguir las acciones del siguiente Microsoft o Google. Invierte a largo plazo en el portafolio de acciones de una sociedad.

- Los precios de las acciones son volátiles. Esto significa que las ganancias en cualquier período determinado son desconocidas, en especial a corto plazo. Desde 1930, solo 4 de los 32 períodos de 10 años tuvieron un rendimiento negativo. El promedio anualizado de las ganancias de 10 años para el índice S&P 500 fue de un 9,7 % desde 1930 hasta el 2013. La lección es comprar y mantener las acciones de las empresas en crecimiento a largo plazo.[28]

Referencias

- ↑ http://finance.yahoo.com/news/pf_article_105213.html

- ↑ http://finance.yahoo.com/news/pf_article_105213.html

- ↑ http://www.newretirement.com/Planning101/Inflation.aspx

- ↑ http://www.usinflationcalculator.com/inflation/historical-inflation-rates/

- ↑ http://www.statista.com/statistics/244983/projected-inflation-rate-in-the-united-states/

- ↑ http://www.ssa.gov/oact/STATS/table4c6.html

- ↑ http://couplemoney.com/retirement/how-to-calculate-your-retirement-plan-with-excel/

- ↑ http://www.cbsnews.com/news/the-top-factors-in-retirement-planning/

- ↑ http://couplemoney.com/retirement/how-to-calculate-your-retirement-plan-with-excel/

- ↑ http://www.dol.gov/ebsa/publications/10_ways_to_prepare.html

- ↑ http://ssa.gov/pubs/EN-05-10024.pdf

- ↑ http://socialsecurity.gov/retire/estimator.html

- ↑ http://www.socialsecurity.gov/OACT/COLA/latestCOLA.html

- ↑ http://www.irs.gov/Retirement-Plans/401%28k%29-Plans

- ↑ http://www.smart401k.com/Content/retail/resource-center/strategy/roth-401k-vs-401k-contribution-taxes

- ↑ http://www.fool.com/money/allaboutiras/allaboutiras03.htm

- ↑ http://www.forbes.com/sites/feeonlyplanner/2013/07/18/whats-the-difference-mutual-funds-and-exchange-traded-funds-explained/

- ↑ http://www.treasurydirect.gov/indiv/research/indepth/tbonds/res_tbond_buy.htm

- ↑ http://www.investopedia.com/articles/bonds/05/022805.asp

- ↑ http://money.usnews.com/money/blogs/the-smarter-mutual-fund-investor/2013/04/02/whats-your-risk-tolerance

- ↑ http://www.ssa.gov/oact/STATS/table4c6.html

- ↑ http://money.usnews.com/money/blogs/the-best-life/2013/08/21/3-reasons-to-delay-retirement

- ↑ http://money.usnews.com/money/blogs/the-best-life/2013/08/21/3-reasons-to-delay-retirement

- ↑ http://www.topretirements.com/reviews/Texas/Harlingen.html

- ↑ http://money.usnews.com/money/blogs/on-retirement/2013/05/31/a-retirement-relocation-checklist

- ↑ http://www.huffingtonpost.com/kathleen-peddicord/americans-abroad_b_3385745.html

- ↑ http://money.usnews.com/money/blogs/on-retirement/2012/03/02/7-reasons-to-work-part-time-in-retirement

- ↑ http://www.marketwatch.com/story/8-lessons-from-80-years-of-market-history-2014-11-19

-Step-20-Version-5.webp)