Nuestro equipo de editores e investigadores capacitados han sido autores de este artículo y lo han validado por su precisión y amplitud.

wikiHow's Content Management Team revisa cuidadosamente el trabajo de nuestro personal editorial para asegurar que cada artículo cumpla con nuestros altos estándares de calidad.

Este artículo ha sido visto 10 486 veces.

Todo el mundo sabe que la moneda se devalúa con el paso del tiempo. Esto se debe a la inflación y al costo de oportunidad de lo que se pierde al no tener el dinero en el presente. Quizás te preguntes cuánto menos valiosa es la moneda que recibas mañana. El descuento es una técnica diseñada para responder esta pregunta al reducir el valor del flujo de efectivo futuro al valor actual. Una vez calculado, los flujos de efectivo descontados del futuro sirven para analizar las inversiones y el valor de las empresas.

Pasos

Parte 1

Parte 1 de 3:Reunir las variables

-

1Identifica una situación en la que podrías necesitar el flujo de efectivo descontado. Los cálculos del flujo de efectivo descontado (FED) se utilizan para ajustar el valor del dinero recibido en el futuro. Para realizar el cálculo, tendrás que identificar una situación en que el dinero se reciba en una fecha futura o en una o más cuotas. Por lo general, el flujo de efectivo descontado sirve para evaluar aspectos como inversiones en títulos o compañías que proporcionarán un flujo de efectivo a lo largo de varios años. Además, una empresa podría utilizar el flujo de efectivo descontado para calcular el rendimiento de una inversión en un equipo de producción.

- Para realizar el cálculo, necesitarás una serie de flujos de efectivo futuros y definibles, y la fecha en que los recibirás.[1]

-

2Determina el valor de los flujos de efectivo futuros. Para calcular el valor actual de los flujos de efectivo futuros, primero necesitas conocer su valor futuro. En el caso de los pagos fijos como las anualidades o los pagos de cupones de bonos, dicho flujo de efectivo es inmodificable. Sin embargo, en el caso del flujo de efectivo de las operaciones de una compañía o el rendimiento de los proyectos, tendrás que calcular el flujo de efectivo futuro (es decir, el cálculo completo en sí). Si bien puede parecer que simplemente puedes proyectar la tendencia del crecimiento actual a lo largo de los próximos años, el cálculo correcto del flujo de efectivo futuro implica mucho más.

- Por ejemplo, puedes incluir las tendencias de la industria, las condiciones del mercado y los desarrollos operativos en las proyecciones del flujo de efectivo de una empresa. Incluso al contemplar estos aspectos, no se obtiene un cálculo preciso del flujo de efectivo que finalmente se recibirá.[2]

- Sin embargo, para simplificar, imagina que quieres evaluar una inversión que te proporcionará un monto establecido a fin de año durante tres años. Específicamente, recibirás $1000 el primer año, $2000 el segundo año y $3000 el tercer año.

- La inversión tiene un costo de $5000, y querrás saber si es una buena inversión en función del valor actual del dinero que recibirás.

-

3Calcula la tasa de descuento. La tasa de descuento se utiliza para "descontar" el flujo de efectivo futuro con respecto al valor actual. También conocida como tasa de rendimiento personal, representa el monto que se "pierde" cada año debido a la inflación y las oportunidades de inversión perdidas. Puedes usar el rendimiento de una inversión segura más una prima de riesgo.[3]

- Por ejemplo, imagina que en vez de invertir en una inversión que proporciona un flujo de efectivo futuro, puedes invertir el dinero en bonos del tesoro que proporcionan un rendimiento garantizado del 2 % anual.

- Además, esperas una compensación por asumir el riesgo de perder tu dinero como, por ejemplo, una prima de riesgo del 7 %.

- La tasa de descuento será la suma de estas dos cifras (es decir, el 9 %). Esto representa la tasa de rendimiento que obtendrás al invertir tu dinero en otro lugar, como en el mercado de valores.

-

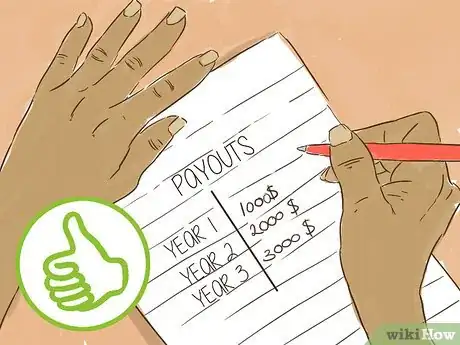

4Determina el número de períodos compuestos. La única variable que necesitarás una vez que tengas la tasa de descuento y los valores del flujo de efectivo futuro es la fecha en que se recibirán dichos valores. Esto será bastante claro si has comprado una inversión, cuentas con una serie de pagos estructurados o has creado un modelo para el flujo de efectivo futuro de una empresa. Sin embargo, asegúrate de registrar claramente el flujo de efectivo con respecto a sus años asociados. Crear un gráfico puede ayudarte a organizar las ideas. Por ejemplo, puedes organizar los pagos del ejemplo de la siguiente forma:[4]

- Año 1: $1000

- Año 2: $2000

- Año 3: $3000

Anuncio

Parte 2

Parte 2 de 3:Descontar el flujo de efectivo

-

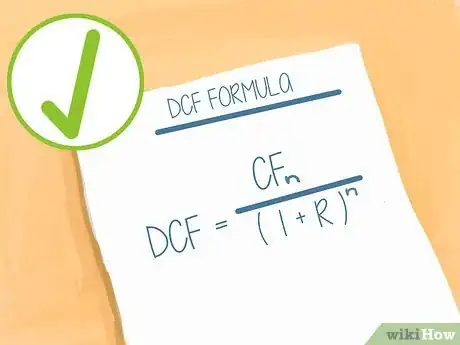

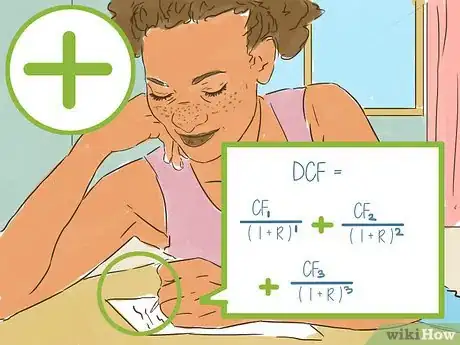

1Prepara la ecuación. La forma más simple de la fórmula para calcular el flujo de efectivo descontado es . En la formula, se refiere al valor del flujo de efectivo del año “n”, y “d” representa la tasa de descuento. Por ejemplo, utilizando el primer año del ejemplo de inversión de la sección "Reunir las variables", el valor actual de dicho flujo de efectivo es $1000 después del primer año. Al utilizar la tasa de descuento del 9 %, el cálculo se puede representar de la siguiente forma: .[5]

- La tasa de descuento se debe escribir en forma de decimal, en vez de porcentaje. Para ello, divide la tasa de descuento entre 100. Por lo tanto, la tasa del 9 % mencionada se representa como 0,09 () en la ecuación.

-

2Suma los flujos de efectivo descontados. El valor total de los flujos de efectivo descontados de una inversión se calcula en función de los valores actuales de cada flujo de efectivo. Por lo tanto, se debe sumar el resto de los flujos de efectivo al cálculo de la misma forma en que se ha hecho con el primero. Para el ejemplo previo, tendrás que sumar los pagos de $2000 y $3000 al final del segundo y tercer año en la ecuación.[6]

- En total, el cálculo será:

-

3Obtén el valor descontado. Resuelve la ecuación para obtener el valor total descontado. El mismo será el valor actual de los flujos de efectivo futuros. Comienza por sumar 1 a la tasa descontada entre paréntesis:[7]

- El cálculo será:

- A partir de aquí, calcula el exponente. Para eso, eleva "1,09" en paréntesis a la potencia que figura arriba (1, 2 o 3). Para resolver el cálculo, escribe "[valor más bajo]^[exponente]" en Google o usa el botón de exponente en una calculadora.

- Después de resolver el exponente, la ecuación será:

- Luego, divide cada flujo de efectivo entre el número que figura debajo. El cálculo será:

- Por último, suma los valores actuales para obtener el total: .

-

4Ajusta la tasa de descuento. En algunos casos, es necesario cambiar la tasa de descuento utilizada para contemplar los cambios en las expectativas, los riesgos o los impuestos. Por ejemplo, las empresas que analizan un proyecto pueden sumar una prima de riesgo sobre la tasa de descuento utilizada para descontar el flujo de efectivo de un proyecto arriesgado. Esto reduce de manera artificial el rendimiento de dicho riesgo. Esto se puede aplicar por un período más extenso entre el flujo de efectivo actual y presente para contemplar la incertidumbre.

- Las tasas de descuento se pueden convertir en tasas reales (en vez de nominales) al eliminar la inflación de la primera.

- Un programa de hojas de cálculo (como Excel) cuenta con funciones que te ayudarán con los cálculos.

Anuncio

Parte 3

Parte 3 de 3:Usar el flujo de efectivo descontado

-

1Analiza tu resultado. Para usar el resultado del flujo de efectivo descontado, tendrás que comprender qué representa la cifra. El monto total es la suma de los valores presentes o los pagos futuros. Por ejemplo, si has recibido un monto equivalente a los pagos del futuro en la actualidad, el mismo será el valor total del flujo de efectivo descontado. Por lo tanto, ahora podrás comparar los montos futuros de dinero directamente con los costos actuales de inversiones para obtener dicho dinero.[8]

-

2Evalúa una inversión. Generalmente, los cálculos del flujo de efectivo descontado se utilizan para descontar el flujo de efectivo de una inversión para evaluar si vale la pena. Para ello, se compara el valor de compra con el valor actual del flujo de efectivo futuro. Una buena inversión es aquella en que el valor actual del flujo de efectivo futuro es superior al costo de la inversión. De lo contrario, perderás dinero.[9]

- Por ejemplo, en el ejemplo utilizado en ambas partes del artículo, se presenta la oportunidad de comprar una inversión que pagaría $6000 a lo largo de tres años ($1000 + $2000 +$3000) a un costo de inversión inicial de tan solo $5000.

- Si bien puede parecer una buena transacción, podrás observar que con una tasa de descuento del 9 %, será mejor invertir el dinero en otra parte.

- Esto se debe a que el valor actual del flujo de efectivo ($4917,34) es inferior al costo de la inversión ($5000).

-

3Utiliza el flujo de efectivo descontado para valorar una empresa. En el mundo de las finanzas, los cálculos del flujo de efectivo descontado se utilizan para su análisis, método utilizado para evaluar el valor de una empresa. El mismo consiste en calcular el flujo de efectivo libre para los próximos 5 o 10 años y se descuenta un "valor final" al presente. El valor presente de dichos montos se utiliza como el "valor empresarial" de una compañía. Luego, la deuda se elimina del valor empresarial para obtener el valor de la compañía.[10]Anuncio

Referencias

- ↑ http://www.investopedia.com/terms/d/dcf.asp

- ↑ http://www.morningstar.co.uk/uk/news/65385/the-discounted-cash-flow-method.aspx

- ↑ https://www.thestreet.com/story/10385275/1/getting-started-with-discounted-cash-flows.html

- ↑ http://www.investopedia.com/terms/d/dcf.asp

- ↑ http://www.investopedia.com/terms/d/dcf.asp

- ↑ https://www.business-case-analysis.com/discounted-cash-flow.html

- ↑ https://www.business-case-analysis.com/discounted-cash-flow.html

- ↑ http://www.businessdictionary.com/definition/discounted-cash-flow-DCF.html

- ↑ http://www.businessdictionary.com/definition/discounted-cash-flow-DCF.html

-Step-12.webp)

wikiHow's Content Management Team revisa cuidadosamente el trabajo de nuestro personal editorial para asegurar que cada artículo cumpla con nuestros altos estándares de calidad. Este artículo ha sido visto 10 486 veces.