Crise de la dette publique grecque

La crise de la dette publique grecque est une crise financière ayant débuté en 2008, affectant la Grèce et menaçant de s'étendre à l'Union européenne, due à l'emballement de la dette publique de la Grèce. Cette dette pèse sur l'économie du pays de deux manières : par les craintes qu'elle fait naître chez les investisseurs sur la capacité de la Grèce à rembourser sa dette publique et par le poids du paiement de ses intérêts.

La Grèce est entrée d'abord dans l'Union européenne (CEE) en 1981 puis dans l'Eurozone en 2001 après quelques péripéties[1].

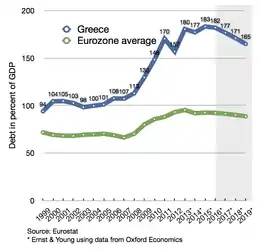

La crise économique mondiale de 2008 trouve la Grèce handicapée par un fort endettement[2] (environ 177 % du PIB fin 2014) et un fort déficit budgétaire (plus de 13 % du PIB)[3]. Cette situation n'entre pas dans les critères de convergence pour entrer dans la zone euro et le gouvernement grec l'a occultée lors de la présentation de sa dette publique, notamment par la collecte de fonds hors bilan et par le biais d'instruments financiers mis au point par la banque d'investissement Goldman Sachs[4], ce qui a participé à l'aggravation de la crise. L'ampleur des problèmes structurels du pays, sa difficulté à prélever l'impôt, son budget militaire surdimensionné et sa dépendance aux fonds structurels européens sont des composantes fortes de la crise grecque dans la zone euro.

La crise a connu trois pics de tensions, chronologiquement :

- Le premier pic survient en 2010 alors que l'Irlande, le Portugal et l'Espagne sont aussi très en difficultés. Pour éviter que la crise n'atteigne le Portugal et l'Espagne, les pays de la zone euro et le Fonds monétaire international (FMI) décident d'aider la Grèce. Un accord du prévoit des prêts conditionnés à un ajustement structurel par le gouvernement de la Grèce[5]. Depuis 2010, 260 milliards d'euros ont été prêtés au pays[6] ;

- Le deuxième survient début mai 2011, quand la Grèce fait à nouveau appel aux pays européens et au FMI, suscitant notamment des débats entre le gouvernement français, prêt à aider à nouveau la Grèce, et le gouvernement allemand, qui veut que les banques et les financiers qui ont prêté sans réellement prendre en compte la situation du pays soient également mis à contribution[7]. Parallèlement, le gouvernement grec subit la pression de la rue[8] et l'ONU avertit, dans un rapport du , que les politiques de réduction radicale des déficits publics menacent l'emploi, les dépenses sociales et rendent toute croissance économique très incertaine. La solution prônée pour la Grèce serait ainsi contre-productive[9]. Fin 2014, le pays dégage un excédent budgétaire primaire ;

- Une troisième période de négociations tendues survient début 2015, avec l'arrivée du SYRIZA au gouvernement, élu sur un programme très hostile aux réformes suggérées par les autorités européennes, d'autant plus que le plan de 2012 arrive à expiration. Après un semestre de négociations, les tensions entre la Grèce et les autres pays de la zone sont telles que la sortie de la Grèce de la zone euro, appelée dans les médias Grexit (pour « Greece exit »), est envisagée. Le gouvernement d’Aléxis Tsípras organise un référendum le sur l’acceptation ou non du plan proposé par les créanciers, qui se conclut par un « non ». Néanmoins, un plan semblable est accepté dans les jours qui suivent après d’âpres négociations, puis approuvé par le Parlement grec.

S’il s’agit en première analyse d’une crise de nature économique liée à la soutenabilité de la dette publique d’un pays sans grandes ressources minières, agricoles et industrielles, l’étude de l’évènement montre qu’il s’agit aussi d’une crise politique, qui révèle d’une part les pratiques hétérodoxes des pays les moins favorisés de l’Union européenne face aux règles exigées par les États fondateurs aux économies les plus fortes, et d’autre part les difficultés de la construction européenne et du fonctionnement des institutions communes[10] dans un contexte où la préservation des acquis prime souvent sur la solidarité entre membres[11]. Entre 2012 et 2017, les rachats de dette grecque rapportent près de 8 milliards d'euros à la BCE[12].

Première phase critique et premier plan de sauvetage (printemps 2010)

Accord Grèce-UEM-FMI

Le 23 avril 2010, la Grèce requiert l'aide du FMI et de l'UEM. Après négociation un accord est trouvé le 2 mai 2010. Athènes obtient des crédits de l'Union européenne et du FMI à hauteur de 110 milliards d'euros sur trois ans (80 milliards d'euros prêtés par les pays de la zone euro et 30 milliards par le FMI)[13].

En contrepartie, la Grèce prend une série de mesures dont l'application sera étroitement surveillée[14] par les bailleurs de fonds : le FMI et les pays de la zone euro. Parmi les mesures faisant partie de l'accord, nous pouvons citer :

- la suppression des 13e et 14e mois dans la fonction publique compensée par une prime annuelle de 1 000 euros pour les fonctionnaires gagnant moins de 3 000 euros[14] et gel des salaires des fonctionnaires pendant trois ans[15] ;

- si le treizième mois est maintenu dans le secteur privé, la flexibilité du marché du travail sera renforcée[14] ;

- la durée de cotisations retraites sera portée de 37 annuités à 40 annuités en 2015[14] ;

- ouverture de professions fermées[16] ;

- taxe sur les résidences illégales[16] ;

- nouvelle hausse de la TVA qui doit être portée à 23 %[14]

Prêts bilatéraux, Fonds européen de stabilité financière et la décision de la BCE

Dans la nuit du 9 au 10 mai 2010, pour faire face à la peur des marchés et éviter que la crise grecque s'étende à l'Espagne, au Portugal voire à l'Italie, l'Union européenne en coopération avec le FMI met en place deux mécanismes :

- un plan de soutien à la Grèce composé pour 80 milliards d’euros de prêts bilatéraux (dont 16,8 milliards à la charge de la France[17]) consentis par les États membres et pour 30 milliards d’euros de prêts accordés par le FMI[18] ;

- la création d'un fonds de stabilisation de 750 milliards d'euros ; la commission européenne est autorisée à emprunter 60 milliards d'euros, 440 milliards apportés par les États et 250 milliards apportés par le FMI[19].

Durant la journée du dimanche 9 mai 2010, le président Barack Obama soucieux des répercussions sur les autres pays de la crise, téléphone deux fois à Angela Merkel et une fois à Nicolas Sarkozy pour leur faire part que les États-Unis voulaient une « action résolue »[20]. Dès dimanche matin la Fed avait ouvert des lignes de crédit aux banques centrales afin d'éviter qu'elles manquent de dollars[20]. Le 10 mai, la BCE décide de permettre aux banques centrales de la zone d'acheter de la dette publique et de la dette privée sur les marchés secondaires.

Réactions

Le 23 avril, alors qu'Eurostat révise à la hausse le déficit budgétaire du pays, des manifestations ont lieu à travers le pays pour protester contre les mesures d'austérité[21].

Réaction des Grecs

Fin avril 2010, pour le quotidien I Kathimeriní, c'est l'ensemble du système politique grec tel qu'il existe depuis 1974 et la chute de la dictature militaire qui est en cause. Pour lui, la classe politique devrait coopérer avec l'Union européenne et le FMI pour « construire des institutions plus fortes, mettre au point des mécanismes de lutte contre l'évasion fiscale et relancer le développement économique sur des bases saines »[22].

Le 5 mai pour protester contre les mesures d'austérité imposées pour eux par le FMI et l'Union européenne les deux principaux syndicats grecs organisent une grève générale[23], la troisième depuis février[24]. À cette occasion, une manifestation dégénère et cause la mort de trois employés d'une banque incendiée par des cocktails Molotov. Malgré tout, pour certains observateurs[24],[25], la participation aux manifestations, a été, eu égard aux standards grecs, assez modeste.

Réaction des marchés

Le comportement de spéculation des marchés financiers a été critiqué par les chefs de gouvernements européens, mais aussi le rôle des agences de notation (Standard & Poor's notamment), accusées d'avoir alimenté la spéculation[26]. Certains acteurs économiques sans mettre en question la nécessité qu'il y a à ce que les agences de notation revoient leur méthode et que leur transparence soit mieux assurée, pensent que les politiques cherchent aussi à se défausser de certaines de leurs responsabilités.

La Grèce est alors le pays le plus mal noté au monde par les agences de notation américaines[27]. Le solde primaire budgétaire était par ailleurs depuis le deuxième semestre 2009 équivalent à celui de la France en pourcentage du PIB[28],[29]. Dans le rapport d'une commission d'enquête de l'Assemblée nationale, en décembre 2010[30], Christian Noyer, gouverneur de la Banque de France, a déclaré : « il n’est pas exclu que les mouvements aient été amplifiés par des opérations spéculatives utilisant des instruments sophistiqués comme les CDS ou les ventes à découvert. »

Quelques acteurs du marché craignent également un scénario « à l'argentine ». En 1991, l'Argentine avait lié sa monnaie, le peso argentin, au dollar US pour vaincre son inflation. À partir de 1997, à la suite de la crise asiatique et russe, les primes de risque sur ce pays avaient augmenté rendant le poids du service de sa dette plus lourd alors que, par ailleurs, ses concurrents voyaient leur compétitivité augmenter à la suite de dévaluations. Dans un premier temps en janvier 2000, le pays a dû recourir au FMI tout en refusant de dévaluer. Finalement, le pays avait dû dévaluer et faire défaut sur sa dette[31]. C'est le scénario que Paul Krugman[32] privilégie.

Débat politique

Pour Angela Merkel, « ce qui est arrivé en Grèce est complètement inadmissible : que pendant des années on puisse falsifier ses statistiques »[33]. Toutefois, des économistes comme Charles Wyplosz lui ont opposé la très ancienne dette allemande, qui pèse encore sur la Grèce, et que l'Allemagne refuse de reconnaître[34]. Albrecht Ritschll (en) rappelle que l'Allemagne devrait tirer les leçons de l'effacement de sa propre dette pour effacer une partie de la dette grecque[35]. Malgré la répercussion dans la presse de cet épisode de l'histoire allemande[36],[37],[38], l'Allemagne est passée outre.

Deuxième phase critique et deuxième plan de sauvetage

Les raisons des tensions

En mai, il apparaît que le pays ne pourra pas revenir sur les marchés en 2012 et que de nouveaux financements doivent être trouvés. En effet, malgré ses efforts le pays n'arrive pas à réduire la fraude fiscale et voit sa récession aggravée par l'austérité. Les Européens et le FMI qui redoutent qu'un défaut de la Grèce ne vienne provoquer une nouvelle tourmente financière sont prêts à venir en aide au pays mais, ils lui demandent de nouveaux efforts. Pour aider la Grèce, plusieurs options sont possibles : une restructuration ou un rééchelonnement de la dette, c'est la solution préférée par les pays du Nord, ou un nouveau prêt européen, c'est la solution préférée par le gouvernement français, la BCE et les banques.

Les gouvernements

Voulant éviter que les contribuables ne soient les seuls à prendre in fine les risques, la Finlande, les Pays-Bas et l'Allemagne se placent en faveur d'une restructuration de la dette grecque. Le 6 juin, le ministre allemand des finances dans un courrier adressé à la Banque centrale européenne, au FMI et aux ministres des finances de la zone euro demande un rééchelonnement de la dette grecque de façon qu'il y ait « un partage équitable du fardeau entre les contribuables et les investisseurs privés »[39]. Au contraire, Christine Lagarde, ministre des finances de la France est hostile « au principe de restructuration »[40].

Le 17 juin, Angela Merkel et Nicolas Sarkozy rapprochent leurs points de vue sur la façon de procéder dans le cas grec ce qui apaise les marchés financiers[41]. Fin juin, les banques françaises font une proposition assez bien accueillie en Europe. Elle consiste « à renouveler seulement 70 % de la dette souveraine grecque venant à échéance dont 50 % via des obligations à 30 ans et les 20 pour cent restants par des titres à faible coupon adossés à des créances sur le Fonds de stabilité financière européen »[42]. Le 5 juillet, l'agence Standard & Poor's considère cette solution comme un défaut éventuellement partiel de la Grèce[43].

Pour Guillaume Duval, les gouvernements manqueraient « d'attachement au projet européen » et auraient du mal à faire progresser l'intégration politique qui pourrait permettre de juguler la crise. Pour cet auteur, « si la zone euro venait à éclater, il n'y aurait en tout cas pas grand-chose à en attendre pour les peuples européens »[44].

Les banques

La BCE et les banques s'opposent à l'idée de restructuration. En effet, cela voudrait dire que la Grèce ferait défaut et surgit alors le spectre d'une crise de liquidité semblable à celle connue lors de la crise bancaire et financière de l'automne 2008 et du mouvement de panique dont elle aurait été la cause[45],[46]. De plus, les credit default swap auraient été activés dans cette hypothèse. En mai 2010 l'exposition des banques françaises à la dette grecque s'élevait à 57 milliards d'euros, dont 29,5 milliards pour le Crédit agricole[47]. En mai 2010, pour la Banque nationale de Paris, les engagements vis-à-vis de la Grèce (dette publique et secteur privé) représentaient 0,6 % des engagements totaux du groupe, pour un montant total de 8 milliards d'euros.

Les peuples

En Grèce une partie du peuple s'oppose à l'austérité qui lui est demandée et manifeste[48].

Les autres peuples européens sont concernés. Car si la Grèce est insolvable et si, dans une perspective fédérale, il est décidé d'allouer des fonds publics à la Grèce ce sont leurs impôts qui seront utilisés. Pour Jean-Marc Vittori, dans les années prochaines, il faudra injecter plus d'argent et « les gouvernements devront tout de même se résoudre à l'annoncer. Sinon le retour de bâton des électeurs sera terrible »[49].

En Allemagne, des plaintes devant la Cour constitutionnelle portant sur la constitutionnalité des mécanismes de gestion des crises mis en place dans la zone euro depuis le début de la crise grecque doivent être examinées durant le second semestre 2011[50].

Le vote du parlement et les questions en suspens

Le mercredi 29 juin, le parlement vote par 155 voix contre 138 (des députés de la Nouvelle Démocratie conduits par Antonis Samaras qui a refusé également de participer à un gouvernement de coalition) de nouvelles mesures d'austérité conçues de « concert avec la Troïka des bailleurs de fonds » (Commission européenne, Banque centrale européenne et Fonds monétaire international). Ce plan prévoit de réduire la masse salariale des fonctionnaires pour un montant d'au moins 800 millions d'euros en 2011, les dépenses de l'État de 100 millions d'euros, de même, il est prévu une baisse des sommes allouées à la protection sociale, tandis que les rentrées fiscales devraient augmenter de 2,450 milliards d'euros[51]. Ce vote rend possible le versement de sommes prévues dans le premier plan qui étaient liées à des conditionnalités ainsi que l'ouverture des négociations sur un nouveau plan de soutien.

Au-delà de la question de la réalisation de ce plan d'austérité et de la rentrée des impôts, se pose, de façon lancinante, la question de la solvabilité du pays.

- Pour Lorenzo Bini Smaghi, membre du directoire de la Banque centrale européenne « La Grèce n'est pas insolvable si elle applique le plan d'assainissement qui comprend en particulier de nombreuses privatisations qui pourront réduire la dette »[52].

- Pour Martin Wolf, les pays européens cherchent à gagner du temps et à protéger les banques. Il écrit « Permettre à Athènes de retourner sur les marchés grâce à une cure de rigueur est une illusion. Le but, c'est de gagner du temps ». Par ailleurs il souligne qu'« il est beaucoup moins embarrassant de déclarer que l'on aide la Grèce alors qu'on aide ses propres banques »[53]. Pour lui, malgré les efforts du pays, le plan de 2010 « n'a pas réussi à rendre le pays à nouveau solvable »[53].

- Pour Anton Brender, « en gagnant du temps, on a une chance d'arriver à restructurer, à un moment où la vulnérabilité de l'Espagne aura disparu ». Au contraire, pour Antoine Brunet d'AB marchés, « si la restructuration de la dette grecque avait été réalisée en octobre 2009, le risque systémique aurait sans doute été moins grand qu'aujourd'hui. Et si on attend un an de plus le risque sera plus grand »[54].

Les négociations de la fin juillet 2011

Le jeudi 21 juillet, les Européens et le FMI ont adopté les grandes lignes d'un second plan de sauvetage.

- Sur le plan financier, le pays va bénéficier de 109 milliards d'euros de fonds publics : 79 venant du FESF et du FMI et 30 des privatisations. Par ailleurs, le secteur privé doit participer pour 49,7 milliards d'euros. Les taux des prêts du FESF sont ramenés de 4,5 % à 3,5 % et leur durée de remboursement est allongée[55].

- Sur le plan structurel, il est créé une « task force » destinée à soutenir la Grèce dans la mise en œuvre des réformes votées et à essayer de redynamiser la croissance en Grèce en employant au mieux les Fonds européens (aides régionales notamment) non encore utilisés[56].

Accord du 27 octobre 2011

Après d'âpres négociations, liées notamment à la volonté exprimée lors d'un vote au Bundestag de la quasi-totalité des partis allemands de limiter les garanties allemandes aux pays en crise et de ne pas « faire payer » uniquement les contribuables, mais également les banques, un accord est trouvé le 27 octobre au matin. Il prévoit :

- un abandon par les banques privées de 50 % de la dette publique qu'elles détiennent sur la Grèce (la BCE et le FMI ne sont pas concernés). Cet accord a été particulièrement difficile à atteindre du fait de la résistance des banques. Il a fallu que Charles Dallara, directeur de l'Institut de la finance internationale y soit incité par Angela Merkel, Nicolas Sarkozy, Christine Lagarde et Herman Van Rompuy[57] ;

- les banques doivent être recapitalisées pour un montant de 106 milliards d'euros (30 milliards pour la Grèce, 26,1 milliard pour l'Espagne, 14,7 milliards pour l'Italie, 8,8 milliards pour la France et 5,1 milliards pour l'Allemagne)[58]. La recapitalisation sera faite soit par appel à l'épargne, soit par les États, soit, en dernier ressort, par le FESF ;

- le FESF n'est pas autorisé à devenir une banque mais un effet de levier va être recherché par « un rehaussement de crédit pour de nouvelles émissions par les États membres » ou en faisant appel de façon complémentaire à des investisseurs privés ou souverains, en coopération avec le FMI[59].

Le premier ministre Giórgios Papandréou, face au mécontentement populaire et à ce qu'il perçoit comme des abandons de souveraineté décide de soumettre l'accord à référendum[60]. Il abandonnera l'idée quatre jours plus tard quand, la classe politique grecque prenant conscience que les autres pays envisagent sérieusement la sortie de la Grèce de la zone euro[61], se prononce contre ce projet et envisage un gouvernement d'union nationale[62].

Accord du 21 février 2012

Cet accord a pour vocation, pour l'essentiel, de rendre exécutable les accords de juillet et d'octobre. Les négociations ont été difficiles à finaliser et les autres Européens notamment les pays encore notés AAA (Allemagne, Pays-Bas, Finlande) ont sérieusement pensé à la sortie de la Grèce de la zone euro[63]. Parmi les sujets de tension il est possible de citer :

- Le manque de confiance des autres pays envers la volonté des politiques grecs de réellement réaliser les réformes auxquels ils se sont engagés. Les autres pays européens notamment les AAA insistent sur les points où la Grèce n'a pas tenu ses engagements. Par exemple, 30 000 fonctionnaires devaient être transférés à une « structure de réserve » avant fin 2011. Or, ce mouvement n'a touché que 1000 personnes. De même aucune des 10 professions qui devaient être dérégulées ne l'a été, et la « libéralisation des horaires […] d'ouverture des pharmacies a été rejetée par le parlement »[64].

- La proximité d'élections qui pousse à douter de la fiabilité des négociateurs grecs et à demander à tous les grands partis grecs des engagements écrits[65].

- Enfin, les autres pays voient leur patience mise à rude épreuve par « l'attitude brouillonne et de chantage permanent »[66].

De leur côté les Grecs sont confrontés à une baisse de leur niveau de vie et à des problèmes internes.

Les grandes lignes de l'accord sont :

- le plan d'aide s'élève à 130 milliards pour les créanciers publics (principalement pays de la zone euro et pour un montant non défini encore par le FMI). Mais cette enveloppe à la demande des pays triple AAA pourrait être revue et sa réalisation est fonction de deux critères[67].

- Les créanciers privés acceptent une réduction de 53,5 % de leurs créances pour un montant de 107 milliards d'euros[67]. Les banques françaises devraient être impactées pour un montant de 13 milliards d'euros[68]. Les nouvelles obligations émises dans le cadre de ce programme seront de droit anglais et les litiges entre l'État Grec et les créanciers privés seront arbitrés au Luxembourg[69]. On notera, au passage, que cette réduction de 53,5 % est purement nominale. De plus, le mode de recapitalisation des banques grecques n'a jamais permis à l'État grec de disposer d'un contrôle réel sur les banques du pays. Dès lors, le problème de l'évasion des capitaux n'a fait que s'accentuer[70].

- La BCE et les autres banques centrales de la zone euro renoncent aux plus-values sur les obligations de la dette grecque qu'elles détiennent.

De leur côté, les Grecs doivent mettre en place, sous le contrôle de la troïka (commission européenne, Banque centrale européenne, Fonds monétaire international) un compte destiné aux paiements de la dette abondée par l'assistance internationale et les recettes fiscales[67]. Plus globalement, Nouriel Roubini n'a pas hésité, au sujet de la restructuration de la dette grecque, à évoquer, dans les pages du Financial Times, une "socialisation des pertes au frais du contribuable européen"[71].

L'accord du 27 novembre 2012

À la suite de la campagne électorale et des élections du printemps 2012, la Grèce a pris du retard sur son programme d'autant que la conjoncture économique n'a pas été bonne. Aussi, le pays a été obligé de demander une nouvelle aide. L'accord a été difficile à trouver car le FMI voulait un abaissement de la dette à 120 % du PIB en 2020 ce qui aurait exigé que les États européens abandonnent une partie de leurs prêts consentis à la Grèce. Or, cela aurait obligé les autres pays européens à solliciter les contribuables pour payer les emprunts contractés pour accorder ces prêts, ce qu'ils n'avaient pas envie de faire. Aussi pour éviter un défaut de paiement ils ont préféré adopter un objectif de 124 % du PIB en 2020 et pour y arriver, ils ont adopté une « combinaison de mesures : moratoire de dix ans sur les taux d'intérêt des prêts consentis par le fonds de secours, nouveaux délais de remboursement, baisse des taux sur les prêts bilatéraux du premier plan d'aide, ou rachat de dette par la Grèce »[72]. Parallèlement, une aide de 34,4 milliards d'euros sera versée en décembre suivi de 12 milliards par tranches l'an prochain. Ces versements sont conditionnés à la poursuite du plan de réformes[72].

Troisième phase critique début 2015

L'arrivée au pouvoir de SYRIZA

Lors des élections législatives grecques du 25 janvier 2015, SYRIZA, présenté comme le parti anti-austérité de gauche radicale, gagne les élections en recueillant 36,34 % des suffrages et 149 sièges de députés, manquant la majorité absolue à la Vouli de 2 sièges[73], mais en devançant Nouvelle Démocratie de plus de 8,5 points. Après son élection, SYRIZA s'associe aux Grecs indépendants, un parti de droite souverainiste pour former un gouvernement[74]

Les revendications de l'actuel gouvernement grec[75] :

- remise d'une partie de la dette publique ;

- renégociation du programme de réforme qui conditionne l'accès au soutien de l'Europe, de la Banque centrale et du FMI.

Situation économique

Selon The Economist, l'économie grecque est en voie de guérison avant l'arrivée de SYRIZA au pouvoir[76].

Après six années de récession ayant fait fondre son PIB d'un quart et porté le taux de chômage à plus de 25 %[77], l'économie grecque montre en effet des signes encourageants[78]. Les trois premiers trimestres de 2014 voient ainsi le retour de la croissance[79], avec une croissance au troisième trimestre parmi les plus fortes de la zone euro[76]. La balance commerciale de la Grèce s'améliore avec une hausse des exportations de 9 % en termes réels au cours de l'année[76].

Sur le plan des finances publiques, le pays affiche en 2013 un excédent budgétaire primaire (c'est-à-dire hors charges de la dette) de 0,8%[80]. Signe d'un timide regain de confiance des investisseurs, la Grèce parvient de nouveau à emprunter sur les marchés privés en 2014 après quatre ans sans pouvoir le faire[76],[81],[82]. Les analyses de soutenabilité de la dette faites par le FMI donnent des perspectives pour la dette publique grecque qui s'améliorent considérablement. En mai 2014, le FMI envisage un reflux de la dette des 175 % de PIB connus en 2013 vers 128 % de PIB en 2020, puis 117 % en 2022[76],[83]. Avec la baisse des taux d'intérêt ainsi que d'autres facteurs, la perspective s'améliore encore davantage pour atteindre 117 % du PIB en 2020, et 104 % du PIB pour 2022, permettant d'envisager à terme la fin des politiques d'allègement dont bénéficie la Grèce[76].

Mais d'après The Economist, avec l'arrivée au pouvoir de SYRIZA, la confiance fragile des investisseurs s'évapore et l'économie sombre à nouveau en récession au quatrième trimestre 2014 et au premier trimestre 2015[76]. La Grèce n'étant dorénavant plus capable d'emprunter sur les marchés privés, le FMI envisage dans un premier temps un besoin de renflouement supplémentaire de 52 milliards d'euros entre octobre 2015 et la fin de 2018, dont 36 milliards d'euros en provenance de la zone euro[76].

Selon Guillaume Duval, le rédacteur en chef de la revue Alternatives économiques, la gestion par le gouvernement Tsipras sur la période de janvier à avril 2015 a été meilleure que les prévisions établies et que les résultats du gouvernement Samaras sur la même période de 2014, les recettes étant supérieures de 372 millions d’euros et les dépenses inférieures de 2 milliards par rapport aux prévisions, avec une réduction du déficit supérieur à 2,4 milliards par rapport aux prévisions, et un déficit total ramené à 500 millions (0,5 % du PIB) deux fois moins que sur la même période en 2014[84].

Retour sur les sous-jacents aux deux premiers accords

Les deux premières négociations (2010 et 2012) se sont effectuées sous une double contrainte : respecter ou faire semblant de respecter la clause de no bail-out (c'est-à-dire que les États en bonne santé financière n'ont pas l'obligation de soutenir les autres en leur donnant de l'argent) ; maintenir la Grèce dans la zone euro. Or, pour Joseph Stiglitz, ces deux contraintes sont contradictoires. En effet, si la Grèce reste dans la zone euro, comme la dévaluation est exclue, il aurait fallu qu'elle bénéficie d'un minimum de solidarité européenne, les autres pays acceptant de lui donner de l'argent. Or, pour éviter d'effrayer certains pays, les décisions prises ont évacué cette dimension.

Panayotis Roumeliotis, ex-représentant de la Grèce au FMI, a révélé au New York Times en juillet 2012, que cette institution a eu dès le début des doutes sur la soutenabilité de la dette. Le problème est que si le FMI avait estimé que la dette n'était pas soutenable, il n'aurait pas été autorisé à lui accorder de l'aide. Toutefois, faisant taire ses doutes, « le FMI a fini par accepter de financer le programme grec, parce que le risque lié à la contagion systémique était très élevé »[75]. La motivation des accords a donc été plus politique qu'économique.

Les négociations classiques

Après une première réunion de l'Eurogroupe autour des exigences du nouveau gouvernement grec, aucun accord n’est trouvé[85].

Le 20 février, lors d'une autre réunion, l'Eurogroupe prolonge de quatre mois l'aide financière à la Grèce et lui donne jusqu'au 24 février pour envoyer une liste des réformes envisagées[86].

Très vite la négociation s'enlise et selon Daniel Vernet tourne au « poker menteur »[87] Lors d'un sommet à Berlin le 1er juin 2015 autour d'Angela Merkel et de François Hollande auquel assiste également Mario Draghi de la Banque centrale européenne, Christine Lagarde du FMI et Jean-Claude Juncker de la commission européenne et après un rencontre entre Juncker et Alexis Tsípras, deux jours après un accord semble proche. Mais peu après ce dernier devant le parlement grec parle des « propositions absurdes » faites aux Grecs. Le 8 juin, la Grèce ne peut rembourser 600 millions au FMI et décide d'utiliser une clause que seule la Zambie avait utilisée avant elle de régler d'un seul coup sa facture au FMI (1,6 milliard) à la fin du mois de juin[87].

Le jeudi 18, lors d'une réunion de l'Eurogroupe les choses n'avancent pas et Pierre Moscovici demande aux Grecs de « revenir sérieusement à la table des négociations ». Le Fonds monétaire international indique que si le 1er juillet le versement n'est pas effectué, la Grèce sera considérée en arriéré de paiement pour le Mécanisme européen de stabilité (MES) et son directeur Klaus Regling, ne pas payer le FMI entraînera un « défaut croisé »[88].

Durant la semaine allant du 14 juin au 21 juin 2015, les Grecs retirent cinq milliards d'euros des banques grecques. La BCE pour les soutenir doit relever son plafond d'aide (système ELA)[89]. La Banque centrale allemande critique cette mesure et estime que les banques grecques ne remplissent plus les conditions pour bénéficier de ce soutien[90]

Le 22 juin 2015, lors d'un Eurogroupe exceptionnel, le premier Ministre grec Aléxis Tsípras avance de nouvelles propositions (baisse des crédits militaires, limitation des préretraites, excédent budgétaire), que les participants considèrent comme positives. Ils demandent aux experts de la BCE, du FMI et de la Commission de les examiner et prévoient un nouvel Eurogroupe pour la fin de la semaine[91].

Lors des négociations d'expert le FMI juge le 24 juin 2015 « que la Grèce a beaucoup trop insisté sur les hausses de taxes, et pas assez sur les coupes dans les dépenses ». En effet il craint que cela nuise à la compétitivité grecque et au retour de la croissance en Grèce[92]. Lors de ces négociations, la Grèce est revenue sur ses premières propositions (la hausse des cotisations sur les retraites, la hausse de la TVA dans les îles grecques)[93]. Le 26 juin, la commission européenne fait une proposition comportant des prêts d'un montant de 15,5 milliards contre l'engagement par Athènes[94] de :

- Atteindre un surplus budgétaire primaire de 1 % en 2015.

- Instaurer trois taux de TVA : un taux à 6 % pour les produits de premières nécessité, de 13 % pour l'eau, l'électricité et l'alimentation et de 23 % pour l'hôtellerie restauration.

- Limiter les possibilités de départ en préretraite et supprimer une prime sur les basses retraites d'ici à 2019. En Grèce les retraites représentent 17 % du PIB contre 14 % en France et 9 % en moyenne en Europe[95]

Le gouvernement grec décide dans la nuit du 26 au 27 de soumettre ses propositions au peuple grec[94].

Le 27 juin 2015, lors d'un conseil des ministres prévu de longue date, les ministres des finances de l'Eurogroupe considèrent qu'Athènes a cessé unilatéralement les négociations et indiquent que le plan d'aide s'arrêtera au 30 juin 2015[96].

Les suites de la rupture des négociations et l'accord du 13 juillet

- Alexis Tsípras a annoncé le dimanche 28 juin au soir la fermeture des banques grecques jusqu’au 6 juillet, ainsi qu'un contrôle des capitaux[97]

- Le 9 juillet le gouvernement grec envoie à Bruxelles des propositions qui reprennent « la plupart des mesures proposées par les créanciers le 26 juin, qu'Athènes avait alors rejetées en annonçant la tenue d'un référendum. »[98]

Le 13 juillet au matin après de longues négociations, un accord est trouvé entre les membres de la zone euro. La Grèce devrait recevoir des prêts de 86 milliards d'euros en trois ans. En contrepartie, elle doit renforcer les propositions faites le 9 juillet. Parallèlement le parlement grec a jusqu'au 15 juillet pour voter « une réforme de la TVA ; une réforme fiscale ; des mesures pour améliorer la « durabilité » du système des retraites en vue d’une plus vaste réforme de ce dernier ; la garantie de l’indépendance de l’Elstat, l’organisme des statistiques grec ; le respect plein et entier des dispositions de différents traités européens. ». Le gouvernement grec a jusqu'au 22 juillet pour « adopter un code de procédure civile, ….;transposer ...une directive européenne sur le renflouement des banques (appelée « BRRD »). »[99]. Bien que s'affirmant en désaccord avec l'esprit des mesures proposées, le Premier ministre « assume la responsabilité d’un texte auquel je ne crois pas, mais je le signe pour éviter tout désastre au pays. »[100]

Le 14 juillet, le FMI a mis à jour son analyse de viabilité de la dette de la Grèce. En raison de la détérioration drastique de la situation macroéconomique de la Grèce à la suite de la fermeture de son système bancaire, ses besoins de financement jusqu'à la fin de l'année 2018 ont été estimés à 85 milliards d'euros et la dette devrait culminer à près de 200 pour cent du PIB dans les deux prochaines années. Par conséquent, la dette de la Grèce ne peut désormais être durable que grâce à des mesures d’allègement de la dette qui vont bien au-delà de ce que l'Europe a été prête à envisager jusqu'ici[101].

Le 16 juillet, le parlement grec approuve l'accord[102].

Le 30 juillet, le FMI a indiqué qu'il ne participerait pas à un nouveau plan de sauvetage pour la Grèce, jusqu'à ce qu'il y ait un « accord explicite et concret » sur l’allègement de la dette avec les créanciers du pays. Sans l'implication du FMI, les partenaires de la zone euro de la Grèce vont devoir trouver plus de fonds pour répondre aux besoins de financement à court terme d'Athènes, qui soulève des questions quant à savoir si le renflouement de 86 milliards d'euros convenu le 13 juillet se révélera réalisable[103].

Accord d'août 2015

L'Union européenne via le mécanisme européen de stabilité prévoit d'accorder 86 milliards de prêts sur trois ans. En contrepartie, la Grèce doit poursuivre un certain nombre de réformes.

- Une première tranche de 26 milliards dont 23 ont été déboursés immédiatement.

- 13 milliards doivent servir à rembourser les dettes les plus criantes envers la Banque centrale européenne et le FMI.

- 10 milliards doivent servir à recapitaliser les banques.

- 3 milliards seront versés au trésor grec pour financer le budget fin septembre début octobre en fonction des avancées dans la mise en place des réformes[104].

Depuis les élections de septembre 2015

Le vote de l'accord du 13 juillet ayant entraîné une scission de SYRIZA entre ceux qui ont accepté l'accord et ceux qui le refusaient (ces derniers formant leur propre parti, Unité populaire), le Premier ministre Alexis Tsipras a appelé à des élections législatives anticipées qui se sont déroulées le 20 septembre 2015. Ces dernières ont été largement remportées par SYRIZA qui a reformé une coalition majoritaire avec le parti les Grecs indépendants, Unité Populaire ne parvenant même pas à récolter suffisamment de suffrages pour rentrer au Parlement.

Le gouvernement Tsipras II a poursuivi les mesures d'austérité exigées par les créanciers. Un premier plan d'austérité est voté en octobre 2015. L'âge de départ à la retraite est repoussé à 67 ans et ce rétroactivement. Des coupes supplémentaires sont effectuées dans les retraites des fonctionnaires qui diminuent en moyenne de 10 %. Enfin un fonds chargé de financer les retraites complémentaires est supprimé. Le second a été décidé en mai 2016. Les retraites sont de nouveau baissées. La TVA passe de 23 à 24 %, les taxations sur les carburants sont augmentées, et des taxes sur les cafés et cigarettes électroniques sont créées[105].

En décembre 2016, les États créanciers européens se mettent d'accord pour un premier allègement de la charge de la dette de la Grèce. Cet allègement devrait correspondre à une non-augmentation des taux d'intérêt et un allongement de la durée des prêts existants[106].

Causes politiques de la crise

Responsabilité des gouvernements grecs successifs

Sur le plan politique, la Grèce a été pénalisée à la fois par sa classe politique, son système politique et ses choix économiques. Sa classe politique a été très longtemps marquée par le népotisme et l'existence de dynasties politiques, telle celle des Papandréou qui a compté trois premiers ministres : Geórgios Papandréou (1888-1968), Andréas Papandréou (1919-1996) et son fils Giórgos Papandréou. De même, à droite le premier ministre Kóstas Karamanlís est le neveu d'un autre premier ministre de Konstantínos Karamanlís. Le même népotisme sévit tant dans les régions que dans les mairies[107]. Par ailleurs la classe politique a souvent montré un double visage : un à Bruxelles où elle parle anglais et se dit prête aux réformes et un en Grèce où elle préfère laisser faire les choses[107]. Pour Alain Salles, journaliste au Monde, Alexis Tsipras aurait aussi deux visages : plus souple à Bruxelles et plus près de son parti en Grèce[107].

La corruption en Grèce a une longue histoire. En 1965 un film a montré un homme politique qui faisait de très éloquents discours sans s'apercevoir de la corruption ambiante[108]. Cet homme s'appelait Mavrogialouros. De nos jours pour critiquer la classe politique l'expression « tous des mavroyalouros ! »[108] est souvent utilisée. Si le réflexe clientéliste remonte au XIXe siècle, avec l'entrée dans l'Union européenne il prend une nouvelle ampleur avec « le déferlement de milliards d'euros des fonds européens »[108]. C'est alors que « L'État qui était jusqu'alors assez petit, peu dispendieux et avec des comptes équilibrés se met à grossir sous l'effet du recrutement de milliers de fonctionnaires… Sa dette explose et ses déficits aussi. »[108]. La pratique des dessous de table en grec « fakelaki » « semble omniprésente » y compris dans le domaine médical où elle semble liée à une faible rémunération allouée aux médecins[108].

Pour Jean-Claude Trichet, ancien président de la BCE et gouverneur de la banque de France durant le passage à l'euro, les différents gouvernements grecs portent la responsabilité de la crise de la dette publique[109].

Selon l’historien Nikolas Bloudanis, la Grèce n’a jamais su construire une administration publique efficace. Les fonds structurels et aides communautaires importants (environ à 4 % de son PIB entre 2002 et 2009) n'ont pas été utilisés à bon escient pour bâtir un système productif solide. Ils ont été captés par certaines catégories professionnelles sans souci de l'intérêt général. Pour partie, ces fonds ont été utilisés pour augmenter le poids de la fonction publique par le biais de recrutements reposant sur le clientélisme avec des avancements fondés sur l’ancienneté et non sur les qualités professionnelles. D'une façon générale les responsables politiques ont été peu soucieux de l'équilibre budgétaire. Entre 2002 et 2009, l’État a dépensé 830 milliards d’euros quand ses recettes sur la période s'élevaient à 680 milliards. Par ailleurs les responsables politiques ont eu tendance à considérer « les emprunts comme des revenus fermes » et ont utilisé les ressources dont ils disposaient « pour construire une prospérité artificielle et un système social très généreux, avec par exemple des pré-retraites à 45 ans pour certaines mères de famille ». Même si la fonction publique tout comme certaines catégories professionnelles ont résisté à la mise en place de mesures pourtant votées par le parlement, pour Nikolas Bloudanis, les mesures d'austérité décidées en 2010 souffraient d'un calendrier trop serré, puisqu'il était demandé à la Grèce d’appliquer en cinq ans des réformes que les pays d’Europe de l’Ouest ont mis en œuvre sur plus de vingt ans, depuis les années 1980 et que si une forme d'austérité était nécessaire, les mesures susceptibles de protéger l’emploi et de favoriser l’investissement privé ont été négligées[110].

Pressions politiques contre le respect du pacte de stabilité

L'adhésion de la Grèce à la zone euro procède d'une volonté très claire, au moins de la France et de Jacques Chirac, que l'euro ne se fasse pas sans pays d'Europe du Sud pour éviter un face à face avec le Deutsche Mark. Cette volonté politique conduira une nouvelle fois à un respect tout relatif des critères de convergence, alors même que le marché unique a besoin de créer la croissance qui n'existe plus et d'exporter en zone euro[10].

Trichet affirme également s’être opposé dès 2003 « à la France, à l'Allemagne, à l'Italie, qui ne voulaient pas appliquer le pacte de stabilité et de croissance »[109], « la Grèce malheureusement était le pays qui dérapait le plus »[109]. Le pacte de stabilité impose en effet de respecter les critères de convergence, en particulier le non dépassement des 3 % de PIB de déficits publics et des 60 % de PIB de dette publique. Pourtant la Grèce n'a jamais respecté les critères de convergence, et ce avant même son admission dans la zone euro[111]. Cependant, en 2003, d'autres pays (tels que la France et l'Allemagne) ne respectaient pas au moins un des deux critères[112].

Déclaration de montants de la dette et des déficits sous-évalués

Par deux fois, la communauté européenne s'est aperçue que les déficits et la dette n'avait pas été correctement déclarés. La première fois quand les conservateurs ont succédé aux socialistes en 2004[113] et le seconde fois quand les socialistes ont succédé aux conservateurs en 2010.

Concernant la sous-estimation du déficit, en 2010, l'économiste Jean Pisani-Ferry écrivait que « depuis dix ans, l'écart moyen entre le déficit budgétaire réel et le chiffre notifié à la Commission européenne a été de 2,2 % du produit intérieur brut (PIB) »[2].

Concernant la dette publique, la Commission européenne a demandé à la Grèce de s'expliquer sur les instruments financiers auxquels elle aurait eu recours pour dissimuler l'ampleur de sa dette[114]. Selon Christoforos Sardelis, qui dirigeait l'Agence de gestion de la dette publique grecque de 1999 à 2004, la Grèce aurait utilisé sur les conseils de Goldman Sachs des contrats de swaps de change pour décaler artificiellement de plusieurs années le paiement des intérêts de sa dette[114],[N 1],[115]. En 2002, Goldman Sachs aurait ainsi permis à la Grèce de lever un milliard de dollars de financements hors bilan[4]. Cette crise a entraîné une baisse de l'euro qui favorise les exportations et la reprise[116], mais aussi pénalise les importations (dont pétrole) et enfin provoque une crise de confiance de la monnaie européenne.

L'économiste Florin Aftalion souligne qu'alors que les dirigeants d'Enron ont été condamnés par la justice à des peines de prison, personne ne semble se soucier de demander des comptes aux dirigeants grecs qui ont présenté des budgets qui ne reflétaient pas la réalité[117].

Pour placer ses obligations de la dette publique, le gouvernement grec compte sur les investisseurs étrangers qui détiendraient 70 % des titres de la dette grecque[118]. Il a été suggéré que le déficit chronique avait des racines historiques et culturelles dont certaines remonteraient à la méfiance envers l'Empire ottoman (dont la Grèce était un sujet), méfiance qui se serait reportée sur les autorités étatiques[119]. L'évasion fiscale est estimée à 20 milliards de dollars par an[120].

Une politique d’imposition en faveur des plus riches

Héritière de quatre siècles de domination ottomane, la population grecque n'est culturellement pas favorable à l'impôt qu'elle considère souvent comme une simple spoliation dont elle ne perçoit pas le bien-fondé[10], à la différence de certains pays membres comme le Danemark[121].

D'après une analyse de l’économiste altermondialiste Michel Husson publiée par le Collectif pour un audit citoyen de la dette publique, et reprise également par ATTAC, la fiscalité et les recettes avaient fortement augmenté dans les années 1990, avec un taux d'imposition passant de 28 à 42 % du PIB, pour immédiatement baisser dès l’entrée dans l'euro, au travers de dispositifs fiscaux allégeant la charge sur les classes les plus aisées (réduction des droits de succession, diminution par deux fois des taux d’imposition sur le revenu et décrété trois lois d’amnistie fiscale pour les fraudeurs), faisant baisser le taux d'imposition à 38 % du PIB ; si le taux avait été constant la dette n’aurait atteint que 86 % du PIB[122].

Selon Michel Husson ou Attac[N 2], les autorités grecques ont surtout diminué les impôts des plus riches[N 3],[123],[124],[122].

D'autre part, le cadastre qui permettrait de recouvrir efficacement les impôts fonciers alors que 70 % des Grecs sont propriétaires, n'est toujours pas mis en place[125].

Problèmes géostratégiques

La volonté de voir adhérer la Grèce au projet européen, en dépit du non-respect strict des critères déjà connu à l'époque, procède également de considérations géostratégiques de la part des états membres[10]. Après la chute de la dictature des colonels, certains dirigeants, à l'instar de Valéry Giscard d'Estaing, désirent intégrer rapidement le pays berceau de la démocratie dans le projet européen, mélangeant ainsi le « thème grec » (les humanités), essentiel pour l'identité européenne[N 4], avec l'État grec moderne[10].

La période qui a immédiatement précédé l'adhésion de la Grèce à la CEE revêt un caractère de « guerre tiède » dans laquelle l'Europe des Neuf se retrouve incapable d'intervenir car elle ne dispose pas des moyens nécessaires pour peser sur le cours des évènements : installation de la première base de l'OTAN en Turquie en 1953, invasion turque de Chypre en 1974, Révolution iranienne et deuxième choc pétrolier, invasion de l'Afghanistan par l'URSS en 1979... En intégrant les frontières de la Grèce dans son espace, l'Europe joue alors ses cartes et cherche un équilibre face aux États-Unis dans une logique de barrage vis-à-vis des périls qu'elle voit monter à l'Est. Dans ce contexte, les États membres ont délégué de fait à la Grèce un rôle stratégique, profitant par la même occasion d'opportunités militaro-industrielle avec la vente de leurs productions, tandis que le pays transformait progressivement cette situation en une rente d'environ 30 milliards d'euros par an[10]. Le pays est ainsi progressivement devenu expert dans l'obtention des fonds structurels européens, instruments de la politique régionale de l'Union européenne. Ces fonds deviennent alors un objet de négociation, par exemple lorsque Andréas Papandréou a été élu sur un programme ouvertement favorable à une sortie de la Grèce de la communauté ou encore lors de l'adhésion de l'Espagne et du Portugal[10]. Revers de la médaille, cet argent facile détruit aussi l'appareil productif du pays.

La Grèce consacre environ 4 % de son PIB au budget de sa défense depuis des décennies et elle est un des plus gros importateurs d'armes au monde. Jusqu'en 2011, la Grèce, peuplée de seulement 11 millions d'habitants, a été entre le troisième et le cinquième importateur mondial d'armes conventionnelles derrière la Chine (1,3 milliard d'habitants) et l'Inde (1,1 milliard d'habitants)[10]. Les forces armées grecques sont surdimensionnées par rapport aux capacités du pays ce qui grève son budget et donc sa dette depuis la fin de la seconde guerre mondiale[126]. De 2005 à 2008, alors que la crise des subprimes incite les marchés financiers à la prudence, l'État grec augmente le volume de ses emprunts auprès des banques de 80 à 160 milliards de dollars et ses dépenses d’armement augmentent d’un tiers : avions de combat américains pour plus de deux milliards de dollars, six frégates de guerre et des hélicoptères de combat français[127] pour 2,9 milliards d’euros, et, six sous-marins d'attaque allemands pour 5 milliards d’euros[128].

Causes identifiées par le rapport d'audit de la Commission pour la vérité sur la dette publique grecque

À la suite des élections générales de janvier 2015 en Grèce qui ont abouti à la victoire de Syriza, la présidente du parlement grec, Zoe Konstantopoulou, a créé en avril 2015 une commission spéciale du parlement, nommée Commission pour la vérité sur la dette publique grecque. Elle avait pour mandat de mener des investigations sur l’origine et l’augmentation de la dette publique, la façon dont cette dette a été contractée et les raisons qui y ont amené, enfin sur l’impact qu’ont eu sur l’économie et la population les conditionnalités attachées à ces contrats. La commission a pour mission d’amener à une prise de conscience sur les questions relatives à la dette grecque, tant sur le plan interne qu’au niveau international, de formuler des arguments et de proposer des scénarios relatifs à l’annulation de la dette[129].

Le rapport rendu par cette commission en juin 2015 démontre que la Grèce n’est ni capable, ni obligée de rembourser sa dette telle qu'elle a été accumulée à partir de 2010, puisque la dette détenue par la Troïka (85 % du total de la dette publique grecque à l’été 2015) est une dette non seulement insoutenable, mais aussi odieuse, illégale et illégitime. En effet, l’augmentation de la dette depuis 2010 est liée à l’adoption d’accords de prêt de la Troïka à la Grèce qui sont accompagnés de conditionnalités dont l'impact socio-économique est dramatique : grave accroissement de la pauvreté à la suite des chutes des rémunérations dans les secteurs privé et public, fermeture de 230 000 PME, fermeture d’hôpitaux, perte de 600 000 emplois, augmentation de la TVA, du nombre de suicides, etc. Selon la Commission d'audit, l'objectif premier des « plans de sauvetage » est de venir en aide aux institutions financières privées créancières de la Grèce, et non de sauver le pays ou sa population.

Causes économiques de la crise

Problèmes structurels

La Grèce est, pour l'ancien commissaire au marché intérieur et à la concurrence Mario Monti[130], un pays « réfractaire au marché unique et à la concurrence » qui « n'a su combattre les corporatismes et les rentes de situation, dans les secteurs privé et public ». Quoi qu'il en soit, l'inflation a été forte dans le pays et a provoqué une perte de compétitivité qui a conduit à un fort déficit de la balance commerciale. Si l'on prend une base 100 en 1997, les prix à la consommation sont à 119,2 en 2009 en Allemagne et de 146,4 en Grèce[131]. Or l'appartenance à la zone euro ne lui permet pas de regagner en compétitivité en dévaluant et l'oblige à pratiquer une politique de rigueur. Le déficit de la balance courante dépasse en 2008 les 16 % du PIB « autrement dit, les Grecs s'étaient mis à consommer beaucoup plus qu'ils ne produisaient et devaient trouver quasiment 40 milliards d'euros à l'étranger pour financer cette consommation »[132].

Certains considèrent même que la Grèce serait victime de la maladie hollandaise, pour son incapacité à faire profiter le pays des « matières premières » génératrices de devises que sont le tourisme ou l'affretage de navires[133],[134],[135],[136]. Ces éléments permettent de s'interroger sur la soutenabilité de la dette.

Dépenses olympiques

Dès 2004, des analystes grecs s'inquiétaient du coût et des emprunts causés par l'organisation des jeux olympiques à Athènes. Ainsi, le journaliste Filippos Syriagos s'alarmait du « cycle infernal qui consiste à recourir, chaque fois, à de nouveaux emprunts, à gaspiller des montagnes d’argent dans des investissements complètement improductifs comme les installations sportives ou sécuritaires »[137].

Le total des dépenses publiques engendrées par les jeux olympiques s'élève officiellement à 11 milliards de dollars[138]. D'autres estimations rapportées par le journal Die Zeit portent ce chiffre à plus de 20 milliards d'euros[139]. Les dépenses publiques ont été essentiellement financées par l'emprunt. Les jeux olympiques entraînent des endettements qui courent sur des années, les retours sur investissements ne sont pas toujours à la hauteur des investissements et si une ville comme Montréal a dû mettre 30 ans pour éponger ses dettes à la suite des jeux de 1976, il est possible que le coût de l'organisation des jeux ait été tout simplement trop élevé pour les capacités d'un pays moins riche et moins peuplé comme la Grèce[140]. Pour l'économiste Jason Manolopoulos, ils se sont avérés « ruineux »[140]. La majeure partie des constructions sportives a été abandonnée et a donc été financée en pure perte[139]. L'entretien d'infrastructures aussi gigantesques se révèle lui aussi très coûteux[141].

La corruption de hauts fonctionnaires et de politiciens par des entreprises grecques et étrangères aurait joué un rôle dans l'explosion des coûts[142],[143]. Il faut également rappeler que le contexte géopolitique, avec les attentats du 11 septembre 2001 aux États-Unis, puis ceux de Madrid le 11 mars 2004, a forcé Athènes à gonfler son budget sécurité jusqu'à un montant qui n'avait encore jamais été atteint[144].

Alors que le déficit budgétaire était de 3,7 % du PIB, il double pour atteindre 7,5 % l'année des jeux olympiques. Les dettes de l'État passent de 182 à 201 milliards d'euros. Selon la journaliste Annabelle Georgen, ce sont bien les jeux olympiques qui ont surendetté la Grèce et préparé la crise de la dette publique grecque[145],[139].

Crise économique de 2008-2010

L'économie de la Grèce était une des plus dynamiques de la zone euro de 2000 à 2007 avec un taux de croissance de 4,2 % grâce notamment à l'apport de capitaux étrangers[146]. Une économie dynamique et une baisse des taux d'intérêt (grâce à son entrée dans la zone euro) permettaient à la Grèce de financer d'importants déficits structurels. Depuis son entrée dans la zone euro, la dette publique a toujours été supérieure à 100 % du PIB[147]. La crise financière de 2007-2010 et la crise économique qui a suivi ont particulièrement touché la Grèce. Ses deux principaux secteurs économiques, le tourisme et le transport maritime, ont été sévèrement affectés et ont vu leur revenu chuter de 15 % en 2009[147].

Le taux de chômage en Grèce s'est élevé à 10,3 % au quatrième trimestre 2009 contre 7,9 % un an plus tôt. Les jeunes entre 15-29 ans ainsi que les femmes sont les plus touchés avec un taux respectif de 20,4 % et 14 %, soit près du double de celui des hommes[148].

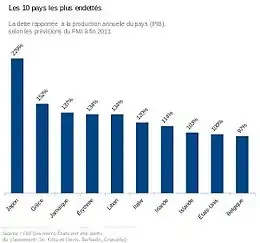

Ampleur de la dette publique

La dette publique s'élevait à 126,7 % du PIB à la fin de 2009 (au début de la crise) et à 180,8 % du PIB à son plus haut (fin 2016)[149]. Au 31 décembre 2017, elle était descendue à 179 %.

Le 26 juin 2015, le FMI a publié un avant-projet sur « l'analyse de viabilité de la dette » grecque. Il a suggéré que le rapport réel dette / PIB devait être réduit soit initialement d'environ 30 points de pourcentage soit par des mesures équivalentes, à atteindre une situation durable, selon ses projections de référence[150].

En volume, la dette hellénique s'élevait à 301 milliards en 2009, avant d'atteindre son montant maximal de 356 milliards d'euros fin 2011. Au 31 décembre 2017, elle était descendue à 317 milliards d'euros[149],[151] ce qui représente potentiellement le plus gros défaut de tous les temps[10].

La Grèce a une dette de maturité supérieure à quinze ans (sept ans pour la France)[10].

Taux d'intérêt

Pendant très longtemps, seules les banques publiques ont pu acheter de la dette grecque, sous forme de bons du Trésor. Les taux demandés par le marché, très supérieurs au taux de référence jusqu'en 2002, date d'entrée de la Grèce dans la zone euro, ont été alignés sur ceux des autres pays européens jusqu'en 2009[122]. Lorsque le montant réel de la dette est connu, ces taux deviennent exorbitants[77],[152]. Le risque de faillite associé fait peser un risque systémique sur le système financier mondial, les banques étant fortement exposées soit en direct, soi via des paris pris sur l'absence de défaut de la Grèce, avec des credit default swaps[10],[77]. En août 2011 par exemple, les taux à 10 ans étaient de 18,54 %, et ceux à deux ans de 45,89 %[153]. Plusieurs médias ont également mis l'accent sur le fait que l’exposition des banques européennes à la dette grecque était plutôt mal connue, c’est-à-dire « de manière aussi imprécise qu’incertaine »[154]. Les deux premiers plans d'aide ont permis, grâce à la mutualisation d'une partie de la dette, rachetée par des entités publiques appliquant des taux moindres, de desserrer les contraintes pesant sur la Grèce : la part obligataire est de 29 % en juillet 2015 contre 80 % en 2008[77], mais les taux obligataires ont pratiquement rejoint leur maximum de 2011, avec 20 % pour le taux à 10 ans en juillet 2015[155].

D'après une analyse de l’économiste Michel Husson publiée par le Collectif pour un audit citoyen de la dette publique, ce sont des taux d’intérêt excessifs qui ont provoqué l'envolée de la dette grecque : « Si le taux d’intérêt sur la dette grecque n’avait pas dérapé entre 1988 et 2000, le ratio dette/PIB aurait été en 2007 de 64,4 % au lieu de 103,1 %, soit un différentiel de 38,7 points de PIB »[122].

Des analyses économiques divergentes

Discussions des conséquences des plans d'austérité

Des plans d'austérité d'une telle ampleur n'ont été mis en place qu'à quelques reprises. D'après Les Échos du 3 mai[156], deux pays ont réussi une telle politique : la Suède dans les années 1990 et le Canada entre 1995 et 1998, mais sans que cela affecte de façon critique leurs programmes sociaux. Toutefois, il existe deux différences. D'une part, ces pays s'étaient imposé ces mesures volontairement et donc les avaient acceptées. Les économistes comme Kenneth Rogoff craignent justement un manque d'une telle volonté politique[157]. D'autre part, dans le cas de la Suède, ce pays avait vu sa monnaie se déprécier[158] ce qui l'avait aidé. Or la Grèce ne peut pas laisser sa monnaie se déprécier ; par contre, elle peut éventuellement sortir de la zone euro (sauf que le peuple grec ne veut pas changer de monnaie selon les sondages).

Pour certains, la crise grecque servirait à justifier une politique budgétaire d'austérité[159] imposée au pays en échange de prêts européens et multilatéraux à coûts modérés[160]. Ces opposants à une politique d'austérité soulignent d'une part que l'impact négatif des mesures restrictives annihile les effets positifs des taux d'intérêt réduits et, d'autre part que les troubles sociaux qu'elles engendrent ont un impact négatif sur l'investissement et la croissance de long terme.

Pour André Sapir, professeur à l'université libre de Bruxelles, membre du laboratoire d'idées Bruegel, la crise grecque montre d'une part que le mécanisme de prévention de crise (le pacte de stabilité et de croissance) n'a pas fonctionné et, d'autre part qu'il n'y a pas dans la zone euro un mécanisme de gestion des crises. Concernant le premier point, il se prononce pour une autorité supranationale européenne et concernant le second point pour « un fonds de solidarité (…) alimenté par les seuls États de la zone euro »[161].

D'autres estiment qu'à terme, le retour à l'orthodoxie financière prôné par le gouvernement allemand et la BCE et la politique de rigueur généralisée qui en découle nécessiteront une révision du traité de Lisbonne, car ils pourraient avoir pour conséquence de réduire les prérogatives budgétaires et fiscales des États-membres au-delà des dispositions du traité dans sa forme actuelle[162].

Enfin, certains observateurs accusent quant à eux l'Allemagne de ne pas faire le jeu de la communauté européenne. Les économistes Frédéric Lordon et Bernard Maris suggèrent ainsi qu'un retrait de l'Allemagne de la zone euro serait préférable au retrait de la Grèce proposé par l'Allemagne[163],[164]. Avec l'euro, l'instauration implicite d'un taux de change fixe entre la Grèce et des pays économiquement plus forts comme l'Allemagne, a conduit à une sur-évaluation de la monnaie pour la Grèce et une sous-évaluation pour les seconds. Les pays qui ont bénéficié de ce taux de change[N 5] peuvent alors admettre qu'il faut des compensations : à l'origine les Pères de l'Europe l'ont imaginé comme une association de pays riches et de pays moins riches avec une idée sous-jacente de transfert[10].

Sortie de la zone euro et dévaluation

Dès 2010, certains économistes ont commencé à avancer que face à l'ampleur de la dette et à l'importance de la charge des intérêts, la seule issue pour le pays serait de sortir de la zone euro et de dévaluer, seule solution, selon ces auteurs, permettant de redonner un souffle à la Grèce et à l'économie de repartir. Les positions allant dans ce sens ont augmenté en 2011 à mesure que les problèmes du pays s'accroissaient.

Wilhelm Hankel, professeur émérite d'économie à l'université de Francfort[165] soutient dans un article du Financial Times que la meilleure solution à la crise de la dette publique eût été une sortie de la zone euro suivie d'une dévaluation. Pour lui, l'austérité ou la sortie de l'euro sont les deux solutions possibles pour faire face à des différences de taux sur les obligations de la dette publique. Pour cet économiste, si la Grèce reste dans la zone euro, alors les taux d'intérêt élevés liés aux déficits budgétaires pèseront sur la demande et freineront l'économie.

Pour Jacques Sapir (mai 2010), il ne fait pas de doute que la Grèce va faire défaut. L'économiste français ne perçoit dans la dévaluation qui suivrait aucune catastrophe, mais un moyen pour le pays de retrouver sa compétitivité eu égard à sa structure économique[166]. Pourtant la reconstruction d'un appareil productif ex nihilo semble utopique en l'absence d'un volet relance d'une politique publique adaptée, et ce malgré les atouts du pays que sont la marine marchande, première au monde, et la diaspora grecque[10].

Pour Georges Prévélakis, plus que de transfert d'argent, la Grèce aurait avant tout besoin de transfert d'organisation pour améliorer le fonctionnement de l’État avec des priorités telles que la justice, la simplification administrative et la stabilisation des conditions d'imposition. Avec le recul, il faut admettre aujourd'hui que ce souci d'amélioration du fonctionnement de l’État grec n'a jamais été une demande pressante des états membres envers ce pays[10].

Conditions de déclaration d'un défaut de paiement

L'International Swaps and Derivatives Association[167] est l'institution composée des représentants d'un certain nombre d'organismes financiers qui est habilitée à déclencher les clauses de défaut de paiement des contrats credit default swap (CDS) associés aux obligations émises pour le paiement de la dette grecque. Cependant dans un communiqué du 27 octobre 2011, l'association a déclaré : « la proposition de re-échelonnement de la dette n'était pas encore au stade auquel le comité décisionnaire de l'ISDA serait susceptible de déterminer si un événement de crédit a eu lieu »[168].

D'après l'agence de notation Fitch Ratings, le 31 octobre 2011[169] : « l'échange de dette avec décote (50 % désormais) se fait dans des conditions de stress », ce qui doit entraîner la déclaration du défaut de paiement. Charles Dallara, pour sa part, le représentant des banques (directeur de l'Institut de la finance internationale, IIF) lors des négociations qui ont abouti dans la nuit du 26 au 27 octobre à l'accord sur la dette grecque, a déclaré au journal Welt am Sonntag : « Je suis très confiant que plus de 90 % des banques participeront au programme convenu entre les dirigeants de la zone euro et les banques, qui prévoit une réduction de 50 % de la dette nationale grecque détenue par les investisseurs privés. Je ne peux pas parler au nom des autres créanciers des secteurs de l'assurance et des hedge funds. Là, davantage de travail de persuasion reste certainement à faire »[170].

Cependant d'après Hubert de Vauplane, avocat expert en droit financier[171] : « c’est parce que les banques acceptent volontairement une décote de 50 % de créances qu’elles détiennent dans leurs livres sur la Grèce que celle-ci n’est pas juridiquement en défaut », et que les CDS ne sont pas déclenchés. Ce contexte juridique explique donc en partie les termes de l'accord européen du 27 octobre 2011 : renonciation volontaire des banques sur leurs titres obligataires en échange d'une recapitalisation. L'accord laisse donc supposer qu'un montant très important de contrats CDS a été vendu outre-Atlantique et que leur déclenchement n'est pas souhaitable. Ainsi d'après Forbes (magazine) du 15 juillet 2011, se basant sur une estimation de BullionVault, le montant (notionnel) des CDS souscrits pour la dette grecque atteindrait au moins 680 milliards d'euros[172]. Toutefois d’après le DTCC le montant ne serait, en octobre 2011, que de 70 milliards de dollars[173]. Les évaluations étant difficiles car les contrats étaient en 2011, exclusivement négociés de gré à gré. Un rapport de l'IIF remis aux dirigeants européens le 18 février 2012, mentionne pour sa part qu'un défaut de la Grèce engendrerait un coût de 1000 milliards de dollars pour l'économie mondiale[174]. Cependant le 9 mars 2012, l'Isda décide que les CDS souscrits pour la dette grecques sont déclenchés, les clauses d'actions collectives pour éviter ce déclenchement n'ayant pu juridiquement être activées[175].

Conséquences sociales

Caritas Internationalis, présente en Grèce, a indiqué une forte hausse du chômage dans toutes les catégories sociales, avec notamment l'apparition de « nouvelles catégories de pauvres »[176].

Selon une étude britannique, on constate depuis le début de la crise « des tendances très inquiétantes, un doublement des cas de suicides, une hausse des homicides, une augmentation de 50 % des infections au virus HIV et des gens qui nous disent que leur santé a empiré mais qu'ils ne peuvent plus consulter de médecins même s'ils devraient le faire ». Faute de moyens de subsistance, le recours à la prostitution est également en augmentation[177].

Avec la succession de plans d’austérité pour réduire les déficits plusieurs centaines de milliers de Grecs, en précarité ou au chômage, n'ont plus les moyens de se soigner et les médecins bénévoles sont débordés[178],[179],[180]. Certains patients ont dû réduire leurs dépenses de base comme le chauffage ou la nourriture pour pouvoir continuer à suivre leurs traitements médicaux[181]. On rapporte également que faute de moyens, certains hôpitaux en viennent à emprunter à d'autres hôpitaux du matériel médical, ou même à demander à leurs patients de l'acheter eux-mêmes[182]. En raison d'une trésorerie insuffisante ou d'un manque de personnel, des hôpitaux ont dû fermer ou arrêter temporairement leurs activités dans tout le pays[181]. La part du prix des médicaments que les patients doivent payer, officiellement de 25 %, se monte dans les faits à 40 ou 60 %[183].

En 2012, la compagnie pharmaceutique allemande Merck a annoncé qu'elle ne livrerait désormais plus le médicament anticancéreux Erbitux aux hôpitaux publics grecs, en raison de leurs difficultés de paiement[184].

En 2012, des cas de paludisme ont été détectés en Grèce, une première depuis 37 ans[181]. Les coupes drastiques dans le budget de la santé ont été pointées du doigt pour expliquer cette réapparition de la maladie dans le pays[181]. Récemment, la mortalité infantile a progressé de 43 %[10].

En juillet 2013, un projet de loi sur le licenciement de fonctionnaires et l'ouverture des magasins le dimanche était à l'étude par la coalition gouvernementale Nouvelle Démocratie (droite)-Pasok (socialiste) malgré deux journées de grève générale et la menace d'excommunication des parlementaires favorables à la loi par l'Église grecque[185]. À la même période, le chômage frôlait les 27 % et 35 % des salariés avaient des arriérés de salaire de plusieurs mois[185].

En décembre 2013, un rapport de Médecins du monde fait état du fait que 30 % des Grecs sont dépourvus de couverture sociale[186], et s'inquiète également du fait qu'en plus, aucune aide n'est prévue pour les enfants des familles sans sécurité sociale[186].

En juillet 2015, des médecins belges ont publié une lettre pour exprimer leur préoccupation quant à la « dégradation profonde de l’état de santé de la population grecque », et dans laquelle ils demandaient que les accords européens d'aide à la Grèce protègent l'accès aux soins de santé[187].

Selon un rapport de l'institut Hans Böckler, depuis le début de la crise les impôts ont augmenté de 337 % pour les plus pauvres contre seulement 9 % pour les plus riches, et les 10 % les plus pauvres ont perdu en moyenne 86 % de leurs revenus, contre 17 à 20 % pour les 30 % les plus riches[188].

Notes et références

Notes

- La banque aurait conçu un « véhicule spécial Titlos » permettant selon le Wall Street Journal de « profiter de l'effort de la BCE d'injecter des liquidités dans le secteur bancaire » (De Gasquet 2010).

- Attac s'appuie sur un rapport de l'OCDE, l'« Études économiques de l’OCDE, Grèce 2009 ».

- Alors que les impôts étaient passés de 28 % à 42 % du PIB dans les années 1990, dès l'adhésion à l'euro, des dispositifs fiscaux en direction des plus riches ont abouti à abaisser les recettes fiscales à 38 % du PIB. Si le régime d’imposition n’avait pas été changé, le déficit n'aurait pas excédé 86 % du PIB

- Étymologiquement, le nom d'Europe désignant le continent vient de la mythologie grecque avec la figure d'Europe fille d'Agénor

- L'Allemagne a par exemple vendu six sous marins d'attaque à la Grèce, la France six frégates de guerre et des hélicoptères de combat

Références

- Jean-Marie Warêgne, Les crises financières :les errements de la finance, Monee, Amazon, , 630 p. (ISBN 9798649767606), p.366-478.

- Pisani-Ferry 2010.

- Gros et Mayer 2010, p. 1.

- AGEFI 17 février 2010.

- Thesing et Krause-Jackson 2010.

- Chastand 2015.

- Buaer 2011.

- Prandi 2011.

- « L'ONU critique les cures d'austérité imposées par le FMI, 22 juin 2011 », sur L'Express (consulté le ).

- « La crise grecque,une faillite européenne ? », sur publicsenat.fr (consulté le )

- L'Europe inégalitaire, recommandations pour une Europe plus sociale, rapport, Comité syndical européen pour l'Éducation (http://www.friendsofeurope.org/media/uploads/2015/02/Social-Report-2015-WEB.pdf lire en ligne] [PDF]).

- « La crise grecque a rapporté près de 8 milliards à la BCE », Les Échos, (lire en ligne, consulté le ).

- « Grèce: 110 milliards d'euros en échange de l'austérité, 3 mai 2010 », sur 20Minutes.fr (consulté le )

- Bourdillon 2010.

- Guichard 2010

- Auteur inconnu, in.gr 2010.

- « L'Assemblée approuve la contribution française au plan d'aide à la Grèce, 4 mai 2010 », sur France 24 (consulté le ).

- « Le nouveau plan d’aide à la Grèce, 27 juillet 2011 » (consulté le )

- Ricard 2010

- Autret 2010

- Grésillon 2010

- Les Échos - 27 avril 2010

- Libération - 27 avril 2010

- Grésillon 2010

- Lacube 2010

- Bekmezian 2010

- Classement des dettes souveraines par les agences de notation

- "Graphique 8, Niveau limite des taux d'intérêt, page 4/4"

- "Graphique 3c, Finances Italiennes en 3D, page 3/4"

- Rapport Commission, page 42/598

- Reverchon 2010

- Krugman 2010

- « Pour Merkel, l'Europe ne fait que « gagner du temps » », Le Monde, (lire en ligne, consulté le )

- qui doit de l'argent à qui

- Political debate

- quand la Grèce annulait la dette allemande

- Greece forgave Germany

- New York Time

- De Meyer 2011

- Prudhomme 2011

- Rosemain 2011

- Berny, Lacour et Berthereau 2011

- RFI - 4 juillet 2011

- Duval 2011

- Vittori 2011

- Vidal 2011

- Errard 2010

- Prandi 2011

- Vittori 2011

- Lemaître 2011

- Prandi 2011

- Lacour 2011

- Martin Wolf, « Grèce : l'Europe joue la montre », Le Monde du 28 juin 2011

- De Tricornot 2011

- Marie Dancer, « Questions sur le plan de sauvetage de la Grèce, 25 juillet 2011 », sur La Croix (consulté le )

- Anne Bauer, « Les principales dispositions de l'accord conclu par les chefs d'État de la zone euro, 21 juillet 2011 », sur Les Échos (consulté le )

- Leparmentier et Ricard 2011

- Dancer 2011

- Bauer 2011

- Le Monde - 31 octobre 2011

- Jaigu 2011

- Europe1 - 4 novembre 2011

- Pour Philip Rösler « Le jour J (de sortie de la Grèce de la zone euro) fait de moins en moins peur », Berlin loue les efforts de réforme de l'Espagne et du Portugal

- Yves Bourdillon, « L'Allemagne favorable à une quasi-mise sous tutelle de la Grèce, 30 janvier 2012 », sur Les Échos (consulté le )

- Catherine Chatignoux, « Les dirigeants allemands exaspérés par la gestion du gouvernement Papademos », Les Échos, (lire en ligne, consulté le )

- Anne Bauer, « La Grèce ne convainc pas ses créanciers de son unité nationale sur la rigueur, 16 février 2012 », sur Les Échos (consulté le )

- Philippe Ricard, Grèce : de nouvelles aides et des zones d’ombre, Le Monde, 22 février 2011

- Laura Berny, « Grèce : une facture de 13 milliards pour les banques, 23 février 2012 » (version du 29 février 2012 sur l'Internet Archive), sur Les Échos

- Alain Salles et Benoît Vitkine, « Fatalisme face à un sauvetage échangé contre une perte de souveraineté », Le Monde du 22 février 2012

- « Xavier Dupret, restructuration de la dette publique grecque. Bénéfice sur toute la ligne pour les créanciers, mars 2015. », sur acjj.be, (consulté en )

- (en) Nouriel Roubini, « Greece’s private creditors are the lucky ones », Financial Times, (lire en ligne)

- Philippe Ricard, Les Européens et le FMI vont alléger la dette grecque de 40 milliards d'euros, Le Monde, 28 novembre 2012

- Résultats, ministère grec de l'intérieur.

- Catherine Chatignoux, « L'entêtement coupable du FMI face à la crise grecque », Les Échos, .

- (en) « Greek tragedy », sur The Economist (consulté le )

- Tout comprendre sur la dette grecque en six étapes , France culture, 30 juin 2015

- "Alexia Kefalas", « "La Grèce relève la tête malgré le fléau tenace de la fraude fiscale" », sur Le Figaro

- « Gross domestic product, volumes », sur Eurostat

- (en) « Fifth review », sur FMI, p. 45

- Adéa Guillot, « "Le grand retour de la Grèce sur les marchés" », Le Monde, (lire en ligne)

- page 6

- page 9

- « Syriza gère mieux la Grèce que la droite... », sur Alternatives Économiques (consulté le )

- « Grèce: un Eurogroupe pour pas grande chose », Le Monde, (lire en ligne).

- Chatignoux 2015

- Baurer 2015

- Ducourtieux et Guillon 2015

- Lacour 2015

- consulté le 23/06/2015 à 15h50

- Honoré 2015

- Catherine Chatignoux et Renaud Honoré, « La Grèce et ses créanciers prolongent le bras de fer jusqu'au bout », Les Echos, 26-27 juin 2015.

- « Les propositions des créanciers d'Athènes que Tsipras ne veut pas assumer seul », Le Monde, (lire en ligne).

- « Retraites: La France et la Grèce même épée de Damoclès », Le Point, (lire en ligne).

- Le Monde - 28 juin 2015

- « Ce que propose Athènes à ses créanciers », Le Monde, (lire en ligne, consulté le )

- « Ce que la Grèce a accepté en contrepartie de l’aide financière », Le Monde, (lire en ligne, consulté le )

- Adéa Guillot, « Alexis Tsipras : « J’assume la responsabilité d’un texte auquel je ne crois pas » », Le Monde, (lire en ligne, consulté le )

- « Greece: An Update of IMF Staff’s Preliminary Public Debt Sustainability Analysis », sur imf.org (consulté le )

- « Le parlement grec approuve l'accord avec les créanciers », Le Monde, (lire en ligne).

- (en) Heather Stewart, « IMF will refuse to join Greek bailout until debt relief demands are met », sur The Guardian (consulté le )

- « L'Eurogroupe donne son accord, le premier versement sera de 26 milliards d'euros selon une source porche des négociations », Le Monde, (lire en ligne, consulté le ).

- « Grèce : un an après, quel bilan pour Tsipras et Syriza ? », sur lefigaro.fr, (consulté le )

- Cécile Ducourtieux, « L’Eurogroupe valide les premières mesures d’allégement de la dette grecque », Le Monde, (lire en ligne).

- Salles 2015.

- Cojean et Guillot 2015.

- « Grèce: le mot "austérité" n'est pas approprié selone Trichet », Le Point, (lire en ligne).

- Marie Charrel, « « La Grèce a échoué à construire un Etat moderne » », Le Monde, (lire en ligne, consulté le )

- « Comment la Grèce est entrée dans l'euro », sur Slate.fr, (consulté le ).

- « Commission Européenne - COMMUNIQUES DE PRESSE - Communiqué de presse - Première notification des données de la dette et du déficit en 2003 Déficit public à 2,7% du PIB et dette publique à 70,4% du PIB dans la zone euro », sur europa.eu (consulté le )

- Counis 2010

- Biseau et Quatremer 2010

- De Vergès 2010

- Aftalion 2010

- Auteur inconnu, The Economist 2010

- Clogg 2002

- Torchia 2010

- « L’impôt sur le revenu, pilier du système fiscal danois », sur tresor.economie.gouv.fr (consulté le )

- Thierry Brun, « Grèce : les vraies causes de la dette et les vrais bobards », Politis, (lire en ligne)

- « Grèce : petit guide contre les bobards médiatiques », sur Attac France (consulté le ).

- « Attac démonte huit idées reçues sur la crise grecque », Libération, (lire en ligne).

- Absence de cadastre, Église et armateurs privilégiés… Les lacunes de l'État grec pour renflouer ses caisses., France-TV info, 9 juillet 2015

- Richard Werly, « L’armée grecque résiste à la crise », Le Temps,

- « Quand la Grèce achetait des armes à ses créanciers ! », Le Point, (lire en ligne).

- Jean-Louis Denier, « La Grèce est endettée mais surarmée. Cherchez l'erreur! », Marianne,

- La Vérité sur la Dette Grecque : Rapport de la Commission pour la vérité sur la dette publique grecque, Paris, Les Liens qui Libèrent, , 208 p. (ISBN 979-10-209-0352-5), p. 12.

- Leparmentier 2010

- Duval 2010

- Duval 2011, p. 36

- (en)Greece and its structural correlation with East Germany Economic development of de---industrialised countries under the conditions of a monetary union and a single European market, Manuela Kropp & Roland Kulke, euromemorandum.eu

- (en) A sign that Greece might have the Dutch Disease - unpleasantfacts.com