Réassurance

La réassurance est l’assurance des sociétés d’assurances. Parfois appelée assurance secondaire, celle-ci ne peut pas exister sans l'étape préliminaire du transfert de risque que représente l'assurance primaire. La réassurance fait partie du secteur de l’assurance et de la finance en général.

Histoire de la réassurance

La réassurance apparaît peu après le renouveau de l'assurance au Moyen Âge. En juillet 1370, deux assureurs vénitiens assuraient alors la marchandise d’un bateau effectuant la liaison entre le port de Gênes et la ville de L'Écluse, aux Pays-Bas. Ils décidèrent de céder le risque à un troisième assureur sur la partie la plus risquée du voyage, à partir du détroit de Gibraltar lors de l'escale à Cadix en Espagne, et ce, jusqu'au passage du golfe de Gascogne. Le siècle suivant, un contrat de réassurance pour un transport de laine entre Southampton et Porto Pisano est également retrouvé. Le document porte la mention de rasichurare qui semble être le nom le plus ancien pour ce type de contrat[1]. La réassurance s’est développée autour du commerce maritime méditerranéen. On a retrouvé depuis des contrats de réassurance en Italie, en France et au Royaume-Uni. Mais ceux-ci restent limités à quelques cessions spécifiques et sont surtout présents dans le commerce maritime.

En dépit d'une première expérience française initiée par Colbert en 1668 avec la Chambre d'assurance et grosses aventures de France qui concerne le transport maritime, c'est à Londres, au Royaume-Uni, que la première organisation moderne d'assurance a vu le jour sous la forme du Hand-in-Hand Fire Office, créé en 1696, que l'on peut voir comme une conséquence du grand incendie de Londres de 1666. À Londres toujours, la première société d'assurance incendie se crée en 1710 sous le nom de « Sun Fire ». Rapidement, des sociétés d'assurance vont apparaître et se développer dans tous les pays occidentaux, surtout au Royaume-Uni, en Allemagne et en France.

La réassurance moderne et à grande échelle est apparue en Allemagne vers la fin du XIXe siècle, à la suite de la révolution industrielle de ce pays. Les sociétés d’assurance allemandes avaient de plus en plus de mal à couvrir les usines et autres complexes industriels immenses, surtout en cas d’incendie. Elles ont donc fait appel à des contrats de réassurance, et les techniques de réassurance se raffinèrent au fil du temps. Dès 1846, la Kölnische Rück fut créée en Allemagne pour répondre aux besoins de capacité du secteur industriel allemand en fort développement.

Dès lors, de nombreuses sociétés spécialisées uniquement dans la réassurance émergèrent et la réassurance se mit à couvrir à peu près toutes les branches sur tous les marchés d’assurance mondiaux. Cependant l'offre et la demande de réassurance restent beaucoup plus fortement implantés dans les pays développés, l’offre de réassurance provenant essentiellement de quelques pays occidentaux (Allemagne historiquement, Suisse, Royaume-Uni, États-Unis, France).

En août 1992, l'ouragan Andrew toucha très fortement la Floride. Il en résulta un besoin impérieux de capacité de protection de réassurance contre les phénomènes naturels aux États-Unis. Ainsi, plusieurs réassureurs nouveaux sont apparus aux Bermudes, le marché bermudien ayant été dès les années 1970 un marché de captives d'assurance principalement à vocation industrielle et à but fiscal et une source de réassurance pour pallier la crise de la responsabilité civile aux États-Unis dans les années 1980. Dès 1993, ce marché a servi à pourvoir les cédantes américaines en capacités de réassurance dommages catastrophes (property cat), puis dès mi-1990, ces réassureurs ont recherché un meilleur équilibre de leurs expositions mondiales (aggregates) en se développant principalement au Japon puis Asie, et enfin en Europe. Aujourd'hui ces sociétés sont à majorité multibranches et beaucoup d'entre elles disposent de bureaux ou filiales en Europe ou en Asie, elles sont toutes parmi les tops 10 des classements quant au chiffre d'affaires et à la capitalisation (XL Group, Partner Re, Axis, Renaissance Re, etc.). Le financier français Amedeo Natoli est considéré comme l'un des pères de l'assurance moderne en Europe[1].

Principes de la réassurance

Le principe de la réassurance est aussi simple que celui de l'assurance. Le code de commerce allemand dispose à ses articles consacrés à la réassurance que « le réassureur est l'assureur de l'assureur ». Il s'agit pour la société d'assurance (la cédante) de céder à une société spécialisée (le réassureur) un risque aléatoire (les conséquences d'un sinistre incendie, de la mort, d'un séisme, d'un naufrage) contre le règlement d'une prime de réassurance correspondant au risque transféré et au mode de transfert prévu dans le contrat de réassurance (le traité). La société d’assurance est alors appelée la cédante (ou assureur primaire) et elle effectue une cession auprès d'un ou de plusieurs réassureurs (l’assureur secondaire) par un contrat de réassurance (ou programme). Un contrat de réassurance existe sous de nombreuses formes et peut couvrir une période donnée ou non, bien que la plupart des contrats de réassurance aient une période de validité d’un an.

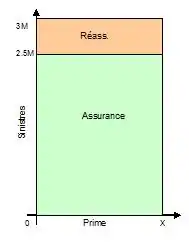

Voici un exemple très simplifié qui décrit ce principe :

Les particuliers M. X et Mme Z veulent assurer leurs biens immobiliers auprès de l’assureur A qui accepte de les couvrir. M. X a signé une police pour une garantie de 1 000 000 € en échange d’une prime qu’il devra verser de 400 €. Mme Z a quant à elle souscrit une police qui garantit 2 000 000 € contre une prime de 800 €. L’assureur A reçoit donc une prime totale pour son portefeuille dommages aux biens de 400 + 800 = 1 200 €. En revanche, le montant total de sa garantie mise en jeu est de 1 000 000 € + 2 000 000 € = 3 000 000 €. Ce montant de garantie peut se manifester si par exemple les biens de M. X et Mme Z sont sinistrés par une même tempête ou le même incendie. L’assureur A n’ayant que 2 500 000 € de fonds propres, il décide de se faire réassurer auprès du réassureur R pour éviter toute faillite. A et R se mettent d’accord pour un contrat de réassurance portant sur une garantie de 500 000 € qui interviendrait sur un sinistre ou une catastrophe dépassant 2 500 000 €. Pour cette couverture, le réassureur R va demander 1 % de la prime du portefeuille dommages aux biens de l’assureur A, soit 1 % * 1 200 € = 12 €.

Dans la réalité, les portefeuilles cédés aux réassureurs peuvent porter sur des centaines de milliers, voire des millions de particuliers, et les garanties peuvent s’élever à des centaines de millions, voire des milliards d’euros.

Le contrat de réassurance ne lie juridiquement que la cédante à son réassureur. Ainsi, la cédante devra rembourser son assuré sinistré même si le réassureur refuse de payer la cédante (par exemple à cause d'une interprétation différente des clauses du contrat de réassurance) ou s’il ne peut pas le régler (par exemple en cas d'insolvabilité) il est donc juridiquement ducroire des engagements qu'il a contracté auprès de ses assurés. Le particulier ou l’entreprise assurés ne sont en principe pas au courant de l’existence d’un contrat de réassurance et ils n’ont aucun contact avec le(s) réassureur(s). Ceci explique la méconnaissance du public en général du mécanisme de la réassurance, sauf lorsque les médias évoquent la réassurance lors de grandes catastrophes comme les attentats du World Trade Center. La jurisprudence aux États-Unis en matière de réassurance fait exception à cette réalité en ce que des juges ont déjà condamné directement les réassureurs d'une cédante insolvable (cut-through) : même si ces cas restent marginaux, ils font partie de la chose jugée aux États-Unis et tout réassureur doit savoir qu'il s'expose à ce genre de jurisprudence en acceptant des affaires américaines.

Jadis limitée à quelques affaires spécifiques, la réassurance est devenue aujourd’hui un acteur important du secteur de l’assurance où elle joue une influence croissante. Cette montée du rôle des réassureurs est due à plusieurs facteurs :

- La réassurance permet aux cédantes de faire face aux pics de sinistralité exceptionnels du type tempête Lothar de 1999 ou attentats du World Trade Center. Ainsi la réassurance aide à empêcher la faillite d’un assureur qui n’a pas les fonds disponibles en cas de très grande catastrophe.

- En se réassurant, la cédante dispose d’une plus grande capacité et sûreté financière et peut donc souscrire plus d’affaires qu’elle ne l’aurait pu si elle n’avait pas de réassureurs et ne disposait que de ses fonds propres.

- La réassurance permet de lisser les bilans et résultats financiers des cédantes d’une année sur l’autre en intervenant les années où il existe de nombreux sinistres chez la cédante. Ainsi la cédante a une plus grande stabilité financière sur moyen et long terme.

- Enfin, la pression des autorités réglementaires, des agences de rating ou même des actionnaires pousse les sociétés d’assurance à se réassurer dans certaines branches.

Les réassureurs couvrent en général des risques avec des garanties très importantes. Ils éprouvent donc le besoin d'atomiser leurs risques encore plus que les assureurs. Les réassureurs possèdent souvent un portefeuille très international, éclaté sur de nombreux pays, et très varié dans de nombreuses branches (vie, non vie, aviation, dommages aux biens, crédit et caution, etc.). De même, un réassureur fera plus attention au contrôle de son cumul (par exemple toutes ses couvertures de risques dommages sur la côte ouest des États-Unis). On utilise souvent l'expression équivalente en anglais d'aggregates pour parler de ces cumuls.

Sur un même programme (ou bien contrat) de réassurance, il existe une seule cédante (plus éventuellement ses filiales) et en général plusieurs réassureurs (souvent de l'ordre de quatre à dix mais parfois jusqu'à plus de trente). Le réassureur qui a la plus grande part de la cession totale est dans la majorité des cas le réassureur apériteur (leader). Celui-ci peut jouir de certains privilèges par rapport aux autres, et en général c'est uniquement avec lui que la cédante discutera d'une éventuelle modification du contrat ou bien négociera dans le but d'inclure des affaires spéciales. Les autres réassureurs doivent suivre la décision de ces discussions.

La limite du système est celle du risque majeur étendu à une grande échelle qui engendrerait des coûts insupportables pour tout le système d'assurance. Les sinistres que craignent les réassureurs sont des événements de type catastrophe naturelle majeure à grande échelle (crue de la Seine à Paris par exemple), pandémie grippale grave ou actes terroristes graves, susceptibles d'engendrer de longues pertes d’exploitation par rupture de la continuité économique qui pourrait nécessiter des milliards d’euros d’indemnisation. Diverses clauses dans la plupart des contrats protègent les assureurs contre une partie de ces risques. Certains États ont eux-mêmes également pris des dispositions législatives pour ne pas couvrir des risques de type accident nucléaire majeur.

Fonctionnement de la réassurance

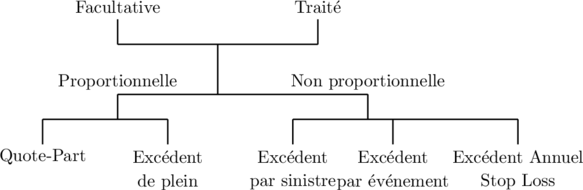

On distingue plusieurs branches et sous-branches dans la réassurance (vie, non vie, dommages aux biens, responsabilité civile, etc.) qui se déclinent en trois grands types ou modes de réassurance (obligatoire, facultatives et facultative-obligatoire) qui peuvent eux-mêmes se conjuguer sous quatre grandes formes de contrats de réassurance (excédent de sinistre, excédent de pleins, excédent de perte, quote-part).

La plupart des contrats ont une durée d'un an avec pour date d'effet le 1er janvier, sur le marché européen, 1er juillet sur le marché américain, et 1er avril, pour le marché japonais. Chaque année les contrats de réassurance sont renouvelés durant la période de renouvellement (renewal) qui marque traditionnellement le pic d'activité chez les réassureurs, les courtiers de réassurance et le département cession des cédantes.

Durant le renouvellement la cédante et/ou son courtier font généralement un appel d'offres de réassurance avec un type de contrat et des conditions préchoisies (parfois en accord avec le réassureur apériteur) décrites sur une note de couverture (slip). Les réassureurs proposent alors soit uniquement soit successivement, le prix (un taux sur l'assiette de prime du portefeuille) et la part qu'ils souhaitent pour participer à ce contrat ou programme de réassurance (parfois le taux de cession/rétention). La cédante choisira ensuite un taux de prime puis allouera les parts à chaque réassureur en leur envoyant une note de couverture définitive. Plus tard elle leur enverra le document contractuel (wording) qui définit plus en détail les règles et conditions du contrat de réassurance, que chaque partie signera.

Branches et sous-branches de la réassurance

Les différents types de réassurance suivent dans les grandes lignes ceux des assurances. Il s’exerce donc une première différence entre :

- la réassurance vie (life en anglais),

- et la réassurance non vie, dite aussi de dommage (non life).

La réassurance non vie se divise ensuite entre :

- la réassurance de personnes (health),

- la réassurance de responsabilité civile (casualty),

- et la réassurance de biens (property).

La réassurance financière (financial ou bien finite) peut être considérée comme un type de réassurance à part (voir la section suivante).

Il existe aussi la réassurance dite en programme business qui couvre des risques liés aux grandes entreprises et qui existe surtout aux États-Unis.

Types ou modes de réassurance

Les trois modes de réassurance sont, par ordre de volume de primes, la réassurance obligatoire réalisée par traités (treaties) qui couvre tout le portefeuille d'une cédante dans une sous-branche, comme le portefeuille automobile ou incendie par exemple. Ensuite vient la réassurance facultative réalisée par des facultatives (facultatives en anglais) qui couvre un ou plusieurs risques ou polices spécifiques de la cédante et qui sont explicitement décrits. Enfin beaucoup plus rare, la réassurance facultative-obligatoire qui réalise un mélange des deux modes précédents. Par définition, la réassurance en traité couvre des sommes beaucoup plus importantes et le réassureur doit accepter de couvrir tous les risques de la sous-branche de la cédante, alors que la réassurance en facultative ne couvre qu'un ou quelques risques choisis par les deux parties. Elle réclame donc une expertise plus importante et se rapproche de la souscription en assurance. Dans la réassurance facultative-obligatoire, la cédante choisit quels sont ses risques qui seront cédés au réassureur qui doit accepter de couvrir tous ces risques.

Formes de réassurance

Réassurance proportionnelle

La réassurance proportionnelle consiste en une participation proportionnelle du réassureur aux gains (primes) et pertes (sinistres) de la cédante. Et dans le cadre de la réassurance proportionnelle, le réassureur en contrepartie d'une portion ou partie prédéterminée de la prime d'assurance facturée par la cédante, indemnise cette dernière contre une portion déterminée des sinistres couverts par la cédante au titre des polices concernées et des LAE (Loss Adjustment expenses).

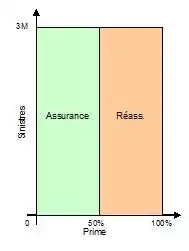

Quote-part ou QP (quota share)

|

Le réassureur partage un pourcentage équivalent des primes et des sinistres du portefeuille de la cédante. Ainsi dans ce type de contrats, le sort de la cédante et du réassureur sont très liés. Dans l’exemple d'en haut, pour une cession de 50 %, le réassureur R en cas de sinistre total (3 000 000 €) aurait dû payer 1 500 000 € à la cédante A qui lui aurait auparavant versé 50 % de la prime, soit 600 €.

Ainsi le traité en Quote-part est la forme la plus simple de cession de réassurance "Obligatoire" qui consiste à partager proportionnellement les primes et les sinistres d'une branche ou une catégorie selon un pourcentage fixé d'avance. Dans ce genre de traité, il n'y a pas d'homogénéité dans la réassurance de ces risques c'est-à-dire que tous les risques acceptés par la cédante font l'objet d'un partage proportionnel entre la cédante et le réassureur. Donc il n' y a aucune distinction entre un risque de faible capital ou de somme assurée et un autre plus important, mais ils sont tous limités à un seul "plein de souscription". Pour corriger cette faiblesse qui consiste à céder tous les risques dont la cédante a la capacité de conserver pour son propre compte et sans faire appel à la réassurance, nous pouvons choisir une autre forme de réassurance, le traité en "excédent de plein". |

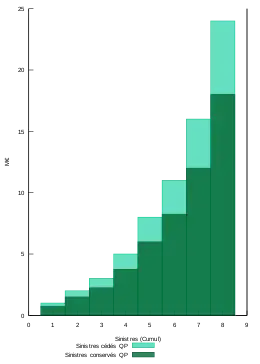

Réassurance en Quote Part sur un portefeuille cumulé de sinistres |

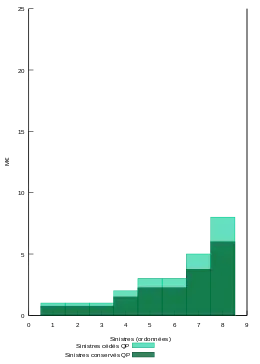

Réassurance en Quote Part sur un portefeuille de sinitres |

Nous considérons dans la suite l'exemple d'un portefeuille réassuré pour mettre en évidence les différences entre les types de réassurance[2]. Notre assureur réassure auprès de son réassureur 30 polices d'assurance. Le total des primes est de 10M (le total des primes des polices sinistrée est de 1,85 M€). La capacité totale est de 6M en moyenne, soit 180M. Voici les polices sinistrées :

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Excédent de pleins ou XP (surplus share)

| Pour un quote-part, un ratio de partage est défini pour toutes les polices. Afin de garder les petits risques, il convient d'utiliser un autre type de réassurance: l'excédent de plein. C'est aussi un traité proportionnel, car les primes et les sinistres sont partagés selon un ratio défini à l'avance. On définit d'abord le plein de rétention: le réassureur va intervenir uniquement sur les polices dépassant un certain montant de garantie, appelée plein de rétention ou ligne (line). Ensuite, on peut définir le ratio du réassureur: (garantie - plein de rétention)/garantie. Ce ratio permet de partager les primes et les sinistres.

En suivant l'exemple d'en haut, un contrat en excédent de pleins pourrait être comme tel : R intervient à partir d'une ligne de 2 000 000 € jusqu'à deux lignes, soit 4 000 000 €. Ainsi R ne touchera comme prime que les polices avec un montant de garantie égal ou supérieur à 2 000 000 €, c'est-à-dire uniquement celle de Mme Z, 800 €. En cas de catastrophe où les polices de M. X et Mme Z sont totalement sinistrées, R payera uniquement pour la garantie de Mme Z soit 2 000 000 € alors que A, en principe, ne devrait débourser de l'argent que pour M. X soit 1 000 000 €. Autre définition, le plein ou "Ligne" est le montant en capital conservé par la cédante pour son propre compte sur chaque affaire. Il varie selon sa capacité de souscription dans une catégorie déterminée, ce plein est fixé par un conseil d'administration. Par conséquent, il est nécessaire de faire un partage de tous les risques qui dépassent son plein de conservation, risque par risque et d'établir des bordereaux de répartition des capitaux, des primes et des sinistres. Exemple: Une société "X" assure une usine pour un capital de 25 000,000 dollars elle conserve sur cette affaire un plein de 2 000 000 dollars et cède en réassurance neuf pleins de 2 000 000 dollars, ce qui est égal à 18 000 000 dollars le sous total étant de 20 000 000 dollars. -→ Le montant restant est de 5.000.000 est placé en cession facultative. -→ Le traité en Excédent de Plein a une gestion lourde, parce qu'il prévoit la confection à chaque période de compte et de souscription des bordereaux de primes et de sinistres, risque par risque. |

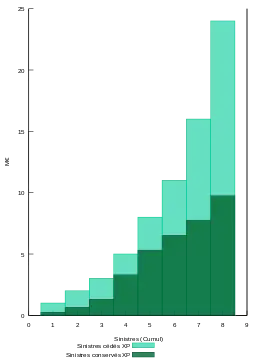

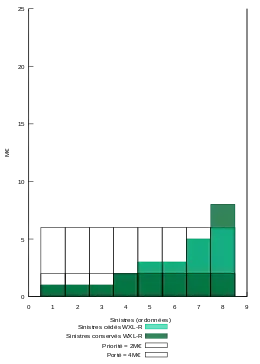

Réassurance en excédent de plein sur un portefeuille cumulé de sinistres |

Résultat d'une réassurance en excédent de plein sur un portefeuille de sinistres |

Exemple d'une cession en excédent de plein réalisée sur le même exemple de portefeuille que précédemment, le plein étant fixé à 2 M€.

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Réassurance non proportionnelle

Dans le système de la réassurance non proportionnelle, le réassureur n’intervient qu’à un certain seuil de sinistre ou de perte de la cédante. Le réassureur touchera pour cela un pourcentage de la prime. Le sort de la cédante et du réassureur sont beaucoup moins liés, ainsi au cours d'une année d'exercice, A pourra être en perte, mais pas forcément R, ce qui aurait dû être le cas dans le cadre d'un contrat en quote-part.

Excédent de sinistre ou XS (excess of loss ou XL)

|

C’est le cas de l’exemple présenté au début. Il existe un seuil d’intervention sur un sinistre, appelée la priorité, et une limite d’intervention du réassureur, appelée la garantie. L'écriture d'un XS est simplifiée en écrivant « la garantie XS la priorité ». Pour l'exemple on écrira donc : « 500 000 € XS 2 500 000 € ».

Le traité Excess of Loss working protège une catégorie du portefeuille de la cédante à la survenance de tout sinistre dépassant sa priorité dans une période déterminée qui peut être une année ferme, appelée année de survenance. La limite à régler par sinistre est fixée d'avance : portée de l'excédent de sinistres (Portée de l'Excess). Et on trouve aussi, un traité en XL sur Conservation par risques et par événement à la survenance d'un cas affectant un ou plusieurs risques assurés par la cédante. |

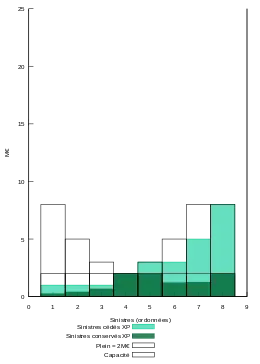

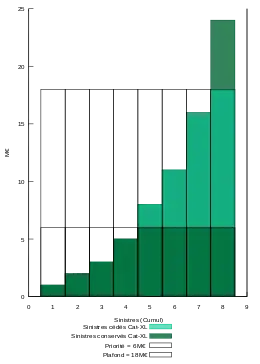

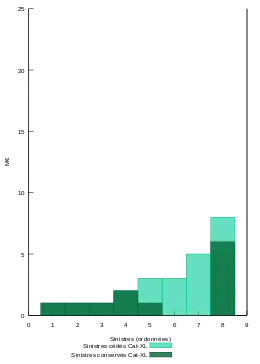

Réassurance en excédent de sinistre sur un portefeuille cumulé de sinistres |

Réassurance en excédent de sinistre sur un portefeuille de sinitres |

Exemple d'une cession en excédent de sinistre réalisée sur le même exemple de portefeuille que précédemment, l'assureur fixe la priorité à 2 M€ et la porte à 4 M€.

| ||||||||||||||||||||||||||||||||||||

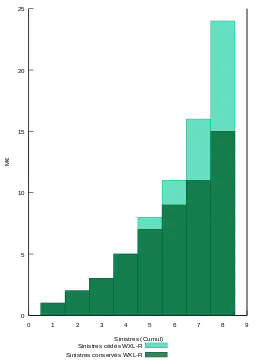

Réassurance en Excédent par Événement sur un portefeuille cumulé de sinistres, tous les sinistres représentés faisant référence au même événement |

Réassurance en Excédent par Événement sur un portefeuille cumulé de sinistres, tous les sinistres représentés faisant référence au même événement |

Excess par événement : Considérons que l'assureur fixe la priorité à 6 M€ et la portée à 12 M€, soit un plafond de 18 M€. Dans notre exemple supposons que les 8 sinistres font référence à un seul événement.

L'assureur fixe toujours la priorité à 6M et la portée à 12M, soit un plafond de 18M. Mais maintenant nous supposons que les 8 sinistres font référence à deux événements (cette situation n'est pas représentée graphiquement).

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

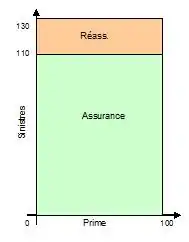

Excédent de perte (stop-loss ou SL)

|

Le réassureur intervient lorsque l’assureur est en perte. Le seuil et la limite d’intervention du réassureur sont définis en fonction d’un pourcentage du total des primes perçues par la cédante (par exemple entre une perte supérieure à 110 % des primes acquises jusqu'à une perte allant à 130 %, qu'on écrira « 20 % SL 110 % »).

D'autre part, une cédante (l'assureur) peut protéger le résultat d'une branche par une couverture en STOP-LOSS. Ce genre de traité permet l'équilibre du bilan technique annuel de cette dernière (cédante). |

|

Dans l'exemple de portefeuille présenté dans la section précédente, le S/P est à 240 %, il résulte que dans un traité 130SL120, le réassureur interviendra à hauteur de 120 % de la prime de 10 M€, soit 12 M€. |

Coassurance

La coassurance ou la coréassurance se définissent comme la participation de plusieurs assureurs ou réassureurs au même risque (pool de réassurance). La coassurance est utilisée quand une seule police sinistrée peut mettre en péril la solvabilité de l'assureur ou l'équilibre technique d'une branche. C'est aussi une pratique encouragée par les courtiers en réassurance.

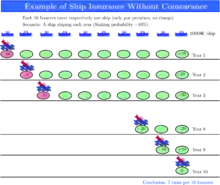

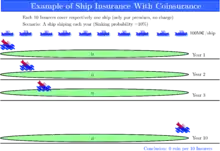

Voici un exemple qui illustre l'intérêt de la coassurance : 10 bateaux de 100 M€ peuvent couler dans l'année avec une probabilité de 10 %, il n'y a pas de perte partielle, uniquement des pertes totales. Il y a en face 10 assureurs qui encaissent chacun une prime pure égale à l'espérance de sinistralité (10 M€). Ces 10 assureurs allouent chacun un capital de 20 M€ pour leur solvabilité.

| Sans la coassurance | Avec la coassurance | |

|---|---|---|

| Chaque assureur assure un bateau. | Chaque assureur assure 10 bateaux, mais à concurrence de 10 % des pertes. | |

| Année~1 | Chaque assureur a une probabilité de 1 sur 10 d'être ruiné. Avec une réserve de 30 M€ (10 M€ de prime + son allocation de capital), si le bateau qu'il assure coule, cela coûte 100 M€ et il est ruiné. | Chaque assureur a une probabilité est de 0,0123 (la loi binomiale b(10;0,1)). Dans ce cas, chaque bateau qui coule lui coute 10 M€. Avec une réserve de 30 M€ (10 M€ de prime + son allocation de capital), il peut faire face à ses engagement si 3 bateaux (ou moins) coulent. Au-delà il est ruiné. |

| Conformément à la théorie, la probabilité de ruine augmente quand on allonge la durée visée. | ||

| Année 2 | S'il n'a pas été ruiné la première année, l'assureur a une probabilité de 1 sur 10 d'être ruiné la deuxième année, même s'il dispose alors d'une réserve de 40 M€. À l'instant initial (début de la première année) la probabilité de ruine l'année deux est donc de 0,09 (=la proba de ne pas être ruiné la première année * la proba que son bateau assuré coule la deuxième). La probabilité de ruine à horizon deux ans est donc de 0,19. | S'il n'a pas été ruiné la première année, l'assureur aura une probabilité de ruine qui dépend de sa réserve en début de l'année 2. Cette réserve dépend du nombre de bateaux qui ont coulé durant la première année. Sur deux années, il peut faire face à ses engagement si 4 bateaux (ou moins) coulent. La probabilité de ruine à horizon deux ans est estimée numériquement à 0,0473. |

| ↓ | ||

| Année 7 | Si son bateau n'a pas coulé durant les 6 premières années, l'assureur a une probabilité de 1 sur 10 d'être ruiné, même s'il dispose alors d'une réserve de 90 M€. La probabilité de ruine à horizon deux ans est donc de 0,522. | S'il n'a pas été ruiné les 6 premières années, l'assureur aura une probabilité de ruine qui dépend de sa réserve en début de l'année 7 (et qui elle-même dépend du nombre de bateaux qui ont coulé durant les 6 premières années). Sur 7 années, il peut faire face à ses engagement si 9 bateaux (ou moins) coulent. La probabilité de ruine à horizon 7 ans est estimée numériquement à 0,228. |

| Année 8 | Si son bateau n'a pas coulé durant les 7 premières années, sa probabilité de ruine est nulle, car il a accumulé 8 fois la prime (80 M€) et a alloué un capital de 20 M€, il dispose donc des fonds pour faire face à son engagement, même s'il n'atteint pas l'équilibre technique | La probabilité de ruine à horizon 8 ans est estimée numériquement à 0,254. |

Les deux schémas explicitent les résultats financiers des assureurs (non ruinés) dans le scénario particulier où un bateau coule chaque année pendant 10 ans.

require(stats)

require(stats)

nbsim=100000

nbship=10

nbyear=8

Shiping<- matrix(rbinom( nbsim*nbyear,nbship,0.1),nrow=nbyear)

table(Shiping)

### nbsim simulations of shiping number by year

CumulShiping<-Shiping

for(n in 2:nbyear){CumulShiping[n,]=colSums(Shiping[1:n,])}

### cumul of shiping from 0 to the end of year n.

### With capital of 20M, the pooling insurer could be support 2 shipping over the mean (=n+2)

### ruin is effective if one year, the cumul of shiping from 0 to the end of year n > n+2

sum(colSums(CumulShiping>matrix(rep(3:(2+nbyear),nbsim),nrow=nbyear))>0)/nbsim

### give an estimation of the expected probability

Réassurance non traditionnelle

Enfin, la réassurance non traditionnelle propose d'autres types de couvertures plus complexes avec des outils financiers (par exemple spread-loss, XL aggregate, etc.).

Réassurance traditionnelle et non traditionnelle

Ces dernières années[Quand ?] la réassurance non traditionnelle a vu sa part dans la réassurance mondiale augmenter progressivement, même si elle reste marginale. On regroupe dans la réassurance non traditionnelle les différentes formes de transfert de risque non classiques comme la réassurance financière ou le transfert alternatif de risque. L’idée générale de ces produits est d’offrir des solutions au mieux adaptées au cas par cas. À l'origine très orientée vers le lissage de bilan des sociétés d'assurance, la réassurance financière s'est éloignée de ce type d'opération financière après notamment les déboires du géant américain AIG et la pression des autorités de contrôle américaines pour empêcher ces embellissements ou trucages de bilan des sociétés. Aujourd'hui, la réassurance non traditionnelle s'est rapprochée des activités plus classiques de la réassurance mais en proposant des solutions ad hoc plus flexibles et mieux adaptées que les formes traditionnelles de la réassurance. Le transfert alternatif du risque ou alternative risk transfer (ART) correspond quant à lui à un transfert du risque sur les marchés financiers. Les produits ainsi proposés sur les marchés de capitaux peuvent être des opérations de titrisation (cat bonds), des protections avec franchise de sinistre marché (MLF ou market loss franchise, ILW ou industry loss warranty), des déclencheurs notionnels (portfolio sample trigger), des options et des swaps subordonnés, des dérivés climatiques (weather derivatives), des couvertures indicielles, etc. Les autres formes de réassurance non traditionnelles (par exemple titrisation, market loss franchise, options et swaps subordonnés) pourront cependant continuer à exister sous réserve de leur compatibilité avec les règlements de comptabilité internationales ou statutaires (IFRS, US GAAP, French GAAP, SAP, etc.).

L'abréviation ré ou re en anglais

L'abréviation ré (pour réassurance) ou re (pour reinsurance) en anglais accompagne le nom de la plupart des compagnies de réassurance, comme un symbole d’appartenance à la branche. Par exemple, c'est le cas pour le no 1 mondial de la réassurance : Munich Re.

Marché de la réassurance

Selon les données 2004 de la Fédération française des sociétés d'assurances[3], le marché mondial de la réassurance représentait un chiffre d'affaires d’environ 135 milliards d'euros (soit 6,5 % de l’assurance), dont 100 milliards disponibles sur le marché international de la réassurance (4,7 %).

En France, cinquième marché mondial, la réassurance représentait un chiffre d'affaires de l’ordre de 8 milliards d'euros dont 5 disponibles sur le marché concurrentiel. Les pays les plus demandeurs de réassurance étaient les États-Unis (42 %), suivi par l’Allemagne (17 %), le Royaume-Uni (11 %) et la France (6 %). Du côté de l’offre de réassurance, l’Allemagne se place en tête en 2004 avec 26 %, suivie par les États-Unis (19 %), les Bermudes (17 %) et la Suisse (16 %). Le marché de la réassurance se compose à 20 % de vie et à 80 % de non vie. Cela vient du fait que les grands sinistres sont en non vie, d'où le plus grand besoin en réassurance.

Le marché de la réassurance est encore plus concentré que celui de l’assurance et les vingt plus gros réassureurs mondiaux représentent 74 % du marché en 2004 (39 % en 1990) et les cinq premiers 45 % (21 % en 1990).

Les dix principaux réassureurs mondiaux au 31 décembre 2018 étaient dans l’ordre décroissant[4] :

- Munich Re (Allemagne, chiffre d'affaires de 36,7 milliards de dollars américains)

- Swiss Re (Suisse, 36,4 milliards de dollars américains)

- Hannover Re (Allemagne, 22,4 milliards de dollars américains)

- Scor (France, 17,9 milliards de dollars américains de primes émises)

- Berkshire Hathaway – Gen Re (États-Unis, 16,5 milliards de dollars américains de primes émises)

- Lloyd's (Royaume-Uni, 14,5 milliards de dollars américains)

- China Re (Chine, 12,2 milliards de dollars américains)

- Reinsurance Group of America (en) ou RGA (États-Unis, 11,4 milliards de dollars américains)

- Great West Life (États-Unis, 10,6 milliards de dollars américains)

- GIC Re (Inde, 6,9 milliards de dollars américains)

Il n’existe pas de chiffres publiés pour l'ensemble du marché français mais les plus importants réassureurs y sont Swiss Re, Hannover Re, Munich Re et la Caisse centrale de réassurance (CCR), le réassureur de l'État français.

Les trois plus grands réassureurs français dans le monde au 31 décembre 2006 sont[5] :

- Scor (chiffre d'affaires de 3,6 milliards de dollars américains de primes émises + 2 milliards du fait de la reprise de Converium en juillet 2007)

- Caisse centrale de réassurance (1,5 milliard de dollars américains)

- Paris Ré (1,2 milliard de dollars américains) (fusion avec Partner Re en 2009))

Courtiers de réassurance

- Comme pour l’assurance, il existe des courtiers de réassurance qui conseillent et assistent leurs clients, dans ce cas des sociétés ou mutuelles d'assurance. Le courtier de réassurance (reinsurance broker) est également chargé par son client, la cédante, de négocier et placer ses programmes de réassurance auprès de compagnies de réassurance. Même si le courtier n'est pas solidaire des engagements du réassureur auprès de la cédante, il reste tenu par un devoir de conseil envers celle-ci sur le risque de crédit et de défaillance des réassureurs.

- Sur le marché français, la plupart des cédantes font appel à un courtier qui placera leur(s) programme(s) de réassurance auprès de plusieurs réassureurs. Dans d'autres pays comme aux États-Unis, les réassureurs doivent choisir de travailler en direct exclusivement ou par courtier exclusivement (direct market ou broker market). Le leader du courtage de réassurance en France est Aon Benfield.

- Les 5 plus grands courtiers de réassurance furent en 2012 (source : Business Insurance) :

- 1. Aon Benfield– États-Unis (CA: 1 505 millions de dollars) - Aussi leader dans le management des captives

- 2. Guy Carpenter (1) – États-Unis (CA:1 079 millions de dollars)

- 3. Gallagher Re – Royaume-Uni (CA: 837 millions de dollars) - Rachat de Willis Re par Gallagher

- 4. JLT(1) – Royaume-Uni (CA: 197 millions de dollars)

- 5. Towers Watson (1) – Royaume-Uni (CA: 182 millions de dollars)

(1) Fusion Guy Carpenter - JLT - Towers Watson

Rating des Réassureurs

- Les sinistres pouvant avoir des développements très long sur plusieurs décennies (e.g. en responsabilité civile) il est important pour la cédante que son réassureur soit présent et solvable pour encore de nombreuses années. La sécurité financière d’un réassureur est donc l’un des choix les plus importants de la cédante pour choisir son ou ses réassureurs. Elle peut en théorie fouiller dans les bilans et autres rapports d’entreprise de chaque réassureur mais ce travail est long, fastidieux, perpétuel et demande un vrai savoir-faire de la réassurance. C’est pourquoi la plupart des cédantes se fient aux différents ratings présentés par des agences neutres et spécialisées qui révisent leur analyse régulièrement.

- L’agence de Rating qui fait foi d’autorité sur le marché de la réassurance est Standard & Poor's (S&P). Les agences de notation AM Best et Fitch sont également largement reconnues par la profession.

- Plus le rating d’un réassureur sera élevé, et plus il est à même d’être considéré sûr financièrement auprès des cédantes et donc d’engranger des affaires, bien qu’il existe plusieurs autres critères importants.

Ratio combiné des réassureurs

- Le ratio combiné (Combined Ratio) est l’un des moyens les plus simples et utilisés pour comparer les performances des réassureurs entre eux ainsi qu’au fil des années.

les sinistres payés ou à payer plus les coûts administratif sur les primes acquises. C’est en fait le ratio des sinistres (Loss Ratio) qui tient compte en plus des dépenses administratives.

- Le ratio combiné est exprimé en pourcentage de la prime acquise par le réassureur. Si ce ratio est supérieur à 100 %, le réassureur est techniquement en perte avant le profit réalisé par ses investissements. Ainsi, le ratio combiné moyen du marché était de l’ordre de 130 % en 2001 (année de l'attentat du World Trade Center) pour redescendre à 97 % en 2004, son meilleur résultat depuis 1990.

Rétrocession et recoverables

- Il arrive souvent qu’un réassureur se réassure lui-même auprès d'autres réassureurs. Cela s’appelle la rétrocession. Le réassureur sera alors appelé rétrocédante et il rétrocède tout ou partie de son risque auprès d’un rétrocessionnaire.

- Dans la pratique, les rétrocessionnaires sont également des réassureurs. On pourrait donc parler de coréassurance ou bien d’un pool de réassurance en cas de cession proportionnelle. Les protections de réassurance intervenant sous forme non proportionnelle, cad avec une franchise à charge de la cédante, conservent dans tous les cas de nom de 'rétro' (ou protection XS sur portefeuille de réassurance acceptée). NB: à ne pas confondre avec les rétrocessions spécifiques qui consistent à céder une partie d'une affaire de réassurance donnée et d'elle-seule. Les rétrocessionnaires se réassurent parfois eux-mêmes, et le cercle d'assurance / réassurance peut continuer sur plusieurs échelons, et sur plusieurs exercices comptables. On parle alors d'une spirale. À Londres cette spirale a été largement entretenue pendant des années à travers les acceptations de rétrocessions L.M.X. (London Market XL).

- Tant les choix de réassurance que de rétrocession sont de plus en plus scrutés par les agences de Rating qui cherchent surtout à analyser la quantité et la qualité des créances sur réassureurs de chaque cédante ou rétrocédante, c’est-à-dire leur risque de crédit sur comptes de tiers, ce facteur entrant dans le scoring aboutissant à la notation de la société analysée. Les créances sur comptes de tiers réassureurs, ou recoverables en anglais, sont en fait l’argent qui est dû aux réassureurs par leurs rétrocessionnaires pour des sinistres payés ou mis en réserve.

Réglementation de la réassurance

- L'activité des entreprises de réassurance fait l'objet d'une réglementation spécifique depuis l'entrée en vigueur de la directive européenne sur la réassurance[6] et sa transposition dans le code des assurances français[7]. Avant la transposition de la directive sur la réassurance, le secteur de la réassurance était généralement moins réglementé que celui de l’assurance directe en Europe, à l'exception de dispositions fiscales spécifiques irlandaises ou luxembourgeoises.

- La réassurance est définie par l'article L. 310-1-1 du code des assurances comme "l'activité d'un organisme, autre qu'un véhicule de titrisation mentionné à l'article L. 310-1-2, qui consiste à accepter des risques d'assurance cédés, soit par une entreprise d'assurance ou par une autre entreprise de réassurance, soit par les mutuelles ou unions régies par le livre II du code de la mutualité, soit par les institutions de prévoyance et leurs unions régies par les dispositions du titre III du livre IX du code de la sécurité sociale".

- En France, les entreprises de réassurance sont soumises tout comme les assureurs au contrôle de l'Autorité de contrôle prudentiel et de résolution (ACPR). Les entreprises de réassurance dont le siège social est situé en France doivent obtenir un agrément spécifique auprès de l'ACPR avant de pouvoir commencer à exercer leur activité. L'agrément peut être obtenu par une même entreprise de réassurance pour l'exercice d'opérations de réassurance vie et non-vie. C'est une différence notable par rapport aux entreprises d'assurance directe, qui ne peuvent exercer simultanément des activités d'assurance vie et non-vie en application du principe de spécialisation[8]. Les ratios de solvabilité des réassureurs vie et non-vie français sont ceux applicables à l'assurance non-vie. Les règles de placement d'actifs applicables aux entreprises de réassurance sont toutefois plus souples que celles applicables aux entreprises d'assurance directe.

- Au Québec, l'article 2397 du Code civil du Québec dispose que le contrat de réassurance n’a d’effet qu’entre l’assureur et le réassureur[9].

- Avant la transposition dans le code des assurances de la directive européenne sur la réassurance, les assureurs français étaient incités à demander aux réassureurs de déposer des fonds ou de nantir des titres en garantie des engagements qu'ils prenaient à leur égard. Ainsi, en cas de défaillance du réassureur, l'assureur avait la garantie de récupérer ses créances. Cette particularité ne subsiste toutefois plus que pour les cessions en réassurance effectuées à des réassureurs établis en dehors du territoire de l'Union Européenne, tels que les réassureurs établis aux Bermudes, en Suisses ou aux États-Unis, depuis l'entrée en vigueur de la directive européenne sur la réassurance.

- À l'inverse des contrats d'assurance, les conventions de réassurance ne font l'objet d'aucune réglementation spécifique dans le code des assurances. Elles sont soumises aux règles générales sur les contrats du Code civil et la plus grande liberté contractuelle est laissée aux parties. Les parties à des conventions de réassurance choisissent toutefois fréquemment de les soumettre au droit anglais. Enfin, la plupart des litiges liés à l'exécution de conventions de réassurance sont tranchés par des juridictions arbitrales. La France dispose à cet égard d'une organisation arbitrale dédiée aux litiges entre assureurs et/ou réassureurs, le Centre Français d'Arbitrage de Réassurance et d'Assurance (CEFAREA)[10].

Les métiers spécifiques de la réassurance

- L'actuaire (Actuary) étudie les risques probabilistes, en utilisant entre autres la modélisation, pour établir les tarifications générales (primes d'assurance).

- Le courtier de réassurance (Reinsurance Broker) est chargé par des cédantes de leur trouver les contrats les mieux adaptés et/ou au meilleur coût auprès des compagnies de réassurance.

- Le souscripteur de réassurance (Underwriter) est chargé de souscrire ou non une affaire (un risque) qui lui est proposé par une cédante.

- Le médiateur (Business mediator (en)) est chargé de l'arbitrage d'une affaire de réassurances[11]

Dans la fiction

Le personnage principal du roman Les Falsificateurs d'Antoine Bello travaille dans la cellule de prévention des risques naturels d'une entreprise de réassurance en Argentine.

Liens externes

- Commission de contrôle des assurances, des mutuelles et des instituts de prévoyance

- APREF Association des professionnels de la réassurance en France

- Un article de Finance & Stratégie ainsi qu'une interview vidéo présentant le secteur de la réassurance

- Thèse sur la cotation des traités XS par simulation

Notes et références

- « La réassurance, qu'est-ce que c'est ? », sur assureurpro, (consulté le )

- Martial Phélippé-Guinvarc'h, Réassurance - Master 2 Assurance et Analyse Financière, Institut du Risque et de l'Assurance, (lire en ligne)

- Voir http://www.ffsa.fr/.

- « Accueil », sur APREF (consulté le )

- Source : rapports annuels des sociétés.

- Directive 2005/68/CE du Conseil du 16 novembre 2005 relative à la réassurance et modifiant les directives 73/239/CEE et 92/49/CEE du Conseil ainsi que les directives 98/78/CE et 2002/83/CE [Journal officiel L 323 du 9.12.2005].

- Ordonnance no 2008-556 du 13 juin 2008 transposant la directive 2005/68/CE du Parlement européen et du Conseil du 16 novembre 2005 relative à la réassurance et réformant le cadre juridique des fonds communs de créances.

- article L. 321-1 du code des assurances.

- Code civil du Québec, RLRQ c CCQ-1991, art 2397 <http://canlii.ca/t/6c3nl#art2397> consulté le 2020-01-18

- http://www.cefarea.com/

- Barèmes des honoraires d'Arbitrage de la CEFAREA

- Portail de la finance