Este artículo fue coescrito por Derick Vogel. Derick Vogel es un experto en crédito y presidente ejecutivo de Credit Absolute, una compañía educativa y de asesoramiento crediticio con sede en Scottsdale, Arizona. Derick tiene más de 10 años de experiencia financiera, incluyendo la consultoría de hipotecas y préstamos. Él se especializa en crédito comercial, cobro de deudas, presupuesto financiero y alivio de la deuda de préstamos estudiantiles. Es miembro de la Asociación Nacional de Organizaciones de Servicios de Crédito (NASCO, por sus siglas en inglés) y de la Asociación de Profesionales Hipotecarios de Arizona. Tiene certificados de crédito de Dispute Suite en las mejores prácticas de reparación de crédito y en la competencia de la Ley de Organizaciones de Reparación de Crédito (CROA).

En este artículo, hay 16 referencias citadas, que se pueden ver en la parte inferior de la página.

Este artículo ha sido visto 40 833 veces.

Una buena calificación crediticia no es simplemente un número en una hoja de papel, sino que es tu llave para nuevas oportunidades en el futuro (por ejemplo, una vivienda nueva, buenas tarifas de seguro y más).[1] Si bien no es posible incrementar tu calificación crediticia de un día para otro, puedes establecer un buen crédito con el tiempo de muchas formas fáciles.

Pasos

Método 1

Método 1 de 3:Manejar los pagos y las compras

-

1Paga tus cuentas de las tarjetas de crédito a tiempo. Siempre debes pagar las facturas domésticas o las cuentas de las tarjetas de crédito en su totalidad apenas te lleguen. Esto hace que parezcas responsable y financieramente estable. Haz el intento de ponerte al día con los pagos tardíos, de haberlos, apenas puedas.[2]

- Fíjate si es posible configurar pagos automáticos con la compañía de la tarjeta de crédito o el banco de forma que no corras el riesgo de olvidarlos, ya que esto baja tu calificación crediticia.

- Incluso un pago tardío puede hacer que tu calificación crediticia baje entre 50 y 100 puntos.[3]

-

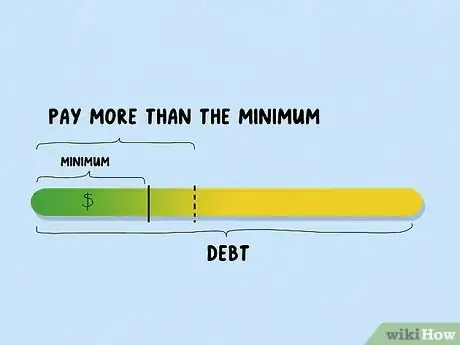

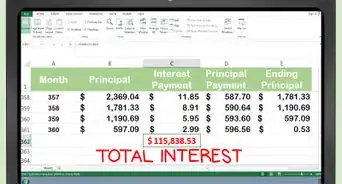

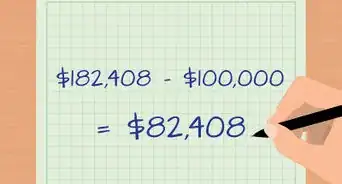

2Paga más del monto mínimo de las cuentas de las tarjetas de crédito. Mantente al día con las cuentas de tus tarjetas de crédito e intenta pagarlas por completo cada vez que puedas. No debes depender de los "mínimos", o el pago más pequeño posible, para pagar tus deudas. Pagar únicamente los mínimos hará que acumules una gran cantidad de intereses, y esto te dificultará aún más pagar tus deudas a la larga.[4]

- No hay problema si pagas lo mínimo de vez en cuando, solo que no debes adoptar el hábito de pagar el mínimo todos los meses.

-

3Haz compras que estén dentro de tu presupuesto de forma que no utilices tu crédito en exceso. Evita gastar dinero en compras absurdamente grandes (por ejemplo, unas vacaciones tropicales). En cambio, haz compras pequeñas y fáciles que puedas pagar en un corto periodo de tiempo. Después de que tengas un buen crédito, puedes comenzar a hacer compras más grandes (por ejemplo, un auto o una casa).[5]

- Si vives más allá de tus medios, esto se reflejará en tu calificación crediticia.

-

4Gasta menos del 10 % de tu límite crediticio total. Si bien podrías sentirte tentado de despilfarrar en una compra grande, no será tan divertido pagar el enorme costo a la compañía de tu tarjeta de crédito. Parecerás mucho más confiable y tendrás una calificación crediticia mucho mejor si te limitas a no gastar más del 10 % de tu límite crediticio total a la vez.[6]

- Algunas personas recomiendan gastar menos del 30 % de tu límite crediticio. Sin embargo, ciertos estudios han demostrado que las personas que tienen calificaciones crediticias más altas utilizan un promedio de aproximadamente el 7 % de su límite crediticio total.

-

5Revisa tu informe crediticio anual para ver si hay cambios o errores. Revisa tu informe crediticio para fijarte si tus cuentas, saldos y otra información financiera están correctos.[7] Si encuentras algún error, envía una carta a la empresa de información crediticia para abrir una disputa oficial.[8]

- En el informe crediticio, se discute tu información crediticia pero no tu calificación. Puedes revisar tu calificación crediticia a través de una oficina de crédito, un consejero sin ánimo de lucro o un servicio externo.[9]

Anuncio

Método 2

Método 2 de 3:Incrementar tu credibilidad

-

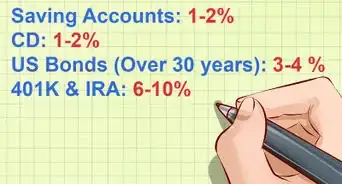

1Abre cuentas corrientes y de ahorros en tu banco. La clave para establecer un buen crédito es que parezcas confiable para los prestamistas. Si bien estas cuentas no aparecerán directamente en tu calificación de FICO (si vives en los EE.UU.) o tus informes crediticios oficiales, a algunos prestamistas les gusta revisar la información bancaria de las personas. Las cuentas corrientes y de ahorros te permiten probar que tienes estabilidad financiera y sabes administrar tu dinero.[10]

-

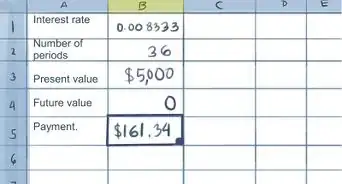

2Obtén un préstamo y págalo en el espacio de 1 a 2 años. Aunque no lo creas, los préstamos constituyen una excelente forma de probar que eres financieramente responsable. Obtén un préstamo pequeño y trabaja para pagarlo con rapidez. Esto hace que parezcas confiable. Revisa bien con el banco para asegurarte de que el préstamo vaya a aparecer en tu calificación crediticia, ya que algunos préstamos no se toman en cuenta en tu informe crediticio, y esto no te será de ayuda para establecer un buen crédito.[11]

-

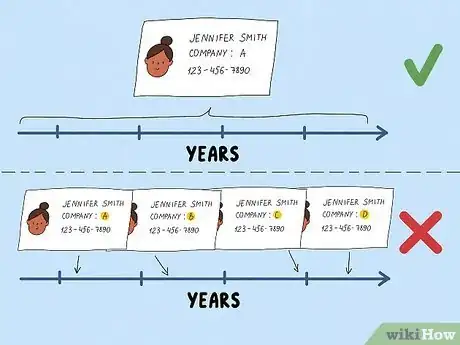

3Conserva un empleo por un largo periodo de forma que parezca que tienes estabilidad financiera. Quédate en tu empleo por varios años, aunque no te entusiasme. Si cambias de trabajo con demasiada frecuencia, no parecerás que tienes mucha estabilidad financiera. Los prestamistas quieren saber que podrás hacer los pagos a tiempo y que pagarás los préstamos de manera confiable.[12]

- Si pareces confiable, quizás estén dispuestos a perdonar una calificación crediticia que no sea ideal.

-

4Mantén una dirección postal constante en lugar de mudarte continuamente. Las agencias de créditos utilizan la dirección para ayudar a monitorearte. Si cambias de dirección de manera constante, los prestamistas tendrán dificultades para verificar tu identidad y vincular tu información crediticia a ti. Esto puede ocasionar discrepancias en tu informe crediticio, lo cual es muy engorroso de resolver.[13]

- Si cambias de dirección, comunícate con tu banco o agencia de préstamos para informarles sobre el cambio.

-

5Utiliza un servicio de reporte de alquiler para ayudar a incrementar tu calificación crediticia. Si vives en los EE.UU., ponte en contacto con un grupo como RentTrack o Rental Kharma. Ellos transferirán tus antecedentes de pago de facturas a tu informe crediticio. Esto podría ser de ayuda para incrementar tu calificación y hacer que parezcas confiable para los prestamistas futuros.[14]

- No todas las calificaciones crediticias tomarán en cuenta estos pagos adicionales, pero algunas podrían hacerlo.

- Si vives en los EE.UU., los programas como Experian Boost te facilitan vincular las facturas mensuales a tu calificación crediticia. Incluso puedes incrementar tu crédito si pagas a tiempo tu cuenta de Netflix.[15]

Anuncio

Método 3

Método 3 de 3:Usar tarjetas de crédito

-

1Pídele a otra persona ser un usuario autorizado en su tarjeta de crédito. Un usuario autorizado es un término sofisticado para ser un titular en la cuenta de alguien. Pregúntale a tu pareja, un pariente o un amigo cercano que tenga buen crédito si puedes ser un usuario autorizado en su cuenta. Esto permite que los prestamistas te asocien al buen crédito de esa cuenta.[16]

- Lo mejor es que seas usuario autorizado de una cuenta que tenga un crédito bueno o excelente (entre 670 y 850).

- Asimismo, puedes inscribirte para una cuenta conjunta con alguien que tenga un crédito más establecido.[17]

-

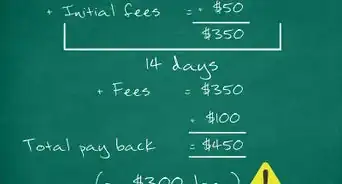

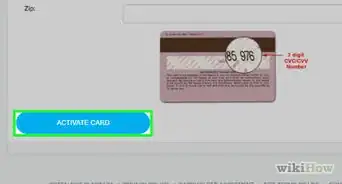

2Solicita una tarjeta de crédito asegurada si nunca antes has usado una. Dale una determinada cantidad de dinero en efectivo a la compañía de crédito, lo cual funcionará como el límite crediticio para tu tarjeta de crédito asegurada. Practica hábitos responsables de gasto con la tarjeta asegurada y paga todos los préstamos a tiempo. Esto te ayuda a establecer crédito y es un excelente trampolín para obtener una tarjeta no asegurada, la cual suele conllevar mejores beneficios.[18]

- Después de cerrar la cuenta de la tarjeta de crédito asegurada y subir de categoría a una no asegurada, se te devolverá el depósito en efectivo original.

- Puede ser difícil entrar a las compañías grandes de tarjetas de crédito (por ejemplo, MasterCard o Visa). En cambio, dirígete a una tienda por departamentos o estación de servicio local, y fíjate si tienen un programa de tarjetas de crédito.[19]

- Asimismo, las tarjetas de crédito aseguradas son una buena opción si tienes mal crédito, pero necesitas una tarjeta de crédito nueva para comenzar a restaurarlo.[20]

-

3Elige tarjetas de crédito que se reporten a una de las principales oficinas de crédito. Querrás que tu información se reporte a las principales empresas de información crediticios (por ejemplo, TransUnion, Experian y Equifax si vives en los EE.UU.). Estas son las que es más probable que los prestamistas revisen y, por ende, no es muy bueno que tu tarjeta de crédito se reporte únicamente a una empresa pequeña.[21]

-

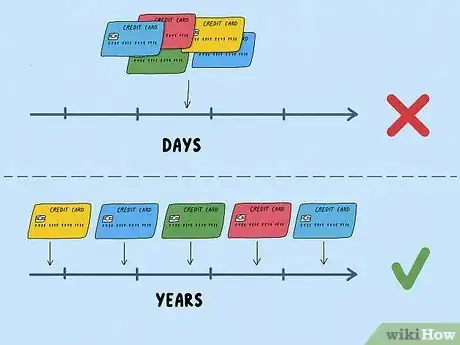

4No solicites varias tarjetas de crédito al mismo tiempo. Esto puede parecerles arriesgado a los posibles prestamistas, y podría bajar tu calificación crediticia. En cambio, solicita tarjetas de crédito una a la vez de forma que no pongas en riesgo tu calificación.[22]

- Las solicitudes de tarjetas de crédito suelen acumularse en tu informe crediticio, aunque se aprueben.

- Por ejemplo, es seguro que abras 10 tarjetas de crédito nuevas en el espacio de 5 años siempre y cuando no las solicites todas al mismo tiempo.

Anuncio

Consejos

Advertencias

- No cierres tus tarjetas de crédito a menos que sea absolutamente necesario. Si cierras una cuenta, esto reduce la cantidad de crédito que utilizas y, a su vez, bajará tu calificación crediticia.[25]

Referencias

- ↑ https://www.cnbc.com/select/advantages-of-a-good-credit-score/

- ↑ https://www.consumerfinance.gov/ask-cfpb/how-do-i-get-and-keep-a-good-credit-score-en-318/

- ↑ Derick Vogel. Asesor de crédito y propietario de Credit Absolute. Entrevista a especialista. 26 de marzo de 2020.

- ↑ https://www.cnbc.com/select/what-happens-if-you-only-pay-the-minimum-on-your-credit-card/

- ↑ https://www.forbes.com/sites/forbesfinancecouncil/2018/01/23/10-ways-young-people-can-build-a-strong-credit-record/#561008b94749

- ↑ Derick Vogel. Asesor de crédito y propietario de Credit Absolute. Entrevista a especialista. 26 de marzo de 2020.

- ↑ https://files.consumerfinance.gov/f/documents/201612_cfpb_credit_invisible_checklist.PDF

- ↑ https://www.consumer.ftc.gov/articles/0151-disputing-errors-credit-reports

- ↑ https://www.consumerfinance.gov/ask-cfpb/where-can-i-get-my-credit-score-en-316/

- ↑ https://www.gsmr.org/financial-tips/how-to-build-good-credit

- ↑ https://www.gsmr.org/financial-tips/how-to-build-good-credit

- ↑ https://www.thestreet.com/personal-finance/debt-management/job-hopping-can-affect-your-credit-worthiness-13476108

- ↑ https://www.clearscore.com/credit-score/how-does-address-affect-credit-score

- ↑ https://www.forbes.com/advisor/personal-finance/how-to-get-rent-payments-added-to-your-credit-report/

- ↑ https://www.cnbc.com/select/experian-boost-allows-netflix-payments-for-credit-score-increase/

- ↑ https://files.consumerfinance.gov/f/documents/201612_cfpb_credit_invisible_checklist.PDF

- ↑ https://www.consumerfinance.gov/ask-cfpb/i-want-to-help-my-daughter-start-her-credit-history-what-should-i-do-en-1643/

- ↑ https://www.nerdwallet.com/article/finance/how-to-build-credit

- ↑ https://www.gsmr.org/financial-tips/how-to-build-good-credit

- ↑ Derick Vogel. Asesor de crédito y propietario de Credit Absolute. Entrevista a especialista. 26 de marzo de 2020.

- ↑ https://www.nerdwallet.com/article/finance/how-to-build-credit

- ↑ https://www.cnbc.com/select/how-to-build-credit-and-achieve-a-good-credit-score/

- ↑ https://www.nerdwallet.com/article/finance/how-to-build-credit

- ↑ https://www.cnbc.com/select/how-to-build-credit-and-achieve-a-good-credit-score/

- ↑ https://www.nerdwallet.com/article/finance/how-to-build-credit