Nuestro equipo de editores e investigadores capacitados han sido autores de este artículo y lo han validado por su precisión y amplitud.

wikiHow's Content Management Team revisa cuidadosamente el trabajo de nuestro personal editorial para asegurar que cada artículo cumpla con nuestros altos estándares de calidad.

En este artículo, hay 7 referencias citadas, que se pueden ver en la parte inferior de la página.

Este artículo ha sido visto 9132 veces.

Una vez que salgas de la escuela y que entres al mundo laboral, es posible que te des cuenta de que gran parte de tu vida gira en torno al dinero. Mantenerte al tanto de las cosas puede ser difícil, y perder de vista las facturas que tienes que pagar puede provocarte un grave estrés y problemas financieros. A fin de mantener organizadas tus cuentas y finanzas, haz un calendario y un presupuesto y revísalos con regularidad. Mantén tus facturas y otros estados financieros en un solo lugar y clasifícalos de forma adecuada. Si no tienes que preocuparte de forma constante por el dinero, tendrás más tiempo y energía para divertirte y disfrutar de lo que te ofrece la vida.[1]

Pasos

Método 1

Método 1 de 3:Utilizar un calendario financiero

-

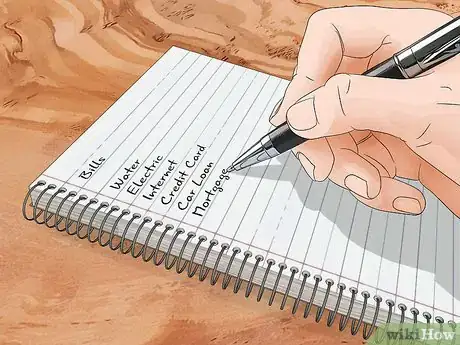

1Haz una lista de todas las facturas que pagas cada mes. Empieza por revisar tu estado de cuenta mensual a fin de identificar las facturas recurrentes de cada mes. Anota el nombre de la factura, el monto y la fecha en que debes pagar (no la fecha en que se liquidó el pago en tu cuenta bancaria, la cual puede ser diferente). También podrías incluir una columna para anotar la forma en que pagas la factura (mediante giro automático o pago manual).[2]

- Una hoja de cálculo puede ayudarte a mantener organizada esta información; no obstante, también puedes escribirla a mano si lo deseas.

- Si el monto de una factura varía de un mes a otro, anota una cantidad presupuestada. Por ejemplo, si tu factura de electricidad varía entre $70 y $120 al mes, podrías presupuestar $120. De esta forma sabrás que nunca te faltará dinero y es posible que te sobre un poco.

-

2Pon las fechas de vencimiento de cada factura en un calendario. Puedes comprarte un calendario que te guste o crear un calendario mensual en blanco en tu computadora. La mayoría de las aplicaciones de procesamiento de textos u hojas de cálculo tienen una plantilla de calendario que puedes utilizar. Después escribe el nombre y el monto de la factura en el día en que se vence.[3]

- Puedes utilizar tintas de diferentes colores para indicar la forma en que pagas una factura. Por ejemplo, puedes utilizar tinta azul para las facturas que pagas mediante giro automático y tinta roja para las facturas que debes pagar manualmente en la fecha de vencimiento.

- Si creas tu calendario en la computadora, puedes utilizar el formato de texto para indicar si el monto de la factura es un monto exacto o una estimación presupuestada. Por ejemplo, puedes utilizar una fuente común para los montos exactos y una fuente en cursiva para las estimaciones presupuestadas.

Consejo: si tienes que enviar tu pago por correo, pon la factura en tu calendario en la fecha en que debes hacerlo. Por lo general esto será un par de días antes de la fecha de vencimiento final.

-

3Incluye tus ingresos en tu calendario. Una vez que hayas puesto todas tus facturas en tu calendario, agrega tus ingresos en los días en que te pagan. Si tu sueldo varía de un cheque de pago a otro, utiliza una estimación presupuestada en el extremo inferior del rango.[4]

- Por ejemplo, si te pagan semanalmente y tu sueldo varía entre $500 y $700 semanales, podrías incluir $500 en tu calendario.

- Si has decidido utilizar tintas de colores diferentes, el verde por lo general será el mejor color que podrás utilizar para los ingresos. Así, es el color que se utiliza con más frecuencia en las aplicaciones bancarias y de presupuesto para los ingresos e indica un depósito de dinero.

-

4Agrega las contribuciones de inversión o las metas de ahorro. Si contribuyes a una cuenta de inversión o si ahorras por una razón específica, agrega esa cantidad a tu calendario junto con tus facturas. Tratar tus ahorros o inversión como si fuera una factura común te hará adquirir el hábito de ahorrar con regularidad.[5]

- Puede ser difícil adquirir el hábito de ahorrar, por lo tanto, no tengas miedo de empezar de a poco. Incluso las contribuciones pequeñas se acumulan con el tiempo. Por ejemplo, incluso si solo puedes garantizar $10 a la semana para tu meta de ahorro, al final del año habrás ahorrado $520.

-

5Utiliza tu calendario para crear un presupuesto mensual. Suma los montos de cada cheque de pago y determina cuánto dinero te queda después de pagar tus facturas. Después puedes repartir ese dinero para otros gastos, por ejemplo, para comida, aseo de mascotas o para una salida nocturna.[6]

- Necesariamente no tienes que incluir los gastos discrecionales en tu calendario. Sin embargo, presupuestarlos puede ayudarte a llevar un registro de adónde va tu dinero y cuánto dinero es seguro que gastes, a la vez que te asegurarás de que todas tus facturas estén pagadas.

Método 2

Método 2 de 3:Llevar un registro de tus facturas

-

1Revisa tus estados de cuenta con detenimiento. Cuando recibas una factura cada mes, mira el monto total que debes y la fecha en que se hizo el último pago. Revisa los cargos y asegúrate de que no te cobren más de lo que realmente debes. Si notas una discrepancia entre el estado de cuenta y tus propios registros, aclara tus dudas de inmediato.[7]

- Esto también es importante si recibes una factura en papel cuando normalmente recibes tu factura de forma electrónica o tienes configurado el pago automático. Si recibes una factura inesperada, ponte en contacto con la compañía de facturación o revisa tu cuenta en línea.

-

2Programa un tiempo regular cada semana para revisar tus finanzas. Separa 10 o 15 minutos a la semana para hacer “cosas de dinero”. El día después del día de pago es por lo general un buen día para hacerlo. Asigna dinero para pagar tus próximas facturas y después determina cuánto dinero te queda para los gastos discrecionales.[8]

- Si estás casado o si vives con tu pareja y ambos pagan las facturas, estas reuniones serán fundamentales para garantizar que se coordine el pago de las facturas y así sabrán exactamente quién paga qué.

Consejo: si no tienes muchas facturas, es posible que solo tengas que hacerlo una o dos veces al mes.

-

3Establece recordatorios en tu computadora o teléfono inteligente. Los recordatorios pueden ayudar a garantizar que no se te pase una factura, en especial si se trata de algo por una cantidad relativamente pequeña que te olvidas con frecuencia. Pagar las facturas con retraso puede perjudicar tu crédito, en especial los pagos de tarjetas de crédito que se reportan a las agencias de crédito. Establece tu recordatorio para uno o dos días antes de que venza la factura y págala tan pronto como recibas el recordatorio.[9]

- Por ejemplo, si tienes una suscripción de transmisión de música que solo cuesta $9 al mes, es posible que te olvides de pagarla hasta que recibas un recordatorio del servicio de transmisión o hasta que te des cuenta de que ya no puedes acceder a tu música. Así, establecer un recordatorio garantizará que no te olvides de pagarla.

- Si utilizas un calendario digital en tu teléfono inteligente o tableta, simplemente puedes activar los recordatorios para cada una de las facturas que agregues a tu calendario.

Consejo: asegúrate de que los recordatorios estén configurados para una hora en la que realmente puedas leerlos y tomar acción. No te servirán si se activan a mitad de la noche cuando duermes.

-

4Procura designar una sola persona que se encargue de las facturas. Si estás casado o si vives con tu pareja, con frecuencia es más fácil designar a una persona para que se encargue de las facturas. De esa forma no tendrás que preocuparte por pagar tarde una factura porque cada uno de ustedes pensó que el otro la pagó o por pagar dos veces una misma factura.[10]

- Si quieres asegurarte de que ambos están igualmente al tanto de las facturas y de cómo se pagan, pueden alternar la tarea. Por ejemplo, uno podría ser responsable de pagar las facturas de enero a junio y el otro podría ser responsable de pagar de julio a septiembre.

- Incluso si solo una persona se encarga de las facturas, deben reunirse al menos una vez al mes para revisar las finanzas y el presupuesto familiar.

Consejo: si tienen una cuenta conjunta, considera la posibilidad de abrir una cuenta separada para los gastos discrecionales, en especial si solo uno de ustedes está a cargo de pagar las facturas. De esa manera siempre sabrás que hay dinero en tu cuenta para cubrir una factura que pagas.

Método 3

Método 3 de 3:Mantener tus registros financieros

-

1Mantén todos tus estados de cuenta y avisos de facturación en un solo lugar. Ya sea que mantengas un archivo de papel más antiguo o un archivo digital, establece un solo lugar para todos tus registros financieros. Crea subcategorías que identifiquen el tipo de factura o gasto.[11]

- Si mantienes registros digitales, podrías utilizar tu cuenta de correo electrónico para ayudarte a organizar tus registros. Utiliza la misma dirección de correo electrónico para todas tus facturas y crea etiquetas o filtros para colocar esos estados de cuenta en categorías. A fin de reducir el desorden en tu bandeja de entrada, abre una cuenta separada para las facturas y no utilices esa dirección de correo electrónico para tus mensajes personales.

- También puedes escanear tus facturas y hacer archivos PDF para guardarlos en tu computadora como una copia digital.

Consejo: no todos los documentos financieros se pueden digitalizar. Incluso si la mayoría de tus registros son digitales, todavía necesitarás una caja pequeña de archivos para guardar documentos como los títulos de automóviles o las escrituras de bienes raíces.

-

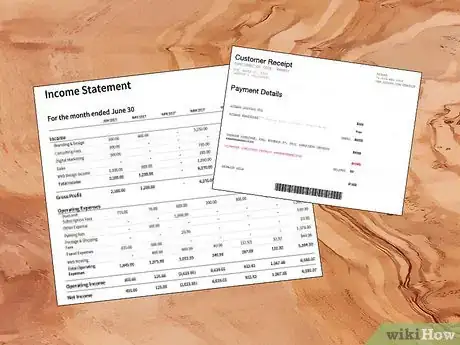

2Incluye las declaraciones de ingresos y los recibos de los gastos deducibles. Mantener las declaraciones de ingresos y los recibos en un solo lugar hará que tengas menos dolores de cabeza cuando llegue el tiempo de pagar impuestos. Si conservas archivos de papel, crea una carpeta separada específica para los gastos deducibles.[12]

- Dentro de tu archivo de gastos deducibles incluye archivos con categorías, por ejemplo, gastos de casa y oficina, gastos de kilometraje y de vehículo, gastos de guardería y gastos médicos.

- Revisa tus archivos de gastos al menos una vez al mes. Si pagaste una factura que crees que es deducible, pásala al archivo de deducibles (o haz una copia de la misma y guárdala en ambos lugares).

-

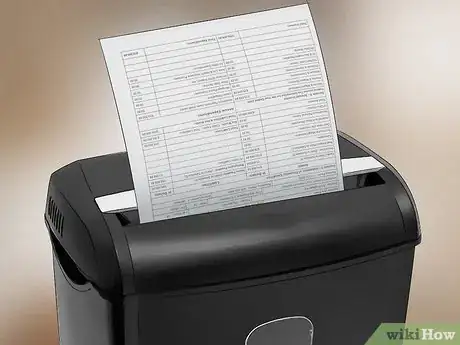

3Compra una trituradora a fin de usarla cuando te deshagas de los documentos financieros. Todo documento que tenga tu firma, número de cuenta, información médica, legal u otra información de identificación debes triturarlo en vez de simplemente tirarlo a la basura. Si dejas intacta esa información, te pones en riesgo de robo de identidad.[13]

- Si no tienes una trituradora, puedes comprar una básica en línea o en una tienda de artículos de oficina por unos $20 o $30. Existen versiones más caras que podrían triturar más rápido o triturar más documentos a la vez, o que también pueden trituran tus CD o tarjetas de crédito. Es tu decisión si una trituradora sofisticada vale la inversión para ti.

- También puedes suscribirte a un servicio de trituración si no quieres hacer todo ese trabajo tú mismo. Por ejemplo, en los Estados Unidos, las tiendas de artículos de oficina como Staples u Office Depot trituran tus documentos por ti a un precio de casi $1 por 1/2 k (1 lb).

-

4Elimina los registros que ya no necesitas una vez al año. Así como podrías hacer una limpieza de primavera de tu espacio vital, tus registros financieros también podrían utilizar una limpieza profunda anual. Al final del año calendario, revisa tus archivos y tritura o elimina los registros que ya no necesitas conservar. Por lo general puedes seguir el siguiente programa:[14]

- Conserva durante 1 año: facturas mensuales de servicios públicos, talones de pago, estados de tarjetas de crédito, estados de inversiones, estados bancarios y similares (conserva los resúmenes de fin de año de los estados de cuenta durante 3 años)

- Conserva durante 7 años: recibos de compras importantes, registros de impuestos sobre la renta, contratos de préstamo, contratos de hipoteca y registros de pago, registros de compras de inversión, resúmenes de fin de año de inversiones, otros documentos de pago final

- Conserva indefinidamente: registros médicos, escrituras de bienes raíces y títulos de automóviles siempre y cuando seas el dueño (en esta categoría se ubican también los certificados de nacimiento, certificados de matrimonio, decretos de divorcio y títulos o diplomas, aunque no son necesariamente registros financieros)

Consejos

- Si no quieres hacer esta tarea por tu cuenta, puedes probar una aplicación de presupuesto o finanzas personales, como Mint o Prism. Algunas son gratuitas, mientras que otras tienen un nivel de suscripción.[15]

Advertencias

- No configures el pago automático a menos que estés seguro de que tendrás dinero para pagar la cuenta. De lo contrario, podrías terminar con cargos por sobregiro (o cargos por retraso si tu banco rechaza el pago).

Referencias

- ↑ https://www.investopedia.com/articles/pf/10/8-tips-organize-finances.asp

- ↑ https://www.investopedia.com/articles/pf/10/8-tips-organize-finances.asp

- ↑ https://www.nerdwallet.com/blog/finance/use-a-budget-calendar-to-manage-your-finances/

- ↑ https://www.nerdwallet.com/blog/finance/use-a-budget-calendar-to-manage-your-finances/

- ↑ https://www.nerdwallet.com/blog/finance/use-a-budget-calendar-to-manage-your-finances/

- ↑ https://www.investopedia.com/articles/pf/10/8-tips-organize-finances.asp

- ↑ https://www.investopedia.com/articles/pf/10/8-tips-organize-finances.asp

- ↑ https://www.nerdwallet.com/blog/finance/use-a-budget-calendar-to-manage-your-finances/

- ↑ https://www.investopedia.com/articles/pf/08/stop-paying-bills-late.asp

- ↑ https://www.investopedia.com/articles/pf/10/8-tips-organize-finances.asp

- ↑ https://www.investopedia.com/articles/pf/10/8-tips-organize-finances.asp

- ↑ https://turbotax.intuit.com/tax-tips/tax-planning-and-checklists/making-taxes-easy-tips-for-organizing-receipts-and-expenses/L2XGRq7xA

- ↑ https://www.fightidentitytheft.com/shred.html

- ↑ https://moneywise.com/a/how-to-effectively-organize-and-pay-your-bills-skills-you-should-have-learned-in-school-but-didnt

- ↑ https://www.nerdwallet.com/blog/finance/budgeting-saving-tools/

-Step-12.webp)

wikiHow's Content Management Team revisa cuidadosamente el trabajo de nuestro personal editorial para asegurar que cada artículo cumpla con nuestros altos estándares de calidad. Este artículo ha sido visto 9132 veces.