أزمة الدين الحكومي اليوناني

أزمة الدين الحكومي اليوناني هي أزمة مالية عصفت بالإقتصاد اليوناني في أبريل 2010 حينما طلبت الحكومة اليونانية من الإتحاد الأوروبي وصندوق النقد الدولي تفعيل خطة إنقاذ تتضمن قروضا لمساعدة اليونان على تجنب خطر الإفلاس والتخلف عن السداد وكانت معدلات الفائدة على السندات اليونانية قد إرتفعت إلى معدلات عالية نتيجة مخاوف بين المستثمرين من عدم قدرة اليونان على الوفاء بديونها لاسيما مع إرتفاع معدل عجز الموازنة وتصاعد حجم الدين العام. هددت الأزمة اليونانية إستقرار منطقة اليورو وطرحت فكرة خروج اليونان من المنطقة الإقتصادية إلا أن أوروبا قررت في نهاية المطاف تقديم المساعدة إلى اليونان مقابل تنفيذها لإصلاحات إقتصادية وإجراءات تقشف تهدف إلى خفض العجز بالموازنة العامة.[1]

أزمة الدين الحكومي اليوناني

|

بداية الأزمة

بدأت الأزمة اليونانية في أواخر عام 2009 مع انتشار المخاوف بين المستثمرين حول عدم قدرة اليونان على الوفاء بديونها نتيجة الزيادة الحادة لحجم الدين العام. وقد أدى ذلك إلى أزمة ثقة في الأسواق المالية اتضحت بارتفاع الفائدة على السندات اليونانية وارتفاع التأمين على السندات اليونانية ضد التخلف عن السداد. ومع تزايد حجم الديون العمومية وارتفاع عجز الموانة واجه الاقتصاد اليوناني ضعفا في النمو وهو ما عقد من وضع اليونان وصعب من قدرتها على الحصول على قروض جديدة لتسديد ديونها السابقة.

| البيانات | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| الدين العام (مليار يورو)[2][3] | 151.9 | 159.2 | 168.0 | 183.2 | 195.4 | 224.2 | 239.3 | 263.3 | 299.7 | 329.5 | 355.6 |

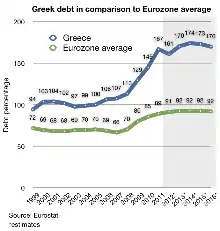

| الدين نسبة إلى ن.م.إ (%)[2][3] | 103.7 | 101.7 | 97.4 | 98.6 | 100.0 | 106.1 | 107.4 | 113.0 | 129.4 | 145.0 | 165.3 |

| التضخم (سنوي %)[2][4] | 3.7 | 3.9 | 3.4 | 3.0 | 3.5 | 3.3 | 3.0 | 4.2 | 1.3 | 4.7 | 3.1 |

| النمو الحقيقي في ن.م.إ (سنوي %)[2][5] | 4.2 | 3.4 | 5.9 | 4.4 | 2.3 | 5.5 | 3.0 | −0.2 | −3.3 | −3.5 | −6.9 |

| عجز الموازنة (% من ن.م.إ)[2][6] | −4.5 | −4.8 | −5.6 | −7.5 | −5.2 | −5.7 | −6.5 | −9.8 | −15.6 | −10.3 | −9.1 |

حزمة الإنقاذ الأولى (مايو 2010 - يونيو 2011)

قدمت الحكومة اليونانية طلبا رسميا في 23 يونيو 2010 إلى دول منطقة اليورو وصندوق النقد الدولي بتفعيل خطة الإنقاذ المالي التي اتفق عليها قبل 10 أيام مع المفوضية الأوروبية، وتتضن الخطة قروضا من دول الاتحاد الأوروبي وصندوق النقد بقيمة 45 مليار يورو تحتاجها الحكومة اليونانية للنفقات المالية خلال السنة الجارية إضافة إلى حاجة اليونان لتسديد 16 مليار يورو لسندات يحل أجل سدادها مع نهاية شهر مايو وبسبب ارتفاع معدلات الفائدة إلى 8.3% فإن اليونان غير قادرة على إعادة تمويل هذه السندات.[7]

وردت المفوضية الأوروبية على الطلب اليوناني بأنها سوف تقوم بتفعيل الآلية في أسرع وقت ممكن، ويتعين على المفوضية والبنك المركزي الأوروبي أولاً تقييم احقية اليونان بالطلب، وبعد ذلك ستقرر الدول الـ15 الأخرى الأعضاء في “منطقة اليورو” ما إذا كانت ستدعم اليونان مالياً.

في 2 مايو وافقت جميع دول الاتحاد الأوروبي إضافة إلى صندوق النقد الدولي على منح اليونان سلسة من القروض المالية بمجموع 110 مليار يورو على مدى 3 سنوات خلال الفترة من مايو 2010 حتى يونيو 2013.[8] منها 80 مليار يورور مقدمة دول الاتحاد الأوروبي فيما قدم صندوق النقد الدولي 30 مليار يورو، وتبلغ الفائدة على هذه القروض نحو 5.2% وفترة سداد 3 سنوات[9] وقد خفضت الفائدة في قمة بروكسل لقادة الاتحاد الأوروبي في مارس 2011 حيث تقرر تخفيض الفائدة بنحو 1% لتصبح 4.2% فيما زيدت فترة السداد لتبلغ 7 سنوات ونصف[9]، وقد اشترط على اليونان للحصول على القروض القيام باجراءات تقشف تهدف إلى خفض الانفاق.

وبحسب الخطة يتعين على اليونان على خفض العجز في ميزانيتها إلى موفيز بلس[10] 8.1 في المائة من الناتج المحلي الإجمالي في العام الحالي و7.6 في المائة في عام 2011 و6.5 في عام 2012. ويتوقع أن ينخفض العجز إلى أقل من 3 في المائة من الناتج المحلي الإجمالي وهو الحد الأقصى بحلول عام 2014. في حين سيرتفع الدين العام إلى نحو 150 في المائة من الناتج المحلي الإجمالي في 2013 قبل أن يبدأ تراجعه بداية من عام 2014.[11]

| الدفعات | التاريخ | منطقة اليورو | صندوق النقد | المجموع |

|---|---|---|---|---|

| الدفعة الأولى | مايو 2010 | 14.5 | 5.5 | 20.0 |

| الدفعة الثانية | سبتمبر 2010 | 6.5 | 2.6 | 9.1 |

| الدفعة الثالثة | ديسمبر 2010 ويناير 2011 |

6.5 | 2.5 | 9.0 |

| الدفعة الرابعة | مارس 2011 | 10.9 | 4.1 | 15.0 |

| الدفعة الخامسة | يوليو 2011 | 8.7 | 3.2 | 11.9 |

| الدفعة السادسة | ديسمبر 2011 | 5.8 | 2.2 | 8.0 |

| المجموع | ــــــ | 52.9 | 20.1 | 73.0 |

حزمة الإنقاذ الثانية (فبراير 2012)

أقرت دول منطقة اليورو في 21 فبراير 2012 الحزمة الثانية لإنقاذ اليونان، وتتضمن الحزمة جملة إجراءات خصصت لها 130 مليار يورو، فضلا عن اتفاق لتبادل سندات ديون أثينا مع دائنيها من القطاع الخاص ينص على شطب 107 مليارات يورو.[12] من خلال اتفاق مبادلة مع المؤسسات المالية الخاصة ينص على شطب 53.5% من قيمة سندات الدين اليوناني التي تحوزها تلك المؤسسات أي ما يعادل 107 مليارات يورو عن طريق تبديل السندات القديمة بأخرى جديدة بتاريخ استحقاق يحل بعد بعد ثلاثين سنة وبنسبة فائدة متغيرة، تتراوح بين 2% حتى 2015، و3% حتى 2020، و4.3% في السنوات الموالية، إلى أن تنتهي آجال استحقاق الديون اليونانية في 2042. وأما القروض التي سيقدمها الدائنون الدوليون فتصل في مجموعها إلى 130 مليار يورو، تسدد تدريجيا إلى غاية 2014.[12]

وتهدف خطة الإنقاذ إلى إعادة هيكلة ديون اليونان التي تناهز 350 مليار يورو، ومن المتوقع أن تقلص إجراءات الحزمة الثانية ديون اليونان من 160% من ناتجها المحلي الإجمالي إلى 120.5% في 2020، وهي النسبة الأقصى للدين التي يمكن أن تتحملها البلاد على المدى البعيد.[12]

حزمة الإنقاذ الثالثة (أغسطس 2015)

توصلت الحكومة اليونانية في 14 اغسطس 2015 الي اتفاق مع مجموعة الدائنين يقضي بحصول اليونان علي حزمة جديدة من المساعدات تصل قيمتها الي 86 مليار يورو بعد موافقة البرلمان اليوناني علي شروط قاسية حاول تجنب اقرارها لوقت طويل، وقال بيان صادر عن اجتماع وزراء خارجية دول منطقة اليورو في بروكسل " تعتبر مجموعة اليورو أن العناصر الضرورية باتت متوفرة لبدء الإجراءات ذات الصلة على المستويات الوطنية واللازمة لإقرار المساعدة المالية من آلية الاستقرار الأوروبية." وقررت مجموعة الدائنين الدوليين تخصيص 10 مليارات يورو من هذة الحزمة لدعم موقف البنوك اليونانية التي تضررت بشدة نتيجة تقلبات الاسواق والضغوط المالية الناتجة عن تخلف اليونان عن سداد دفعة من ديونها في نهاية يونيو 2015.[13]

إجراءات التقشف

حزمة التقشف الأولى - فبراير 2010

اتخذت الحكومة اليونانية حزمة إجراءات تقشفية في 9 فبراير 2010 من أجل كبح جماح عجز الميزانية، واستهدفت الإجراءات الحكومية خفض إجمالي النفقات العامة على الأجور والرواتب من 1% إلى 5.5% عبر تجميد رواتب الموظفين الحكوميين وتقليص مكافأت العمل الإضافي وبدلات السفر.

حزمة التقشف الثانية - مارس 2010

وافق البرلمان اليوناني في 5 مارس 2010 على مشروع قانوني يهدف إلى توفير 4.8 مليار يورو على إثر مخاوف من إفلاس الحكومة اليونانية وتخلفها عن السداد، تضمن القانون رفع الضرائب على القيمة المضافة وعلى السيارات المستوردة وعلى المحروقات وخفض رواتب القطاع العام وتقليص المكافأت والبدلات الممنوحة للموظفين الحكوميين.

نظرة عامة

دين تاريخي

متوسط الدين العام إلى الناتج المحلي الإجمالي

| البلد | متوسط الدين العام إلى الناتج المحلي الإجمالي (٪ من الناتج المحلي الإجمالي) |

| المملكة المتحدة | 104.7 |

| بلجيكا | 86 |

| إيطاليا | 76 |

| كندا | 71 |

| فرنسا | 62.2 |

| اليونان | 60.2 |

| الولايات المتحدة | 47.1 |

| ألمانيا | 32.1 |

كانت اليونان قد واجهت، شأنها شأن الدول الأوروبية الأخرى، أزمات دين في القرن التاسع عشر، وأزمة مشابهة أيضًا في عام 1932 خلال الكساد الكبير. وفي حين كتب اقتصاديون مثل كارمن راينهارت وكينيث روغوف أنه «منذ عام 1800 حتى فترة ما بعد الحرب العالمية الثانية، وجدت اليونان نفسها فعليًا في حالة تخلف مستمر عن السداد»، سجلت اليونان حالات تخلفٍ أقل من الحالات التي سجلتها إسبانيا والبرتغال بين العام 1830 (سنة استقلال اليونان) والحرب العالمية الثانية. خلال القرن العشرين، تمتعت اليونان بأحد أعلى معدلات نمو الناتج المحلي الإجمالي في العالم، وكان متوسط دين الحكومة اليونانية إلى الناتج المحلي الإجمالي منذ عام 1909 حتى عام 2008 أقل من دين المملكة المتحدة وكندا وفرنسا. خلال فترة ال30 عامًا التي سبقت مباشرة دخولها إلى المجموعة الاقتصادية الأوروبية في عام 1981، بلغ متوسط نسبة دين الحكومة اليونانية إلى الناتج المحلي الإجمالي 19.8% فقط. وفي واقع الأمر، كان الانضمام إلى المجموعة الاقتصادية الأوروبية (الاتحاد الأوروبي لاحقًا) متوقفًا على إبقاء الدين إلى الناتج المحلي الإجمالي أقل بكثير من مستوى 60%، وراقب بعض الأعضاء هذا الرقم عن كثب.[14]

بين عامي 1981 و1993، ارتفعت نسبة دين الناتج المحلي الإجمالي لليونان بشكل مطرد، متجاوزة متوسط ما هو اليوم منطقة اليورو في أواسط الثمانينيات من القرن العشرين. وخلال ال15 عامًا التالية، منذ العام 1993 حتى العام 2007، بقيت نسبة الدين الحكومي اليوناني إلى الناتج المحلي الإجمالي دون تغيير تقريبًا (ولم يتأثر باستضافة أثينا للألعاب الأولمبية لعام 2004)، بمتوسط 102%، وكان الرقم هذا أدنى من مثيله في إيطاليا (107%) وبلجيكا (110%) خلال فترة ال15 عامًا نفسها، وكان قريبًا من الرقم الذي سجلته الولايات المتحدة أو منظمة التعاون الاقتصادي والتنمية في عام 2017. خلال الفترة الأخيرة، تجاوز عجز الميزانية السنوية للبلاد عادة 3% من الناتج المحلي الإجمالي، إلا ان تأثيره على نسبة الدين إلى الناتج المحلي الإجمالي قابله ارتفاع معدلات نمو الناتج الإجمالي المحلي. حُددت قيم الدين إلى الناتج الإجمالي المحلي لعامي 2006 و2007 (نحو 105%) بعد أن أدت علميات التدقيق إلى تصحيحات تصل إلى 10 نقاط مئوية لسنوات معينة. نتج هذه التصحيحات، على الرغم من تغيير مستوى الدين بحد أقصى بلغ نحو 10%، فكرة شائعة مفادها أن «اليونان كانت تخفي ديونها في السابق».[15][16]

التطورات بعد ولادة عملة اليورو

أدى إدخال اليورو في عام 2001 إلى خفض تكاليف التجارة بين دول منطقة اليورو، الأمر الذي أفضى إلى زيادة حجم التجارة الإجمالي. زادت تكاليف العمالة بشكل أكبر (من قاعدة منخفضة) في البلدان المحيطية مثل اليونان مقارنة بالدول الأساسية مثل ألمانيا دون تعويض الارتفاع في الإنتاجية، مما أدى إلى تآكل القدرة التنافسية لليونان. ونتيجة لذلك، ارتفع عجز الحساب الجاري (التجاري) لليونان بشكل ملحوظ.[17]

يعني العجز التجاري أن البلد يستهلك أكثر مما ينتج، الأمر الذي يتطلب الاقتراض\الاستثمار المباشر من الدول الأخرى. ارتفع كل من العجز التجاري اليوناني والعجز في الميزانية من أقل من 5% من الناتج المحلي الإجمالي في عام 1999 إلى ذروة بلغت 15٪ من الناتج المحلي الإجمالي في فترة العامين 2008 و2009. كان أحد محركات تدفق الاستثمار هو عضوية اليونان في الاتحاد الأوروبي ومنطقة اليورو. كان يُنظر إلى اليونان على أنها تشكل مخاطر ائتمانية أعلى بمفردها مما كانت عليه كعضو في منطقة اليورو، مما عنى أن المستثمرين شعروا أن الاتحاد الأوروبي سيضبط موارده المالية وسيدعم اليونان في حالة حدوث أي مشاكل.[18]

مع امتداد الركود الاقتصادي لعام 2008 إلى أوروبا، بدأ مبلغ الأموال المقترضة من الدول الأوروبية الرئيسية (مثل ألمانيا) إلى البلدان المحيطية مثل اليونان بالانخفاض. أدت التقارير الواردة في عام 2009 عن سوء الإدارة المالية اليونانية والخداع إلى زيادة مصروفات الفوائد، وهذا الدمج كان يعني أن اليونان لم تعد قادرة على الاقتراض لتمويل عجزها التجاري والعجز في الميزانية بتكلفة معقولة.[19]

إن البلد الذي يواجه «توقفًا مفاجئًا» في الاستثمار الخاص وارتفاع أعباء الديون (بالعملة المحلية) عادة ما يسمح لعملته بالانخفاض لتشجيع الاستثمار وتسديد الديون بعملة منخفضة القيمة. لم يكن هذا ممكن في الوقت الذي كانت فيه اليونان في منطقة اليورو. «ومع ذلك، فإن التوقف المفاجئ لم يدفع دول الأطراف الأوروبية إلى التحرك نحو تخفيض قيمة العملة عبر التخلي عن اليورو، وكان ذلك يرجع جزئيًا إلى أن تحويلات رأس المال من شركاء منطقة اليورو أتاحت لهم تمويل عجز الحساب الجاري». علاوة على ذلك، ومن أجل أن تصبح أكثر تنافسية، انخفضت الأجور اليونانية بنسبة 20% تقريبًا منذ أواسط العام 2010 حتى عام 2014، الأمر الذي كان شكلًا من أشكال الانكماش المالي. أفضى ذلك إلى انخفاض كبير في الدخل والناتج المحلي الإجمالي، مما أدى إلى ركود حاد وتراجع في الإيرادات الضريبية وارتفاع كبير في نسبة الدين إلى الناتج الإجمالي المحلي. وبلغ معدل البطالة نحو 25% بعد أن كان أقل من 10% في عام 2003. ساعدت التخفيضات الكبيرة في الإنفاق الحكومي الحكومة اليونانية على العودة إلى فائض الميزانية الأولي بحلول عام 2014 (جمعت إيرادات أكثر مما دفعت، باستثناء الفائدة).[20]

الأسباب

عوامل خارجية

نجمت الأزمة اليونانية عن اضطراب الركود الاقتصادي لعام 2008، الأمر الذي أدى إلى وصول عجز الموازنة في العديد من الدول الغربية إلى 10% من الناتج المحلي الإجمالي، أو تجاوزه لذلك الرقم. في حالة اليونان، كان عجز الميزانية المرتفع (الذي أُعلن، بعد عدة تصحيحات، أن قد سُمح له بالوصول إلى 10.2% و15.1% من الناتج المحلي الإجمالي في عام 2008 و2009 على التوالي) مقترنًا بارتفاع نسبة الدين العام إلى معدل الناتج المحلي الإجمالي (الذي كان، حتى تلك الآونة، مستقرًا بشكل نسبي لعدة أعوام وأعلى بقليل من 100٪ من الناتج المحلي الإجمالي، عند حسابه بعد كل التصحيحات). وهكذا، يبدو أن البلاد فقدت السيطرة على دينها العام إلى الناتج المحلي الإجمالي، والذي وصل مسبقا إلى 127% من الناتج المحلي الإجمالي في عام 2009. في المقابل، تمكنت إيطاليا (على الرغم من الأزمة) من إبقاء على عجز ميزانيتها لعام 2009 عند 5.1%، الأمر الذي كان شديد الأهمية، نظرًا إلى أن نسبة الدين العام إلى الناتج المحلي الإجمالي كانت تضاهي نسبة اليونان. إضافة إلى ذلك، ولكونها عضوًا في منطقة اليورو، لم يكن لدى اليونان في الأساس مرونة في السياسة النقدية المستقلة.[21]

أخيرًا، كان هناك أثر للجدل حول الإحصاءات اليونانية (بسبب التنقيحات الجذرية لعجز الميزانية المذكورة أعلاه والتي أدت إلى زيادة القيمة المحسوبة للدين العام اليوناني بنحو 10%، أي نسبة الدين العام إلى الناتج المحلي الإجمالي بنحو 100٪ حتى عام 2007)، في حين كانت هناك محاججات حول التأثير المحتمل لتقارير وسائل الإعلام. ونتيجة ذلك، عوقبت اليونان من قبل الأسواق التي رفعت معدلات الاقتراض، الأمر الذي جعل تمويل البلاد لديونها أمرًا مستحيلًا منذ أوائل العام 2010.

انظر أيضًا

مصادر

- أوروبا تقرّر مساعدة اليونان لإنقاذ اليورو نسخة محفوظة 22 فبراير 2017 على موقع واي باك مشين.

- Fifth Review Compliance Report-All.pdf "The Economic Adjustment Programme for Greece: Fifth Review – October 2011 (Draft)" (PDF)، European Commission، مؤرشف من الأصل (PDF) في 17 أبريل 2012، اطلع عليه بتاريخ 22 أكتوبر 2011.

{{استشهاد ويب}}: تحقق من قيمة|مسار أرشيف=(مساعدة) - "General government gross debt"، Eurostat، 23 أبريل 2012، مؤرشف من الأصل في 08 ديسمبر 2019.

- "HICP inflation rate"، Eurostat، 18 أبريل 2012، مؤرشف من الأصل في 10 أغسطس 2014.

- "Real GDP growth rate – volume: Percentage change on previous year"، Eurostat، أبريل 2012، مؤرشف من الأصل في 23 يوليو 2012.

- "Government deficit/surplus, debt and associated data"، Eurostat، 23 أبريل 2012، مؤرشف من الأصل في 08 ديسمبر 2019.

- Greece activates €45bn EU/IMF loans نسخة محفوظة 02 أبريل 2013 على موقع واي باك مشين.

- المفوضية الأوروبية، قروض اليونان نسخة محفوظة 26 يوليو 2012 على موقع واي باك مشين.

- [ http://setimes.com/cocoon/setimes/xhtml/en_GB/newsbriefs/setimes/newsbriefs/2011/03/13/nb-12 Eurozone leaders lower Greek bailout interest rate, extend maturity] نسخة محفوظة 02 مارس 2017 على موقع واي باك مشين.

- "موفيز بلس - MovsPlus"، MovsPlus - موفيز بلس (باللغة الإنجليزية)، مؤرشف من الأصل في 15 نوفمبر 2018، اطلع عليه بتاريخ 14 نوفمبر 2018.

- الاقتصادية نسخة محفوظة 23 يوليو 2017 على موقع واي باك مشين.

- الجزيرة نت نسخة محفوظة 16 يونيو 2014 على موقع واي باك مشين.

- http://ara.reuters.com/article/businessNews/idARAKCN0QJ2A620150814?pageNumber=1&virtualBrandChannel=0 رويترز نسخة محفوظة 2020-08-10 على موقع واي باك مشين.

- Chowdhury, Anis؛ Islam, Iyanatul (09 نوفمبر 2010)، "Is there an optimal debt-to-GDP ratio?"، Centre for Economic Policy Research، مؤرشف من الأصل في 15 فبراير 2022.

- Kenton, Will، "Debt-To-GDP Ratio"، Investopedia (2018)، مؤرشف من الأصل في 12 نوفمبر 2021، اطلع عليه بتاريخ 31 أغسطس 2018.

- "2010–2018 Greek Debt Crisis and Greece's Past: Myths, Popular Notions and Implications"، Academia.edu، مؤرشف من الأصل في 8 مارس 2021، اطلع عليه بتاريخ 14 أكتوبر 2018.

- Hale, Galina (14 يناير 2013)، "Balance of Payments in the European Periphery"، Federal Reserve Bank of San Francisco، مؤرشف من الأصل في 22 فبراير 2022، اطلع عليه بتاريخ 03 يوليو 2015.

- Klein, Ezra (يوليو 2015)، "Greece's debt crisis explained in charts and maps"، Vox، مؤرشف من الأصل في 27 يوليو 2021.

- Klein, Ezra (يوليو 2015)، "Greece's debt crisis explained in charts and maps"، Vox، مؤرشف من الأصل في 22 فبراير 2022.

- Kashyap, Anil (29 يونيو 2015)، "A Primer on the Greek Crisis" (PDF)، مؤرشف من الأصل (PDF) في 01 يوليو 2015، اطلع عليه بتاريخ 29 مايو 2016.

- "Eurostat (budget deficit data)"، Eurostat، مؤرشف من الأصل في 23 يناير 2022، اطلع عليه بتاريخ 02 سبتمبر 2020.

- بوابة السياسة

- بوابة اليونان

- بوابة الاقتصاد

- بوابة عقد 2010

- بوابة الاتحاد الأوروبي