إعادة تدوير البترودولار

إعادة تدوير البترودولار هو مصطلح اقتصادي يطلق على الإنفاق الدولي أو الاستثمار في عائدات أي بلد من صادرات النفط («النفط الخام»).[1] يشير بوجه عام إلى ظاهرة الدول الرئيسية المصدرة للنفط، خاصةً أعضاء أوبك بالإضافة إلى روسيا والنرويج، حيث يكسبون أموالًا من تصدير النفط الخام أكثر مما يمكنهم الاستثمار بكفاءة في اقتصاداتهم.[2]

يمكن أن يصل الاعتماد المتبادل العالمي والتدفقات المالية، من منتجي النفط إلى مستهلكي النفط، إلى مئات المليارات من الدولارات الأمريكية سنويًا - بما في ذلك مجموعة واسعة من المعاملات بعملات متنوعة، بعضها مربوط بالولايات المتحدة والدولار والبعض الآخر لا.[3]

تتأثر هذه التدفقات بشدة بالقرارات التي تتخذها الحكومة بشأن الاستثمارات والمساعدات الدولية، مع ما يترتب على ذلك من عواقب مهمة بالنسبة لكل من السياسات المالية والبترولية العالمية. وتكون هذه الظاهرة أكثر وضوحًا خلال الفترات التي يكون فيها سعر النفط مرتفعًا تاريخيًا.[4]

لقد ظهر مصطلح البترودولار في أوائل سبعينيات القرن الماضي أثناء أزمة النفط، وأدت أول زيادة كبيرة في البترودولار (1974-1981) إلى مضاعفات مالية أكثر من الثانية (2005-2014).[5]

في أغسطس 2018، أعلنت فنزويلا أنها ستسعر نفطها باليورو واليوان والعملات الأخرى.[6][7]

تدفق رأس المال

خلفية تاريخية

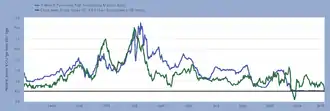

خلال السنوات 1974-1981 و2005-2014، الدول المصدرة للنفط جمعت فوائض كبيرة من «البترودولار» من ارتفاع أسعار النفط تاريخيا.[2][1] يمكن وصف فوائض البترودولار على أنه صافي مكافئ الدولار الأمريكي المكتسب من تصدير النفط، وهو ما يفوق احتياجات التنمية الداخلية للدول المصدرة. الفوائض المالية لا يمكن أن تستثمر بكفاءة في اقتصاداتها، بسبب عدد السكان الصغير أو في المراحل الأولى من التصنيع؛ لكن الفوائض يمكن استثمارها بشكل مفيد في دول أخرى، أو إنفاقها على الواردات مثل المنتجات الاستهلاكية ولوازم البناء والمعدات العسكرية. بدلاً من ذلك، كان من الممكن أن يعاني النمو الاقتصادي العالمي إذا تم سحب هذه الأموال من الاقتصاد العالمي، في حين أن الدول المصدرة للنفط تحتاج إلى أن تكون قادرة على الاستثمار بشكل مربح لرفع مستويات معيشتها على المدى الطويل.

ارتفاع 1974-1981

في حين أن إعادة تدوير البترول قد قللت من تأثير الركود على المدى القصير لأزمة النفط عام 1973، إلا أنها تسببت في مشاكل خاصة بالنسبة للبلدان المستوردة للنفط التي كانت تدفع أسعارًا أعلى بكثير للنفط، وتكبدت ديون طويلة الأجل. قدّر صندوق النقد الدولي (IMF) أن الديون الخارجية لـ 100 دولة نامية مستوردة للنفط قد زادت بنسبة 150٪ بين عامي 1973 و 1977، الأمر الذي زاد من تعقيده التحول العالمي إلى أسعار الصرف العائمة. قال يوهان ويتفين، المدير الإداري لصندوق النقد الدولي، في عام 1974: «يواجه النظام النقدي الدولي أصعب فتراته منذ ثلاثينيات القرن الماضي».[8] قام صندوق النقد الدولي بإدارة برنامج إقراض جديد خلال الفترة من عام 1974 إلى عام 1976 يطلق عليه مرفق النفط. بتمويل من الدول المصدرة للنفط والمقرضين الآخرين، كان متاحًا للدول التي تعاني من مشاكل حادة في ميزانها التجاري بسبب ارتفاع أسعار النفط، لا سيما إيطاليا والمملكة المتحدة وكذلك عشرات الدول النامية.[9]

من عام 1974 إلى عام 1981، بلغ إجمالي فائض الحساب الجاري لجميع أعضاء أوبك 450 مليار دولارًا أمريكيًا، تراكمت تسعين بالمائة من هذا الفائض من قبل الدول العربية في الخليج وليبيا، مع تراكم لدى إيران فوائض نفطية كبيرة خلال عام 1978 قبل أن تعاني من مصاعب الثورة والحرب والعقوبات.[10]

تم استثمار كميات كبيرة من الدولارات النفطية العربية مباشرة في سندات الخزانة الأمريكية وفي الأسواق المالية الأخرى في الاقتصادات الصناعية الكبرى، والتي يتم توجيهها في كثير من الأحيان بشكل سري من قبل الكيانات الحكومية المعروفة الآن باسم صناديق الثروة السيادية.[11][12]

كما تم استثمار العديد من مليارات الدولارات النفطية من خلال البنوك التجارية الكبرى في الولايات المتحدة وأوروبا. في الواقع، ساهمت هذه العملية في نمو سوق اليورودولار باعتباره منافسًا أقل تنظيماً للأسواق النقدية الأمريكية. نظرًا لأن حالة الركود في الاقتصاد العالمي جعلت الاستثمار في الشركات أقل جاذبية، فقد قدم المصرفيون والحكومات ذات التمويل الجيد الكثير من الأموال مباشرة إلى حكومات البلدان النامية، لا سيما في أمريكا اللاتينية مثل البرازيل والأرجنتين وكذلك غيرها الدول النامية الكبرى مثل تركيا. كما لخص الصحفي السياسي ويليام جريدر الوضع:«جمعت البنوك ودائع حكومات الأوبك الغنية بالإيرادات وأقرضت الأموال على الدول النامية حتى تتمكن من تجنب الإفلاس». في العقود اللاحقة، العديد من هذه ووجدت الدول النامية أن ديونها المتراكمة كانت كبيرة بشكل غير مسبوق، وخلصت إلى أنها كانت شكلاً من أشكال الاستعمار الجديد الذي كان تخفيف الديون هو الملاذ الوحيد له.

ارتفاع 2005-2014

في الطفرة النفطية في الفترة 2005-2014، تمكن صناع القرار المالي من الاستفادة إلى حد ما من دروس وتجارب الدورة السابقة. بقيت الاقتصادات النامية بشكل عام أكثر توازناً مما كانت عليه في السبعينيات؛ كان الاقتصاد العالمي أقل كثافة في استخدام النفط؛ وكان التضخم العالمي وأسعار الفائدة أفضل بكثير. اختار مصدرو النفط القيام بمعظم استثماراتهم مباشرة في مجموعة متنوعة من الأسواق العالمية، وكانت عملية إعادة التدوير أقل اعتمادًا على القنوات الوسيطة مثل البنوك الدولية وصندوق النقد الدولي.[13]

بفضل الزيادات التاريخية في أسعار النفط في الفترة 2003-2008، بلغت عائدات أوبك تقريبًا 1 ترليون دولار أمريكي غير مسبوق في عامي 2008 و 2011-2014.[2] خارج دول أوبك، جمعت فوائض كبيرة أيضًا في روسيا والنرويج،[14] وصناديق الثروة السيادية في جميع أنحاء العالم 7 ترليون دولار أمريكي بحلول 2014-2015.[15] لم يتمكن بعض مصدري النفط من جني الفوائد الكاملة، حيث عانت الاقتصاديات الوطنية في إيران والعراق وليبيا ونيجيريا وفنزويلا من عقبات سياسية متعددة السنوات مرتبطة بما يطلق عليه خبراء الاقتصاد «لعنة الموارد».[16] تراكمت لدى معظم المصدرين الكبار الآخرين احتياطيات مالية كافية لتخفيف الصدمة عندما انخفضت أسعار النفط والفوائض النفطية بشكل حاد مرة أخرى من وفرة المعروض من النفط في 2014-2017 .[17]

مساعدات أجنبية

استخدمت الدول المصدرة للنفط جزءًا من فوائضها النفطية في تمويل برامج المساعدات الخارجية، كمثال بارز لما يسمى «دبلوماسية دفتر الشيكات» أو «بترو - الإسلام». كان الصندوق الكويتي رائداً منذ عام 1961، وأصبحت بعض الدول العربية من أكبر المانحين في الأعوام منذ عام 1974، بما في ذلك من خلال صندوق النقد الدولي وصندوق أوبك للتنمية الدولية.[10][18] ساعد مصدرو النفط أيضًا الدول الفقيرة بشكل غير مباشر من خلال التحويلات الشخصية التي أرسلها عشرات الملايين من العمال الأجانب في الشرق الأوسط،[19] على الرغم من أن ظروف عملهم قاسية عمومًا.[20] والأكثر إثارة للجدل، كان العديد من مصدري النفط من كبار الداعمين الماليين للجماعات المسلحة التي تتحدى حكومات الدول الأخرى.[21] [22][23][24]

سمح النفط المرتفع الاتحاد السوفياتي بدعم الاقتصادات المتعثرة في الكتلة السوفيتية خلال طفرة النفط في 1974-1981، وساهم فقدان الدخل خلال تخمة النفط في الثمانينات في انهيار الكتلة في عام 1989.[25] لعبت فنزويلا العضو في أوبك دورًا مشابهاً في دعم كوبا وغيرها من الحلفاء الإقليميين،[26] قبل أن يؤدي تباطؤ النفط في 2014-2017 إلى جلب فنزويلا لأزمة اقتصادية خاصة بها.[27]

مراجع

- "War and the Oil Price Cycle"، JIA SIPA (باللغة الإنجليزية)، 01 يناير 2016، مؤرشف من الأصل في 23 يونيو 2019، اطلع عليه بتاريخ 11 نوفمبر 2019.

- Hertzberg, Hendrik (03 مايو 2004)، "In the Soup" (باللغة الإنجليزية)، ISSN 0028-792X، مؤرشف من الأصل في 28 أغسطس 2017، اطلع عليه بتاريخ 11 نوفمبر 2019.

- Coll, Steve (10 أغسطس 2014)، "Oil and Erbil" (باللغة الإنجليزية)، ISSN 0028-792X، مؤرشف من الأصل في 19 يوليو 2019، اطلع عليه بتاريخ 11 نوفمبر 2019.

- "Petrodollar Recycling And Global Imbalances -- Presentation by Saleh M. Nsouli, Director, Offices in Europe, International Monetary Fund"، IMF (باللغة الإنجليزية)، مؤرشف من الأصل في 24 أغسطس 2019، اطلع عليه بتاريخ 11 نوفمبر 2019.

- Stephen (2008)، All the Shah's men : an American coup and the roots of Middle East terror، Hoboken, N.J. : John Wiley & Sons، مؤرشف من الأصل في 13 يناير 2016.

- "US dollars no longer a quote currency in Venezuela - Xinhua | English.news.cn"، www.xinhuanet.com، مؤرشف من الأصل في 26 أكتوبر 2019، اطلع عليه بتاريخ 11 نوفمبر 2019.

- D'Cunha, Suparna Dutt، "Fintech Is The New Oil In The Middle East And North Africa"، Forbes (باللغة الإنجليزية)، مؤرشف من الأصل في 24 يناير 2019، اطلع عليه بتاريخ 11 نوفمبر 2019.

- "Money Matters, an IMF Exhibit -- The Importance of Global Cooperation, Reinventing the System (1972-1981), Part 4 of 7"، www.imf.org، مؤرشف من الأصل في 11 سبتمبر 2018، اطلع عليه بتاريخ 11 نوفمبر 2019.

- United States Congressional Budget؛ Neu, Carl Richard (1977)، International balance of payments financing and the budget process (باللغة الإنجليزية)، The Office : for sale by the Supt. of Docs., U.S. Govt. Print. Off.، مؤرشف من الأصل في 30 مارس 2017.

- "Economics of Petrodollars"، faculty.georgetown.edu، مؤرشف من الأصل في 25 أغسطس 2019، اطلع عليه بتاريخ 11 نوفمبر 2019.

- David E. (1999)، The Hidden Hand of American Hegemony: Petrodollar Recycling and International Markets (باللغة الإنجليزية)، Cornell University Press، ISBN 9780801428845، مؤرشف من الأصل في 1 أكتوبر 2012.

- "Bloomberg - Are you a robot?"، www.bloomberg.com، مؤرشف من الأصل في 4 أبريل 2019، اطلع عليه بتاريخ 11 نوفمبر 2019.

{{استشهاد ويب}}: Cite uses generic title (مساعدة) - "Recycling the petrodollars"، The Economist، 10 نوفمبر 2005، ISSN 0013-0613، مؤرشف من الأصل في 10 ديسمبر 2019، اطلع عليه بتاريخ 11 نوفمبر 2019.

- "Petrodollar profusion"، The Economist، 28 أبريل 2012، ISSN 0013-0613، مؤرشف من الأصل في 30 أكتوبر 2019، اطلع عليه بتاريخ 11 نوفمبر 2019.

- "Bloomberg - Are you a robot?"، www.bloomberg.com، مؤرشف من الأصل في 4 أبريل 2019، اطلع عليه بتاريخ 11 نوفمبر 2019.

{{استشهاد ويب}}: Cite uses generic title (مساعدة) - Roberto F.؛ Radetzki, Marian (29 أكتوبر 2015)، The Price of Oil (باللغة الإنجليزية)، Cambridge University Press، ISBN 9781316432426، مؤرشف من الأصل في 15 فبراير 2017.

- "Bloomberg - Are you a robot?"، www.bloomberg.com، مؤرشف من الأصل في 4 أبريل 2019، اطلع عليه بتاريخ 11 نوفمبر 2019.

{{استشهاد ويب}}: Cite uses generic title (مساعدة) - Hubbard, Ben (20 يونيو 2015)، "Cables Released by WikiLeaks Reveal Saudis' Checkbook Diplomacy"، The New York Times (باللغة الإنجليزية)، ISSN 0362-4331، مؤرشف من الأصل في 13 مايو 2019، اطلع عليه بتاريخ 11 نوفمبر 2019.

- "Bloomberg - Are you a robot?"، www.bloomberg.com، مؤرشف من الأصل في 4 أبريل 2019، اطلع عليه بتاريخ 11 نوفمبر 2019.

{{استشهاد ويب}}: Cite uses generic title (مساعدة) - "Mike Davis, Fear and Money in Dubai, NLR 41, September–October 2006"، New Left Review (باللغة الإنجليزية)، مؤرشف من الأصل في 7 سبتمبر 2019، اطلع عليه بتاريخ 11 نوفمبر 2019.

- "Iranian General: Tehran Arming 'Liberation Armies'"، Associated Press (باللغة الإنجليزية)، 25 مارس 2015، مؤرشف من الأصل في 10 ديسمبر 2019، اطلع عليه بتاريخ 11 نوفمبر 2019.

- Leonard؛ Martin, Susanne (01 أغسطس 2016)، The Role of Terrorism in Twenty-First-Century Warfare (باللغة الإنجليزية)، Manchester University Press، ISBN 9781784997649، مؤرشف من الأصل في 30 مارس 2017.

- "We finally know what Hillary Clinton knew all along – Saudi Arabia is funding Isis"، The Independent (باللغة الإنجليزية)، 14 أكتوبر 2016، مؤرشف من الأصل في 6 نوفمبر 2019، اطلع عليه بتاريخ 11 نوفمبر 2019.

- "Russian Footprints | National Review Online"، web.archive.org، 09 يناير 2015، مؤرشف من الأصل في 6 أبريل 2020، اطلع عليه بتاريخ 11 نوفمبر 2019.

- Drew (05 نوفمبر 2014)، "The Economics Behind the Fall of the Berlin Wall"، Mises Institute (باللغة الإنجليزية)، مؤرشف من الأصل في 15 يونيو 2017، اطلع عليه بتاريخ 11 نوفمبر 2019.

- "Venezuela ends upbeat Cuba visit" (باللغة الإنجليزية)، 24 أغسطس 2005، مؤرشف من الأصل في 3 أكتوبر 2018، اطلع عليه بتاريخ 11 نوفمبر 2019.

- "Venezuelan shoppers flock across border to Colombia"، Reuters (باللغة الإنجليزية)، 17 يوليو 2016، مؤرشف من الأصل في 19 سبتمبر 2018، اطلع عليه بتاريخ 11 نوفمبر 2019.

- بوابة الشرق الأوسط

- بوابة طاقة

- بوابة السياسة

- بوابة الاقتصاد