Este artículo fue coescrito por Alex Kwan. Alex Kwan es contador público certificado (CPA) y presidente ejecutivo de Flex Tax and Consulting Group en el Área de la Bahía de San Francisco. También se ha desempeñado como vicepresidente de una de las cinco principales empresas de capital privado. Con más de una década de experiencia en la práctica de la contabilidad pública, se especializa en contabilidad y consultoría centrada en el cliente, servicios de impuestos de I + D y el sector de las pequeñas empresas.

En este artículo, hay 26 referencias citadas, que se pueden ver en la parte inferior de la página.

Este artículo ha sido visto 1884 veces.

Las empresas necesitan financiación para afrontar sus costos iniciales o su expansión. Dependiendo del tipo de negocio, existen distintas opciones disponibles para obtener el capital necesario. Además de recurrir a los ahorros, los métodos más comunes de financiación son el endeudamiento (solicitud de préstamo) y la financiación de capital (venta de acciones en tu empresa).[1] De todas formas, existen otras alternativas más creativas, como las órdenes de compra, el financiamiento colectivo o el uso de tarjetas de crédito.

Pasos

Método 1

Método 1 de 3:Obtener un préstamo

-

1Identifica a los prestamistas. La financiación mediante el endeudamiento probablemente sea el método más común para financiar una empresa. El mismo consiste en solicitar un préstamo y devolver el dinero en un determinado período de tiempo. Los prestamistas obtienen sus ganancias a través de los intereses aplicados. Estos son algunos de los prestamistas de negocios más comunes:

- Bancos comerciales. Si estás interesado en esta opción, acércate al banco para saber cómo puedes solicitar este tipo de préstamo.

- Administración de Pequeñas Empresas. En teoría, estas entidades no otorgan préstamos, sino que garantizan su obtención para las pequeñas empresas. Esto significa que, si incumples con el pago, la Administración de Pequeñas Empresas cubrirá el préstamo. Dependiendo del tipo de industria, tu empresa podría o no calificar como “pequeña”.[2]

- Prestamistas en línea. Por lo general, los prestamistas en línea tienen normas menos estrictas con respecto a los préstamos y no solicitan garantías. Sin embargo, es importante asegurarse de que el prestamista sea de confianza. Busca esta información en la Oficina de Buenas Prácticas Comerciales y en las oficinas locales de protección al consumidor.

-

2Reúne la documentación necesaria. Antes de otorgarte un préstamo, los prestamistas analizarán las finanzas de tu empresa. La mayoría requiere la siguiente información:[3]

- el currículum de todos los dueños y supervisores

- el plan de negocios

- la declaración de impuestos personal y empresarial de los últimos tres años

- los informes crediticios personales y empresariales

- los extractos bancarios personales y empresariales

- las cuentas por cobrar y por pagar

- la licencia comercial

- los artículos de incorporación y organización

- los arrendamientos comerciales

-

3Actualiza tus informes financieros. La mayoría de los prestamistas solicitan la presentación de los informes financieros. Por lo tanto, asegúrate de haber creado la información que se detalla a continuación y de haber actualizado todos los datos:[4]

- Declaraciones financieras personales firmadas de los propietarios más importantes de la empresa. Por lo general, tendrás que contar con una declaración financiera de cualquier persona que posea más del 20 % de la empresa.

- Balance general de la empresa. Este es un resumen de tu empresa y contiene toda la información relacionada con los activos, los pasivos y el capital propio.[5]

- Declaración de ingresos. Este documento muestra la rentabilidad de una empresa durante un período de tiempo específico.

- Análisis del flujo de capital.

-

4Revisa tu historial crediticio. A menos que tu empresa esté establecida, el banco no te prestará dinero. En cambio, te otorgará un préstamo según tu historial crediticio personal. Por lo tanto, asegúrate de revisarlo y corregir cualquier error antes de solicitar un préstamo.

- Los errores más comunes incluyen a los saldos incorrectos, los límites de crédito incorrectos y las cuentas enlistadas de manera errónea, como en el incumplimiento de pagos y las recaudaciones.[6]

- Disputa los errores a través de internet o al enviarle una carta a la oficina de crédito que tiene el error. Por lo general, las Comisiones Federales de Comercio proporcionan una carta de ejemplo para usar como guía.[7]

-

5Procura contar con una garantía. Por lo general, es más sencillo obtener un crédito respaldado con activos prestados en garantía. En el caso de que no logres devolver el préstamo, el prestamista podrá embargar tus activos. Debido a esta protección adicional, los bancos requieren una garantía en caso de no tener un historial crediticio establecido.

- Puedes ceder distintos activos como garantía como, por ejemplo, tu vehículo, tu casa, tu equipamiento u otros activos. Consulta con el banco acerca de los requisitos específicos.

- Documenta con detalles la condición y el valor de la garantía.[8] Por ejemplo, quizás tengas que someter tu garantía a evaluación.

-

6Compara los préstamos. Después de presentar la solicitud, el prestamista debe decidir si la aprueba o la rechaza. Por lo general, esto demora entre dos y cuatro semanas.[9] Si les has solicitado dinero a distintos prestamistas, asegúrate de comparar los siguientes detalles:[10]

- Tasa de interés. Descubre cuál es el porcentaje de interés anual sobre el préstamo.

- Honorarios. Es posible que tengas que pagar un honorario de creación u otras tasas. Lee la letra pequeña para obtener toda la información necesaria.

- Intereses punitorios por pago anticipado. En el caso de que quieras cancelar la deuda antes de tiempo, algunos prestamistas podrían cobrarte una comisión por el privilegio.

- Duración de la devolución del pago. Averigua cuánto tiempo tienes para devolver el préstamo. Por lo general, a mayor duración, menor será el monto mensual a pagar. Sin embargo, la cifra total será mayor.

-

7Presenta la solicitud. Proporciona toda la información requerida y asegúrate de revisar que todo esté bien. En caso de dudas, comunícate con el oficial de préstamos con el que suelas hablar. Presenta tu solicitud con toda la documentación justificativa y guarda una copia de todos tus archivos.Anuncio

Método 2

Método 2 de 3:Atraer a los inversionistas

-

1Identifica a tus inversionistas objetivo. Para recaudar dinero, puedes vender la titularidad de las acciones de tu empresa. En primer lugar, asegúrate de definir tu inversionista objetivo entre las distintas opciones con respecto a su tamaño y forma.[11]

- Socios. Si incluyes a un socio en tu negocio, tu empresa dejará de ser individual para pasar a ser una sociedad. Lo ideal es encontrar un socio que cuente con las aptitudes que necesitas, como experiencia en ventas, marketing o desarrollo de productos.

- Público general. Las empresas públicas venden sus acciones al público general. En el caso de que te interese este abordaje, consulta con un abogado de activos para discutir tus opciones. Hacer que tu empresa sea pública es un proceso largo que consiste en completar muchos formularios ante la Comisión de Bolsa y Valores.

- Personas adineradas. También llamadas “ángeles inversionistas”, estas personas adineradas suelen invertir en las empresas emergentes. A cambio, solicitarán un puesto en la comisión empresarial o una participación activa en los asuntos diarios.[12]

- Empresas de capital de riesgo. Algunos inversionistas escogen trabajar con las empresas de capital de riesgo al interiorizarse acerca de distintos negocios y decidir en cuál quieren invertir su dinero. Esta es una forma activa de inversión. A cambio, exigen cierto poder de decisión con respecto a la empresa. De todas formas, también trabajarán en estrecha relación para que la empresa crezca.

-

2Comprende los beneficios y las desventajas de la obtención de fondos propios. Al vender una acción de tu empresa, habrá un nuevo dueño que tendrá derecho a recibir una parte de las ganancias de forma indefinida.[13] También tendrá acceso a tus libros contables, y posiblemente tenga derecho de voto con respecto a ciertos asuntos empresariales.

- Dependiendo de tu negocio, quizás tengas que ceder más del 50 % de la empresa, por lo que perderás el control de las cosas.

- Sin embargo, si el negocio fracasa, no les deberás dinero.

- Compara cuidadosamente esta estrategia con el resto de las opciones. Por ejemplo, si obtienes un préstamo, no tendrás que preocuparte por compartir la empresa con un dueño nuevo.

-

3Busca inversionistas. No siempre es fácil encontrar inversionistas interesados en tu empresa. Algunos solo buscan oportunidades en industrias específicas, mientras que otros requieren que cuentes con más de seis cifras para captar su interés. De todas formas, puedes echar a rodar la pelota al implementar alguna de las siguientes técnicas:

- Busca en internet. En un motor de búsqueda, ingresa la palabra “inversionista” y tu industria. Visita las distintas páginas web para conocer cuáles son las empresas en las que invierten.

- Comunícate con la Cámara de Comercio. La comunidad local de negocios podría brindarte algunos consejos. Además, la Administración de Pequeñas Empresas podría conocer a los inversionistas locales.[14]

- Busca en los directorios de las sociedades de inversión especializadas en pequeñas empresas. La Administración de Pequeñas Empresas ofrece este tipo de programa y autoriza fondos de inversión privada. Haz una búsqueda en internet para conocer los requisitos en tu país.

- Busca la ayuda de un intermediario de capital empresarial. Estos agentes cuentan con redes de potenciales inversionistas que podrían estar interesados en tu empresa. Para encontrar un agente, habla con tu contador o abogado.

-

4Crea una presentación ganadora. Tu plan de negocios será el elemento principal de tu presentación. Los inversionistas están interesados en un producto atractivo o un servicio bien posicionado para aprovechar las oportunidades de crecimiento. Sin embargo, una presentación convincente abarca mucho más que un plan de negocios.

- Asegúrate de resumir tu empresa en una oración.[15] Si bien puede ser una tarea desafiante, te obligará a identificar los aspectos únicos de tu empresa.

- Haz una investigación acerca de tus inversionistas. Crea una conexión personal con el inversionista dentro de los primeros minutos.[16]

- Muestra tu producto o servicio. Si has creado un producto, lleva una muestra para mostrarle al inversionista. Si provees servicios, crea un video breve para mostrar lo que haces. Asegúrate de que el inversionista pueda ver el negocio en acción.

-

5Lleva a cabo las diligencias debidas. Los inversionistas potenciales examinan cuidadosamente las empresas en las que quieren invertir. Por lo tanto, tendrás que atravesar el proceso de debida diligencia para que los inversionistas observen tu producto, servicio, mercado y equipo directivo en detalle.[17]

- En el caso de que estén conformes, crearán una planilla para describir los términos y las condiciones de la inversión.

- Dependiendo de la cantidad de inversionistas posibles, considera la posibilidad de trabajar junto a un abogado durante el proceso.

Anuncio

Método 3

Método 3 de 3:Recurrir a otras alternativas

-

1Considera la financiación de la orden de compra. Si planeas revender bienes, es posible que necesites un préstamo para pagarles a los proveedores. En particular, una orden de gran magnitud puede requerir que hagas inversiones adicionales en tu empresa. En el caso de la financiación de la orden de compra, la sociedad financiera le pagará al proveedor directamente.[18]

- Este tipo de financiación solo sirve si el margen de beneficio es lo suficientemente amplio. Necesitarás un margen beneficiario bruto de al menos el 30 %.

- Comunícate con una sociedad financiera para conocer más acerca de este tipo de financiación.

-

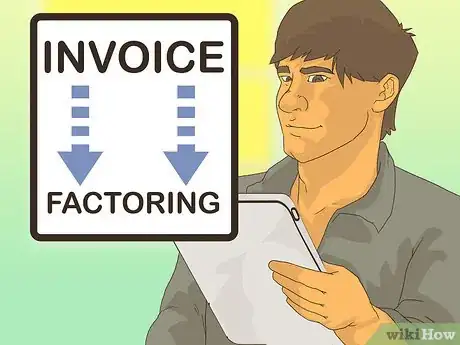

2Solicita un anticipo de facturas. La factorización financiera es una técnica que permite obtener un adelanto de tus facturas. Si tus clientes tardan en pagar, la factorización te proporcionará el dinero que necesites. Puedes obtener aproximadamente el 80 % del valor de las facturas. Cuando tu cliente finalmente pague, recibirás el monto restante menos los honorarios cobrados.[19]

- Solo podrás recurrir a esta alternativa si tu cliente tiene un buen crédito como, por ejemplo, el gobierno u otros clientes comerciales confiables.[20]

- Haz una búsqueda antes de trabajar con una empresa de factorización. Asegúrate de saber si trabajan con empresas de tu tamaño, y consulta acerca de su experiencia. Además, averigua si requieren un monto mínimo a factorizar.

-

3Pídeles un préstamo a tus amigos o familiares. Las personas que conoces también podrían prestarte dinero para financiar tu empresa.[21] Esta opción puede ser muy útil si solo necesitas un monto pequeño.

- Habla con tu familia con la misma seriedad que lo harías con un banco. Explícale por qué necesitas el dinero y cómo piensas devolverlo.

- Considera pagar los intereses del prestamista. De esta forma, demostrarás que eres una persona seria y que no estás buscando dinero para gastar en lujos.

- Escribe y firma un pagaré. De esta forma, estarás contractualmente obligado a devolver el dinero.[22]

-

4Retira dinero de tu cuenta de jubilación. Puedes financiar una empresa emergente o existente con los fondos de tu cuenta individual de retiro o con tu cuenta 401 (k) de empleado. Para ello, tendrás que transferir tus fondos hacia tu plan de jubilación creado para la empresa. El plan utilizará los ingresos para comprar acciones en la corporación.[23]

- Este es un procedimiento complicado, por lo que deberás contratar a una empresa de financiación para evitar errores. Averigua cuánto cobra por la ayuda, y si exige una comisión mensual de asesoramiento.

- Además, piensa cuidadosamente antes de recurrir a tus ahorros de jubilación para financiar tu empresa. Recuerda que has destinado estos recursos a mantenerte cuando te jubiles. Si tu empresa entra en bancarrota, perderás estos ahorros.

-

5Usa una tarjeta de crédito. Esta puede ser una buena opción, dependiendo de la cantidad de dinero que precises.[24] Además, verifica que cuente con una tasa del 0 % de interés durante 12 meses o más. Ten en cuenta los siguientes consejos a la hora de escoger esta opción:

- Asegúrate de obtener una tarjeta de crédito empresarial. Es importante que mantengas separados los gastos personales y empresariales. De lo contrario, tu empresa no será realmente una entidad separada, lo cual podría perjudicarte si tu negocio es una sociedad de responsabilidad limitada o una corporación.

- Usa la tarjeta de crédito con sabiduría. Probablemente, no sea una buena idea usar la tarjeta de crédito para las compras grandes, como el equipamiento. Para este tipo de gastos, es mejor solicitar un préstamo. Utiliza la tarjeta de crédito para una financiación a corto plazo, como para pagar los gastos de un viaje.[25]

-

6Recauda fondos a través de la financiación colectiva (micromecenazgo). Puedes obtener dinero a través de ideas únicas, como al escribir un guion o financiar la creación de un álbum de rap.[26] Luego, crea una cuenta con un sitio de financiación colectiva para que los visitantes puedan hacer donaciones para colaborar con tu proyecto.

- La financiación colectiva solo sirve para los proyectos pequeños y específicos, no para obtener una financiación a largo plazo para garantizar el funcionamiento continuo de una empresa.

- Algunas de las páginas web más conocidas de este tipo de financiación son Indiegogo, RocketHub y Kiva.[27] Ingresa en los distintos sitios para conocer los términos y las condiciones.

-

7Solicita un préstamo con garantía hipotecaria. Probablemente, tu casa sea el mayor activo que poseas. Por lo tanto, los bancos te prestarán dinero si la utilizas como garantía. Considera la opción de obtener un préstamo hipotecario o una línea de crédito hipotecaria para financiar tu empresa.[28]

- En el caso de los préstamos hipotecarios, recibirás una suma global a pagar en cuotas mensuales iguales. Por el contrario, las líneas de crédito hipotecarias funcionan como las tarjetas de crédito; usas todo lo que necesitas hasta alcanzar el límite, y luego devuelves el dinero.

- Habla con un prestamista acerca de los términos y las condiciones de un préstamo hipotecario o una línea de crédito hipotecaria. Compara las tasas de interés y consulta cuánto tiempo tienes para devolver el dinero.

- Utilizar tu casa como garantía no debe ser tu primera opción. Si tu negocio falla, perderás tu casa.

-

8Solicita una subvención. Es posible que puedas obtener una subvención por parte del gobierno federal, estatal o local. Algunas organizaciones sin fines de lucro también ofrecen subvenciones para empresas.[29] Por lo general, se otorgan para apoyar las tecnologías emergentes y para empresas especializadas. Esta no suele ser una buena opción para muchas empresas.

- Sin embargo, si crees que reúnes las condiciones necesarias, comunícate con la Oficina de Desarrollo de Negocios para ver si existen subvenciones disponibles.

- Además, puedes hacer una búsqueda en internet para informarte acerca de las opciones disponibles en tu país.

Anuncio

Consejos

- Las franquicias cuentan con opciones de financiación adicional. Por ejemplo, un franquiciador podría estar dispuesto a prestarte dinero. Asegúrate de preguntar si extiende la financiación a potenciales franquiciados.

Referencias

- ↑ http://www.comcapfactoring.com/blog/how-to-finance-a-business/

- ↑ https://www.sba.gov/contracting/getting-started-contractor/make-sure-you-meet-sba-size-standards/summary-size-standards-industry-sector

- ↑ https://www.sba.gov/starting-business/finance-your-business/loans/business-loan-application-checklist

- ↑ https://www.sba.gov/starting-business/finance-your-business/loans/business-loan-application-checklist

- ↑ https://www.accountingcoach.com/balance-sheet/explanation

- ↑ http://www.nolo.com/legal-encyclopedia/common-errors-credit-reports.html

- ↑ https://www.consumer.ftc.gov/articles/0384-sample-letter-disputing-errors-your-credit-report

- ↑ https://www.sba.gov/starting-business/finance-your-business/loans/business-loan-application-checklist

- ↑ https://www.forbes.com/sites/aileron/2014/10/02/7-steps-to-getting-a-business-loan/#56e893dc1b00

- ↑ http://money.usnews.com/money/blogs/my-money/2015/08/10/5-things-to-consider-when-shopping-for-a-small-business-loan

- ↑ http://www.investopedia.com/articles/pf/13/business-financing-primer.asp

- ↑ https://www.sba.gov/blogs/how-find-right-private-investor-your-small-business-0

- ↑ http://www.investopedia.com/articles/pf/13/business-financing-primer.asp

- ↑ https://www.sba.gov/blogs/how-find-right-private-investor-your-small-business-0

- ↑ https://www.forbes.com/sites/allbusiness/2015/01/28/presenting-to-venture-capitalists-15-rules-for-the-perfect-pitch/#2baa2c31584c

- ↑ http://www.cnbc.com/2015/03/25/the-6-keys-to-making-a-killer-venture-capital-pitch.html

- ↑ https://www.sba.gov/starting-business/finance-your-business/venture-capital/venture-capital

- ↑ http://www.comcapfactoring.com/blog/how-to-finance-a-business/

- ↑ http://www.comcapfactoring.com/articles/factoring/what-is-factoring-financing/

- ↑ http://www.comcapfactoring.com/blog/how-to-finance-a-business/

- ↑ http://www.investopedia.com/articles/pf/13/business-financing-primer.asp

- ↑ http://www.consumerreports.org/cro/money/borrowing-money-from-family-or-friends

- ↑ http://fitsmallbusiness.com/rollover-business-startups-robs/

- ↑ http://www.inc.com/guides/2010/07/how-to-finance-your-business.html

- ↑ http://www.creditcards.com/credit-card-news/financing-small_businesses-credit_cards-1269.php

- ↑ http://www.inc.com/guides/2010/07/how-to-finance-your-business.html

- ↑ https://www.entrepreneur.com/article/228534

- ↑ https://www.entrepreneur.com/article/184692

- ↑ https://www.sba.gov/starting-business/finance-your-business/grants