Este artículo fue coescrito por Ryan Baril. Ryan Baril es el Vicepresidente de CAPITALPlus Mortgage, una compañía boutique de emisión y suscripción de hipotecas fundada en 2001. Ryan ha estado educando a los consumidores sobre el proceso hipotecario y finanzas generales durante casi 20 años. Se graduó en la Universidad de Florida Central en 2012 con un bachiller universitario en ciencias especializado en administración de empresas y enfocado en marketing.

Este artículo ha sido visto 7588 veces.

Muchas personas desean agregar a alguien a su hipoteca a partir de un cambio importante como, generalmente, la celebración del matrimonio. Si tú y tu cónyuge (o pareja, padre o madre, hijo o amigo) viven juntos y comparten el resto de los gastos, ¿por qué deberías asumir todas las responsabilidades legales y financieras que conllevan ser propietario por cuenta propia? Desafortunadamente, es posible que el prestamista no esté dispuesto a facilitar esta modificación. Además, quizás no te resulte del todo conveniente. Si decides agregar a tu cónyuge a la hipoteca, asegúrate de contar con la información correcta.

Pasos

Parte 1

Parte 1 de 3:Comprender el proceso

-

1Comunícate con tu prestamista. No hay nada de malo en preguntarles al banco o a la compañía hipotecaria si puedes agregar a una persona a la hipoteca. Sin embargo, prepárate para recibir un “no” como respuesta. De hecho, esto es lo que sucederá en la mayoría de los casos. En cambio, podrían ofrecerte refinanciar la propiedad al solicitar una hipoteca nueva.

- Agregar a una persona a tu hipoteca sin un refinanciamiento solo es viable si la misma se puede asumir. Los préstamos de la Administración Federal de la Vivienda suelen ofrecer esta posibilidad, pero esto no sucede en todos los casos.

-

2Compara las distintas opciones. Dado que tendrás que solicitar una nueva hipoteca de todos modos, no te sientas obligado a seguir con tu prestamista. Puedes usar esta herramienta para comparar los distintos programas de hipotecas.

-

3Completa la Solicitud Uniforme para Préstamo Hipotecario Residencial mientas buscas un prestamista. Tendrás que proporcionar tu nombre y número de identificación nacional junto con el monto de ingresos que recibes y las deudas que posees. Ambos tendrán que presentar distintos documentos originales como, por ejemplo:

- recibos de sueldo

- extractos bancarios

- declaraciones de impuestos recientes de ambos

-

4Trabaja con tu prestamista mientras procesa tu préstamo nuevo. Por lo general, el proceso de evaluación de la solicitud de un préstamo hipotecario puede tomar algunas semanas. Si el prestamista te solicita más información o documentación, respóndele de manera oportuna para facilitar el proceso.[1]

-

5Firma los documentos y paga los costos de cierre. Ahora, habrás agregado a la otra persona a tu hipoteca. Sin embargo, antes debes considerar tu situación personal con relación a las otras opciones disponibles.Anuncio

Parte 2

Parte 2 de 3:Evaluar tus finanzas

-

1Conversa con la otra persona. Si estás considerando agregar a alguien a tu hipoteca, probablemente tengas alguna idea de su historial financiero. Sin embargo, un conocimiento vago o superficial no será suficiente. Obtén las cifras correctas cuando proceda y asegúrate de conocer la siguiente información:

- ingresos

- deudas, incluyendo a los préstamos estudiantiles

- puntaje crediticio

- posibles bancarrotas o ejecuciones hipotecarias en los últimos siete años

-

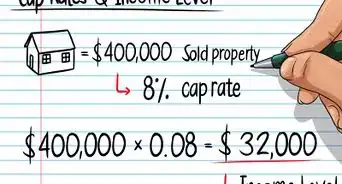

2Evalúa cómo las finanzas de la otra persona afectarán tus posibilidades. En primer lugar, el hecho de que hayas obtenido una hipoteca significa que el prestamista ha considerado que cuentas con los ingresos suficientes para afrontar los gastos de una casa, además de un historial que demuestra tu capacidad crediticia. Si quieres agregar a una persona a tu hipoteca, el prestamista evaluará los ingresos, los puntajes crediticios y otra información de ambos. Si bien esta opción puede ser útil en algunos casos, otros factores podrían ser contraproducentes.

- Por ejemplo, imagina que tienes un puntaje crediticio excelente (superior a 750) que te ha ayudado a obtener términos favorables, incluyendo a una menor tasa de interés en tu hipoteca original.

- Ahora, imagina que la otra persona tiene un puntaje crediticio pobre (entre 600 y 649).

- Quizás creas que el banco o la compañía hipotecaria harán un promedio de ambos puntajes para obtener un rango favorable. Probablemente puedas obtener una oferta decente con este puntaje.

- Desafortunadamente, esto no es lo que sucede. En cambio, solo tendrán en cuenta el puntaje más bajo.

- Además de que será poco probable que recibas una oferta con términos favorables bajo estas circunstancias, es posible que directamente no puedas obtener una hipoteca.

-

3Evalúa las tasas de interés. ¿Han disminuido drásticamente desde la obtención de la hipoteca original? Por otro lado, ¿han incrementado? Este es un factor muy importante a tener en cuenta a la hora de refinanciar un préstamo.

- Las tasas de interés más bajas pueden significar términos más favorables, por lo que muchas personas deciden refinanciar bajo dichas circunstancias económicas.

- Las tasas de interés más elevadas pueden significar términos menos favorables, por lo que debes reflexionar cuidadosamente antes de optar por un refinanciamiento en estas circunstancias.

-

4Prepárate para pagar algunas tasas nuevamente. ¿Recuerdas todos los costos de cierre y otros cargos que has tenido que pagar para garantizar la hipoteca original? Tendrás que afrontarlos nuevamente si decides refinanciarla.

- Los costos de cierre para un refinanciamiento pueden ser muy elevados (entre el 3 y el 6 % del principal restante del préstamo).

- Esto significa que, si tienes un saldo pendiente de $150 000 por la hipoteca, los costos de cierre podrían representar entre $4500 y $9000.

- Es posible que puedas obtener un descuento de algunas tasas si cuentas con la tasación y la póliza del título de propiedad. Esto solo servirá si no has realizado cambios importantes en la propiedad desde la compra.

Anuncio

Parte 3

Parte 3 de 3:Considerar otras opciones

-

1Considera la posibilidad de agregar a esta persona a la escritura de la casa. Si quieres que tu cónyuge, familiar o hijo tengan un interés sobre la propiedad (por ejemplo, a la hora de heredarla), pero no quieres pasar por la molestia de refinanciar la hipoteca, considera agregar a esta persona a la escritura de la casa. No será legalmente responsable de la hipoteca como lo eres tú, pero será uno de los propietarios de la casa (una vez que se le pague al banco). Ten en cuenta que este trámite puede ser costoso.[2] [3]

-

2Considera hacer un acuerdo privado. Existen muchos motivos (prácticos y emocionales) por los que podrías querer agregar a una persona a tu hipoteca. Sin embargo, a veces no es necesario. Quizás te resulte más sencillo que la persona que se mude te pague todos los meses (como haría un inquilino con un propietario) o crear una cuenta bancaria conjunta para que contribuya y solo se utilice para los pagos de la hipoteca.

- Este abordaje no oficial suele ser una buena opción para las parejas casadas. En el caso de que mueras, el prestamista estará obligado por ley a permitir que tu cónyuge asuma la hipoteca.[4]

-

3Consulta con un abogado. Es importante crear un plan de contingencia junto a alguien con respecto a la hipoteca, pero es más importante hacerlo por cuenta propia. Nadie quiere pensar en estos temas, pero la muerte, el divorcio y otros acontecimientos impredecibles suceden todo el tiempo. Considera la posibilidad de crear un documento legalmente vinculante que responda las siguientes preguntas:[5]

- ¿Cómo se dividirán los costos? Ambos contribuyen a la hipoteca, pero probablemente no ganen la misma cantidad de dinero. ¿Cuánto debe contribuir cada uno? ¿Cómo cambiará la situación si uno de los dos pierde su trabajo o se declara en bancarrota?

- ¿Qué sucederá con la propiedad si se separan? ¿La venderás o uno de los dos se quedará a vivir allí? Si decides venderla, ¿cómo se dividirá la venta? Si uno de los dos se queda a vivir en la propiedad, ¿quién será responsable por los costos?

- ¿Qué sucederá si uno de los dos muere? Si no están casados o el nombre de tu pareja o cónyuge no figura en la hipoteca o la escritura, no recibirá la propiedad automáticamente. Si esto es lo que deseas, habla con un abogado para asegurarte de tener listos los documentos necesarios.

Anuncio

Referencias

- ↑ http://www.homebuyinginstitute.com/mortgage/how-long-does-underwriting-take/

- ↑ http://finance.zacks.com/adding-coborrower-refinancing-1188.html

- ↑ https://www.freecreditscore.com/blog/can-add-spouse-home-loan/

- ↑ https://www.freecreditscore.com/blog/can-add-spouse-home-loan/

- ↑ http://www.bankrate.com/finance/real-estate/homebuying-tips-unmarried-couples.aspx

-Step-17.webp)

-Step-17.webp)