Este artículo fue coescrito por Michael R. Lewis. Michael R. Lewis es un ejecutivo corporativo jubilado, empresario y asesor de inversiones en Texas. Tiene más de 40 años de experiencia en negocios y finanzas, incluso como vicepresidente de Blue Cross Blue Shield de Texas. Tiene una licenciatura en Administración de Empresas en Gestión Industrial de la Universidad de Texas en Austin.

En este artículo, hay 9 referencias citadas, que se pueden ver en la parte inferior de la página.

Este artículo ha sido visto 16 007 veces.

La depreciación es un método que utilizan los contadores para fraccionar el costo del equipamiento de capital a lo largo de su vida útil. El registro de la depreciación en los estados financieros está regido por los Principios de Contabilidad Generalmente Aceptados. Los contadores deben seguir estos principios al registrar la depreciación. Los métodos en función del tiempo incluyen a la depreciación lineal, degresiva y el método de la suma de los dígitos. [1] Por ejemplo, de vez en cuando, el Congreso de los Estados Unidos modifica las reglas IRS (Servicio de Impuestos Internos) de la depreciación para fomentar las inversiones en el equipamiento de capital. La Sección 179 y la Depreciación Adicional son códigos tributarios del país mencionado que permiten que, hoy en día, las empresas deduzcan el precio total del equipamiento de capital hasta $500 000.[2]

Pasos

Método 1

Método 1 de 4:Calcular la vida útil del equipamiento

-

1Comprende el significado de “vida útil”. En términos contables, cualquier equipo que se espera que dure más de un año se considera un activo fijo. Los contadores necesitan conocer la vida útil esperada y el valor residual estimado para poder calcular la depreciación con precisión en los estados financieros. Los tipos de activos fijos comprados varían de empresa en empresa. Algunos ejemplos incluyen al mobiliario, el equipamiento de oficina, el equipo médico y los vehículos.[3]

-

2Comprende la importancia de la depreciación. Las empresas necesitan cubrir sus gastos con respecto a los ingresos anuales. Si registran el costo total de un activo fijo en el año en que ha sido adquirido, el estado de pérdidas y ganancias para dicho período no será preciso. Para una mayor exactitud, es necesario fraccionar el costo del equipamiento a lo largo del período que lo utilizará la empresa.[4]

- Por ejemplo, una empresa compra un vehículo por $75 000 que utilizará durante cinco años. En este caso, no se debe registrar el costo total por dicho vehículo a lo largo del año en que ha sido comprado. Dado que se utilizará durante toda su vida útil, para obtener un resultado preciso, es necesario fraccionar su costo a lo largo del período de cinco años en los estados financieros.

-

3Determina la vida útil del equipamiento. Por ejemplo, el IRS de los Estados Unidos ha publicado un cuadro con la duración de la vida útil de distintas categorías de activos fijos. De esta forma, las empresas pueden ser más precisas a la hora de calcular la depreciación de los distintos activos fijos. Este cuadro se conoce como Publicación 946.[5]

- En esta publicación, el IRS se refiere a la vida útil como el período de recuperación de un activo fijo.

- Los vehículos como los autos, los taxis, los autobuses y los camiones tienen un período de recuperación de cinco años. Si bien algunas empresas pueden conservar un vehículo durante un período más extenso, el IRS considera que es poco probable que lo sigan utilizando con propósitos comerciales durante más tiempo. Por lo tanto, el IRS permite que las empresas deprecien el costo del vehículo a lo largo de cinco años. De todas formas, haz una búsqueda en internet para conocer las sugerencias correspondientes a tu país con respecto a la vida útil del equipamiento empresarial.

Anuncio

Método 2

Método 2 de 4:Calcular la depreciación lineal

-

1Comprende la definición de depreciación lineal. El costo de los elementos se distribuye de manera pareja en los estados financieros durante su vida útil. La depreciación lineal es el método por defecto que utilizan la mayoría de las empresas cuando no existe un patrón particular que regule el uso del equipamiento. Es fácil de utilizar y permite reducir los errores.

-

2Reúne la información relevante. Para calcular la depreciación lineal, es necesario conocer el valor del activo fijo. Además, tendrás que averiguar su valor residual estimado y su vida útil esperada. [6]

- En el costo total del activo, deberás incluir a los impuestos sobre las ventas y los costos de envío e instalación.[7]

- El valor residual es el monto por el que podrías vender el equipamiento al final de su vida útil. Al calcular el costo a depreciar, se resta del gasto total del equipo.[8]

- Utiliza la Publicación 946 del IRS o la herramienta disponible en tu país para determinar la vida útil del activo.

-

3Calcula la depreciación lineal. Calcula el costo neto del activo al restar el valor residual del valor total. Utiliza la vida útil expresada en años para calcular la tasa de depreciación. Multiplica el valor de la tasa de depreciación del equipo para calcular el monto de depreciación anual.[9]

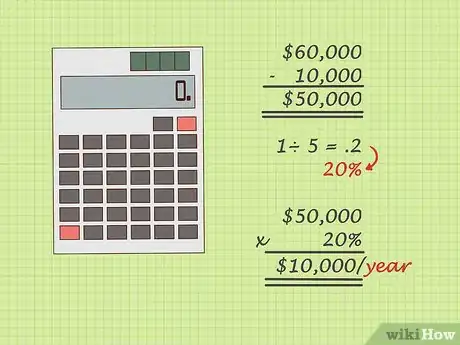

- Por ejemplo, una empresa compra un vehículo por $60 000, el cual tiene un valor residual de $10 000 y una vida útil de cinco años.

- Calcula el costo del activo depreciable con la ecuación: $60 000 - $10 000 = $50 000.

- Divide la vida útil (en años) entre 1 para calcular la tasa de depreciación. Utiliza la ecuación: 1/5 = 0,2. La tasa de depreciación es 20 %.

- Multiplica la tasa de depreciación por el costo depreciable del activo para calcular el monto de depreciación anual. Utiliza la ecuación $50 000 x 0,2 = $10 000. En este caso, la empresa registrará $10 000 de depreciación del vehículo por año.

Anuncio

Método 3

Método 3 de 4:Calcular la depreciación con amortización degresiva

-

1Comprende la definición de depreciación con amortización degresiva. Este es un método que permite acelerar la amortización deducible. En vez de fraccionar el valor del activo de manera pareja a lo largo de su vida útil, se registra una tasa mayor de depreciación al principio, y dicho coeficiente disminuye con el paso del tiempo. Este método se utiliza para el equipamiento que se utiliza más a lo largo de sus primeros años de vida útil.[10]

- La idea es que el equipamiento genera más ingresos en los primeros años de su vida útil que en los últimos, dado que su productividad disminuye. Por lo tanto, es más preciso registrar una mayor parte del gasto a través de la depreciación temprana, y una menor parte más tarde, cuando la productividad del equipo disminuye.

-

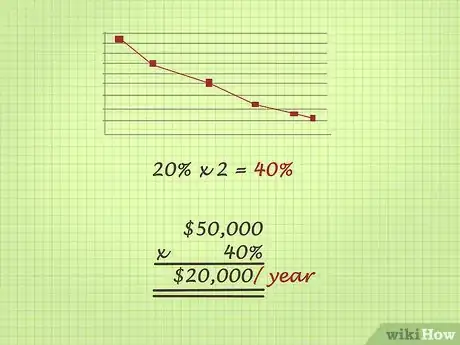

2Comprende la depreciación con amortización degresiva doble. En este método, la tasa de depreciación lineal se duplica para calcular la depreciación acelerada. La tasa de depreciación acelerada se aplica al valor contable o al valor contable restante para determinar el monto de depreciación de un activo cada año.[11]

- Por ejemplo, si la tasa de depreciación lineal de un activo es del 20 %, el contador debe usar el doble (40 %) para implementar el método de depreciación con amortización degresiva doble.

-

3Calcula la depreciación anual utilizando el método de depreciación con amortización degresiva doble. En primer lugar, calcula la depreciación doble utilizando el costo, el valor residual y la vida útil de un activo. En el primer año, aplica el doble de la tasa de depreciación al costo del activo para calcular el gasto de depreciación. En el segundo año y todos los restantes, aplica el doble de la tasa de depreciación al valor contable (costo – monto de depreciación) del activo.[12]

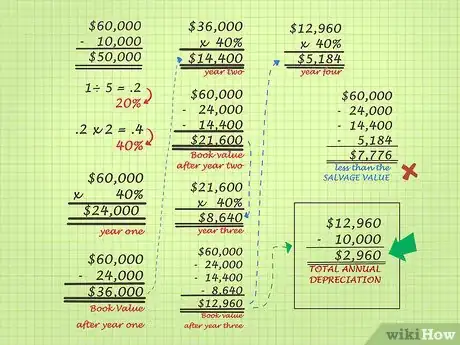

- Utilizando el ejemplo previamente mencionado, una empresa ha comprado un vehículo por $60 000 con un valor residual de $10 000 y una vida útil de cinco años.

- Calcula la tasa de depreciación lineal con la ecuación 1/5 = 0,2.

- Duplica la tasa de depreciación con la ecuación 0,2 x 2 = 0,4. La tasa doble de depreciación es del 40 %.

- Calcula la depreciación del primer año con la ecuación $60 000 x 0,4 = $24 000. Este es el monto de depreciación que se registrará en el primer año.

- Calcula el valor contable al restar el monto de depreciación registrado del valor original. Utiliza la ecuación $60 000 - $24 000 = $36 000. Este es el monto del equipo que no se ha depreciado.

- Calcula el monto de depreciación del segundo año al multiplicar el valor contable por la tasa de depreciación acelerada. Utiliza la ecuación $36 000 x 0,4 = $14 000. Este es el monto de depreciación que se registrará en el segundo año.

- Calcula el valor contable restante utilizando la ecuación $60 000 - $24 000 - $14 400 = $21 600. Esta es la suma que queda depreciada.

- Calcula la depreciación para el tercer año al multiplicar el valor contable por la tasa de depreciación acelerada. Utiliza la ecuación $21 600 x 0,4 = $8640. Esta es la tasa de depreciación que se debe registrar en el tercer año.

- Calcula el valor contable restante utilizando la ecuación $60 000 - $24 000 - $14 400 - $8640 = $12 960.

- Calcula la depreciación para el cuarto año al multiplicar el valor contable por la tasa de depreciación acelerada. Utiliza la ecuación $12 960 x 0,4 = $5184.

- Ajusta la depreciación para el cuarto año con respecto al valor residual. Recuerda que el equipo tiene un valor residual de $10 000. Si has aplicado el monto total de depreciación de $5184 con respecto al valor contable, el resultado sería $7776, el cual es menor que el valor residual.

- Solo es posible registrar la depreciación hasta que el monto del valor contable sea igual al valor residual. Por lo tanto, el valor de depreciación del cuarto año se debe calcular al restar el valor residual del valor contable. Para ello, utiliza la ecuación $12 960 - $10 000 = $2960.

Anuncio

Método 4

Método 4 de 4:Calcular la depreciación con la suma de los dígitos

-

1Comprende el método de la suma de los dígitos. Este también es un método de aceleración en el que la mayor parte de la depreciación se registra al principio de la vida útil del activo. Es más correcto que la depreciación lineal, en el caso de que el activo se vuelva menos útil con el paso del tiempo.[13]

- Comprende el flujo de efectivo y las implicaciones fiscales de este método. Si una empresa registra una tasa de depreciación mayor a corto plazo, ese año contará con menos flujo de efectivo, lo cual también reduce el importe de renta imponible, aplazando el pago de impuestos en los últimos años.

-

2Calcula la suma de los dígitos. Multiplica la vida útil por la vida útil + 1. Divide el resultado entre 2. Divide el número de años restantes de vida útil entre la suma de los dígitos para obtener la tasa de depreciación para ese año.[14]

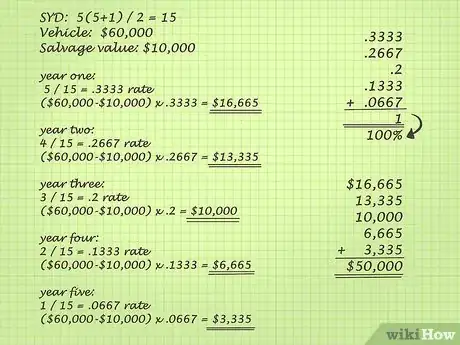

- Utilizando el ejemplo mencionado previamente, una empresa ha comprado un vehículo por $60 000 con un valor residual de $10 000 y una vida útil de cinco años.

- Para calcular la suma de los dígitos, utiliza la ecuación 5 x (5+1)/2 = 15.

- Calcula la tasa de depreciación para el primer año al dividir los años de vida útil restantes entre la suma de los dígitos. En el primer año, los años de vida útil restante son cinco. Utiliza la ecuación 5/15 = 0,3333. Aplica esta tasa al costo del equipo menos el valor residual para calcular el monto de depreciación del primer año. Utiliza la ecuación ($60 000 - $10 000) x 0,3333 = $16 665. El gasto de depreciación del primer año será $ 16 500.

- Calcula la tasa de depreciación para el segundo año. En este momento, los años restantes de vida útil son cuatro. Utiliza la ecuación 4/15 = 0,2667. Aplica esta tasa para calcular la depreciación. La depreciación es ($60 000 - $10 000) x 0,2667 = $13 335.

- Calcula la tasa de depreciación para el tercer año al utilizar la ecuación 3/15 = 0,2. La depreciación es ($60 000 - $10 000) x 0,2 = $10 000.

- Calcula la tasa de depreciación para el cuarto año al utilizar la ecuación 2/15 = 0,1333. La depreciación es ($60 000 - $10 000) x 0,1333 = $6665.

- Calcula la tasa de depreciación para el quinto año al utilizar la ecuación 1/15 = 0,0667. La depreciación es ($60 000 - $10 000) x 0,0667 = $3335.

- Si quieres sumar todas las tasas de depreciación de los cinco años, alcanzarás el 100 % (0,333 + 0,2667 + 0,2 + 0,1333 + 0,0667 = 1).

- Si sumas todos los gastos de depreciación de los cinco años, obtendrás el precio total del vehículo menos el valor residual, el cual es $50 000 ($16 665 + $13 335 + $10 000 + $6665 + $3335 = $50 000).

Anuncio

Referencias

- ↑ http://www.dummies.com/how-to/content/depreciation-methods.html

- ↑ http://www.section179.org/simplifying_section_179.html

- ↑ http://www.dummies.com/how-to/content/calculating-the-useful-life-of-a-fixed-asset.html

- ↑ http://www.dummies.com/how-to/content/calculating-the-useful-life-of-a-fixed-asset.html

- ↑ http://www.irs.gov/uac/About-Publication-946

- ↑ http://www.accountingtools.com/straight-line-depreciation

- ↑ http://www.dummies.com/how-to/content/calculating-the-useful-life-of-a-fixed-asset.html

- ↑ http://www.accountingtools.com/questions-and-answers/what-is-salvage-value.html

- ↑ http://www.accountingtools.com/straight-line-depreciation

- ↑ http://accountingexplained.com/financial/non-current-assets/declining-balance-depreciation

- ↑ http://accountingexplained.com/financial/non-current-assets/declining-balance-depreciation

- ↑ http://accountingexplained.com/financial/non-current-assets/declining-balance-depreciation

- ↑ http://www.accountingtools.com/sum-of-the-years-digits-deprec

- ↑ http://www.accountingtools.com/sum-of-the-years-digits-deprec