wikiHow es un "wiki", lo que significa que muchos de nuestros artículos están escritos por varios autores. Para crear este artículo, autores voluntarios han trabajado para editarlo y mejorarlo con el tiempo.

En este artículo, hay 10 referencias citadas, que se pueden ver en la parte inferior de la página.

Este artículo ha sido visto 112 895 veces.

La mayoría de las personas reciben formularios W-4 de sus empleadores cuando empiezan a trabajar. Los departamentos de nómina usan la información que los empleados proporcionan en sus formularios W-4 para determinar cuánto dinero debe retenerse de sus sueldos por impuestos federales. Si acabas de entrar a la fuerza laboral, llenar un formulario W-4 por primera vez puede ser confuso.[1]

Pasos

Parte 1

Parte 1 de 4:Llenar la Hoja de Asignación Personal

-

1Lee las instrucciones básicas proporcionadas por el Servicio de Impuestos Internos de los EE.UU. (IRS, por sus siglas en inglés) en la parte superior del formulario. Una asignación personal reduce tu ingreso tributable. Mientras más asignaciones declares en tu W-4, se retendrá menos dinero de tu sueldo para fines tributarios. En contraste, si declaras menos asignaciones, se retendrá más dinero de tu sueldo para fines tributarios.[2]

-

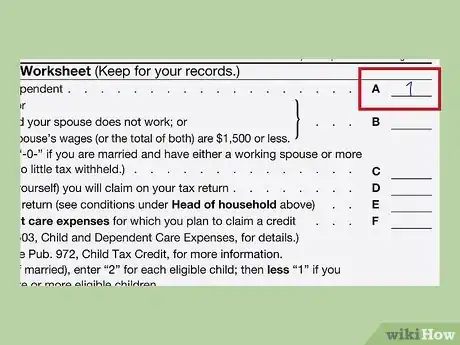

2Determina si hay alguien que te declare como dependiente. Por lo general, los padres declaran a sus hijos como sus dependientes, pero puedes hacerlo con otros familiares si proporcionas más de la mitad de su pensión y cumplen con los demás requisitos del IRS para calificar como dependientes.[3]

- Si nadie te declara como dependiente, puedes ingresar un 1 en el espacio en blanco proporcionado en la línea A en el formulario.

-

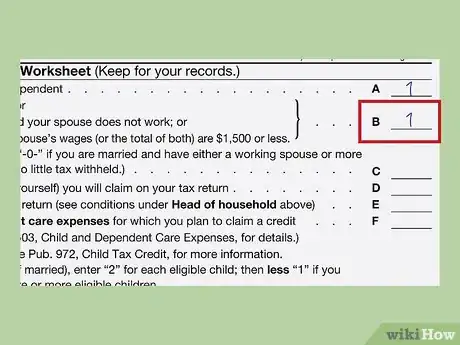

3Ingresa una asignación para ti mismo. En la línea B, ingresarás un 1 para declarar una asignación adicional si eres soltero y solo tienes un empleo. También debes ingresar un 1 si eres casado, solo tienes un empleo y tu cónyuge no trabaja o si el ingreso total de todos los empleos es de $1.500 o menos.[4]

-

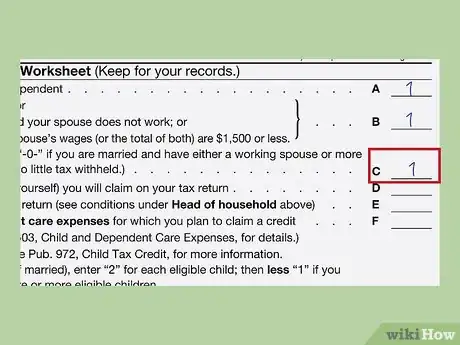

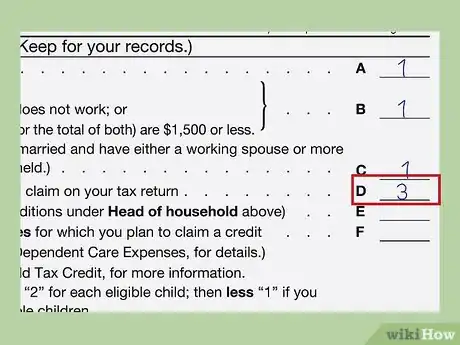

4Incluye una asignación para tu cónyuge. Si eres casado, ingresa un 1 en el espacio en blanco en la línea C para declarar la asignación. Si tienes un cónyuge que trabaja o si tienes más de un empleo, puedes ingresar 0 o dejar la línea en blanco si prefieres que tus impuestos se retengan a la tasa única más alta.[5]

-

5

-

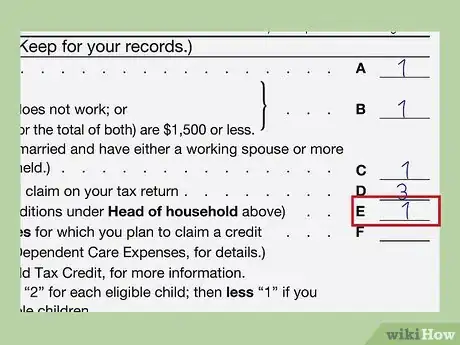

6Determina si eres el "jefe de familia". Calificas como jefe de familia si no estás casado y pagas por lo menos la mitad de los gastos de tus dependientes.

- Si esta descripción aplica para ti, ingresa un 1 en el espacio en blanco en la línea E.[8]

- Las asignaciones que declares disminuyen la cantidad de dinero que se retiene de tu sueldo para fines tributarios. Por lo tanto, si no estás seguro de calificar como jefe de familia, debes dejar la línea en blanco. Si se retiene muy poco de tu sueldo para fines tributarios, terminarás debiendo dinero al gobierno federal.[9]

-

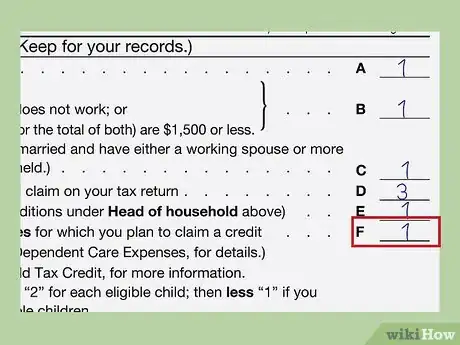

7Calcula los gastos destinados al cuidado de tus hijos o tus dependientes.[10] Si le pagaste a alguien para que cuidara a tus hijos mientras trabajabas o buscabas empleo, podrías descontarlo en tus impuestos.[11]

- Si pagabas más de $2.000 por este cuidado y tienes la intención de tomar este crédito, ingresa un 1 en el espacio en blanco en la línea F.[12]

-

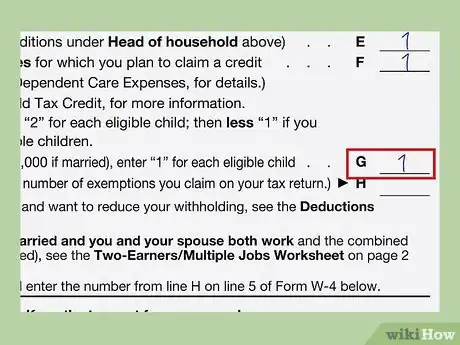

8Decide si tienes la intención de tomar el crédito fiscal por hijos. Este crédito te permite reducir tu deuda fiscal en hasta $1.000 por hijo que califique. Los hijos, hijas, hijastros, hijos de acogida y hermanos generalmente están incluidos como hijos que califican para los fines de este crédito.[13]

- Si tu ingreso total para el año será de entre $65.000 y $84.000, o entre $100.000 y $119.000 si estás casado y van a presentar su declaración de impuestos conjuntamente, ingresa un 1 por cada hijo que califique en el espacio en blanco en la línea G.[14]

- Si tu ingreso total será de menos de $65.000, o de menos de $100.000 si estás casado y van a presentar su declaración de impuestos conjuntamente, ingresa 2 por cada hijo que califique. Resta uno si tienes entre dos y cuatro hijos que califiquen y resta dos si tienes cinco hijos que califiquen o más.[15] Por ejemplo, si tienes tres hijos, ingresarías 5 en el espacio en blanco en la línea G: 2 + 2 + 2 - 1 = 5.

-

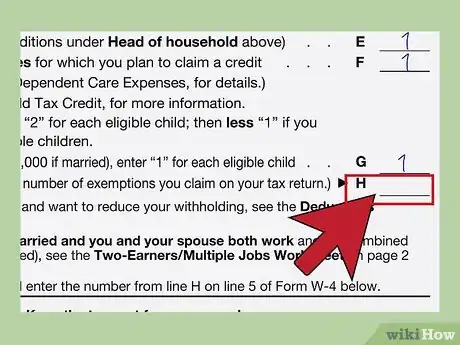

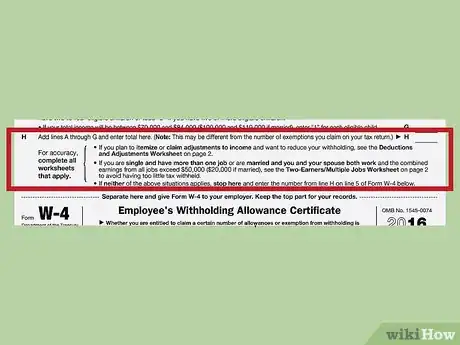

9Suma el número de asignaciones que has declarado en la hoja e ingrésalo en la línea H. Pondrás este número en la línea 5 del formulario W-4.[16]

- Por ejemplo, si estás casado y tienes dos hijos y tu cónyuge no trabaja, declararías un total de cuatro asignaciones: una para ti, una para tu cónyuge y dos para tus hijos.

-

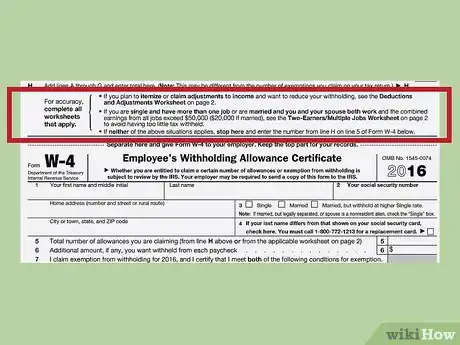

10Lee la declaración debajo de la línea H para determinar si tienes que llenar las otras hojas. Si planeas detallar tus deducciones, tendrás que llenar la Hoja de Deducciones y Ajustes. Si tienes más de un empleo o si estás casado y tanto tú como tu cónyuge trabajan, tendrás que llenar la Hoja de Dos Asalariados o Múltiples Empleos.[17]

- Si ninguna de estas descripciones aplica para ti, puedes ingresar la cantidad de la línea H directamente en la línea 5 en tu Certificado de Exención de Retenciones.[18]

Anuncio

Parte 2

Parte 2 de 4:Llenar el Certificado de Exención de Retenciones del empleado

-

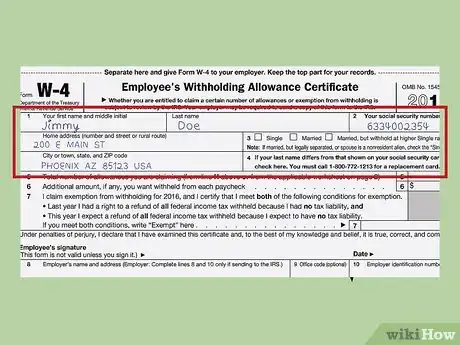

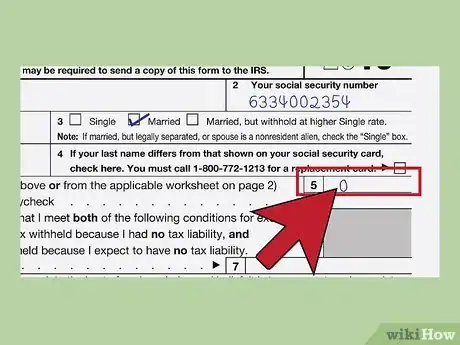

1Llena la información personal requerida. En los recuadros numerados 1 y 2, ingresarás tu nombre y apellido, dirección y número del seguro social.[19]

-

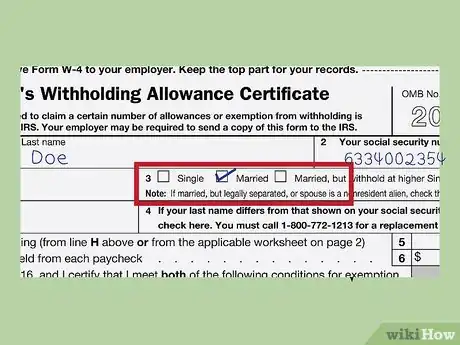

2Identifica si eres soltero o casado. En el recuadro 3, debes marcar el recuadro apropiado para indicar si eres soltero, casado o casado pero quieres que se retengan impuestos de tu sueldo a la tasa única más alta.[20]

- Se te considera soltero si no estás casado, si estás divorciado o si estás legalmente separado según la ley estatal. También se te considera soltero si estás casado pero tu cónyuge no es residente de los EE.UU.

- Se te considera casado si estás casado según la ley estatal. Si tu situación sentimental en el último día del año es "casado", entonces, para fines de impuestos federales, estarás casado durante todo el año.[21]

- Puedes optar por retener impuestos a una tasa única, la cual es más alta, si estás casado pero preferirías que se retenga más dinero de tu sueldo.[22]

-

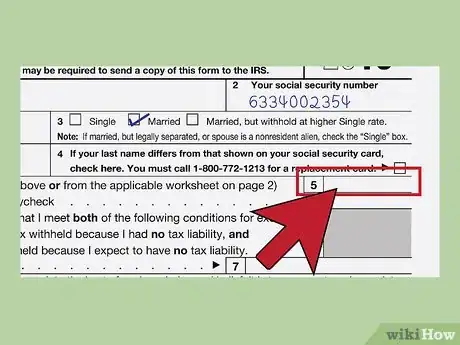

3Registra tus asignaciones personales totales. Anota en el recuadro 5 el número que ingresaste en la línea H de la Hoja de Asignación Personal o el resultado de las demás hojas que tenías que usar en la segunda página.[23]

-

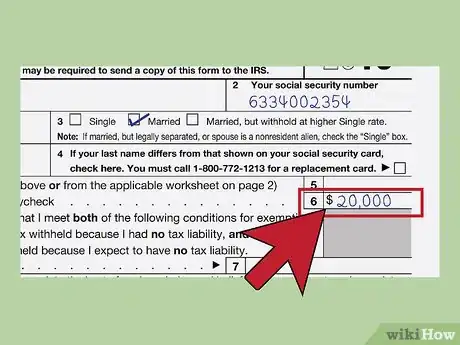

4

-

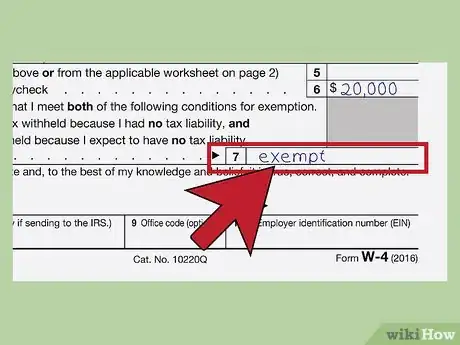

5Lee la declaración de exención. Si no tuviste una deuda fiscal el año anterior y esperas una devolución completa este año, puedes escribir "exento" en el recuadro 7.[26]

-

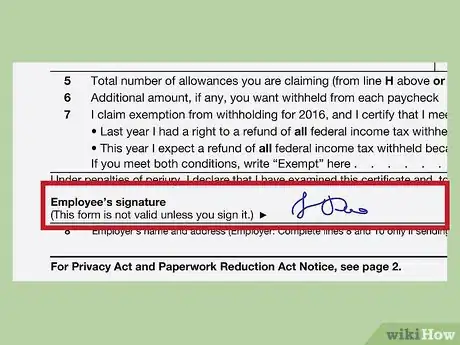

6Firma y coloca la fecha en el formulario W-4. Has terminado de llenar el formulario pero no es válido hasta que lo firmas y le colocas la fecha, declarando bajo pena de perjurio que toda la información que proporcionaste es verdadera y completa.[27]

- Cuando hayas terminado y firmado tu formulario, devuélveselo a tu empleador. Revisa tus talones de pago para asegurarte de que se te retenga la cantidad adecuada de dinero en cada periodo de pago.

-

7Revisa tu formulario W-4 anualmente. Es posible que quieras agregar asignaciones si recibiste una devolución grande y quisieras que se retenga menos dinero de tu sueldo. En contraste, es posible que quieras disminuir el número de asignaciones si tuviste que pagarle al IRS el año anterior.

- Si cualquier evento cambia tu condición de retenciones, como un nacimiento o un divorcio, debes presentar un nuevo W-4 a tu empleador en el espacio de 10 días después de que suceda el evento.[28]

Anuncio

Parte 3

Parte 3 de 4:Llenar la Hoja de Deducciones y Ajustes

-

1Averigua si tienes que llenar la Hoja de Deducciones y Ajustes. Debes llenar esta hoja solo si planeas detallar tus deducciones, como el interés hipotecario, o tomar ciertos créditos o ajustes.[29]

- Esta hoja también toma en consideración otros ingresos no salariales que puedas tener, como dividendos e intereses.

-

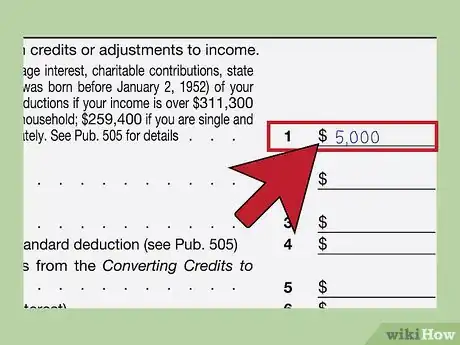

2Determina tus deducciones detalladas estimadas para el año. Las deducciones reducen tu deuda fiscal. Puedes tomar la deducción estándar o detallar tus deducciones. Normalmente, las personas optan por detallar sus deducciones cuando sus deducciones detalladas totales son mayores a la deducción estándar.[30]

- Por ejemplo, imagina que estás soltero cuando presentas tu declaración de impuestos en 2015. Tu deducción estándar sería de $6.300. Cuando sumas tus deducciones detalladas, el total es $5.000. En esa situación, es probable que optes por la deducción estándar.[31]

- Ingresa la cantidad en dólares de tu deducción detallada estimada en el espacio en blanco en la línea 1.[32]

-

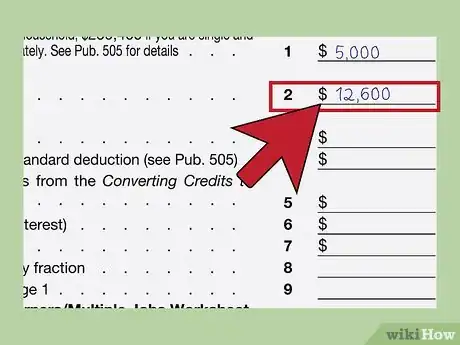

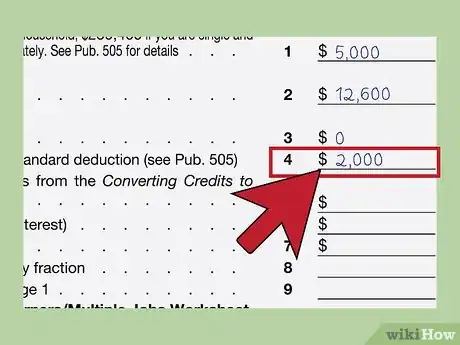

3Ingresa la deducción estándar apropiada en el espacio en blanco en la línea 2. La hoja proporciona las cantidades de la deducción estándar con base en tu categoría de contribuyente. Por ejemplo, si eres casado y van a presentar su declaración conjuntamente en 2015, ingresarías $12.600 en la línea 2.

-

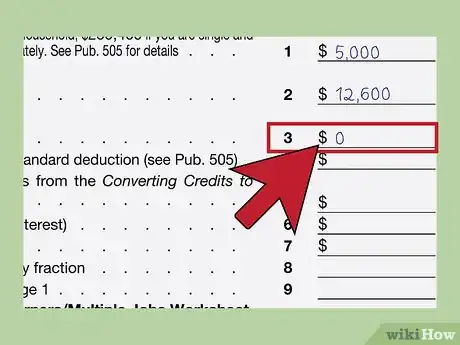

4Resta la deducción estándar a tus deducciones detalladas estimadas. Si el resultado de ese cálculo es cero o un número negativo, escribe 0 en el espacio en blanco en la línea 3. Para continuar con el ejemplo anterior, restar $6.300 a $5.000 produciría un número negativo, así que ingresarías 0 en la línea 3.[33]

-

5Calcula un estimado de cualquier ajuste al ingreso e ingresa esta cantidad en la línea 4. Los ajustes, también llamados "deducciones ordinarias", son cantidades como las contribuciones a una cuenta individual de jubilación (IRA, por sus siglas en inglés) o intereses sobre préstamos estudiantiles que declares directamente en el formulario 1040 o 1040A.[34]

- Para continuar con el ejemplo, imagina que pagaste $2.000 en intereses sobre préstamos estudiantiles que planeabas declarar en tus impuestos. Ingresarías $2.000 en la línea 4.

-

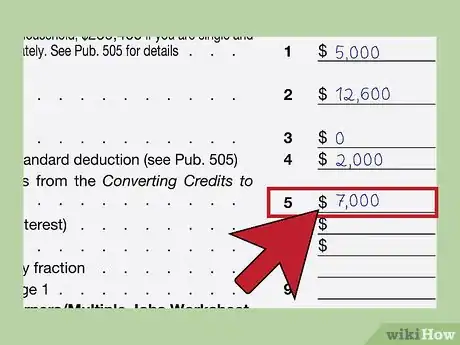

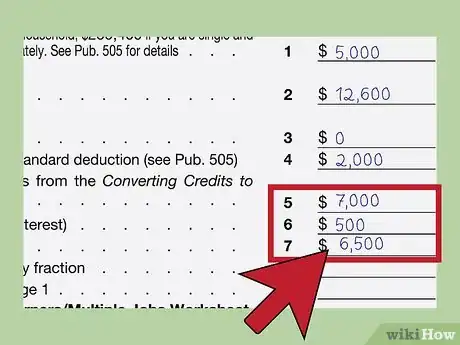

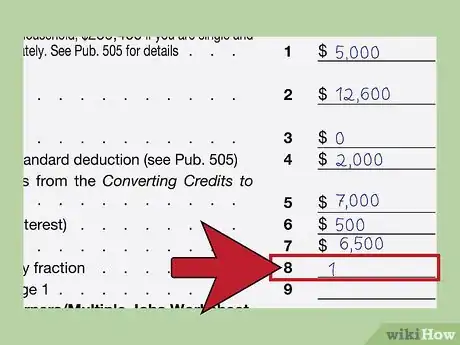

6Suma las líneas 3 y 4 y anota ese número en la línea 5. Esta es la cantidad total de deducciones, créditos y ajustes que estimas que declararás en el año que llenes el W-4. Si vas a declarar créditos fiscales, tendrás que llenar una hoja adicional para convertir esos créditos en exenciones de retenciones.[35]

- El total en el ejemplo para la línea 5 sería $7.000.

-

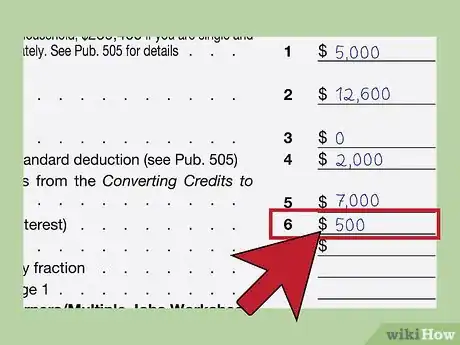

7Escribe tu ingreso no salarial estimado en el espacio en blanco en la línea 6. El ingreso no salarial incluye el dinero que recibas sin trabajar para obtenerlo, como intereses o derecho de alimentos.[36]

- Si recibiste $500 en ingreso por intereses, por ejemplo, ingresarías $500 en la línea 6.

-

8Resta la cantidad en la línea 6 a la cantidad en la línea 5 e ingresa el resultado en la línea 7. Si el resultado es cero o un número negativo, ingresa 0.[37] Para continuar con el ejemplo, restarías $500 a $7.000. El resultado no es cero ni un número negativo, así que ingresarías el resultado de $6.500 en la línea 7.

-

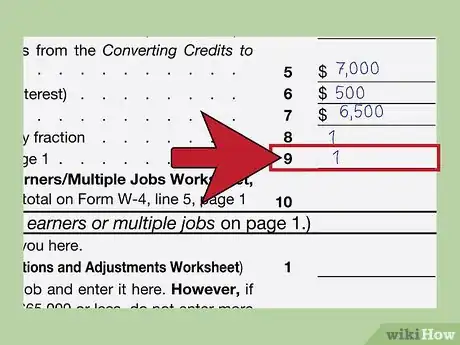

9Divide la cantidad en la línea 7 entre $4.000 y escribe el resultado en la línea 8, quitando cualquier fracción. En el ejemplo, dividirías $6.500 entre $4.000 y el resultado sería 1,625. Quitarías los decimales e ingresarías 1 en la línea 8.[38]

-

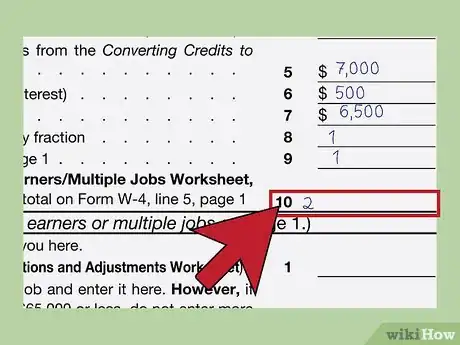

10Ingresa el número en la línea H de tu Hoja de Asignación Personal en la línea 9. Debido a que en el ejemplo estás soltero y sin dependientes, tienes un 1 también en la línea H.

-

11Suma los números en las líneas 8 y 9 y escribe el total en la línea 10. Si planeas llenar la Hoja de Dos Asalariados o Múltiples Empleos, ingresa el total en la primera línea de esa hoja. Si no necesitas esa hoja, ingresa este número en la línea 5 de tu Certificado de Exención de Retenciones.[39] Para terminar con el ejemplo, ingresarías un 2 en tu Certificado de Exención de Retenciones.Anuncio

Parte 4

Parte 4 de 4:Llenar la Hoja de Dos Asalariados o Múltiples Empleos

-

1Decide si necesitas llenar esta hoja. La Hoja de Dos Asalariados o Múltiples Empleos está diseñada para asegurar que a las personas solteras con más de un empleo o los matrimonios en donde ambos trabajen se les retenga la cantidad correcta de impuestos de sus sueldos.[40]

- Solo debes llenar esta hoja si las instrucciones debajo de la línea H en tu Hoja de Asignación Personal te indicaron que lo hicieras.[41]

-

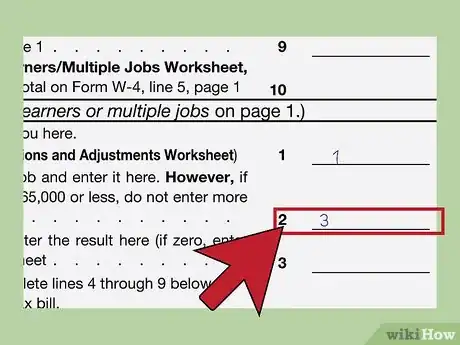

2Usa la tabla proporcionada para encontrar el número que aplique para el empleo por el que ganes menos e ingresa ese número en la línea 2. Sin embargo, si el empleo por el que ganes más te paga $65.000 o menos, no debes ingresar un número mayor a 3.

-

3Compara el número que acabas de ingresar en la línea 2 con el número que ingresaste en la línea 1 de tu Hoja de Deducciones y Ajustes.

- Si el número en la línea 1 es mayor o igual al número en la línea 2, resta la línea 2 a la línea 1. Ingresa este número en la línea 2 y en la línea 5 de tu Certificado de Exención de Retenciones y has terminado con esta hoja.[42]

- Si el número en la línea 1 es menor que el número en la línea 2, ingresa 0 en la línea 5 de tu Certificado de Exención de Retenciones. Luego debes llenar el resto de la hoja para averiguar qué cantidad adicional se debe retener de tu sueldo. Esto te ayudará a evitar tener que pagarle al IRS cuando presentes tu declaración de impuestos.[43]

-

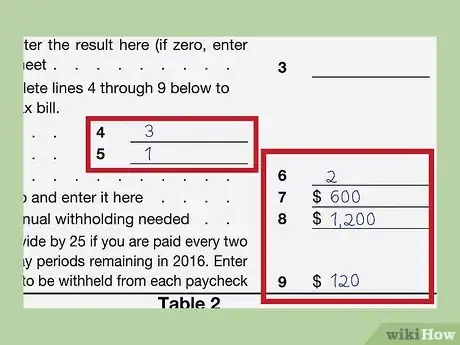

4Averigua cuánto dinero adicional debe retenerse de tu sueldo. Si ingresaste 9 en la línea 5, la hoja incluye algunos cálculos adicionales de forma que no tengas una gran factura tributaria en abril.[44]

- La línea 4 te indica ingresar el número en la línea 2 de la misma hoja. Este es el número que corresponde al empleo por el que ganes menos. Asume, por ejemplo, que el número es 3.

- En la línea 5, tendrás que ingresar el número de la línea 1 en la misma hoja, el cual era el número final que obtuviste en la línea 10 de tu Hoja de Deducciones y Ajustes. Para continuar con el ejemplo, asume que el número es 1.

- Ahora resta la línea 5 a la línea 4 e ingresa el resultado en la línea 6. En el ejemplo, el resultado sería 2.

- Usando la tabla 2 proporcionada en la hoja, encuentra la cantidad que corresponda al empleo por el que ganes más. Asume que estás casado y van a presentar su declaración de impuestos conjuntamente y el empleo por el que ganan más les paga $50.000 al año. Según la tabla, debes ingresar $600 en la línea 7.

- Ahora multiplica la línea 7 por la línea 6 e ingresa el resultado en la línea 8. Esta es la cantidad total de retenciones adicionales necesarias. En el ejemplo, ese número sería $1.200.

- Ahora, lo único que tienes que hacer es dividir ese número entre el número de periodos de pago restantes en el año. Esto depende de con cuánta frecuencia te paguen y la época del año en la que empieces. Si empezaste el empleo para el cual vas a presentar un W-4 en febrero y se te pagará mensualmente, dividirías $1.200 entre 10 porque quedan 10 periodos de pago en el año. El resultado de ese cálculo, $120, es la cantidad adicional de dinero que debe retenerse de tus sueldos. Esta es la cantidad que ingresarías en tu Certificado de Exención de Retenciones.[45]

Anuncio

Referencias

- ↑ http://www.kiplinger.com/article/taxes/T056-C011-S001-how-to-fill-out-a-w-4-form.html

- ↑ http://www.kiplinger.com/article/taxes/T056-C011-S001-how-to-fill-out-a-w-4-form.html

- ↑ https://turbotax.intuit.com/tax-tools/tax-tips/Family/Rules-for-Claiming-a-Dependent-on-Your-Tax-Return/INF12139.html

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ https://turbotax.intuit.com/tax-tools/tax-tips/Family/Rules-for-Claiming-a-Dependent-on-Your-Tax-Return/INF12139.html

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.kiplinger.com/article/taxes/T056-C011-S001-how-to-fill-out-a-w-4-form.html

- ↑ http://www.irs.gov/pub/irs-pdf/p503.pdf

- ↑ https://turbotax.intuit.com/tax-tools/tax-tips/Family/The-Ins-and-Outs-of-the-Child-and-Dependent-Care-Tax-Credit/INF27554.html

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/uac/Ten-Facts-about-the-Child-Tax-Credit

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/Individuals/Employees/Tax-Withholding

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/Individuals/Employees/Tax-Withholding

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/Individuals/Employees/Tax-Withholding

- ↑ http://www.bankrate.com/finance/taxes/working-through-the-w-4-worksheet.aspx

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/uac/Newsroom/Itemizing-vs-Standard-Deduction-Six-Tips-to-Help-You-Choose

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.bankrate.com/finance/taxes/working-through-the-w-4-worksheet.aspx

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/p505.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/p505.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/p505.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/p505.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf

- ↑ http://www.irs.gov/pub/irs-pdf/fw4.pdf