Cet article a été coécrit par Ara Oghoorian, CPA. Ara Oghoorian est comptable financier agréé (CFA), planificateur financier agréé (CFP), expert-comptable agréé (CPA) et fondateur du cabinet ACap Advisors & Accountants situé à Los Angeles, en Californie, spécialisé dans la gestion du patrimoine rémunérée sous forme d’honoraires et proposant un service complet. Avec plus de 26 ans d'expérience dans le secteur financier, Ara a créé ACap Asset Management en 2009. Auparavant, il a collaboré avec la Banque centrale des É.-U à San Francisco, le Département du Trésor américain et le ministère des Finances et de l'Économie de la République d'Arménie. Ara Oghoorian détient une licence en comptabilité et en finances délivrée par l'université d'État de San Francisco. Il est inspecteur bancaire agréé par le Conseil des gouverneurs de la Réserve fédérale américaine. En outre, il est analyste financier agréé, agent agréé, praticien financier agréé Planner™ et titulaire d'une licence d'expert-comptable agréé ainsi que d’une licence Series 65.

Il y a 30 références citées dans cet article, elles se trouvent au bas de la page.

Cet article a été consulté 20 276 fois.

En achetant des actions, vous devenez copropriétaire d’une société. Il y a une vingtaine d’années, cette opération était réalisée par l’intermédiaire d’un courtier. De nos jours, une personne ayant un ordinateur peut faire des transactions en bourse en passant par un cabinet de courtage. Si vous commencez dans l’activité, la tâche peut vous paraitre insurmontable. Mais, en vous informant sur la question, vous réussirez à acheter vos propres actions et gagner l’argent grâce à vos investissements.

Étapes

Partie 1

Partie 1 sur 3:Créer un plan d’investissement

-

1Définissez vos objectifs. Consacrez du temps pour identifier les raisons qui vous poussent à acheter des actions en bourse. Cherchez-vous à constituer un fonds de secours pour acheter une maison, ou pour financer des études ? Investissez-vous pour votre retraite [1] ?

- Il est bon de faire la liste de vos motifs. Ainsi, vous déterminerez plus facilement la somme d’argent dont vous aurez besoin pour atteindre vos buts.

- Par exemple, l’achat d’une maison pourrait exiger un acompte et une somme complémentaire de 40 000 €. Une retraite pourrait couter un million d'euros ou plus.

- La plupart des personnes ont de nombreux projets d’investissement, qui varient en matière de planification et de priorité. Par exemple, vous pouvez vouloir acheter une maison en 3 ans, payer l’éducation de votre enfant dans 15 ans ou partir à la retraite dans 35 ans. La documentation de vos buts d’investissement clarifiera votre pensée et vous aidera à les concrétiser.

-

2Déterminez votre échéancier. La durée de vos investissements dépendra de la nature de vos projets. Plus la période est longue, meilleures seront vos chances de faire des gains [2] .

- Si vous cherchez à amasser de l’argent pour acquérir une maison en trois ans, votre horizon de placement est assez court. Si votre projet se rapporte au financement d'une retraite dans 30 ans, cet horizon devient nettement plus long.

- L’indice boursier S&P 500 est basé sur le cours d’actions émises par 500 grandes sociétés cotées en bourse. Entre 1926 et 2011, il y a eu seulement 4 décennies où cet indice a été perdant. Pendant des périodes de détention de 15 ans ou plus, il n’y avait eu aucune perte [3] . Par conséquent, si vous avez acheté et si vous avez gardé les actions de ces sociétés pendant suffisamment longtemps, vous aurez gagné l’argent.

- En revanche, une période de détention d’une seule année a été perdante 24 fois entre 1926 et 2014 [4] . En conclusion, le cours des actions est extrêmement volatil sur des périodes brèves [5] . Donc, un investissement à court terme est plus risqué qu’un autre à long terme. Vous pouvez gagner plus si vous investissez bien. Vous pouvez tout perdre si vous investissez mal.

-

3Déterminez votre tolérance au risque. Généralement, les investissements comportent des risques. Il y a toujours une possibilité de perdre la totalité ou une partie de votre argent. La bourse ne fait pas exception à cette règle. Le retour sur votre investissement n’est pas garanti et vous n’êtes pas sûr de recouvrer votre mise initiale. L’étendue des risques que vous voulez prendre correspond à votre tolérance au risque [6] .

- Avant de réaliser un investissement, vous devez fixer le montant que vous êtes disposé à perdre.

- Généralement, les gains sont proportionnels aux risques. Mais, la probabilité de perte est aussi plus élevée.

- Par exemple, un investissement dont vous comptez doubler la valeur en un mois est plus risqué qu’un autre qui ne doublera que dans 10 ans.

- Cependant, aucun investissement n’est intéressant s’il vous empêche de dormir. Si la concrétisation de vos objectifs vous gêne, réexaminez-les. Ensuite, ajustez les délais ou les objectifs eux-mêmes.

- Supposez que votre but consiste à amasser un acompte de 40 000 € en 3 ans, afin d’acheter un logement qui vaut 250 000 €. Vous pourrez revoir vos prévisions à la baisse et retenir les chiffres de 30 000 € et 200 000 € en 3 ans. Vous avez aussi la possibilité d’allonger la période de détention, si une période de 5 ans vous permet d’épargner 40 000 € pour réaliser votre achat (250 000 €). Une autre approche consiste à réduire la période et les montants.

- L’une des règles d’or de l’investissement consiste à éviter les pertes autant que possible. Ne prenez pas de risques inutiles pour atteindre vos objectifs.

-

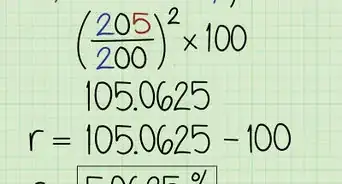

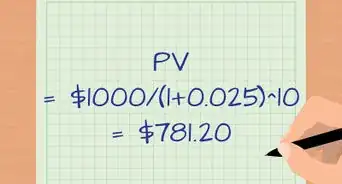

4Calculez l’investissement nécessaire pour atteindre vos buts. Vous pouvez vous servir d'une calculatrice en ligne pour trouver le financement nécessaire à votre retraite [7] . Il s'agit de trouver les intérêts que vous devez réaliser afin de concrétiser votre projet.

- Imaginez que vos besoins s’élèvent à 30 000 € en trois ans, mais que vous ne pouvez épargner que 500 € par mois. Pour réaliser votre plan, vous devrez gagner le taux incroyable de 38,2 % par an. En d’autres termes, vous serez amené à courir beaucoup de risques. Pour la plupart, un tel investissement serait une folie.

- Dans ce cas, il est préférable d’allonger la période de détention à 4 ans et demi. Ainsi, le taux tombera à 4,8 %, ce qui est nettement plus réaliste.

- Vous pouvez également augmenter votre investissement mensuel de 500 € à 775 €. De cette manière, vous épargnerez vos 30 000 € avec un taux réaliste de 5,037 %.

- Une autre solution consiste à réduire le montant de 30 000 € en 3 ans à 19 621 € en continuant à investir 500 € par mois. Pour réaliser ce programme, le taux d'intérêt annuel ne devrait pas excéder 6 %.

Publicité

Partie 2

Partie 2 sur 3:Choisir ses investissements

-

1Comprenez les différentes formules d’investissement. La prochaine tâche consiste à choisir la manière de procéder. Mais avant, vous devez connaitre les différentes formules d’investissement.

- Vous pouvez acheter des parts de sociétés. Ainsi, vous deviendrez propriétaire. En conséquence, vos revenus seront semblables à ceux des autres entrepreneurs [8] . Si la société enregistre une augmentation de ses ventes, ses bénéfices et sa part de marché, sa valeur augmentera. C’est particulièrement vrai à long terme.

- Sur de courtes périodes, la valeur marchande d’une entreprise dépend du sentiment du public à propos de son avenir. Les émotions, les rumeurs et les présomptions entraineront des fluctuations de cette valeur [9] . D'un autre côté, les prix d’achat et de vente de vos parts détermineront vos bénéfices ou vos pertes.

- Vous pouvez aussi investir dans un fonds commun de placement. Ces fonds offrent au public la possibilité d'acquérir des actions différentes, diminuant ainsi les risques, mais aussi les dividendes, particulièrement à court terme [10] .

- Ces derniers temps, les fonds négociés en bourse sont devenus très populaires. Ce sont des fonds indiciels semblables aux fonds communs de placement. Il s’agit de portefeuilles d’actions qui ne sont pas administrés par des gestionnaires professionnels. La plupart cherchent à suivre les fluctuations d’un index comme le S&P 500, le Vanguard Total Stock Market (VTI) ou le iShares Russell 2000 [11] .

- Comme les actions individuelles, les fonds indiciels sont négociés en bourse, et leurs cours peuvent varier notablement de cours d'une même journée [12] .

- Quelques fonds de ce genre suivent l’évolution de certaines activités industrielles, ou de certains produits, bons et devises.

- Ils offrent l’avantage de diversifier les investissements et reflètent l’évolution des diverses entreprises qui composent l’index [13] . Pour quelques-uns, la commission est très faible ou même nulle. Donc, ce sont des investissements très accessibles [14] .

-

2Comprenez les mots-clés. Généralement, le public se fie aux informations financières pour suivre l’évolution du marché boursier ou de certaines actions. Pour bien comprendre cette question, il est important de retenir la signification de plusieurs termes spécialisés.

- Le bénéfice par action : c’est la part des profits d’une société qui est payée aux actionnaires. Cette donnée est importante, si vous espérez toucher des dividendes sur votre placement [15] !

- La capitalisation boursière : ce terme couvre la valeur totale des actions d’une entreprise. En fait, c’est la valeur totale de l’entreprise en question [16] .

- La rentabilité des capitaux propres : c’est le rapport entre le revenu généré par une société et le montant des investissements des actionnaires. Cette grandeur permet de comparer des sociétés d’une même activité pour déterminer les plus profitables d’entre elles [17] .

- Le facteur bêta : cette variable mesure la volatilité d’une action par rapport à celle de l’ensemble des actions du marché. Elle facilite l’évaluation des risques [18] . D’une manière générale, un facteur bêta inférieur à l’unité reflète une faible volatilité. Inversement, si le chiffre est supérieur à 1, la volatilité est grande.

- La moyenne mobile : c’est le prix moyen de l’action d’une entreprise sur une période donnée. Cette moyenne vous aide à savoir si le cours actuel d’une action est intéressant [19] .

-

3Lisez les informations financières. L’analyse de l’évolution d’une action peut être longue et confuse, particulièrement pour une personne qui débute dans l’activité. Par conséquent, il est préférable de consulter les analyses faites par des experts. Habituellement, un analyste observe étroitement certaines entreprises pour évaluer leur rendement.

- Il existe des sites gratuits et fiables qui publient des synthèses détaillées sur des sociétés cotées en bourse [20] [21] .

- Ces articles contiennent des conseils et des recommandations en quelques mots concernant des actions précises. La signification de certaines expressions est évidente, comme « acheter », « vendre » ou « conserver ». D’autres comme « en baisse dans le secteur » sont moins explicites [22] .

- Les cabinets d’analyse utilisent des expressions différentes pour formuler leurs recommandations. Les sites financiers proposent souvent des guides pour expliquer la terminologie employée [23] .

-

4Déterminez votre stratégie d’investissement. Après la collecte de vos informations, vous pouvez passer à votre stratégie d’investissement. Les approches sont différentes et vous devrez prendre en considération plusieurs facteurs.

- Diversifiez vos investissements. Cette expression reflète la manière dont vous répartissez vos euros entre vos différentes acquisitions. En investissant l’ensemble de vos ressources dans un nombre restreint de sociétés, vous pouvez faire de gros profits si ces dernières se comportent bien. Mais, cette démarche vous créera également des risques plus élevés. En effet, la diversification des investissements permet de diminuer les risques encourus [24] . Plus cette diversification est grande, plus les risques sont faibles.

- Réinvestissez vos intérêts. Il s'agit de placer d’une manière cohérente les revenus que vous recevez. Dans ce cas, vous générez plus de gains qu'avec vos dividendes initiaux [25] . Certaines sociétés offrent des formules de compounding qui permettent de réaliser cette opération automatiquement [26] .

- Faites la différence entre l’investissement et la négociation des actions (trading). L’objectif de la première activité est de réaliser des profits en se basant sur une croissance à long terme. Les cours peuvent tomber ou croitre, mais la tendance générale reste à la hausse. Le trading est une activité plus dynamique. Elle consiste à acheter des actions dont le cours augmente à court terme en vue de les vendre rapidement. Cette approche d’achat à prix faible et de vente à prix fort peut aboutir à la réalisation de profits importants, mais elle requiert une surveillance constante des risques.

- Les courtiers (traders) essaient de deviner les réactions du public à propos d’une entreprise en examinant l’évolution de ses actions. Leur but est d’acheter quand le cours est en hausse et de vendre avant le début de la chute du cours. C’est une activité qui présente des risques élevés à court terme. Elle ne devrait être exercée que par des investisseurs expérimentés.

Publicité

Partie 3

Partie 3 sur 3:Acheter ses premières actions

-

1Faites appel à un courtier en bourse. Vous pouvez acheter des actions de plusieurs façons. Chaque méthode a ses avantages et ses inconvénients. Si vous n’avez pas d’expérience ou très peu, il vaut mieux passer par un intermédiaire en bourse pour bénéficier d’une prestation complète. Le cout d’une entreprise de courtage de plein exercice est plus élevé, mais vous aurez des avis émis par des experts [27] .

- Par exemple, votre courtier peut vous guider dans vos opérations courantes d’achat. Son rôle consiste aussi à répondre à vos questions, notamment à propos des actions que vous pouvez acheter compte tenu de votre tolérance au risque. Vous pouvez lui demander des analyses concernant les actions qui vous intéressent.

- En fait, de nombreuses sociétés de plein exercice exercent dans le domaine. Elles vous donneront des conseils et des recommandations pour mener avec succès vos opérations en bourse. Par exemple, l’un de vos amis ou un membre de votre famille peut vous recommander un courtier avec qui il a eu une relation d’affaires suivie. Sinon, vous pourrez vous adresser à une entreprise de plein exercice plus importante et honorable. Généralement, votre banque sera votre meilleur interlocuteur. Autrement, parmi les cabinets renommés mondialement, citons Edward Jones, Merrill Lynch, Morgan Stanley, Raymond James et UBS.

- N’oubliez pas que si vous choisissez un courtier de plein exercice, vous paierez une commission plus élevée. Il s’agit de la somme d’argent que vous versez quand vous négociez une action en bourse [28] .

- Par exemple, si le montant de la transaction s'élève à 5 000 €, le courtier pourra empocher une commission de 150 € pour réaliser le travail.

-

2Faites appel à un courtier exécutant. Si vous voulez réaliser des transactions boursières sans payer de frais élevés, vous pouvez vous adresser à un courtier exécutant ou à une entreprise de courtage en ligne [29] .

- L’inconvénient de cette formule est que le conseil obtenu aura une qualité moindre par rapport à un conseil provenant d’un courtier de plein exercice. Par contre, le prix de la prestation sera moins élevé, et vous pourrez faire vos transactions en ligne [30] .

- Parmi ces courtiers, citons Charles Schwab, Interactive Brokers, TD Ameritrade et E*Trade.

-

3Faites des acquisitions directes. Dans cette formule, un investisseur achète directement les actions de son choix. Vous pouvez opérer de deux manières. D’abord, il y a les plans d’investissement direct, puis les régimes de réinvestissement des dividendes [31] .

- Ces formules vous permettent d’acheter des actions sans passer par un courtier.

- Elles sont économiques et facilitent aux investisseurs l’achat régulier d’actions à des sommes modiques. Cependant, elles ne font pas partie de l’offre de toutes les sociétés de courtage en bourse.

- Supposez que Pierre s’engage dans un régime de réinvestissement des dividendes pour placer 50 € dans des actions de Coca-Cola, deux fois par mois. À la fin de l’année, son investissement sera de 1 200 € sans frais de commission.

- Ces deux formules ont aussi l’inconvénient de générer beaucoup de paperasserie. Si vous placez de l'argent dans de nombreuses sociétés, vous devrez remplir des formulaires et examiner plusieurs rapports.

- Supposez que vous participez à 20 programmes, vous recevrez ainsi 20 bilans trimestriels que vous devrez examiner soigneusement. La bonne nouvelle est que si vous investissez 1 000 € toutes les deux semaines, vous économiserez une belle somme sur les commissions.

-

4Ouvrez un compte. Indépendamment de votre choix, vous devrez passer par là. Pour ce faire, il suffit de remplir un formulaire et déposer une certaine somme d’argent [32] . Cependant, les conditions varient en fonction de votre interlocuteur.

- Si vous optez pour un courtier de plein exercice, prenez-en un avec qui vous serez à l’aise pour partager vos données financières. Si vous pouvez, rencontrez-le personnellement pour lui expliquer en détail vos besoins et vos objectifs. N’hésitez pas à être exhaustif pour lui permettre de résoudre au mieux vos problèmes.

- Si vous faites appel à un courtier exécutant, vous devrez probablement remplir des formulaires en ligne [33] . Vous serez peut-être obligé de signer des formulaires avant de les transmettre. Il faudra aussi déposer de l’argent en fonction du cours de la devise que vous avez choisie pour vos transactions.

- Si vous investissez dans un régime de réinvestissement des dividendes ou un programme d’investissement direct, vous devrez remplir en ligne des formulaires, et transmettre des documents physiques avant d’acheter vos premières actions. Vous devrez aussi déposer à l’avance de l’argent comptant pour couvrir les frais de vos transactions.

-

5Passez une commande. À la fin de cette première phase, vous serez prêt pour faire votre entrée en bourse. Encore une fois, les détails varient en fonction des transactions que vous ferez.

- Si vous avez choisi un courtier de plein exercice, il suffit de l’appeler. Il fera la transaction à votre place. Il vous demandera de lui communiquer votre numéro de compte. Il s’assurera aussi que vous êtes bien l’un des titulaires de ce compte. Ensuite, il vous demandera de confirmer votre ordre d’achat avant de le traiter. Écoutez-le soigneusement. Les courtiers ne sont que des êtres humains, et ils peuvent faire des erreurs en exécutant un ordre.

- Si votre choix s’est porté sur un courtier exécutant, vous ferez votre transaction en ligne. Veillez à suivre scrupuleusement le mode d’emploi. Ne confondez pas le cours d’une action avec la somme d’argent que vous voulez investir. Par exemple, si vous voulez placer 5 000 € dans une action qui vaut 45 €, vous n’allez pas passer un ordre pour acheter 5 000 actions. Autrement, l’opération vous coutera 225 000 € au lieu des 5 000 € que vous avez prévu au départ.

- Si vous avez opté pour un plan d’investissement direct ou un régime de réinvestissement des dividendes, vous trouverez en ligne les formulaires d’inscription sur le site de la société. Autrement, vous pouvez appeler le service concerné et lui demander de vous envoyer les documents nécessaires.

-

6Surveillez vos investissements. Vous devrez aussi reconnaitre que d’une manière générale les cours des actions et le marché boursier sont instables, et qu'ils fluctuent notamment à court terme. Si l’une de vos actions se comporte mal, vous devrez l'examiner, et revoir peut-être la structure de votre portefeuille.

- Les prix reflètent des comportements humains. Le public réagit aux rumeurs et aux fausses informations. Il a des espérances et il subit le stress de la vie quotidienne [34] . Il ne sert à rien de surveiller le cours de vos actions pendant un jour ou une semaine si la durée de votre investissement est d’une année ou plus.

- Une surveillance excessive favorise la prise de décisions hâtives qui peuvent aggraver vos pertes. Observez l’évolution de votre portefeuille d’action à long terme.

- En même temps, efforcez-vous d’identifier les signes de dysfonctionnement d’une entreprise dont vous êtes actionnaire. Par exemple, si une société perd un procès important ou se trouve en concurrence avec un nouveau venu sur le marché, les prix peuvent chuter sensiblement. Dans un tel cas, vous devez envisager de vendre vos actions.

Publicité

Conseils

- Il y a de nombreux livres, périodiques et sites web qui traitent des actions et des transactions boursières. Il est bon de faire vos propres recherches avant de vous lancer dans cette activité.

- D’abord, exercez-vous avec des logiciels de simulation boursière pour acquérir de l'expérience. Gardez la trace des cours des actions et de vos ordres de vente et d’achat, comme s’il s’agit de transactions réelles. Vérifiez l’efficacité de vos décisions. Lorsque vous serez prêt, vous pourrez vous lancer dans des transactions réelles [35] .

- Investissez dans des sociétés qui vous inspirent confiance.

Avertissements

- Tous les investissements sont risqués. N’investissez pas plus que vous ne pouvez perdre.

Références

- ↑ http://www.itsallaboutmoney.com/manage-your-finances/investment-planning/what-is-your-investor-profile-different-profiles-of-financial-investors/

- ↑ http://www.itsallaboutmoney.com/manage-your-finances/investment-planning/what-is-your-investor-profile-different-profiles-of-financial-investors/

- ↑ http://stockcharts.com/freecharts/historical/marketindexes.html

- ↑ http://stockcharts.com/freecharts/historical/marketindexes.html

- ↑ http://www.investopedia.com/terms/v/volatility.asp

- ↑ http://www.investopedia.com/terms/r/risktolerance.asp

- ↑ http://www.calculator.net/investment-calculator.html?ctype=contributeamount&ctargetamountv=1000000&cyearsv=35&cstartingprinciplev=0&cinterestratev=4&ccontributeamountv=1000&ciadditionat1=monthly&printit=0&x=81&y=18

- ↑ http://www.investopedia.com/university/stocks/stocks1.asp

- ↑ https://www.advisorperspectives.com/newsletters13/pdfs/The_Evidence_that_Emotion_Dominates_Market_Pricing.pdf

- ↑ http://money.cnn.com/magazines/moneymag/money101/lesson6/index2.htm

- ↑ http://www.investopedia.com/terms/p/passive-etf.asp

- ↑ http://www.investopedia.com/terms/e/etf.asp

- ↑ http://www.investopedia.com/terms/e/etf.asp

- ↑ http://www.investopedia.com/terms/e/etf.asp

- ↑ http://www.investopedia.com/terms/e/eps.asp

- ↑ http://www.investopedia.com/ask/answers/133.asp

- ↑ http://www.investopedia.com/terms/r/returnonequity.asp

- ↑ http://www.investopedia.com/terms/b/beta.asp

- ↑ http://www.timothysykes.com/2013/06/trading-terms-you-need-to-know/

- ↑ http://finance.yahoo.com/

- ↑ http://www.nasdaq.com/quotes/

- ↑ https://secure.marketwatch.com/tools/guide.asp

- ↑ https://secure.marketwatch.com/tools/guide.asp

- ↑ http://www.investopedia.com/terms/d/diversification.asp

- ↑ http://www.investopedia.com/terms/c/compounding.asp

- ↑ http://www.investopedia.com/terms/d/dividendreinvestmentplan.asp

- ↑ http://www.kiplinger.com/article/investing/T038-C000-S002-should-i-use-a-discount-broker-or-a-full-service-b.html

- ↑ http://www.kiplinger.com/article/investing/T038-C000-S002-should-i-use-a-discount-broker-or-a-full-service-b.html

- ↑ http://www.kiplinger.com/article/investing/T038-C000-S002-should-i-use-a-discount-broker-or-a-full-service-b.html

- ↑ http://www.kiplinger.com/article/investing/T038-C000-S002-should-i-use-a-discount-broker-or-a-full-service-b.html

- ↑ http://www2.thestockmarketwatch.com/learn-stock-market/stocks-basics-buying-stocks/

- ↑ http://www.thestreet.com/story/10356979/3/getting-started-how-to-open-a-brokerage-account.html

- ↑ http://www.thestreet.com/story/10356979/3/getting-started-how-to-open-a-brokerage-account.html

- ↑ https://www.advisorperspectives.com/newsletters13/pdfs/The_Evidence_that_Emotion_Dominates_Market_Pricing.pdf

- ↑ http://www.investopedia.com/terms/p/papertrade.asp

-Step-1-Version-2.webp)

-Step-2-Version-2.webp)

-Step-3-Version-2.webp)

-Step-4.webp)

-Step-5.webp)

-Step-6.webp)

-Step-7.webp)

-Step-8.webp)

-Step-9.webp)

-Step-10.webp)

-Step-11.webp)

-Step-12.webp)

-Step-13.webp)

-Step-14.webp)

-Step-20-Version-5.webp)