Cet article a été coécrit par Darron Kendrick, CPA, MA. Darron Kendrick est professeur auxiliaire de comptabilité et de droit à l'université de Géorgie du Nord. Il a obtenu son master en droit fiscal à l'école de droit Thomas Jefferson en 2012. En 1984, il a reçu son diplôme d'expert-comptable de l'Ordre des comptables publics d'Alabama.

Il y a 12 références citées dans cet article, elles se trouvent au bas de la page.

Cet article a été consulté 10 047 fois.

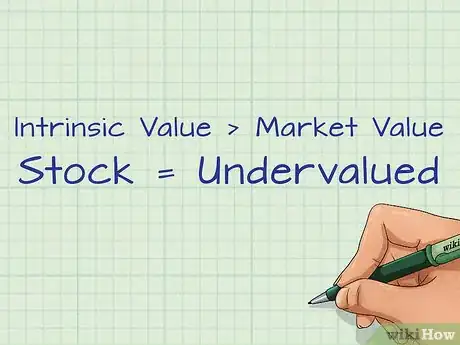

De nombreux analystes estiment que le prix de marché d'une action ne représente pas la valeur réelle de l'entreprise. Ces spécialistes de la finance utilisent le concept de la valeur intrinsèque pour déterminer si le prix d'une action est sous-évalué par rapport au chiffre d'affaires de la société. Il existe quatre formules qui sont largement utilisées pour calculer ce paramètre. Ces formules reflètent les liquidités et les recettes générées par l'entreprise outre les dividendes versés aux actionnaires.

Étapes

Partie 1

Partie 1 sur 5:Comprendre les concepts de base dans le domaine de l'investissement

-

1Étudiez vos choix d'investissement. La valeur intrinsèque est utilisée pour mesurer la valeur réelle d'un investissement. Il est donc important de comprendre les concepts de base dans le domaine de l'investissement avant toute chose. Il existe deux moyens pour une entreprise de récolter des fonds afin de mener ses activités : elle peut émettre des actions ou émettre des obligations.

- Les entreprises émettent des actions ordinaires en vendant la totalité (ou une part) de la propriété de la société. Lorsque vous achetez une action, vous devenez l'un des propriétaires (donc un investisseur) de la société qui émet l'action. Votre part d'actions représente toutefois un faible pourcentage de la propriété [1] .

- Une obligation représente la dette d'une société. Un investisseur qui achète des obligations est considéré comme un créancier de l'entreprise. Il touchera ainsi des intérêts créditeurs, généralement deux fois par an et le capital investi lui sera retourné à l'échéance [2] .

-

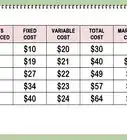

2Déterminez comment une entreprise devient rentable. La valeur intrinsèque est basée sur la capacité de l'entreprise à générer des rentrées de fonds et rapporter des bénéfices. Lorsque les recettes (ou les ventes) sont supérieures aux dépenses, la société génère des profits [3] .

- Pour l'examen de cette question, vous pouvez considérer les profits et les revenus comme s'il s'agissait d'une seule et même chose.

- Les entreprises doivent utiliser leurs liquidités pour acheter des stocks, verser les salaires et faire de la publicité. Ce type de dépenses constitue une sortie de fonds.

- Quand les clients paient pour un bien ou un service, l'entreprise a une rentrée de fonds. Le fait d'avoir plus de rentrées de fonds que de sorties de fonds indique que la structure financière de l'entreprise est bien équilibrée [4] .

-

3Choisissez une option de placement. Les investisseurs ont des centaines d'options de placement à choisir. Par exemple, quelqu'un qui détient des obligations s'attend à percevoir un certain montant en intérêts créditeurs.

- Un actionnaire cherche à accroitre la valeur de ses actions au fil du temps ou à recevoir une part des profits sous forme de dividendes.

- Les formules pour calculer la valeur intrinsèque permettent de faire des hypothèses concernant le taux de rendement attendu par l'investisseur.

- Vous pouvez considérer ce taux comme l'exigence minimale d'un investisseur. Si l'investissement ne répond pas à ces attentes, on fait l'hypothèse que la personne ne devrait pas faire des placements [5] .

Publicité

Partie 2

Partie 2 sur 5:Utiliser la méthode du dividend discount model (DDM)

-

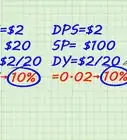

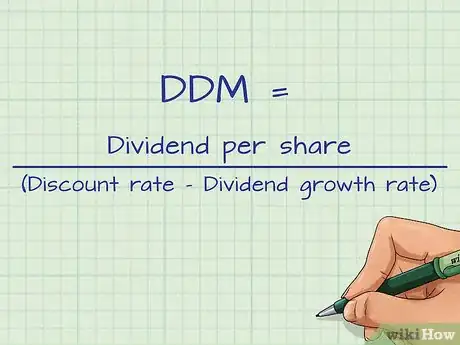

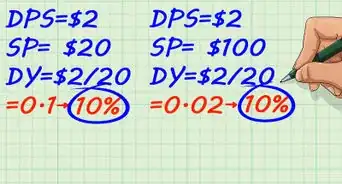

1Comprenez la définition de ce terme. Il s'agit d'un modèle financier qui considère la valeur monétaire des dividendes versés aux investisseurs. Le dividend discount model (DDM) prend en compte un taux de croissance prévue des dividendes. Les dividendes sont comptabilisés à leur valeur actuelle à l'aide d'un taux d'actualisation. Si ce modèle montre que la valeur des actions est supérieure à la valeur marchande courante, le prix d'une action est considéré comme sous-évalué. La formule du DDM est la suivante : (dividende par action) / (taux d'actualisation – taux de croissance des dividendes [6] ).

-

2Considérez le taux de croissance des dividendes. Le dividende est le paiement des bénéfices de l'entreprise à ses investisseurs. Si une compagnie espère une croissance de ses bénéfices, un analyste peut supposer que les dividendes seront plus élevés. Vous devez envisager un taux de croissance pour la DDM [7] .

- Supposons que l'entreprise a enregistré des bénéfices de 1 000 000 € durant l'année. La société a décidé de payer 500 000 € aux investisseurs sous forme de dividendes.

- Si la compagnie a émis 500 000 actions ordinaires, vous devrez verser 1 euro en dividendes sur part d'actionnaire.

- Considérons que la société a enregistré des bénéfices de 2 000 000 € l'année suivante. Elle pourrait décider de payer une plus grande quantité de dividendes, par exemple 1 000 000 €. Si le nombre d'actions ordinaires émises est toujours 500 000, les investisseurs obtiendront 2 € pour chaque action qu'ils détiennent.

-

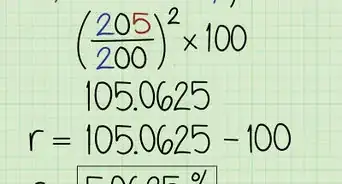

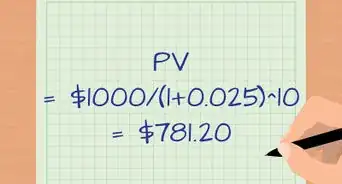

3Appliquez un taux d'actualisation. Il s'agit d'un pourcentage qui est utilisé pour actualiser les futurs paiements basés sur la valeur monétaire actuelle. Les paiements actualisés à la date du jour permettent aux analystes de faire une comparaison à l'identique des flux de trésorerie à des dates différentes [8] .

- Notez que, pour cette formule, le taux d'actualisation est le taux de rendement exigé par l'investisseur. Il devrait prendre en compte la stabilité des versements des dividendes. Par exemple, si les dividendes sont versés par la société de manière irrégulière, le taux d'actualisation devrait être plus élevé.

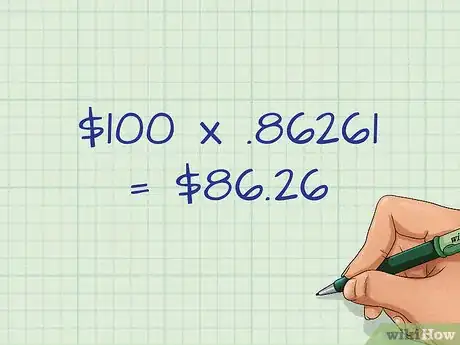

- Supposons que vous espérez recevoir un paiement de 100 € en cinq ans et que le taux d'actualisation est de 3 % par an [9] .

- Vous pouvez utiliser un tableau pour déterminer le facteur de valeur actualisée pour 100 € reçue en cinq ans avec un taux d'actualisation de 3 %. Dans ce cas, le facteur est égal à 0,862 61 (le chiffre peut varier légèrement selon le tableau ou l'outil de calcul utilisé, en raison des arrondis [10] ).

- La valeur actualisée du paiement est égale à 86,26 €, soit 100 x 0,862 61.

-

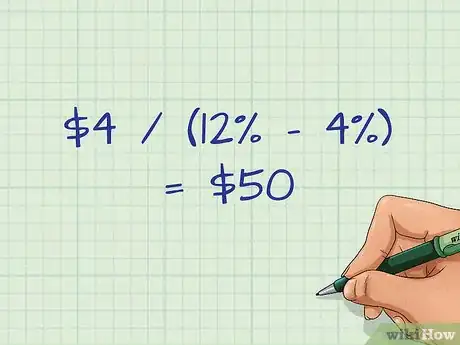

4Entrez vos hypothèses dans la formule du DDM. Cette formule est la suivante : (dividende par action) / (taux d'actualisation – taux de croissance des dividendes). Le dividende par action est le montant total des dividendes versés pour chaque action ordinaire. Supposons que cette valeur est égale à 4 € par action.

- Le taux d'actualisation est le taux de rendement exigé par l'investisseur. Supposons que cette valeur est égale à 12 %.

- Supposons que le pourcentage de croissance annuelle de 4 % est le dividende.

- La formule du DDM deviendrait alors (4 € / (12 % - 4 %) = 50 €). Si la valeur actuelle de l'action sur le marché est inférieure à 50 € par unité, cela voudrait dire que le prix est sous-estimé. En d'autres termes, la valeur intrinsèque de l'action est supérieure à son prix actuel.

Publicité

Partie 3

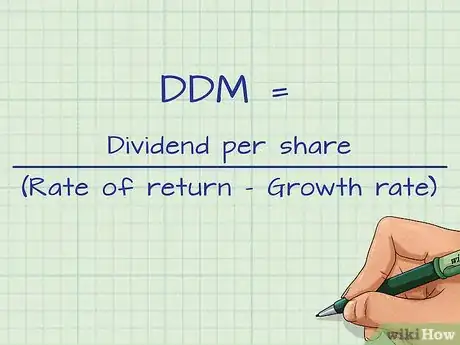

Partie 3 sur 5:Utiliser le modèle de croissance de Gordon (croissance perpétuelle)

-

1Analysez le concept de ce modèle. Beaucoup d'entreprises connaissent une croissance de leurs ventes et de leurs bénéfices au fil du temps. Si les bénéfices augmentent, la société peut verser des dividendes plus élevés aux actionnaires.

- Le modèle de croissance de Gordon considère que les dividendes augmenteront indéfiniment à un taux spécifique [11] .

- Sa formule est la suivante : (dividendes prévus par action pour un an) / (taux de rendement attendu par l'investisseur – taux d'augmentation des dividendes indéfiniment).

-

2Tenez compte d'autres facteurs. N'oubliez pas qu'une entreprise peut décider de payer une rétribution sous forme de dividendes aux actionnaires ou elle peut garder ses bénéfices pour une utilisation future. Dans ce dernier cas, on parle de bénéfices non distribués. Le total des bénéfices non distribués d'une entreprise est la différence entre la somme de tous les bénéfices et les dividendes versés depuis sa fondation [12] .

-

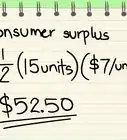

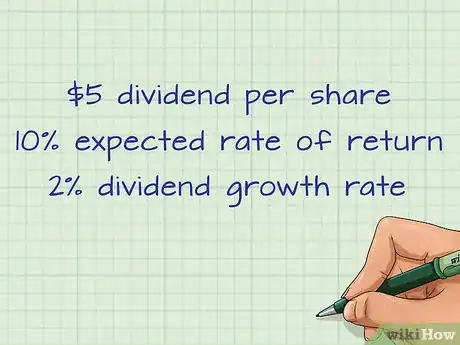

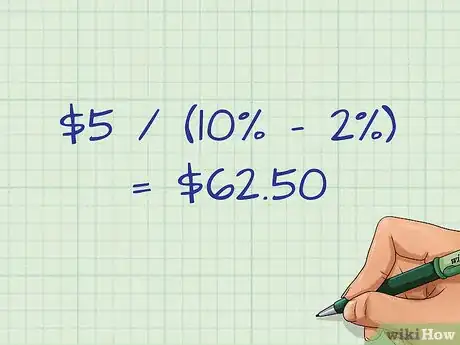

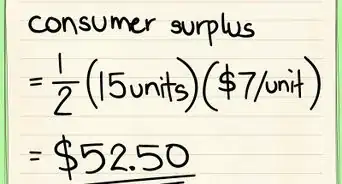

3Faites des hypothèses concernant les variables dans la formule. Considérez que les dividendes annuels attendus par action sont de 5 € et que le pourcentage du rendement exigé par l'investisseur pour une action est de 10 %. Supposons que les dividendes augmenteront de 2 % par année indéfiniment.

-

4Utilisez la formule pour calculer la valeur intrinsèque. Selon le modèle de croissance de Gordon, cette valeur devrait être égale à 62,50 € (5 € / (10 % - 2 %). La valeur intrinsèque d'une action est de 62,50 €, selon ce modèle. Si le prix actuel d'un titre sur le marché est inférieur à 62,50 €, cela voudrait tout simplement dire que votre action est sous-évaluée.Publicité

Partie 4

Partie 4 sur 5:Utiliser le modèle de revenu résiduel

-

1Recherchez la valeur comptable par action ordinaire. La valeur comptable est définie comme la différence entre les actifs et les passifs d'une entreprise. Elle peut également être définie comme le capital d'une société. Si une compagnie vend tous ses actifs et utilise les liquidités disponibles pour payer toutes ses dettes, le reste de l'argent est considéré comme fonds propres (la valeur comptable).

-

2Comprenez le concept de valeur résiduelle. Une entreprise a une valeur comptable comme point de départ. La formule ajoute ensuite les revenus (les bénéfices escomptés) que la société va générer en plus et en sus du taux de rendement requis.

- Dans la pratique, vous valorisez davantage des actions.

- Augmenter les bénéfices à un rythme plus rapide que prévu initialement accroit la valeur de votre entreprise.

- Si le calcul de la valeur intrinsèque aboutit à un résultat supérieur à la valeur marchande actuelle, les actions sont sous-estimées.

-

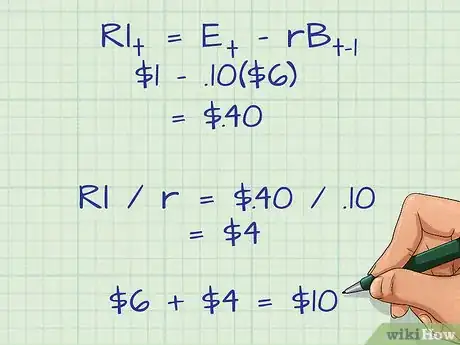

3Ajoutez la valeur résiduelle. La formule pour calculer la valeur résiduelle comporte deux éléments : la valeur comptable actuelle de l'actif ainsi que la valeur actuelle des revenues résiduels pour l'avenir [13] .

- Par exemple, supposons qu'une entreprise gagnera indéfiniment 1 € par action et qu'elle versera tous les bénéfices sous forme de dividendes, soit 1 € par action. Les fonds propres investis sont de 6 € par action. Étant donné que les gains et les dividendes se compenseront, la valeur comptable de l'action sera plus tard de 6 €. Le taux de rendement requis sur capitaux propres (le cout des capitaux propres en pourcentage) est de 10 %.

- Essayons de calculer le revenu résiduel annuel avec la formule , où = le revenu résiduel au cours des périodes futures, = le taux de rendement requis sur capitaux propres, = le revenu net durant la période .

- Si le revenu net est de 1 € par an, la valeur comptable est toujours égale à 6 € et le taux de rendement est de 10 %, le revenu résiduel annuel est égal à 0,40 €, soit 1 € - (0,1 x 6 €) = 1 € – 0,6 € = 0,40 €.

- La valeur actualisée pour l'avenir est de 4 €, = 0,4 € / 0,1 = 4 €.

- La valeur intrinsèque est la valeur comptable actuelle en plus de la valeur actuelle des revenus résiduels pour l'avenir. Par conséquent, l'équation est la suivante : 6 € + 4 € = 10 €.

- La valeur intrinsèque de notre exemple est égale à 10 €.

Publicité

Partie 5

Partie 5 sur 5:Utiliser la méthode DCF (Discounted Cash Flow)

-

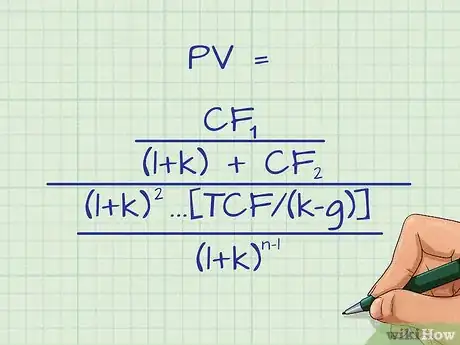

1Essayez de connaitre la formule. La méthode DCF (méthode des flux de trésorerie actualisés) a pour formule… [14] .

- est la valeur actuelle.

- est le flux de trésorerie au cours de l'année i.

- est le taux d'actualisation.

- est le flux de trésorerie de l'année terminale.

- est l'hypothèse relative au taux d'actualisation indéfiniment, au-delà de l'année terminale.

- est le nombre d'années considérées, y compris l'année terminale.

- Pour comprendre la formule, vous devez comprendre les notions du free cash-flow (ou flux de trésorerie disponible), des CAPEX ou dépenses d'investissement et du cout moyen pondéré du capital.

-

2Examinez le flux de trésorerie disponible. C'est la différence entre les flux de trésorerie provenant des activités opérationnelles et dépenses d'investissement. Le flux de trésorerie d'exploitation représente les entrées et des sorties de trésorerie générées par les affaires quotidiennes et comprend l'achat de stocks, le paiement des salaires et les encaissements provenant des clients [15] .

- Une dépense d'investissement représente les sommes dépensées pour acquérir ou améliorer des actifs productifs à long terme comme une machine ou un équipement. Pensez aux actifs que vous utiliserez dans votre entreprise pendant des années.

- Les entreprises florissantes sont capables de générer la plus grande partie de leurs liquidités grâce aux activités opérationnelles. Par exemple, si vous fabriquez et vendez des jeans denim, la vente de jeans devrait être votre principale source d'entrées.

- Si vous avez un cash-flow libre, vous avez la possibilité de dépenser de l'argent dans une industrie où vous pouvez accroitre vos ventes et vos bénéfices. Par exemple, si un de vos concurrents compte vendre son entreprise, vous pourriez utiliser votre flux de trésorerie disponible pour acheter cette compagnie et l'agrandir.

-

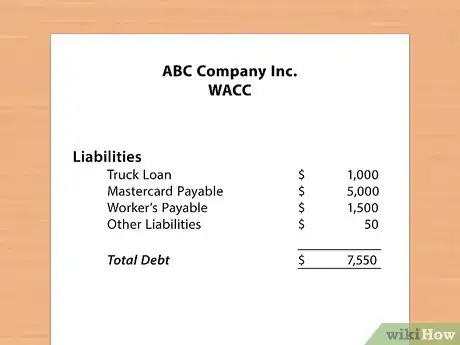

3Revoyez le cout moyen pondéré du capital. Le capital représente l'argent que vous collectez pour démarrer la société. Si vous avez émis des actions à des investisseurs, ceux-ci vont espérer un certain taux de rendement basé sur leurs capitaux investis. Les détenteurs d'obligations vont quant à eux espérer un taux d'intérêt payé sur leurs placements [16] .

- Le fait d'émettre des obligations (dettes) et des actions (capitaux propres) a un prix, que l'on qualifie de cout de capital.

- Si les bénéfices que vous espérez réaliser sur un projet dépassent le cout du capital, il est logique de mobiliser des capitaux pour financer ce projet.

- La méthode DCF fait appel au cout moyen pondéré du capital dans sa formule.

-

4Ajoutez vos hypothèses dans la formule DCF. Considérons l'évaluation de la société Sun Microsystems en 2012. Les actions se négociaient à 3,25 €, mais le taux de croissance à long terme a été estimé à 13 %. Cela signifie que l'action s'élevait à 5,50 € et, en conséquence, les 3,25 € représentaient une très bonne affaire [17] .

- Les changements dans le taux de croissance et dans les taux d'intérêt influent beaucoup sur l'évaluation.

Publicité

Références

- ↑ http://www.accountingcoach.com/terms/C/common-stock

- ↑ http://www.investopedia.com/terms/b/bond.asp

- ↑ http://www.finance-glossary.com/define/earnings/452

- ↑ http://www.businessdictionary.com/definition/cash-flow.html

- ↑ http://www.investopedia.com/terms/r/requiredrateofreturn.asp

- ↑ https://sowefund.com/guide-entrepreneur/valorisation-le-dividend-discount-model#

- ↑ https://sowefund.com/guide-entrepreneur/valorisation-le-dividend-discount-model#

- ↑ https://sowefund.com/guide-entrepreneur/valorisation-le-dividend-discount-model#

- ↑ https://sowefund.com/guide-entrepreneur/valorisation-le-dividend-discount-model#

- ↑ https://sowefund.com/guide-entrepreneur/valorisation-le-dividend-discount-model#

- ↑ http://www.investopedia.com/terms/g/gordongrowthmodel.asp

- ↑ http://www.accountingcoach.com/blog/what-is-retained-earnings

- ↑ http://www.investopedia.com/articles/fundamental-analysis/11/residual-income-model.asp

- ↑ http://www.investopedia.com/walkthrough/corporate-finance/3/discounted-cash-flow/introduction.aspx

- ↑ http://www.investopedia.com/terms/f/freecashflow.asp

- ↑ http://www.investinganswers.com/financial-dictionary/financial-statement-analysis/weighted-average-cost-capital-wacc-2905

- ↑ http://www.investopedia.com/walkthrough/corporate-finance/3/discounted-cash-flow/introduction.aspx

![[TCF/(k-g)]/(1+k)^{{n-1}}](./images/1679564475-9e4a6520cfbd495075246a26535a0a943406f964.webp)

-Step-20-Version-5.webp)