Cet article a été coécrit par Michael R. Lewis. Michael R. Lewis est chef d'entreprise à la retraite, entrepreneur et conseiller en placement au Texas. Il a plus de 40 ans d'expérience dans le domaine des affaires et de la finance notamment en tant que vice-président de la Blue Cross Blue Shield of Texas. Il est titulaire d'une licence en administration des entreprises industrielles de l'université du Texas à Austin.

Cet article a été consulté 11 464 fois.

Les obligations peuvent être acquises auprès d'une entreprise privée ou d'une institution gouvernementale. Lorsque vous achetez une obligation, vous prêtez de l'argent à l'émetteur de cette obligation. Cet argent, appelé valeur nominale du bon, vous sera remboursé après un certain nombre de mois ou même d'années, une fois que l'obligation sera à terme. En plus de rembourser la valeur nominale, l'émetteur va payer de façon périodique des intérêts au détenteur de l'emprunt obligataire jusqu'à ce que ce dernier arrive à son terme. Pour déterminer à combien s'élèvent ces intérêts par mois, par année ou par semestre, vous devez impérativement savoir comment calculer un intérêt sur une obligation.

Étapes

Partie 1

Partie 1 sur 2:Comprendre les paiements d'une obligation

-

1Sachez ce qu'est une obligation. Acheter une obligation peut être vu comme le fait de racheter une dette ou de prêter de l'argent à une société. L'obligation en elle-même représente tout simplement la dette en question. Tout comme n'importe quelle somme d'argent prêtée, une obligation vous permet de recevoir des intérêts à intervalles fixés pendant un délai bien déterminé, délai à la fin duquel vous récupérez la somme initiale investie [1] .

- Les gouvernements et les entreprises émettent des obligations afin de récolter de l'argent pour financer des projets ou leurs activités quotidiennes. Plutôt que d'aller faire un prêt à la banque, ces structures émettent des bons aux investisseurs, ce qui peut être plus attractif, étant donné que les taux d'intérêt sont plus faibles et que les obligations n'ont pas autant de restriction que les prêts bancaires.

-

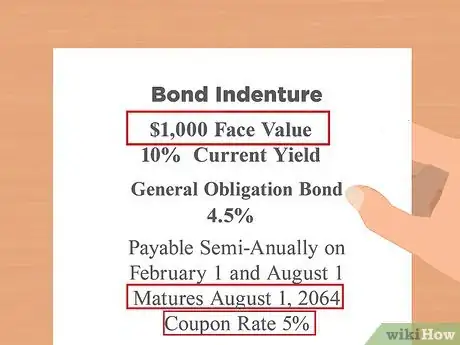

2Apprenez la terminologie pour calculer les taux d'intérêt. L'univers des obligations dispose de sa propre terminologie. Comprendre ces termes est une étape nécessaire pour être en mesure non seulement de bien investir dans les obligations, mais aussi de calculer avec exactitude le taux d'intérêt sur ces emprunts obligataires.

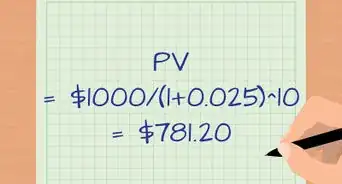

- La valeur nominale : il s'agit d'un montant initial que vous prêtez et que vous vous attendez à recevoir à la fin du terme de l'emprunt obligataire.

- Le terme : c'est la fin de la période de l'emprunt obligataire. C'est la date à laquelle la valeur nominale doit être retournée en entier à celui qui a acheté l'obligation. En connaissant le terme d'un emprunt obligataire, vous pourrez connaitre la durée du prêt en question. Certaines obligations s'étendent par exemple sur 10 ans, alors que d'autres ne durent qu'un an et qu'il y en a qui vont jusqu'à 40 ans.

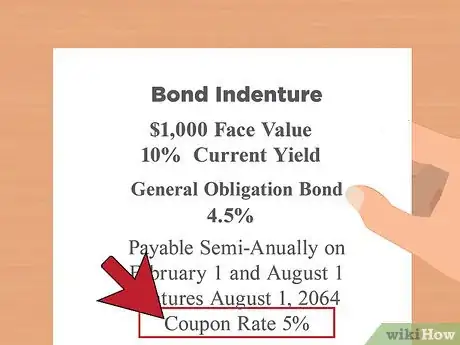

- Le taux d'intérêt nominal : encore appelé coupon, le taux d'intérêt nominal est celui qui est fixé par l'émetteur de l'obligation. Il est exprimé sous forme de pourcentage de la valeur nominale de l'obligation. Vous verrez par exemple un coupon de 5 % sur une obligation dont la valeur nominale est de 1 000 €. Dans ce cas, le taux d'intérêt nominal est de 50 € (1 000 € x 0,05). Il est crucial que vous gardiez en mémoire que le coupon est habituellement un montant annuel.

-

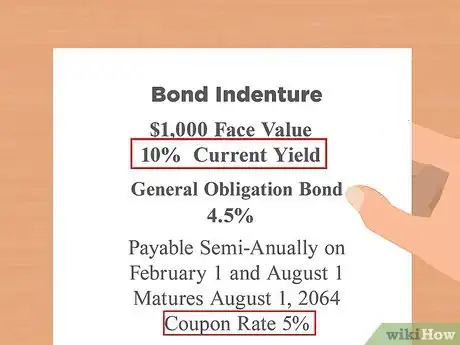

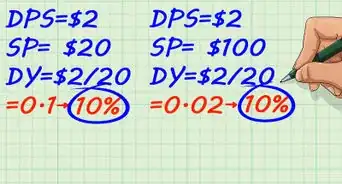

3Faites la différence entre le coupon et le rendement obligataire. Il est vital que vous puissiez connaitre la différence entre un rendement obligataire et le coupon de l'obligation afin de ne pas être embrouillé au moment de calculer les taux d'intérêt [2] .

- Lorsque vous regardez parfois les obligations, vous verrez un rendement obligataire et un coupon. Le coupon peut par exemple être de 5 % alors que le rendement obligataire s'élèvera à 10 %.

- Cela est dû au fait que la valeur de l'obligation peut changer au fil du temps. Il faut dire que le rendement obligataire est le paiement du taux d'intérêt nominal sur la valeur actuelle de l'obligation, celle qu'elle a au moment du paiement. Les prix des obligations peuvent croitre ou chuter, ce qui implique que le taux peut aussi varier.

- Disons par exemple que vous avez acquis une obligation avec une valeur nominale de 1 000 €. Cet emprunt obligataire est associé à un taux d'intérêt nominal de 5 %, autrement dit 50 € par an. Supposons à présent que le prix de votre obligation a chuté à 500 € au cours de la première année, en raison d'une variation des taux d'intérêt sur le marché. Le rendement obligataire serait alors de 10 %. Étant donné que le rendement obligataire d'une obligation est le paiement du taux d'intérêt nominal sur la valeur actuelle de cette obligation, le coupon de 50 € sera de 10 % de la valeur actuelle (500 €). Lorsque le prix des obligations chute, la valeur du rendement obligataire grimpe [3] .

- Les prix de marché des obligations grimpent en raison des fluctuations. Si par exemple le taux d'intérêt sur le long terme augmente de 5 % (le taux du coupon aussi) au moment de l'achat de l'obligation, le cours boursier d'une obligation de 1 000 € chutera à 500 €. Vu que le coupon est seulement de 50 €, la valeur du marché doit revenir à 500 € lorsque le taux d'intérêt est à 10 %, afin que l'obligation soit commercialisable.

- Même si tout cela peut paraitre complexe, vous ne devez pas vraiment vous inquiéter. En effet, pour calculer le taux d'intérêt d'une obligation, vous devez seulement tenir compte du coupon, le taux d'intérêt nominal. Vous avez surement remarqué dans les deux exemples précédents que même si le pourcentage est différent, le paiement reste le même.

- Sachez juste que si vous détenez l'obligation jusqu'au terme sans la vendre, vous récupèrerez votre valeur nominale, l'argent investi au départ, peu importe ce qui se passe avec le prix de l'obligation pendant la durée du prêt.

Publicité

Partie 2

Partie 2 sur 2:Calculer le taux d'intérêt sur une obligation

-

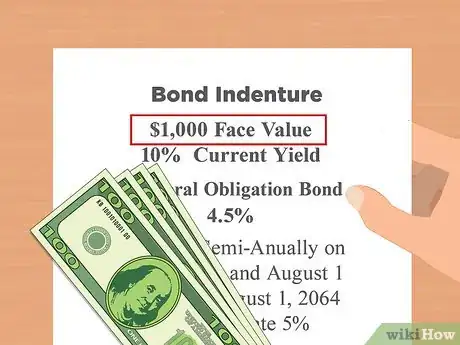

1Regardez la valeur nominale de l'obligation. Il s'agit généralement de 1 000 € ou d'un multiple de ce chiffre. N'oubliez pas que la valeur nominale est le montant principal que vous récupèrerez après le terme de l'emprunt obligataire.

- Disons que la valeur nominale de votre obligation est de 1 000 €. Cela implique que vous avez prêté 1 000 € et que vous devrez vous attendre à récupérer 1 000 € après le terme de l'emprunt obligataire.

-

2Trouvez le taux d'intérêt nominal de l'obligation. Vous devez connaitre le coupon de l'obligation au moment où elle a été émise. Ce taux doit être indiqué dans la paperasse liée à l'obligation.

- Le taux du coupon établi au moment de l'émission de l'obligation ne change pas et est utilisé pour déterminer les taux de paiement jusqu'à ce que l'emprunt obligataire arrive à terme.

- Dans notre exemple, disons que le taux du coupon est de 5 %.

-

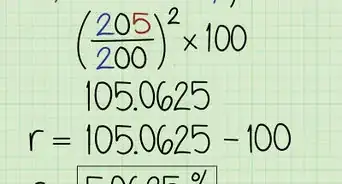

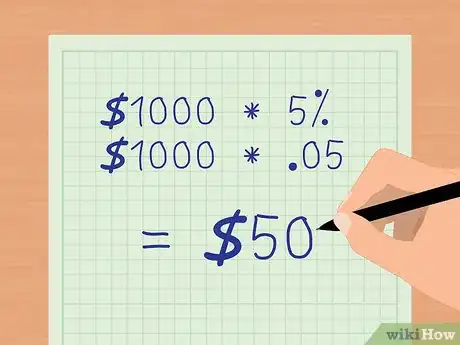

3Multipliez la valeur nominale par le taux du coupon. En multipliant la valeur nominale de l'obligation par le taux d'intérêt nominal, vous allez trouver la valeur en euros de votre taux d'intérêt pour chaque année [4] .

- Si la valeur nominale de l'obligation est par exemple de 1 000 € et que le taux d'intérêt nominal est de 5 %, en multipliant les 5 % par 1 000 €, vous trouvez exactement la somme d'argent que vous recevrez chaque année.

- N'oubliez pas de convertir le pourcentage en décimales avant de le multiplier. 5 % équivalent par exemple à 0,05.

- 1 000 € multipliés par 0,05 donnent 50 €. Par conséquent, votre taux d'intérêt annuel est de 50 €.

-

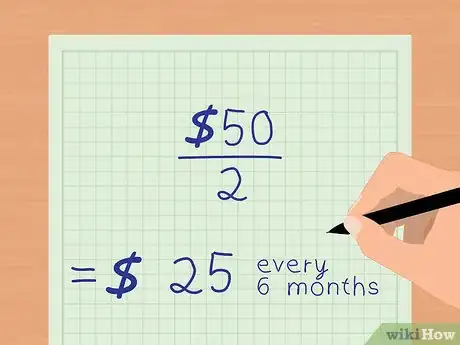

4Calculez le paiement de chaque obligation. Le taux d'intérêt est habituellement payé deux fois dans l'année [5] .

- Cette information vous sera fournie au moment de l'acquisition de l'obligation.

- Si le taux d'intérêt d'une obligation doit être payé deux fois par année, le paiement annuel sera divisé par deux. Dans notre exemple, vous recevrez 25 € tous les six mois.

-

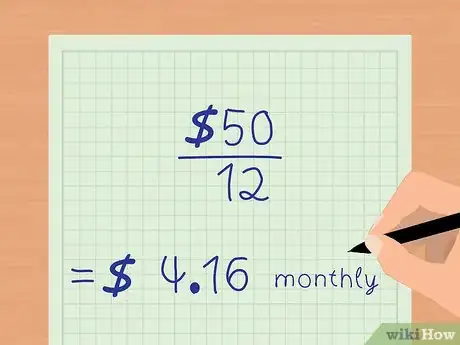

5Calculez le taux d'intérêt mensuel. Si l'obligation doit être payée chaque mois, c'est la même approche que celle qui est précédemment proposée que vous devrez adopter. Par contre, les 50 € seraient divisés par 12, vu qu'il y a 12 mois par année.

- Dans notre exemple, 50 € divisés par 12 donnent 4,16 €. Cela implique que vous recevrez 4,16 € chaque mois.

- Le taux d'intérêt vous est payé uniquement les jours où vous détenez l'obligation. Si vous achetez une obligation entre deux périodes de paiement du taux d'intérêt, le cours boursier inclura le taux d'intérêt dû au détenteur précédent pendant les jours où il détenait l'emprunt obligataire.

Publicité

Conseils

- L'avantage lorsque vous achetez des obligations, c'est qu'elles produisent un revenu régulier qui accroit de mois en mois et qui est souvent payé deux fois l'an.

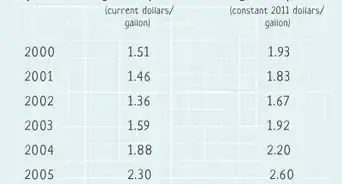

- Des facteurs économiques peuvent influer sur la valeur de l'obligation. Au nombre de ces facteurs, il y a les taux d'intérêt qui prévalent sur le marché de l'emprunt obligataire, le taux d'inflation et le risque perçu lié à l'institution qui a émis l'obligation. Si par exemple une entreprise rencontre des problèmes financiers ou est considérée comme un risque financier, ses obligations peuvent être perçues comme étant des investissements plus risqués, ce qui nécessitera un taux d'intérêt plus élevé dans le but d'attirer les acheteurs.

- Il existe trois principales catégories d'obligations, en fonction de leur terme. Les obligations à court terme se paient en un an ou moins. Les obligations à terme moyen vont de deux à dix ans et les obligations à long terme dépassent les 10 ans. Des taux d'intérêt plus élevés sont généralement rattachés aux obligations à long terme.

Avertissements

- Vous devez être conscient du fait qu'une obligation peut être rachetée, autrement dit payée avant son arrivée à terme. Cela se produit lorsque le taux d'intérêt actuel est plus bas que les taux en vigueur au moment de l'émission de l'obligation. La société émettrice peut décider de racheter l'obligation actuelle et d'en émettre un nouveau à un taux d'intérêt plus bas pour économiser de l'argent. Le rachat d'une obligation peut perturber les plans en matière de revenus d'un détenteur d'obligation et va généralement réduire ses bénéfices.

Éléments nécessaires

- La paperasse de l'obligation

- La valeur nominale de l'obligation

- Le taux d'intérêt nominal ou coupon

- L'intervalle de temps pour les paiements de taux d'intérêt

Références

- ↑ http://www.investopedia.com/articles/bonds/08/bond-market-basics.asp

- ↑ http://www.investopedia.com/university/bonds/bonds1.asp

- ↑ http://www.investopedia.com/ask/answers/020215/what-difference-between-yield-maturity-and-coupon-rate.asp

- ↑ http://study.com/academy/lesson/coupon-rate-definition-formula-calculation.html

- ↑ http://study.com/academy/lesson/coupon-rate-definition-formula-calculation.html

-Step-20-Version-5.webp)