Cet article a été coécrit par Michael R. Lewis. Michael R. Lewis est chef d'entreprise à la retraite, entrepreneur et conseiller en placement au Texas. Il a plus de 40 ans d'expérience dans le domaine des affaires et de la finance notamment en tant que vice-président de la Blue Cross Blue Shield of Texas. Il est titulaire d'une licence en administration des entreprises industrielles de l'université du Texas à Austin.

Cet article a été consulté 6 557 fois.

Un taux de croissance durable est le taux auquel une entreprise peut augmenter ses recettes sans avoir à emprunter plus d'argent auprès des prêteurs ou des investisseurs. En tant que propriétaire d'une petite entreprise, ce taux indique la somme d'argent que vous pouvez recevoir ou faire entrer chaque année dans l'entreprise sans y investir votre propre argent ou sans emprunter auprès de la banque. De la même manière, les propriétaires de petites et grandes entreprises doivent calculer leur taux de croissance durable et les utiliser pour déterminer s'ils disposent de fonds suffisants pour répondre à leurs besoins de croissance stratégiques.

Étapes

Partie 1

Partie 1 sur 2:Calculer le taux de croissance durable

-

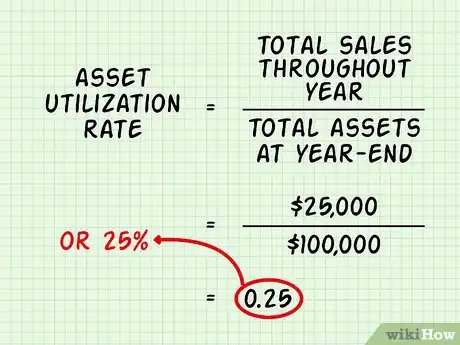

1Divisez les ventes par le total d'actifs. Il s'agit du taux d'utilisation des ressources : la valeur des ventes que vous réalisez chaque année, exprimée en pourcentage par rapport à votre total d'actifs.

- Exemple : total d'actifs à la fin de l'année : 100 000 euros. Total de ventes au cours de l'année : 25 000 euros. Votre taux d'utilisation des ressources est de 25 000/100 000, soit 25 %, ce qui veut dire que chaque année, vous produisez environ 25 % de vos ressources, en ventes.

-

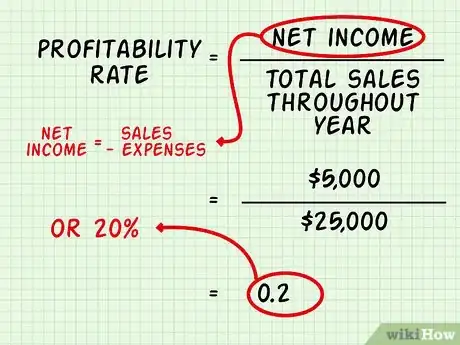

2Divisez les recettes nettes par les ventes. Il s'agit du taux de rentabilité de l'entreprise ou le pourcentage des ventes totales, que l'entreprise garde à la fin de l'année, après avoir payé toutes ses dépenses. Les recettes nettes sont les ventes moins les dépenses.

- Exemple : recettes nettes : 5 000 euros. Votre taux de rentabilité est 5 000/25 000, soit 20 %, ce qui veut dire que chaque année, vous gardez 20 % de ce que vous réalisez et le reste est destiné à couvrir les couts ou les dépenses de l'entreprise.

-

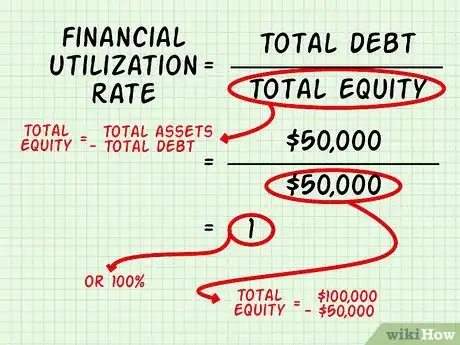

3Divisez la dette totale par les capitaux propres. Il s'agit du taux d'endettement ou taux de structure financière.

- Calculez le total des capitaux propres en soustrayant la dette totale du total des avoirs.

- Exemple : dette totale : 50 000 euros. Capitaux propres : 50 000 euros. Le taux d'endettement est de 100 %.

-

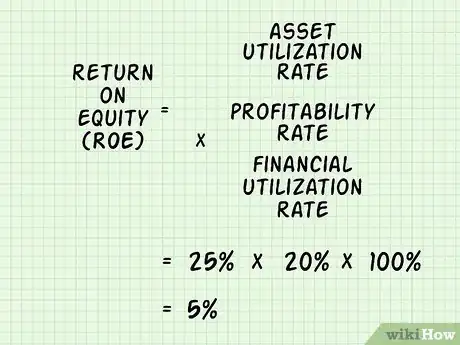

4Multipliez les taux d'utilisation des ressources, de rentabilité et d'endettement. Prenez ces trois pourcentages que vous venez de calculer puis multipliez-les. Vous trouverez la rentabilité des capitaux propres. La rentabilité des capitaux propres est le montant des profits que l'entreprise garde pour elle même et qui peut être utilisé pour générer de futurs profits [1] .

- Exemple : multipliez les trois taux : 25 % x 20 % x 100 %, pour obtenir le taux de rentabilité des capitaux propres qui est de 5 %.

-

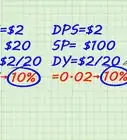

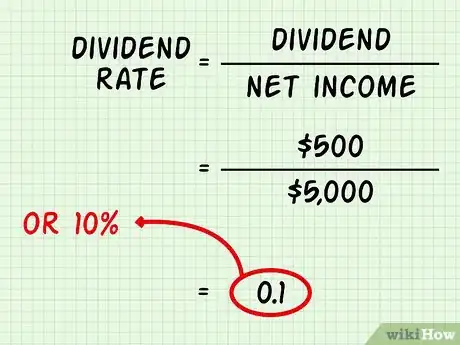

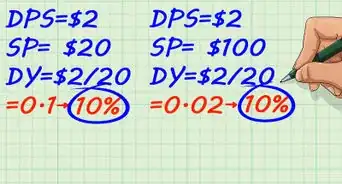

5Divisez les recettes nettes par le total de dividendes. Il s'agit du taux de dividende qui est le pourcentage de vos recettes que vous avez payé aux actionnaires. Si vous êtes le propriétaire d'une petite entreprise, il s'agit de tout ce que vous gardez pour vous-même à la fin de l'année, en plus de votre salaire.

- Exemple : recettes nettes : 5 000 euros. Dividendes : 500 euros. 500/5 000 = 10 % de taux de dividende.

-

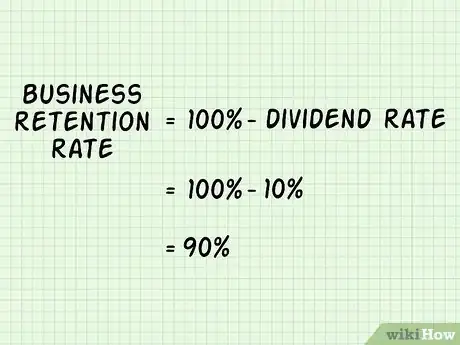

6Soustrayez le taux de dividende de 100 %. Il s'agit du taux de rétention de l'entreprise ou le pourcentage de recettes nettes que l'entreprise garde pour elle-même après le paiement des dividendes.

- Exemple : taux de rétention de l'entreprise = 100 % - 10 % = 90 %.

- Le taux de rétention de l'entreprise est important, car il factorise en taux de croissance durable tout montant que vous payez en dividendes et assume que vous continuerez à payer des dividendes à ce taux, dans le futur.

-

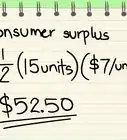

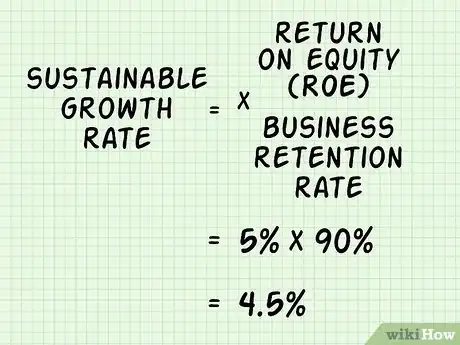

7Multipliez le taux de rétention par le taux de rentabilité des capitaux propres. Il s'agit du taux de croissance durable. Cela représente le retour sur investissement dans votre entreprise, que vous pouvez atteindre sans émettre de nouvelles actions, sans investir des fonds personnels supplémentaires en capitaux propres et sans emprunter plus d'argent ou augmenter vos marges de profit [2] .

- Exemple : multipliez le taux de rentabilité des capitaux propres par le taux de rétention : 5 % x 90 % pour obtenir le taux de croissance durable qui serait de 4,5 %. Cette entreprise augmente ses recettes qu'elle reconvertit en capitaux propres, de 4,5 % chaque année.

Publicité

Partie 2

Partie 2 sur 2:Appliquer le taux de croissance durable

-

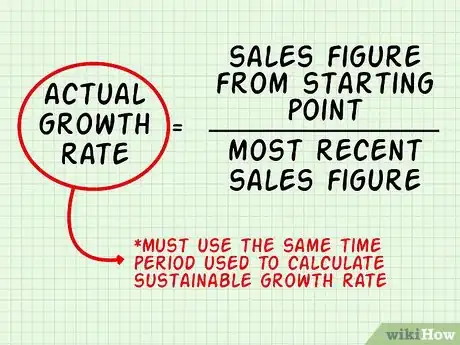

1Calculez le taux de croissance réelle. Le taux de croissance réelle d'une entreprise est simplement l'augmentation des ventes sur une période de temps donnée. Divisez la valeur des ventes au début de la période par la valeur des ventes à la fin de la période. Le taux de croissance réelle doit être calculé, avec comme base, la même période de temps utilisée pour le calcul du taux de croissance durable.

- Votre taux de croissance réelle variera par mois, trimestre ou par période que vous utilisez pour le rapport des résultats financiers. Puisque le taux de croissance réelle représente le pourcentage de variation des ventes, il change fréquemment.

- Lorsque vous calculez le taux de croissance réelle, tenez compte du fait que, chaque fois, les chiffres de ventes doivent correspondre à des périodes équivalentes. Si l'on compare les ventes du quatrième trimestre de l'année à celles du premier mois de l'année, le taux de croissance semblera beaucoup plus élevé qu'il ne l'est vraiment. Assurez-vous de comparer des pommes avec des pommes ou plus précisément, des semaines à des semaines, des mois avec des mois, des années avec des années et ainsi de suite.

-

2Comparez le taux de croissance réelle et le taux de croissance durable. L'entreprise peut croitre rapidement, lentement ou juste à un taux de croissance durable. Bien qu'une croissance rapide semble être un indicateur positif, un taux de croissance supérieur au taux de croissance durable signifie que l'entreprise n'a pas assez de trésoreries à sa disposition pour répondre aux besoins de l'entreprise, au taux auquel l'entreprise croît. Si le taux de croissance durable que vous avez calculé est supérieur au taux de rentabilité des capitaux propres, cela peut signifier que votre entreprise ne fonctionne pas ou n'avance pas aussi bien qu'elle le devrait.

- Comme exemple, imaginez une entreprise de construction qui construit des maisons. Pour démarrer l'entreprise, le propriétaire investit 100 000 euros et emprunte aussi 100 000 euros auprès de la banque. Après une année de ventes, le propriétaire de l'entreprise calcule ses taux de croissance réelle et durable et remarque que son taux de croissance réelle est supérieur au taux de croissance durable. Puisque ses ventes ont augmenté, il a besoin de fonds supplémentaires pour financer les couts de la main-d'oeuvre et des matériaux afin de réaliser des recettes. Bien que cette augmentation des ventes est une bonne chose pour l'entreprise, le propriétaire de l'entreprise ne sera pas en mesure de financer tous ces couts sans obtenir des fonds supplémentaires. En connaissant la différence entre les taux de croissance, l'entrepreneur peut réfléchir pour savoir où il pourrait obtenir des fonds supplémentaires ou s'il devait ralentir la croissance de l'entreprise.

- Bien qu'un taux de croissance réelle élevé n'est pas un indicateur négatif, cela veut dire que l'entreprise devra financer les augmentations des opérations, soit en émettant des actions, soit en augmentant la dette ou en réduisant les dividendes ou même en augmentant les marges bénéficiaires. La plupart des propriétaires de nouvelles entreprises préfèrent ne pas augmenter la dette ou émettre des actions lors des premières années et doivent réduire la croissance pour l'adapter au taux de croissance durable [3] .

- Un taux de croissance réelle inférieur au taux de croissance durable peut être une évidence que l'entreprise n'est pas à la hauteur [4] .

-

3Ajustez votre plan d'affaires. Utilisez vos connaissances concernant le taux de croissance réelle et le taux de croissance durable pour ajuster votre plan d'affaires. Si vous souhaitez maintenir un taux de croissance supérieur au taux de croissance durable, vous devrez en quelque sorte payer pour les couts de croissance, avant de pouvoir augmenter les recettes. Considérez les prêts, l'émission d'actions supplémentaires, l'investissement de fonds personnels ou la réduction des dividendes. Si vous ne voulez aucune de ces solutions, ralentissez la croissance de l'entreprise pour l'adapter au taux de croissance durable. Comme cela, vous n'auriez plus besoin de fonds supplémentaires pour financer vos couts [5] .

- Si votre taux de croissance réelle est inférieur au taux de croissance durable, il se peut que vous ayez plus de ressources que nécessaire pour la réalisation des travaux. Si vous ne planifiez pas d'augmenter votre production, pensez à rembourser certaines dettes ou payer des dividendes aux actionnaires.

-

4Maintenez le cap. Souvenez-vous que les taux de croissance sont des calculs basés sur des performances passées et ne peuvent pas prédire parfaitement le futur. Vos taux de croissance réelle et durable peuvent ne pas correspondre parfaitement. Vous devez utiliser les taux comme un outil de guide dans la prise des décisions d'affaires et non comme une mesure pour paralyser votre décision ou retarder la croissance de l'entreprise. Le taux de croissance durable gagne plus de sens au fur et à mesure que le temps passe et l'entreprise devient plus fiable. Dans la première année, les taux de croissance réelle et durable peuvent augmenter de façon spectaculaire, chose espérée.Publicité

Références

- ↑ http://www.studyfinance.com/lessons/sustaingrowth/?page=01

- ↑ http://www.studyfinance.com/lessons/sustaingrowth/?page=01

- ↑ http://www.studyfinance.com/lessons/sustaingrowth/?page=04

- ↑ http://www.studyfinance.com/lessons/sustaingrowth/?page=04

- ↑ http://www.investinganswers.com/financial-dictionary/businesses-corporations/sustainable-growth-rate-1641

-Step-20-Version-5.webp)