Cet article a été coécrit par Chad Seegers, CRPC®. Chad Seegers est planificateur financier certifié (CFP®) et conseiller en planification de retraite certifié (CRPC®) pour Insight Wealth Strategies, LLC à Houston, Texas. Auparavant, Chad a collaboré avec Sagemark Consulting pendant plus de dix ans comme conseiller en patrimoine privé, et il est devenu un membre d’élite dans ce service. Chad réunit plus de 15 ans d'expérience, et il est spécialisé dans la planification de la retraite des employés et des cadres du secteur pétrolier et gazier ainsi que dans les stratégies de succession et d'investissement. Chad est aussi membre de soutien du World Affairs Council et leadeur émergent du Global Independence Center (GIC).

Il y a 17 références citées dans cet article, elles se trouvent au bas de la page.

Cet article a été consulté 92 001 fois.

Contrairement à la croyance populaire, le marché boursier n'est pas réservé aux personnes aisées. L'investissement est l'un des meilleurs moyens pour devenir riche et financièrement autonome. Ainsi, si vous investissez régulièrement de petites sommes, vous pourrez créer un effet de boule de neige, c'est-à-dire que vos petites sommes se transformeront en sommes plus importantes et produiront un élan, qui aboutira finalement à une croissance exponentielle. Pour accomplir cet exploit, vous devrez appliquer une stratégie adéquate et faire preuve de patience, de discipline et de sérieux. Ces suggestions visent à vous faciliter la tâche, si vous décidez de faire de petits investissements pour gagner de l'argent.

Étapes

Partie 1

Partie 1 sur 3:Se préparer à investir

-

1Assurez-vous que l'activité vous convient. L'investissement dans le marché boursier présente des risques, notamment celui de perdre irrémédiablement de l'argent. Avant de vous lancer, vous devez veiller à satisfaire vos besoins élémentaires, notamment dans le cas d'un évènement grave, comme la perte de votre emploi.

- Veillez à disposer d'une somme valant entre trois et six mois de salaire sur un compte d'épargne facilement accessible. Ainsi, si vous avez un besoin immédiat d'argent, vous n'aurez pas besoin de vendre vos actions. Même la valeur d'actions relativement sures peut fluctuer sensiblement dans le temps. Il est possible que, lorsque vous aurez besoin d'argent liquide, la valeur de vos actions tombe en dessous du prix que vous avez payé à l'achat.

- N'oubliez pas de tenir compte des sommes nécessaires à régler vos primes d'assurance. Avant d'investir une partie de votre revenu mensuel, pensez à assurer vos actifs et à payer vos cotisations d'assurance maladie.

- Sachez que la couverture des dépenses résultant d'un évènement grave ne doit jamais dépendre de revenus provenant de vos investissements, étant donné que la valeur de ceux-ci varie dans le temps. Par exemple, supposez que vous avez acheté des actions sur le marché boursier en 2008 et que plus tard, vous avez été obligé de prendre six mois de congé en raison d'une maladie. Pour subvenir à vos besoins, vous avez été acculé à vendre vos actions avec une perte de 50 % en raison de l'effondrement du marché boursier à l'époque. Pour éviter une situation pareille, il est préférable d'avoir une épargne suffisante et une police d'assurance adéquate, afin de couvrir vos dépenses plus facilement, malgré les fluctuations du marché boursier.

-

2Choisissez un compte approprié. Sachez qu'en matière d'investissement, il y a différents types de comptes que vous pouvez ouvrir selon vos besoins et qui vous permettent de faire vos opérations boursières.

- Si vous optez pour un compte imposable, tous les revenus de placement déposés dans ce compte seront imposables pour l'année du dépôt. Donc, si vous avez encaissé des intérêts ou de dividendes ou si vous avez vendu vos actions en réalisant un profit, vous devrez payer les impôts correspondants. D'autre part, dans ce type de compte, l'argent est disponible sans pénalité, par opposition aux comptes à impôt différé [1] [2] .

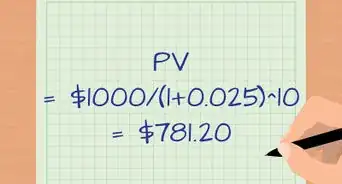

- Un compte d'épargne-retraite traditionnel vous permet de verser des cotisations déductibles de vos impôts, mais le montant des contributions est limité. Un compte de ce genre ne vous donne pas la possibilité de retirer des fonds avant l'âge de la retraite, sauf si vous acceptez de payer une pénalité. Cependant, vous serez obligé de commencer à retirer des fonds à partir de l'âge de 70 ans et vos retraits seront imposables. Cette formule permet l'accumulation des sommes déposées sur le compte tout en bénéficiant d'une exonération d'impôt sur les intérêts composés. Par exemple, supposez que vous avez investi 1 000 € en actions avec un taux d'intérêt de 5 %, c'est-à-dire des dividendes de 50 € par an et que vous réinvestissez entièrement ces 50 € pour éviter de payer des impôts. Ainsi l'année suivante, vous gagnerez 5 % sur 1 050 €. Le compromis consiste à limiter la disponibilité de l'argent, en appliquant une pénalité sur les retraits anticipés [3] .

- Aux États-Unis, un compte d'épargne-retraite « Roth » ne vous permet pas de verser des cotisations déductibles d'impôt, mais il vous donne la possibilité de faire des retraits en franchise d'impôt à votre retraite. Dans cette formule, vous n'êtes pas tenu de retirer de l'argent lorsque vous atteindrez un certain âge. Ceci favorise le transfert de richesse vers les héritiers [4] .

- Ces comptes représentent d'excellents instruments de placement. Familiarisez-vous avec les différentes options avant de prendre votre décision.

-

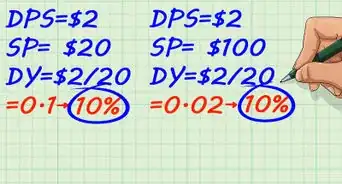

3Appliquez la méthode des placements échelonnés. Bien que cette formule vous paraisse compliquée, il s'agit simplement d'investir la même somme chaque mois. Ainsi, le prix d'achat moyen de vos titres reflètera leur prix moyen pendant une certaine période. Cette méthode diminue le risque, car en investissant de petites sommes à des intervalles réguliers, vous réduirez vos risques d'investir par erreur avant une grande récession. Cet argument justifie l'établissement d'un programme d'investissement mensuel. En outre, vos couts seront moindres, étant donné qu'en cas de baisse du prix des actions, votre investissement mensuel vous permettra d'en acheter plus.

- Sachez que lorsque vous investissez de l'argent en bourse, vous achetez des actions à un prix donné.

- En procédant à des investissements dont le montant est fixe, par exemple 500 €, vous pourrez abaisser le prix de vos actions et par conséquent gagner de l'argent lorsque le cours augmente, car vous avez acheté à un prix moindre.

- Dans cette situation, quand les prix des actions chutent, vos mensualités de 500 € vous permettent d'acquérir plus d'actions et quand les prix grimpent, le nombre d'actions achetées sera plus faible pour le même investissement de 500 €. Mais, en définitive, le prix d'achat moyen aura baissé dans le temps.

- Il est important de noter que l'inverse est aussi vrai. Si des actions sont en hausse constante, vous achèterez moins d'actions avec votre investissement régulier, ce qui se traduira par une augmentation du prix d'achat moyen. Toutefois, la valeur de vos actions sera également en hausse et vous ferez encore des bénéfices. Le secret consiste à être discipliné en investissant à intervalles réguliers, indépendamment du cours des actions et éviter de spéculer sur le marché.

- En même temps, des investissements plus faibles vous protègent en cas de ralentissement du marché, tout en réduisant les risques.

-

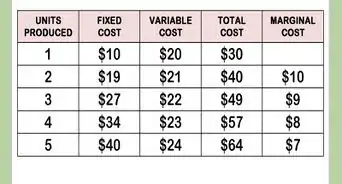

4Essayez la capitalisation. Il s'agit d'une formule essentielle qui permet de créer de la richesse, en réinvestissant les bénéfices générés par un portefeuille d'actions ou tout autre bien.

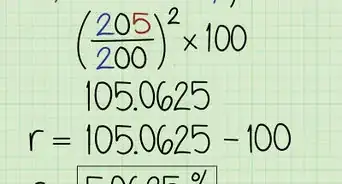

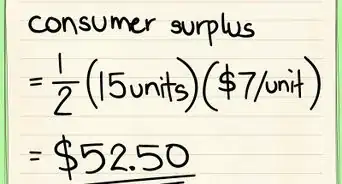

- Un exemple illustre mieux ce procédé. Supposez que vous avez investi 1 000 € en une année pour acquérir un portefeuille d'actions, à un taux d'intérêt annuel de 5 %. À la fin de la première année, vous aurez 1 050 €. Pendant l'année suivante, votre portefeuille vous rapportera encore 5 %, mais sur la base d'un investissement des 1 050 €. Par conséquent, vous recevrez des dividendes qui s'élèveront à 52,50 € au lieu des 50 € la première année.

- Avec le temps, l'accroissement peut devenir très élevé. Si vous laissez votre investissement initial de 1 000 € produire des dividendes annuels de 5 % pendant 40 ans, vous obtiendrez un montant supérieur à 7 000 € en 40 ans. Si vous versez un montant additionnel de 1 000 € chaque année, votre avoir s'élèvera à 133 000 € en 40 ans. Si vous avez versé une cotisation de 500 € par mois à partir de la deuxième année, le montant sera égal à environ 800 000 € après 40 ans.

- Ne perdez pas de vue qu'il ne s'agit que d'un exemple, dans lequel le portefeuille et le taux d'intérêt ont gardé une valeur constante. En réalité, la valeur des avoirs au bout de quarante ans dépendra des fluctuations enregistrées au niveau du taux d'intérêt et de la valeur de votre portefeuille.

Publicité

Partie 2

Partie 2 sur 3:Choisir de bons investissements

-

1Diversifiez vos achats d'actions. Évitez de vous limiter à n'acheter que les actions d'un nombre limité d'entreprises cotées en bourse. En matière d'investissement, il est essentiel de ne pas mettre tous vos œufs dans le même panier. Pour commencer, favorisez des investissements diversifiés en achetant des actions émises par des entreprises différentes [5] .

- Si vous n'achetez que les actions d'une entreprise donnée, vous risquez de perdre d'importantes sommes d'argent en cas de chute du cours de vos actions. Vous réduirez ce risque en achetant des actions émises par des entreprises différentes.

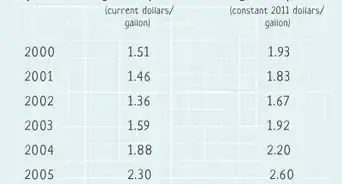

- Par exemple, si le prix du pétrole diminue et la valeur de vos actions chute de 20 %, il est possible que vos actions dans le secteur de la vente au détail soient en hausse, car les ménages auront plus d'argent à dépenser à la suite de la diminution du prix de l'essence. Dans le secteur technologique, le cours de vos actions peut ne pas changer et dans l'ensemble, votre portefeuille sera probablement moins affecté.

- Un bon moyen consiste à investir dans un produit qui diversifie vos placements à votre place. C'est le cas des fonds communs de placement ou les fonds négociés en bourse (FNB). En raison de leur diversification, ces instruments représentent une bonne option pour les investisseurs débutants [6] [7] .

-

2Examinez les options d'investissement. Ces options sont nombreuses. Cependant, sur le marché boursier plus particulièrement, il y a trois manières principales d'opérer.

- Optez pour un fonds indiciel. Dans cette formule, un portefeuille passif d'actions ou d'obligations, vise à réaliser un certain nombre d'objectifs. Souvent, il s'agit de suivre un index plus important, comme le « S&P 500 » ou le « NASDAQ ». Si vous participez dans un fonds qui est indexé sur le « S&P 500 » par exemple, vous achèterez littéralement les actions de 500 entreprises, ce qui vous offre une grande diversification. Les fonds négociés en bourses ont l'avantage d'offrir un faible cout de gestion. En effet, les frais de la gestion de ces fonds sont minimes, de sorte que le client ne paie pas une somme importante pour en profiter [8] .

- Optez pour un fonds commun de placement géré activement. Dans cette formule, un groupe d'investisseurs avance de l'argent pour l'achat d'actions ou d'obligations, en appliquant une certaine stratégie ou pour atteindre un objectif donné. Les fonds communs de placement présentent l'avantage d'être gérés par des investisseurs professionnels, qui placent votre argent d'une manière diversifiée et réagissent aux fluctuations du marché, comme indiqué ci-dessus. C'est la principale différence entre les fonds communs de placement et les fonds négociés en bourse. Les gestionnaires des fonds communs de placement font des choix en fonction d'une stratégie, alors que dans les fonds négociés en bourse, ils se limitent à suivre l'évolution d'un index déterminé. Par conséquent, un fonds commun de placement revient plus cher, car vous payez un cout supplémentaire pour une gestion plus complexe et plus active [9] [10] .

- Choisissez d'investir dans des actions individuelles. Si vous avez la patience, le savoir et l'intérêt nécessaire pour examiner les titres boursiers, vous pourrez faire des affaires intéressantes. Sachez que contrairement aux fonds communs de placement ou aux fonds négociés en bourse, qui sont très diversifiés, un portefeuille individuel le sera probablement moins et donc il présentera plus de risques, que vous pourrez réduire en évitant d'investir plus de 20 % de votre portefeuille dans une même valeur. Dans une certaine mesure, cette formule fournit aussi un degré de diversification comme les fonds précités.

-

3Trouvez un courtier ou une société de fonds communs de placement. Choisissez un opérateur qui répond à vos besoins. Il fera les placements en votre nom. En faisant votre choix, prenez en compte la valeur des services fournis par l'opérateur et ses honoraires [11] .

- Par exemple, il y a des comptes qui vous permettent de déposer des fonds et de faire des achats en payant des commissions très faibles. Cette formule pourrait convenir à une personne qui a une idée sur la manière d'investir son argent [12] .

- Si vous avez besoin de conseils en matière d'investissement, vous devrez probablement choisir un opérateur qui exige des honoraires plus élevés, en rapport avec la qualité des services qu'il vous rendra [13] .

- Étant donné le grand nombre de sociétés de courtage présentes sur le marché, vous n'aurez pas de difficultés pour en trouver une qui répond à vos besoins à des honoraires abordables.

- Chaque maison de courtage applique ses propres tarifs. Faites attention aux détails concernant les produits que vous envisagez d'utiliser souvent.

-

4Ouvrez un compte. Vous remplirez un formulaire pour communiquer des renseignements personnels qui apparaitront dans vos ordres de placement et sur vos déclarations fiscales. De plus, vous pourrez transférer de l'argent sur votre compte et procéder à votre premier investissement [14] .Publicité

Partie 3

Partie 3 sur 3:Envisager l'avenir

-

1Soyez patient. Le manque de patience constitue le principal obstacle qui empêche les investisseurs de voir l'énorme avantage de la capitalisation mentionnée plus haut. En effet, il est difficile d'observer la croissance lente d'une petite somme et, dans certains cas, de perdre de l'argent à court terme [15] .

- N'oubliez pas que vous êtes en train de mener un jeu à long terme. Ne croyez pas que vous avez échoué, si vous ne faites pas de profits immédiats et substantiels. Par exemple, si vous avez acheté des actions, attendez-vous à subir des fluctuations, soit des profits ou des pertes. Souvent, le cours d'une action commence par baisser avant de repartir à la hausse. Souvenez-vous que vous avez acheté une part tangible d'une entreprise. Ainsi, ne soyez pas déçu si la valeur de la station d'essence que vous avez acquise baisse pendant une semaine ou un mois. Donc, ne vous étonnez pas si le cours d'une action fluctue. Surveillez les profits réalisés par les entreprises au fil du temps pour évaluer leur succès ou leur échec et le cours de leurs actions suivra.

-

2Maintenez le rythme. Faites vos investissements à un rythme constant. Respectez la fréquence et le montant fixés au départ et laissez votre investissement évoluer lentement [16] .

- Vous devriez apprécier les petits prix ! Les placements échelonnés forment une véritable stratégie qui a fait ses preuves pour générer des richesses à long terme [17] . De plus, plus le cours d'une action est bas, meilleur sera le bénéfice que vous en tirerez plus tard.

-

3Restez informé et regardez vers l'avenir. À notre époque, avec un accès instantané à l'information, les investisseurs omettent de faire des prévisions à long terme en contrôlant leurs soldes d'investissement. Cependant, ceux qui pratiquent cette méthode augmenteront progressivement leurs avoirs jusqu'à atteindre une certaine vitesse, à partir de laquelle ils pourront réaliser leurs objectifs.

-

4Maintenez le cap. Un deuxième obstacle s'oppose à la capitalisation. Il s'agit de la tentation de changer votre stratégie en recherchant des investissements rentables immédiatement ou en vendant des actions perdantes. En fait, ce comportement s'oppose à celui de la majorité des investisseurs avisés [18] .

- En d'autres termes, ne tenez pas compte des gains que vous pouvez faire à un moment donné. Les investissements dont le rendement est très élevé peuvent aussi chuter rapidement. Souvent, la course aux rendements donne des résultats désastreux [19] . Appliquez strictement votre stratégie initiale si elle a été bien conçue dès le départ.

- Soyez assidu et évitez de vous introduire dans le marché et de le quitter sans cesse. L'expérience a prouvé que le fait de quitter le marché pendant quatre ou cinq jours de hausse des cours chaque année peut créer la différence entre gagner et perdre de l'argent. Ne pouvant pas identifier ces journées à l'avance, il est préférable d'opérer constamment.

- Évitez de spéculer sur l'évolution du marché. Par exemple, vous pouvez être tenté de vendre quand vous sentez que les cours seront à la baisse ou ne pas investir parce que vous pensez que l'économie est en récession. La recherche a prouvé que l'approche la plus efficace consiste à investir à un rythme régulier en appliquant la stratégie des placements échelonnés présentée ci-dessus.

- Des études ont démontré que les personnes qui font des placements échelonnés et qui ne quittent pas le marché réussissent beaucoup mieux que les personnes qui spéculent sur l'évolution du marché ou qui investissent une somme forfaitaire en chaque début d'année ou bien qui évitent d'acheter des actions individuelles [20] [21] .

Publicité

Conseils

- Faites-vous assister au début. Demandez l'avis d'un professionnel, un ami ou un parent expérimenté en matière financière. Soyez modeste et admettez que vous ne connaissez pas tout. De nombreuses personnes voudraient vous faire profiter de leur propre expérience et vous expliquer les erreurs qu'ils ont faites à leurs débuts.

- Évitez la tentation de procéder aux investissements à haut risque ou à retour rapide, surtout à vos débuts, afin d'éviter de tout perdre à la suite d'un mauvais choix.

- Gardez une trace de vos opérations de placement à des fins fiscales et budgétaires. Des archives claires et accessibles vous faciliteront les choses plus tard.

Avertissements

- Attendez-vous à patienter un certain temps avant de faire des profits substantiels sur votre investissement. Les petits investissements à faible risque mettront plus de temps pour être amortis.

- Même l'investissement le plus sûr n'est pas exempt de risque. N'investissez pas plus que la perte que vous pouvez supporter.

Références

- ↑ http://www.moneycrashers.com/need-taxable-brokerage-account-ira-401k-retirement/

- ↑ http://www.investopedia.com/terms/b/brokerageaccount.asp

- ↑ http://www.moneycrashers.com/what-is-a-traditional-ira-restrictions-and-benefits/

- ↑ http://www.rothira.com/traditional-ira-vs-roth-ira

- ↑ http://www.investopedia.com/terms/u/unsystematicrisk.asp

- ↑ http://www.investopedia.com/terms/u/unsystematicrisk.asp

- ↑ http://www.morningstar.com/InvGlossary/minimum_investments.aspx

- ↑ http://www.nasdaq.com/etfs/what-are-ETFs.aspx

- ↑ http://money.cnn.com/magazines/moneymag/money101/lesson6/index2.htm

- ↑ http://guides.wsj.com/personal-finance/investing/what-is-a-mutual-fund/

- ↑ http://www.investopedia.com/articles/stocks/08/fees-commission-value.asp

- ↑ http://www.investopedia.com/terms/d/discountbroker.asp

- ↑ http://www.investopedia.com/articles/stocks/08/fees-commission-value.asp

- ↑ http://www.thestreet.com/story/10356979/3/getting-started-how-to-open-a-brokerage-account.html

- ↑ http://www.telegraph.co.uk/finance/personalfinance/investing/shares/9529257/Investing-why-it-can-pay-to-be-patient.html

- ↑ http://zenhabits.net/bank/

- ↑ http://www.morningstar.com/InvGlossary/minimum_investments.aspx

- ↑ http://www.nasdaq.com/article/dont-chase-returns-with-your-retirement-account-cm348303

- ↑ http://dailyreckoning.com/dont-chase-returns-2015/

- ↑ https://www.mackenzieinvestments.com/en/assets/documents/marketingmaterials/mm-understanding-markets-long-term-investing-en.pdf?m=14b9d1a8198

- ↑ http://www.telegraph.co.uk/finance/personalfinance/investing/shares/9529257/Investing-why-it-can-pay-to-be-patient.html

-Step-20-Version-5.webp)