Cet article a été coécrit par Michael R. Lewis. Michael R. Lewis est chef d'entreprise à la retraite, entrepreneur et conseiller en placement au Texas. Il a plus de 40 ans d'expérience dans le domaine des affaires et de la finance notamment en tant que vice-président de la Blue Cross Blue Shield of Texas. Il est titulaire d'une licence en administration des entreprises industrielles de l'université du Texas à Austin.

Il y a 7 références citées dans cet article, elles se trouvent au bas de la page.

Cet article a été consulté 4 480 fois.

La recherche d'une action se fait préalablement à la réalisation d'un investissement. Si vous ne faites pas des études approfondies, avant de faire votre investissement, vos fonds seront à risque. Pour trouver une bonne action dans laquelle investir, vous devez vous renseigner sur l'entreprise : son activité, ses sources de revenus, ainsi que l'environnement économique dans lequel elle opère. Ensuite, vous devrez examiner les finances de l'entreprise afin de déterminer sa rentabilité, sa sécurité et son positionnement par rapport à la concurrence.

Étapes

Partie 1

Partie 1 sur 3:Étudier le secteur d'activité

-

1Informez-vous sur les connaissances vitales de votre secteur. La première chose à faire est d'étudier le secteur d'activité de l'entreprise. L'activité principale exercée dans une entreprise est régie par la Nomenclature d'activité française (NAF). Chaque entreprise dispose d'un code d'Activité principale exercée (APE) qui lui est attribué lors de l'enregistrement dans le Système National d'Identification et du Répertoire des entreprises et de leurs établissements (SIRENE) [1] . Ensuite, orientez les recherches sur le dynamisme du secteur d'activité. Consultez les chiffres de l'industrie sur l'année et le nombre d'entreprises. De plus, déterminez les statistiques sur la croissance du secteur y compris le taux annuel de croissance et l'augmentation du nombre d'acteurs sur le marché.

-

2Identifiez les entreprises leadeuses du marché. Pour étudier la société, vous avez besoin d'être bien informé sur ses concurrents. Pour commencer cette collecte d'informations, consultez un sondage sur les entreprises du secteur. Ainsi, vous devriez avoir accès aux informations financières des plus grandes entreprises du secteur, avec leur classement selon leur taille. Il est également possible de consulter l'historique des sondages. Ces informations sont disponibles sur le site internet des cabinets de sondage sectoriel [2] .

-

3Étudiez les problèmes d'ordre règlementaires. Soyez à l'affut de tout ce qui pourrait constituer un obstacle pour le secteur d'activité, notamment des accords commerciaux, des décrets ou d'autres actes gouvernementaux. Ces décisions règlementaires peuvent avoir aussi bien des avantages que des inconvénients sur un secteur d'activité ou une entreprise en particulier. Les informations de ce type sont accessibles sur les sites Web de journaux qui traitent de l'actualité économique, financière et boursière tels que Latribune ou Lesechos.

-

4Évaluez les tendances futures de l'industrie. Observez la croissance du secteur d'activité, les tendances du moment et les prévisions pour les années à venir. À titre d'exemple, prenez en considération quelques nouveaux produits innovants susceptibles de révolutionner le secteur. Une autre option serait que le secteur d'activité ait atteint son apogée. Considérez le renforcement et l'augmentation du nombre d'entreprises opérant dans l'industrie. La compréhension des répercussions de ces éléments en fonction de l'entreprise cible est d'une grande importance, même si elle est relative par rapport à l'état du secteur d'activité.Publicité

Partie 2

Partie 2 sur 3:Comprendre l'entreprise

-

1Apprenez-en plus sur l'activité de l'entreprise. Pour rechercher des informations sur n'importe quelle entreprise, il faut déterminer l'activité qu'elle mène et la manière dont elle se fait de l'argent. Supposons que vous avez été mis au courant sur les avantages d'un engrais et que vous voulez investir dans l'entreprise qui la produit. Il faudra connaitre toutes les variantes d'engrais de cette entreprise, la clientèle et éventuellement d'autres produits ou services.

- La meilleure façon d'amorcer ce processus est de visiter la section « Nos investisseurs » du site Web de l'entreprise. Dans la majorité des cas, vous verrez des rubriques comme « Profil de l'entreprise » ou « Aperçu » qui donnent un aperçu général de la société.

- Ensuite, consultez la section « Présentation des investisseurs » de la page dédiée aux investisseurs. Chaque trimestre, ainsi qu'une fois par an, de nombreuses sociétés cotées en bourse publient une présentation PowerPoint à l'endroit des investisseurs. Ces diapositives donnent non seulement un aperçu de la société, mais décrivent également ses perspectives, ses défis et ses résultats.

- Le fait de consulter ces documents donne un aperçu global de l'entreprise. Il se peut qu'il y ait des parties dans ces diapositives que vous ne compreniez pas. Dans ces cas de figure, faites une recherche sur Google pour une meilleure compréhension.

- Les documents mis en ligne par l'entreprise sont volontairement falsifiés pour afficher une bonne image de la société. La meilleure solution dans ce cas est d'être rationnelle à propos des informations présentées dans ces documents.

-

2Lisez les avis d'experts. Les experts se prononcent toujours sur la situation des entreprises. Le fait de lire leur avis vous aidera à mieux comprendre les avantages et les risques résultant de l'acquisition d'une société. Recherchez les avis convergents des experts : est-ce que l'action est conseillée par la majorité ?

- Le site internet Trading Sat est une adresse utile qui répertorie des avis de plusieurs analystes avec leur recommandation sur l'achat ou non d'une action.

- Par contre, vous devez chercher à comprendre les motivations justifiant les recommandations à propos d'une action. Tout analyste qui fait une recommandation a toujours des motivations et rares sont ceux qui recommandent la vente.

- Votre courtier en ligne possède normalement un onglet de recherche qui vous donne gratuitement accès à des avis d'experts sur l'action que vous ciblez.

- L'information est également accessible sur Google Finance et Yahoo Finance qui mettent à disposition plusieurs articles informant sur les actions ainsi que les opinions d'experts. Sur ces moteurs de recherche, vous pouvez obtenir des renseignements sur votre action.

- Si vous faites une recherche sur Google, vous obtiendrez également beaucoup d'articles et d'opinions.

-

3Découvrez les perspectives macroéconomiques de l'entreprise. Malgré le fait que les perspectives macroéconomiques soient difficiles à cerner en apparence, elles ne se rapportent qu'à l'influence de grands facteurs économiques sur les performances de la société.

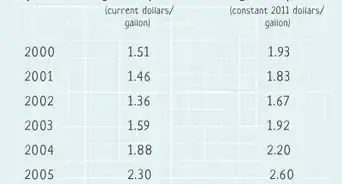

- Supposons que l'action que vous ciblez est une action de charbon. Vous devrez revoir votre position puisque les cours du charbon ont connu une chute libre en raison du fait que le plus grand acheteur au monde, la Chine, connait une baisse constante de sa croissance économique.

- Le fait d'être conscient de la hausse des prix du charbon avant d'acheter l'action est important, puisque le bénéfice de l'entreprise est déterminé en grande partie par le prix du charbon.

- Le fait de lire divers rapports de la société de même que les nouvelles et les analyses sur le secteur d'activité sont utiles pour identifier les facteurs économiques majeurs susceptibles d'affecter la croissance de l'entreprise.

- Si votre investissement porte sur une action de matières premières telles que le pétrole, le charbon, le cuivre, l'or, le zinc et le gaz naturel, il est indispensable d'examiner les perspectives de prix de ces produits.

-

4Évaluez l'avantage concurrentiel de la société. L'avantage concurrentiel fait référence à la qualité d'une entreprise ou de ses produits qui lui permet de gagner de l'argent sans grand effort par rapport à ses concurrents. Si l'entreprise est capable de produire la même quantité de produits que ces concurrents à moitié prix, ce cout est son avantage concurrentiel. L'avantage concurrentiel d'une entreprise peut intégrer d'autres éléments tels qu'un bon service clientèle, un produit spécial, un brevet et un meilleur réseau de distribution. Les sociétés avec un avantage concurrentiel durable ont plus de chances d'enregistrer une hausse du cours de leurs actions [3] .

-

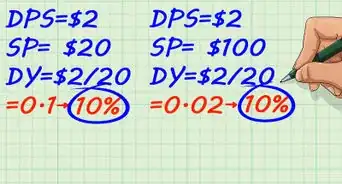

5Appréciez la gestion de l'entreprise. La manière dont une entreprise est gérée influence sensiblement le cours de ses actions. L'évaluation de l'actuelle équipe dirigeante doit se faire sur des critères comme l'expérience dans le secteur d'activité et les réussites enregistrées. Par ailleurs, consultez la politique de distribution des dividendes. Une entreprise qui verse les dividendes doit le faire régulièrement sur la base d'une somme susceptible de croitre. Enfin, penchez-vous sur la qualité du traitement des employés. Une entreprise dont les employés ne cessent de s'en aller a surement d'autres problèmes de gestion interne.

-

6Décidez si l'entreprise cible est un investissement potentiel. En épluchant la plupart des rapports sur l'entreprise, l'avis des experts, les articles de journaux et en prenant compte des risques économiques, vous pouvez arriver à la conclusion quant à la possibilité d'investir sur une telle action ou d'envisager une autre.

- Si l'entreprise est en train de faire face à beaucoup de difficultés avec de fortes pressions économiques majeures sans compter l'avis des experts, il serait mieux pour vous de songer à une nouvelle action dans laquelle investir.

- En dépit du fait que certaines entreprises peuvent déjouer toutes les prévisions des analystes en générant ainsi beaucoup de bénéfices pour les actionnaires, faire un tel investissement est très risqué et n'est pas recommandé pour des débutants.

- Si le secteur d'activité de l'entreprise a connu une bonne stabilité avec des performances qui n'ont pas été affectées par des risques économiques ou opérationnels, la société peut être toujours considérée comme un investissement viable.

Publicité

Partie 3

Partie 3 sur 3:Faire une analyse fondamentale

-

1Comprenez ce que c'est. L'analyse fondamentale de l'entreprise revient à examiner toutes les informations financières d'une société pour prévoir les futures performances. En ce qui la concerne, l'analyse technique se focalise sur le cours des actions et utilise les données sur les mouvements antérieurs des prix pour prédire les mouvements futurs des valeurs boursières. Contrairement à l'analyse technique qui est à court terme, l'analyse fondamentale s'impose quand vous désirez investir pour l'acquisition de l'entreprise sur une longue durée. Savoir faire une analyse approfondie est nécessaire pour apprécier l'opportunité de tout investissement [4] .

- Comprendre l'analyse fondamentale revient à comprendre ce qu'elle n'est pas. Elle ne porte pas sur le graphique boursier de la société, les dernières variations du cours des actions ou leur hausse sur une certaine période.

- L'analyse fondamentale porte sur l'entreprise elle-même. En d'autres termes, la croissance de ses revenus, la rentabilité de l'entreprise, son taux d'endettement et sa compétitivité face aux concurrents sur le marché.

- L'analyse porte sur les trois documents financiers passés et présents : état des recettes, bilan et tableau des flux de trésorerie.

-

2Examinez les revenus. Les revenus d'une société ne sont que le montant total réalisé par l'entreprise sans déduction des dépenses. L'évaluation du revenu sur plusieurs années peut vous donner un aperçu de la croissance, la faillite ou la stabilité de l'entreprise.

- Sur le site internet Morningstar, vous pouvez consulter les revenus d'une entreprise. Il suffit de visiter le site, d'entrer le mot-clé de l'action qui vous intéresse, d'aller sur l'onglet « Finances » et de cliquer sur « Compte de résultat ». Les revenus de l'entreprise sur une période de 5 ans sont également disponibles.

- L'idéal est de rechercher des revenus stables et en croissance. Des fluctuations importantes d'une année à l'autre peuvent signifier que l'entreprise opère dans un secteur d'activité très compétitif.

-

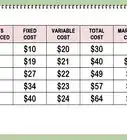

3Examinez la marge bénéficiaire brute. Cette marge s'obtient après la soustraction des dépenses brutes et la main-d'œuvre ayant permis de fabriquer le produit mis en vente. Le résultat de cette soustraction est divisé par le montant total des revenus pour obtenir la marge bénéficiaire brute [5] .

- À titre d'exemple, si le montant total des revenus est de 1 million d'euros et que le cout de production est de 500 000 euros, la marge bénéficiaire brute est de 50 %, soit 500 000 euros divisés par 1 million.

- Il est possible de trouver la marge bénéficiaire brute d'une entreprise sur le site Morningstar.fr.

- Vous devez toujours viser des marges bénéficiaires brutes élevées et des marges bénéficiaires stables. L'expérience a montré qu'une marge brute supérieure à 40 % est très forte contrairement aux marges inférieures à 10 % qui indiquent que le secteur d'activité est très compétitif et que l'entreprise ne peut pas augmenter ses prix. Les marges brutes bénéficiaires sont fonction du secteur d'activité, ainsi la marge doit toujours être appréciée par rapport à la concurrence.

-

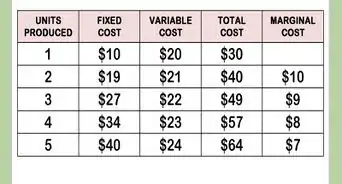

4Évaluez la dette de l'entreprise. Le haut niveau d'endettement d'une entreprise est alarmant. Cela signifie que la société a des frais d'intérêt élevés et qu'elle ne peut ou ne veut pas financer sa croissance avec ses propres fonds. Toutefois, certaines compagnies peuvent obtenir un taux de croissance élevé en contractant une dette importante pour financer leurs opérations, plutôt que de compter sur des investisseurs. C'est ce que l'on appelle l'utilisation de l'effet de levier, qui augmente à la fois les profits potentiels et les risques [6] .

- Le ratio d'endettement est un moyen fiable de déterminer la dette réelle d'une société. Ce ratio est le résultat de la division des dettes de l'entreprise par les fonds propres. Il permet de faire une comparaison entre l'emprise de la dette sur la société et l'apport des actionnaires. Un faible ratio d'endettement est favorable à l'entreprise.

- Un ratio d'endettement de deux veut dire que le montant des dettes contractées par l'entreprise fait deux fois celui des capitaux propres.

- L'effet de levier peut être aussi dévastateur que profitable et quand il est élevé il doit être soutenu par des revenus stables. Les structures gouvernementales et les sociétés d'assurance sont souvent très endettées.

-

5Analysez la rentabilité des capitaux propres. La rentabilité des capitaux propres représente le profit que réalise une entreprise grâce aux capitaux propres investis par les associés ou actionnaires de la société. Ce revenu se détermine par la division du bénéfice de l'entreprise par les capitaux propres (ou de la part de l'ensemble des actionnaires de l'entreprise par opposition à celle des créanciers). Vous pouvez consulter Morningstar pour voir le rendement des capitaux propres de certaines compagnies [7] .

- Les capitaux propres sont mentionnés dans le bilan de l'entreprise.

- Le revenu sur le capital d'investissement au-delà de 10 % est perçu comme un bon signal, mais il est nécessaire de faire une comparaison entre le rendement des capitaux propres de votre entreprise et celui de ses concurrents. Par exemple, supposons que vous désirez acquérir des actions de McDonald's, en sachant que sa rentabilité des capitaux propres peut être de 10 % alors que celui d'une autre chaine de restauration est de 5 %. McDonald's a donc une rentabilité plus ou moins élevée.

-

6Considérez la croissance des gains de l'entreprise. Dans le domaine de l'investissement, une croissance élevée est synonyme d'un cours d'actions élevé. C'est pour cela qu'examiner la croissance sur la durée et les prévisions est primordial. Précisons que les gains sont équivalents au profit [8] .

- Vous pouvez avoir un aperçu de la croissance passée des bénéfices au fil du temps sur Morningstar. Le revenu net est le bénéfice de la société et le bénéfice par action est simplement le bénéfice net par action. Essayez de vérifier si les gains sont en pleine croissance ou s'ils chutent dans la durée. Les gains stables et croissants sont à privilégier.

- Plusieurs analystes comparent le bénéfice avant intérêts plutôt que le résultat net, car ce dernier peut être influencé par des facteurs externes et les décisions de la direction. Il est également important d'être cohérent lorsque l'on examine les bénéfices antérieurs de la même société ou lorsque l'on compare les bénéfices de sociétés très différentes.

- La croissance prévisionnelle est une estimation qui peut être consultée sur Yahoo Finance. La croissance future d'une entreprise est-elle supérieure à celle de ses concurrents ? Si c'est le cas, son acquisition peut représenter une bonne affaire, surtout si vous avez déjà exploré tous les autres aspects.

-

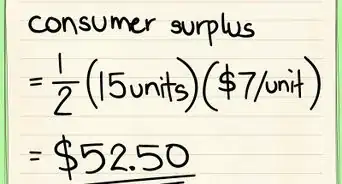

7Identifiez le price-earning ratio (PER). Ce ratio, encore appelé ratio cours sur bénéfices, est un moyen d'évaluer la valeur d'une entreprise. Il permet de déterminer combien vaut 1 euro du profit de l'entreprise en divisant le cours des actions par le bénéfice par action. Si vous payez beaucoup plus cher pour un euro des profits de l'entreprise que pour un euro des profits de ses concurrents, l'action est qualifiée de « chère ».

- Par exemple, supposons que le cours de l'action est de 100 euros par action et que le bénéfice est de 5 euros par action. Le PER serait de 20. En d'autres termes, 1 euro des profits de l'entreprise vaut 20 euros.

- Si le ratio cours sur bénéfices des concurrents d'une compagnie est de 10, son acquisition est considérée comme non profitable.

- En général, vous devriez acheter des actions avec des ratios plus bas. En d'autres termes, vous achetez l'action à un prix abordable en espérant que sa valeur pourra augmenter.

-

8Comparez l'entreprise à ses concurrents. Une fois que vous avez procédé à l'analyse complète de l'action et déterminé le ratio cours sur bénéfices, vous devez comparer la société à ses concurrents. Souvent, les entreprises qui surpassent leurs concurrents sur les critères mentionnés ci-dessus sont les plus attrayantes, avec un faible price-earning ratio.

- À titre d'exemple, supposons que la société X a des bénéfices bruts de 40 %, une rentabilité des capitaux propres de 12 % et une croissance régulière des bénéfices au cours des 10 dernières années, tout en ayant un ratio cours sur bénéfices de 15. Si la société Y a un bénéfice brut de 40 %, une rentabilité des capitaux propres de 8 %, des gains instables et un ratio cours sur bénéfices de 16, vous devriez acheter la société X. En effet, c'est une bonne affaire, car vous achetez une meilleure entreprise pour un prix inférieur avec la société X.

- Vous pouvez avoir accès à une liste de concurrents d'une entreprise donnée sur Morningstar ou en faisant des recherches sur Google.

Publicité

Avertissements

- Souvenez-vous qu'il n'y a aucune garantie sur une action. La spéculation sur les actions est une activité à risque.

Références

- ↑ https://fr.wikipedia.org/wiki/Nomenclature_d%27activités_française

- ↑ https://www.loc.gov/rr/business/company/industry_surveys.html

- ↑ http://www.investopedia.com/terms/c/competitive_advantage.asp

- ↑ http://www.investopedia.com/university/fundamentalanalysis/

- ↑ http://www.oldschoolvalue.com/blog/valuation-methods/analyzing-financial-statements-crox-income-statement/

- ↑ https://www.wealthdaily.com/articles/a-beginners-guide-to-technical-analysis/2599

- ↑ http://www.oldschoolvalue.com/blog/tutorial/this-is-how-buffett-interprets-financial-statements/

- ↑ https://www.wealthdaily.com/articles/a-beginners-guide-to-technical-analysis/2599

-Step-3.webp)

-Step-1.webp)

-Step-20-Version-5.webp)

-Step-20-Version-5.webp)